ما هو السحب على المكشوف - رصيد المدين على حساب عميل (فرد ، كيان قانوني) ناشئ عن إقراض السحب على المكشوف.

إنها أبسط أداة قرض قصير الأجل غير مضمونة. جوهر السحب على المكشوف: يتم استخدامه لتنفيذ مستندات الدفع إذا كان الحساب غير متوفر مؤقتًا أو غير كافٍ.

شروط الاستخدام

يمكن للعميل ، كقاعدة عامة ، استخدام السحب على المكشوف لعملية واحدة لكامل المبلغ ضمن الحد المحدد ، أو في أجزاء (في الشرائح). ما هو السحب على المكشوف؟ أساسا قرض صغير قرض قصير الأجل. يجب أن تعاد. تاريخ سداد كل جزء (الشريحة) المقدمة بموجب حد السحب على المكشوف هو تاريخ سداد الدين بمبلغ الجزء المقدم (الشريحة).

عادة ما يتم إجراء زيادة في حد السحب على المكشوف بعد تطبيق العميل (الطلب) في حالة عدم وجود ديون متأخرة على البنك. يمكن تخفيض حد السحب على المكشوف من قبل البنك وفقًا للمتطلبات التي يحددها القانون وقواعد البنك نفسه.

يستفيد البنك من الفائدة على السحب على المكشوف في الماضي يوم مصرفي أشهر ، اعتمادا على الديون. بعد أن يسدد العميل الدين والفائدة المستحقة خلال مدة الخدمة ، يحق للبنك تقديم السحب على المكشوف للعميل بموجب الشروط المنصوص عليها في العقد. يمكن استخدام مبلغ السحب على المكشوف من قبل العميل لتنفيذ أي عمليات قانونية.

إجراءات توفير السحب على المكشوف

يتم تقديم السحب على المكشوف لبطاقة الراتب على البطاقة الرئيسية فقط إذا تم وضع اتفاقية خدمة الراتب المقابلة باستخدام بطاقة مصرفية بين المؤسسة التي استأجرت العميل والبنك نفسه.

تعتبر بداية مدة المنحة لحظة تكوين الديون بعد كل معاملة مقابل السحب على المكشوف المقدم. يتم احتساب فترة المخصصات من لحظة إنشاء الدين. وينتهي مع الفضل في المال لحسابك الخاص لمحاسبة الديون.

إذا تم استلام البطاقة وفقًا للشروط مشروع الراتب أثناء عمل العميل في المؤسسة ، تتم صيانة البطاقة الخاصة به وفقًا للتعريفات الموضوعة للشركة التي تعمل بها. يمكن توضيح التعريفات في شركتك. في كثير من الأحيان ، يدفع أصحاب العمل من أموالهم الصيانة السنوية للبطاقات الصادرة للموظفين.

بعد الطرد من الشركة واستلام بنك الصيانة للإشعار المقابل ، تُدفع البطاقة البلاستيكية ثم يتم خدمتها وفقًا للتعريفات الحالية لبطاقات الخصم. للخدمة السنوية ، بالطبع ، يتم فرض عمولة.

في حالة الفصل ، لا يتم إغلاق البطاقة تلقائيًا. إذا كان العميل يرغب في رفض الاستخدام اللاحق للبطاقة ، فيجب تسليمها إلى موظفي البنك عن طريق ملء الطلب. هام: إذا تم تسليم البطاقة للشركة ، فلن يتم إغلاقها تلقائيًا. من الضروري وضع تطبيق مناسب بنفسك.

السحب على المكشوف الائتمان

هذا هو توفير قرض محدد بمبلغ يتجاوز النقود المتبقية في الحساب على أساس اتفاقية خاصة (اتفاقية). يتم ذلك عن طريق التحويل المصرفي أو باستخدام الأموال وفقًا لتعليمات العميل ، في حالة إصدار بطاقة ائتمان ذات السحب على المكشوف مسبقًا.

تلعب عملية اتخاذ القرار الفوري بشأن مسألة الإقراض دورًا مهمًا في الظروف الحديثة. تقليل توقيت اتخاذ القرارات بشأن الإقراض ، فإن البنك جذب المزيد من العملاء ، وزيادة الإيرادات ، وزيادة حجم أعمالها.

كيفية ربط السحب على المكشوف؟ سيتطلب التسجيل توفير حزمة متفق عليها من الوثائق. كل بنك لديه متطلبات شخصية وشروط والتزامات الأطراف. ومع ذلك ، فهي تخضع للقانون. يمكن إجراء الاتصال على أساس إعلاني إذا كان العميل يرغب في إضافة هذه الخدمة. تبدأ بعض المؤسسات بشكل مستقل اتصال الخدمة ، دون بيان المستخدم.

إذا تلقيت بطاقة مجانية عند التقدم بطلب للحصول على قرض ، فتذكر أن خدمته مجانية فقط حتى يتم سداد القرض (مبكرًا أيضًا). عند سداد القرض ، تصبح خدمة البطاقة مدفوعة ، ويتم فرض عمولة عليها. من أجل رفض الاستخدام اللاحق للبطاقة ، من الضروري تسليمها إلى موظفي البنك عن طريق ملء طلب الإغلاق.

كيف يتم الحساب؟

حساب السحب على المكشوف هو آلية معقدة. يعتمد على سياسة البنك وشروط التوفير والملاءة المالية وسمعة العميل. أولاً ، حدد حد الائتمان. لهذا ، يستخدم موظفو البنك آلية لتقييم المخاطر المحتملة في حساباتهم.

أسهل طريقة لحساب الحد الأقصى لبطاقات الرواتب. لذلك ، يتم ربط السحب على المكشوف بسهولة من قبل البنوك لبطاقات الرواتب. استنادًا إلى مقتطفات من حسابات الرواتب ، يتتبع المديرون معدل الإيصالات والمبالغ المستحقة لموظف المؤسسة. بناءً على البيانات ، يتم تحديد الحد. يتم تعديلها شهريًا بناءً على متوسط إجمالي المبيعات الشهرية لحسابات التسوية التي يفتحها البنك.

البنوك الكبيرة تنشر معلومات مفيدة على مواقعها على شبكة الإنترنت. يمكن للعميل الذي قام بتنفيذ الخدمة واستخدم السحب على المكشوف معرفة المبلغ المطلوب من الخصومات على الموقع الرسمي للبنك باستخدام حاسبة الائتمان.

تخفيف عبء الديون

تشارك الأموال المودعة في الحساب أولاً في سداد السحب على المكشوف الفني (إن وجد) ، ثم الفائدة ، الدين الرئيسي بالطريقة المنصوص عليها في اتفاقية السحب على المكشوف. يمكنك سداد جميع أنواع الديون نقدا. يتم سداد السحب على المكشوف على الحساب عند طرد العميل من المؤسسة التي تظهر في العقد:

- شطب كامل مبلغ الدين مع أمر دفع من جميع حسابات العملاء المفتوحة لدى البنك المرتبط ببطاقات أخرى ؛

- نقدا

- إيداع الأموال في الحساب مع الخصم اللاحق من قبل البنك لسداد الديون المتبقية.

في حالة الإنهاء (إنهاء اتفاقية السحب على المكشوف) ، يلتزم العميل بسداد جميع الديون على الحساب في موعد لا يتجاوز يوم الإنهاء (إنهاء اتفاقية السحب على المكشوف) ، ما لم ينص الاتفاق على خلاف ذلك.

السحب على المكشوف للعمل

ما هو السحب على المكشوف للعمل؟ لا يختلف عملها بشكل أساسي عن السحب على المكشوف للأفراد. نفس الآلية لتوفير كميات صغيرة نسبيا على المدى القصير. نظرًا لأنه من المهم أن يكون لديك خيار في العمل ، يمكن أن يكون السحب على المكشوف للكيانات القانونية من أنواع مختلفة. تعتمد الشروط على البنك المعين واحتياجات الشركة. بشكل عام ، هناك 4 أنواع رئيسية:

- عندما تحتاج الشركة إلى إغلاق احتياجاتها النقدية قصيرة الأجل لمدة أسبوع إلى أسبوعين. لها فترة استخدام قصوى لمدة 15 يومًا (متوسط القيمة).

- يلزم توفير أموال إضافية لمدة تصل إلى شهر واحد (35 يومًا).

- السحب على المكشوف من البنك بشروط خاصة بسعر إعادة التمويل للكيانات القانونية التي لديها متوسط أرصدة كبيرة للحسابات الشهرية.

- لتلك الشركات التي لا تستطيع تحديد مقدما كم من الوقت ستحتاج إلى المال. لديه موعد نهائي للشرائح ، ولا تعتمد تكلفته على فترة استخدام الأموال.

إن اهتمام المؤسسة المالية بالتعاون مع المقترض الموثوق به واضح. محللون تقييم وتحليل المؤشرات الكمية والنوعية للنشاط المالي والاقتصادي للمؤسسة ، وحساب التصنيف الائتماني.

تشريع

يتم تحديد جميع المسائل المتعلقة بتوفير السحب على المكشوف من قبل المستلم والبنك (مكتبه الإضافي أو فرعه) على أساس اتفاقية منفصلة أو اتفاقية إضافية للاتفاقية. السحب على المكشوف يخضع لقرض وقرض القواعد التي وضعتها Ch. 42 من القانون المدني للاتحاد الروسي ، والتي تحدد:

- اتفاقية السحب على المكشوف (موضوع الاتفاق) ؛

- حد السحب على المكشوف ؛

- إجراءات إصدار السحب على المكشوف ، سداده ؛

- مدة الاستخدام

- الشروط ، سعر الفائدة ، وتيرة التغييرات ؛

- الالتزامات المتبادلة ، ومسؤولية المؤسسة والعميل عن الوفاء غير السليم بالشروط المطلوبة للاتفاقية.

عند إصدار قرض السحب على المكشوف ، لا تشترط العديد من البنوك على المؤسسة رهن الممتلكات وتقديم الضمانات والضمانات الأخرى لأطراف ثالثة. الضمانة الكافية هي دوران الأموال في الحساب الجاري. يؤثر هذا المؤشر بشكل مباشر على الحد الأقصى للأموال التي يقدمها البنك.

شبكة السحب على المكشوف

معنى السحب على المكشوف "الشبكة" هو العدد المتزايد من العملاء جذبت. مع هذا المخطط ، تطبق البنوك عادة الحد الأدنى من الفائدة. كلما زاد عميل البنك الذي أبرم اتفاقية (اتفاقية) بشأن خدمات السحب على المكشوف جذب الشركات الشريكة أو الشركات التابعة (المقتنيات) لتلقي السحب على المكشوف ، انخفض سعر الفائدة على القرض.

على سبيل المثال ، إذا كان هناك شريك واحد إلى 5 شركاء ، فإن النسبة تكون 17٪. من 6 إلى 10 شركاء - بمعدل 15.5 ٪. من 10 سنوات فأكثر - 13٪ (يعتمد الخصم على شروط المؤسسة المالية). للاستفادة من هذه القروض التفضيلية ، يجب على الشركة التي اجتذبت الشركاء تقديم طلب إلى بنك الخدمة بشأن إمكانية استخدام السحب على المكشوف "الشبكة".

السحب على المكشوف غير المصرح به

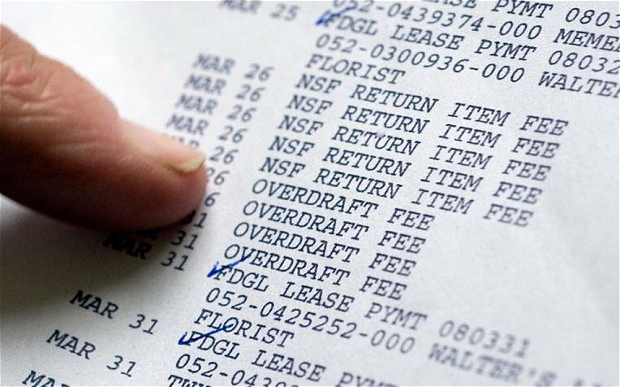

السحب على المكشوف الفني - رصيد حساب المدين الذي لم يتم توفيره من خلال تعيين حد السحب على المكشوف. بلغة واضحة - هذا هو الإنفاق الزائد على أموال العميل ، غير المصرح به من قبل البنك. كقاعدة عامة ، ليس أي إجراء متعمد من قبل المستخدم أو المؤسسة المالية.

في حالة حدوث السحب على المكشوف غير المصرح به - على سبيل المثال ، لا يقدم البنك السحب على المكشوف على البطاقة ، ولكن يتم قبوله من قبل العميل ، أو أن ديون العميل تتجاوز مبلغ الحد الأقصى للسحب المقدم مسبقًا - يجب على العميل سداده. حد السحب على المكشوف - الحد الأقصى لمديونية قرض السحب على المكشوف لكل يوم (تقويم). في كثير من الأحيان يشكلون 40-70 ٪ من مبلغ الدخل الشهري.

يتم الاتفاق على شروط سداد البنك مقدما. كقاعدة عامة ، هذا هو 3 أيام مصرفية من تاريخ الإخطار بحدوثه. إذا دفعت في الوقت المحدد ، وعادة ما لا تؤخذ العمولات.

أسباب السحب على المكشوف الفني

- التغير في أسعار الصرف في الحسابات. إذا كنت تدفع ببطاقة في الخارج أو على الإنترنت على مواقع أجنبية ، من يوم اكتمال المعاملة إلى اليوم الذي تصل فيه المعلومات المتعلقة به إلى البنك ، فقد يتغير السعر ، ونتيجة لذلك قد لا يكون هناك ما يكفي من المال.

- عند إجراء عمليات الدفع من خلال برنامج الإنترنيت ، جهاز ليس لديه اتصال إلكتروني مع البنك. يتم تمرير البطاقة عبر هذا الجهاز ، وتبقى البيانات في فحص خاص. وكقاعدة عامة ، فإن هذه الأجهزة ليست شائعة وفي الخارج بشكل أساسي.

- عند تجديد البطاقة من خلال ماكينة الصراف الآلي مع وظيفة قبول النقد وسحب هذا المبلغ في وقت لاحق ، إذا كان البنك قد استلم المعلومات المتعلقة بعملية السحب في وقت أبكر من المعلومات المتعلقة بعملية تجديد الموارد.

- عند استلام معلومات حول معاملة مكتملة على البطاقة بعد إلغاء قفل المبلغ الذي تم حظره مسبقًا لدفع هذه العملية.يتم حظر المبلغ ، كقاعدة عامة ، لمدة 30 يومًا ، فإذا لم يتم استلام المعلومات المتعلقة بالمعاملة من قبل البنك ، يصبح ذلك متاحًا مرة أخرى للعميل.

- عند إجراء عمليات مع بطاقات فيزا دون إذن. في هذه الحالة ، لا يتم إرسال طلب إلى البنك لإمكانية إجراء العملية. هذه العمليات ممكنة فقط في حدود الكميات الصغيرة. تختلف حسب نوع المنفذ والبلد ونوع البطاقة (Visa Classic أو Gold أو Platinum).

- أسباب أخرى ناجمة عن خلل فني أو عمليات غير مصرح بها أو شطب أموال سبق اعتمادها عن طريق الخطأ أو أموال تم إصدارها مسبقًا عن طريق الخطأ وأسباب أخرى تستتبع معاملات بطاقات لمبالغ تتجاوز رصيد الأموال في حساب البطاقة أو مبلغ قرض السحب على المكشوف الممنوح .

طرق الإخطار

يمكن إجراء الإشعار مبدئيًا شفهيًا من خلال أرقام الهواتف التي أشار إليها العميل عند ملء المستندات لفتح حساب البطاقة وإصدار البطاقة. في حالة عدم سداد السحب على المكشوف الفني لفترة معينة من تاريخ الإخطار الشفهي أو عدم القدرة على إخطار العميل ، يرسل البنك لفظياً الإشعار الكتابي المقابل إلى العنوان المشار إليه من قبل العميل في العقد.

إذا لم يتم استيفاء هذه الشروط ، يتم تغريم السحب على المكشوف. في حالة وجود السحب على المكشوف غير المصرح به غير المسددة بعد انقضاء فترة محددة بموجب العقد منذ تاريخ إبلاغه شفهيًا للعميل أو من التاريخ الذي يرسل فيه البنك إشعارًا مكتوبًا ، يجوز فرض غرامة بالمبلغ المعتمد بقرار من مجلس إدارة البنك. يتم خصم مبلغ الغرامة من رصيد أموال العميل من قبل البنك بشكل مستقل.

تغيير سعر الفائدة

إذا تغير سعر الفائدة لاستخدام السحب على المكشوف ، فمن الضروري تجديد الاتفاق الإضافي للعقد. يحق للعميل عدم الموافقة على شروط القرض الجديدة. في هذه الحالة ، يتم السداد المبكر لديون السحب على المكشوف والفائدة المستحقة لاستخدامها.

إذا كان العقد ينص على مصادرة ، فإن الرسوم المستحقة للبنك في غضون الفترة المتفق عليها من تاريخ تغير سعر الفائدة ، وسوف يتعين أيضا سدادها. في الوقت نفسه ، يتم حساب متأخرات السحب على المكشوف في الرسوم الجمركية المطبقة مسبقًا (حتى يتغير سعر الفائدة).

في هذه الحالة ، يعتبر رفض العميل إبرام اتفاقية إضافية قد تم استلامه من قبل البنك خلال الفترة الزمنية المحددة لإبرام الاتفاقية الإضافية أو رسالة مكتوبة حول الخلاف مع سعر الفائدة الجديد أو عدم تلقي البنك لرد العميل خلال هذه الفترة.

العقوبات

تُفرض غرامات على إعادة المبالغ التي تم تلقيها من السحب على المكشوف الذي تم توفيره مسبقًا ودفع الفائدة في الوقت المناسب لاستخدام السحب على المكشوف في غضون الوقت المحدد في العقد ، وفقًا لتشريعات وشروط المؤسسة المالية.

إذا لم يتم سداد السحب على المكشوف ضمن الشروط المحددة بموجب العقد ، فإن عملاء البنك ، كقاعدة عامة ، يدفعون فائدة متزايدة. يتم تحميلها على مقدار الديون المتأخرة على دين القرض الرئيسي في مبلغ سعر الفائدة المحدد لاستخدام السحب على المكشوف والمحددة في اتفاقية السحب على المكشوف وزاد بنسبة 1.3-2 مرات.

التعاون متبادل المنفعة

نظام السحب على المكشوف مفيد لكل من المؤسسات المالية والمواطنين. في الوقت الحالي ، خلال الأزمة المتنامية في القطاع المصرفي ، تحتاج جميع البنوك تقريبًا إلى البحث عن طرق للاستمرار في الوجود.

جذب المزيد من العملاء إلى مؤسسة مالية سيزيد من دخلها ، بما في ذلك من خلال قروض قصيرة الأجل (قروض). لذلك ، فإن تقديم السحب على المكشوف للمستهلكين هو مؤسسة مربحة تمامًا.الفائدة المستلمة على القروض وغيرها من الصناديق الموضوعة هي العنصر الرئيسي في دخل البنك ، وبالتالي ، واحدة من الطرق لتحقيق الاستقرار في الوضع المالي.

ما هو السحب على المكشوف للمواطنين؟ في الواقع - قرض صغير. انها تسمح لك لاقتراض المبلغ الضروري من الأموال اللازمة في الوقت الراهن. يتم دفع الفائدة فقط للأموال التي يتم إنفاقها بالفعل. عند السحب على المكشوف ، جميع المبالغ المقيدة في الحساب ، تشارك أولاً في سداد الديون ، وبالتالي ، يتغير مقدار الائتمان المتناهي الصغر مع استلام الأموال.

الذين أخذوا السحب على المكشوف ، الاستعراضات غالبا ما تكون إيجابية. يعمل النظام على أساس الدفع إلى الدفع. هذا أكثر ملاءمة وأسرع من اقتراض أموال من أشخاص آخرين. أكثر ربحية من وضع القيم في مرهن. الفائدة صغيرة ، مع السداد في الوقت المناسب ، قد لا يتم فرض عقوبة على الإطلاق (يعتمد على العقد). مزايا تقديم الخدمة:

- سهولة الاستلام

- الوصول السريع إلى موارد الائتمان ؛

- عدم وجود شرط إلزامي لتوفير الدعم العقاري.

السحب على المكشوف هو أداة مالية متبادلة المنفعة. من المهم أن تتخلص منها بحكمة ، وليس لتراكم الديون ، للامتثال لشروط العقد.