6-impôt sur le revenu des particuliers est un nouveau type de déclaration des agents d’impôt, qui couvre les données générales: tous les employés qui en reçoivent des ressources matérielles, tous les montants de revenus accumulés et payés, les déductions fiscales fournies, l’impôt calculé et déduit. Lors de la rédaction du rapport, certains spécialistes financiers ont eu des difficultés, nous allons donc analyser plus en détail la manière de remplir la section 2 de l’impôt sur le revenu des particuliers.

Pour qui de nouveaux rapports ont été institués

Le formulaire 6-NDFL a été introduit pour les entrepreneurs individuels et les entreprises qui sont des agents des impôts, c'est-à-dire ceux qui paient des employés et d'autres personnes, des salaires et autres charges à payer prévues par la législation de la Fédération de Russie. En termes simples, le formulaire 6-NDFL doit être soumis à l'autorité fiscale par ceux qui remplissent le formulaire 2-NDFL.

Les différences entre ces formulaires sont que l’impôt sur le revenu des particuliers est calculé séparément pour chaque employé de la société et que l’impôt sur le revenu des particuliers est constitué une fois par trimestre pour tous les employés à la fois.

Signaler les délais de soumission

Le formulaire 6-NDFL pour l’année est émis plusieurs fois, ou plutôt, tous les trimestres et est déterminé par le laps de temps établi:

- 1er trimestre - le deuxième jour de mai;

- 2 quart - le dernier jour de juillet;

- 3ème trimestre - le dernier jour d'octobre;

- Les rapports du dernier trimestre sont soumis simultanément du 2-NDFL au 2 avril de l’année prochaine.

Fonctions d'affichage des données sous la forme 6-NDFL

Lors de la saisie d'informations dans le rapport, il est nécessaire de faire attention aux nuances suivantes:

- Le montant de NFDL calculé doit être calculé et enregistré en chiffres arrondis, tandis que les montants inférieurs à 50 kopecks ne sont pas pris en compte et que les valeurs égales ou supérieures à 50 kopecks sont arrondies au rouble maximum. Les bénéfices et les coûts en devises sont calculés à la date de réception et des dépenses réelles, au taux en vigueur de la Banque centrale de la Fédération de Russie.

- Lors de la déclaration sur papier, aucune correction n'est autorisée, y compris celles apportées par des moyens correctifs.

- L’impression du rapport doit être exclusivement recto.

- Les feuilles doivent être soigneusement collées sans corrections visibles.

- Les lignes sont remplies de gauche à droite, dans les colonnes vides le symbole "-" est mis.

- Un document ne peut être rempli qu'avec les couleurs d'encre suivantes: noir, bleu, violet.

Quelles informations sont contenues dans 2 la section 6 - impôt sur le revenu des particuliers

Un nouveau type de rapport contient des informations résumées concernant:

- Citoyens à qui l'agent des impôts a versé un revenu.

- Tous les paiements et charges.

- Déductions faites.

- Impôt sur le revenu calculé et retenu.

La section 2, à son tour, comprend les données suivantes:

- La date à laquelle le transfert de fonds a effectivement été effectué, qui correspond au profit de l'individu.

- Période de déduction fiscale.

- Pendant combien de temps la taxe a-t-elle été transférée?

- La taille du bénéfice reçu sur.

- Le montant de l'impôt retenu.

Le plus souvent, simultanément, le revenu est versé à plusieurs personnes en même temps, auquel cas les montants doivent être additionnés et le résultat total doit être reflété dans le rapport.

Vous ne savez pas comment remplir correctement la 2ème section de l'impôt sur le revenu des particuliers 6? En savoir plus à ce sujet plus tard.

Comment entrer des informations dans le rapport

Afin de saisir correctement les informations dans la section 2 du formulaire 6 - Impôt sur le revenu des particuliers, vous devez répartir tous les bénéfices dans deux catégories:

- Selon la période réelle d'émission du bénéfice.

- À des dates où la taxe déduite va au trésor public.

Il en résulte que chaque période distincte de la réception effective des fonds devrait être appuyée par un montant de taxe distinct.Toutefois, si plusieurs recettes sont entrées simultanément sur le compte de la société, pour lesquelles différentes conditions ont été prévues pour le paiement de l’impôt sur le revenu des particuliers, ces montants doivent alors être inscrits à la section 2 séparément.

Toutes les informations saisies par le comptable dans 6-impôt sur le revenu des particuliers doivent se rapporter à une phase de déclaration, c'est-à-dire au cours des 3 derniers mois.

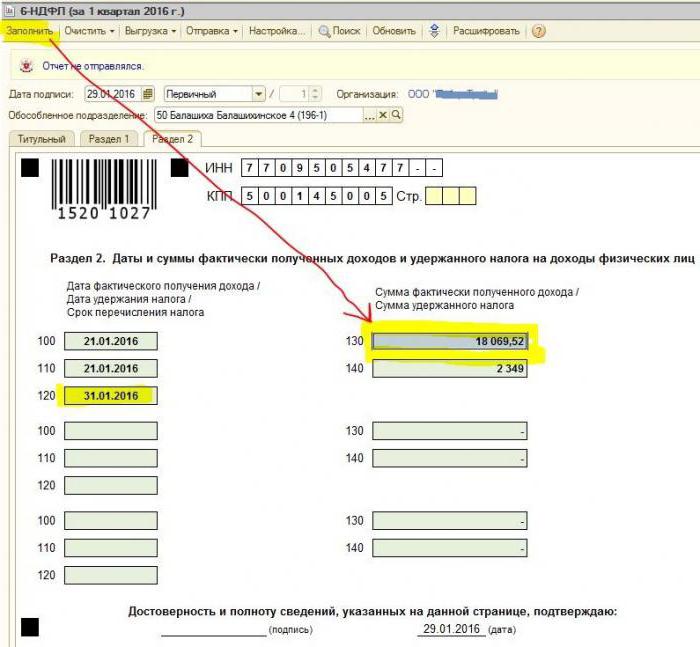

Section 2. Lignes

Le formulaire 6-PIT comprend les lignes de la section 2 dans lesquelles les informations suivantes doivent être affichées:

- Le paragraphe 100 - est destiné à refléter la date réelle du paiement du revenu. Ici, l'employé financier fournit des informations sur le paiement des salaires aux employés. Le point important est que la date de paiement dans ce cas est considérée comme le dernier jour du mois où elle a été effectuée.

- Paragraphe 110 du formulaire 6-NDFL section 2 - déduction fiscale. Il indique la date à laquelle les fonds ont été payés en réalité.

- Paragraphe 120 - Moment du transfert des fonds fiscaux au trésor public. En règle générale, ce jour est considéré comme la date suivante après le paiement du salaire aux employés. Et aussi cette ligne est nécessaire pour remplir le mois de licenciement de l'employé.

- Point 130 - le montant total du revenu est affiché ici. Par exemple, la ligne 130 enregistre la somme du salaire versé par l’employé financier sur une base mensuelle.

- 6-NDFL, section 2, ligne 140 - ce paragraphe indique le résultat de l'impôt retenu à la source pour le trimestre.

Important! Dans le cas où différents types de revenus ont été reçus en même temps, mais que les transferts de l'impôt sur le revenu des particuliers diffèrent en nombre, les paragraphes 100 à 140 doivent être remplis séparément pour chaque période de transfert.

Il arrive parfois que les salaires ne soient pas payés le dernier jour du mois, mais en partie. Comment remplir la section 6 - Impôt sur le revenu des particuliers dans ce cas? Ces paiements sont effectués à titre d'avance et, par conséquent, la déduction de l'impôt sur le revenu des particuliers ne peut être prise en compte que lorsque les paiements importants suivants sont effectués. Ainsi, les 3 premières lignes de la section doivent être disposées comme suit:

- Le point 100 est le dernier jour du mois où l'employé reçoit un salaire.

- Clause 110 du formulaire 6-NDFL section 2 - la date du paiement anticipé.

- Paragraphe 120 - indique le numéro qui suit le jour du paiement anticipé.

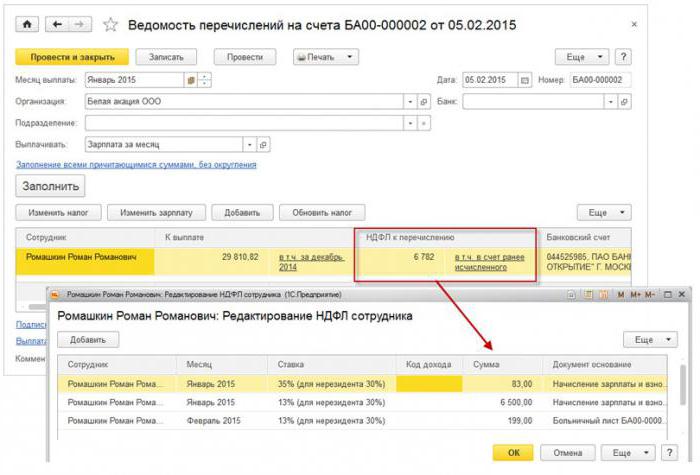

Ligne 080, à quoi ça sert?

Très souvent, le comptable en train de remplir le rapport est confronté aux indicateurs finaux de l’impôt sur le revenu des particuliers, qui ne peuvent pas être calculés dans un délai d’un an. Ce sont ces chiffres qui doivent être consignés au paragraphe 080. Ces indicateurs devraient être résumés avant le début du mois de mars du prochain exercice.

Comme indiqué ci-dessus, la déclaration de l’impôt sur le revenu des particuliers pour l’année doit être soumise quatre fois, soit une fois par trimestre. Si toutes les informations ne tiennent pas sur une seule page, il est autorisé d’ajouter des feuilles supplémentaires. La dernière page du rapport indique les indicateurs finaux.

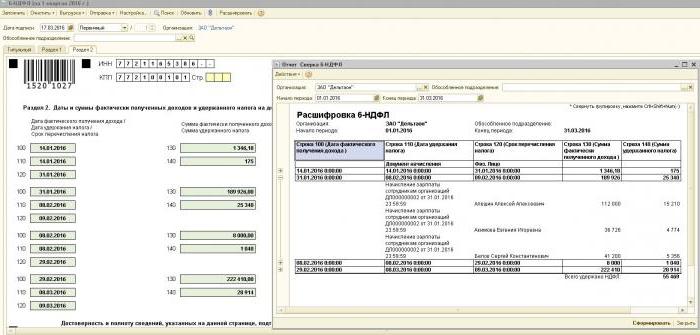

Les règles pour remplir le formulaire 6-NDFL stipulent que toutes les données du rapport doivent être correctement reflétées, sans enfreindre les exigences légales. Afin de s’assurer qu’il n’ya pas d’erreur, il est recommandé au comptable d’utiliser des ratios de vérification spéciaux qui faciliteront les tâches suivantes:

- Indépendamment et sans efforts inutiles pour vérifier l'exactitude des données spécifiées dans le rapport.

- Comprenez quelles questions peuvent découler du contrôle de personnes en train de vérifier le rapport si elles révèlent certaines inexactitudes.

- Anticipez les actions qui suivront des relecteurs en cas d'erreur.

Important! Le revenu d'un particulier reçu sous forme de don ou d'assistance matérielle en vertu de l'article 2 de 6 - impôt sur le revenu des particuliers pour la période d'imposition n'est pas imposé.

Comment refléter la charge de vacances dans la section 2 du rapport

Cette section enregistre toutes les indemnités de vacances payées pour le trimestre.

Vous ne savez pas comment remplir la deuxième section de l'impôt sur le revenu des particuliers 6 et combien de blocs doivent être remplis? Selon les règles, le rapport doit indiquer le même nombre de blocs que le nombre de jours pendant lesquels trois jours de vacances ont été payés.Si les fonds des employés ne sont pas distribués le même jour, mais dispersés, les blocs correspondants doivent être définis différemment. Dans le cas de payer une paye de vacances à plusieurs employés le même jour, les montants sont additionnés, le résultat final est reflété dans le bloc.

S'il n'y a pas assez d'espace sur une page de 6-NDFL 2 (vacances), il est nécessaire de remplir autant de feuilles que nécessaire. L'essentiel est de les numéroter correctement, sans oublier la page de titre.

- Lignes 100 et 110 - pour indiquer le nombre de fois où l’employé a payé une paye de vacances.

- La ligne 120 est le dernier jour du mois au cours duquel l’action a été effectuée.

- Lignes 130 et 140 de l'article 2 de 6 - impôt sur le revenu des particuliers - indemnité de vacances (montant exact) et impôt qui en est déduit.

Si la paye de vacances a été versée simultanément avec le salaire, ces montants doivent encore être divisés en plusieurs blocs, car ces types de revenus ont une période de transfert de revenu personnelle différente (le salaire est transféré le lendemain du paiement et déduit des vacances le dernier jour du mois).

Comme dans la section 2 du formulaire 6, l’impôt sur le revenu des personnes physiques est affiché malade

Conformément à la législation de la Fédération de Russie, seules les prestations d'incapacité temporaire sont imposées, notamment pour les soins d'un enfant malade. À cet égard, dans le rapport du 6-NDFL de la section 2, seuls les certificats d'hôpital sont enregistrés.

Les règles de saisie des données relatives aux paiements sur un certificat d’invalidité temporaire sont les mêmes que pour les congés payés. C'est-à-dire que ces montants sont reflétés séparément des salaires, car le délai de transfert dans le budget diffère d'eux.

Par exemple, les fonds versés au titre des certificats d’invalidité temporaire au deuxième trimestre dans la section 2 de 6-Impôt sur le revenu des particuliers seront affichés dans un bloc séparé:

- Lignes 100 et 110 - le nombre de paiements faits à l'employé sur la feuille d'invalidité temporaire.

- La ligne 120 est le dernier jour du mois au cours duquel le paiement a été effectué.

- Lignes 130 et 140 - le montant du paiement du congé de maladie et le montant de l'impôt sur le revenu des personnes qui en est déduit.

Comment le rapport montre le licenciement

Le licenciement d'un employé est affiché dans le rapport comme suit:

- Ligne 100 - lors du licenciement d'un employé, la date réelle de réception d'un calcul en vertu de la loi est considérée comme son dernier jour ouvrable pour lequel un salaire a été accumulé. En outre, cela devrait inclure le montant de la compensation pour les vacances non utilisées, les paiements sur des feuilles d'invalidité temporaire (le cas échéant) et les paiements de vacances. La date de calcul est le jour de la réception du revenu.

- La ligne 110 - L’IPP est déduite lors du paiement effectif des fonds.

- Ligne 120 - En ce qui concerne les salaires et l'indemnisation pour les vacances non utilisées, le dernier jour du transfert de l'impôt sur le revenu des particuliers est le nombre qui suit le calcul. Pour les congés de maladie et les congés payés, il s’agit du dernier jour du mois au cours duquel le paiement a été effectué.

Comment les dividendes sont affichés dans la section 2 de 6 - impôt sur le revenu des particuliers

Comme les informations de la section 2 sont compilées sur une base trimestrielle, le rapport n’exige pas d’informations à partir du début de l’année. Ainsi, les données de la section 2 du formulaire 6-NDFL sur les dividendes sont reflétées comme suit:

- Clause 100 - Date du transfert des dividendes ou de leur émission sous forme de propriété.

- Paragraphe 110 - le jour du calcul et de la retenue de l’impôt sur le revenu des personnes physiques coïncident. En l'absence de possibilité de retenue de l'impôt sur le revenu, une date avec zéro indicateur est affichée.

- Clause 120 - la date du transfert de taxe est considérée comme le jour suivant le calcul ou indiquant le zéro indicateur à la ligne 110. Si elle tombe un week-end, le premier jour ouvrable suivant doit être indiqué.

- Rubrique 130 - montant des dividendes.

- Paragraphe 140 - Retenue à la source.

En l’absence d’espèces sur le compte de l’organisation, le paiement des dividendes peut être effectué en espèces. Dans le rapport, la date d’émission indique le jour où le transfert de l’actif a effectivement été effectué. Il est important que le droit de recevoir des dividendes sous forme de propriété de l'organisation ait été enregistré dans la documentation constitutive.

L'expression de la valeur de la propriété transférée doit être conforme à la valorisation du marché. Lors de l'affichage des informations au paragraphe 140 du rapport, un indicateur numérique sera absent, «0» est indiqué.

Erreurs courantes dans la répartition des dividendes

Lorsqu'un comptable crée des données de dividende dans un rapport d'impôt sur le revenu des particuliers 6, les erreurs suivantes se produisent souvent:

- La deuxième partie du rapport 6-Impôt sur le revenu des particuliers n’est remplie qu’au moment du transfert de l’impôt sur le revenu des particuliers. Dans les prochains rapports de l'année, ces informations ne sont pas prises en compte.

- Les informations de la section 2 sont affichées le jour où l’impôt sur le revenu des personnes physiques est détenu le dernier jour du trimestre.

- Faire des montants qui ne sont pas des dividendes. Aucune information n'est affichée sur les transferts accumulés de manière disproportionnée par rapport aux parts des participants, en cas de contributions inférieures au capital autorisé, de liquidation de l'organisation dans les limites de la part de contribution, et dans d'autres cas prévus par la loi.

- Inscription sur la liste des destinataires de personnes n'ayant pas le droit de recevoir des dividendes. Par exemple, ceux qui n'étaient pas inclus dans le nombre d'actionnaires au moment de l'adoption de l'ordre de paiement.

Lors du règlement, il est difficile de fixer la date du paiement effectif. N'oubliez pas que le jour de règlement est déterminé par la période d'affichage des informations dans le formulaire de rapport.

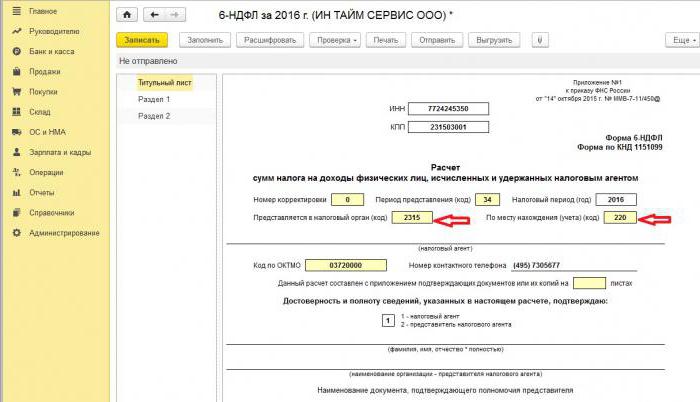

Procédure de rapport

Le formulaire 6-NDFL est soumis au service des impôts de deux manières:

- Sous forme de papier. Le rapport peut être rempli à la main ou à l'aide d'un logiciel.

- En format électronique. Cette option n'est possible qu'avec une signature numérique qualifiée.

Important! Un rapport papier ne peut être soumis que si le nombre d'employés dans l'organisation ne dépasse pas le nombre de 25 personnes. Dans d’autres cas, la déclaration de l’impôt sur le revenu des particuliers 6, des certificats de l’impôt sur le revenu des particuliers 2, des informations sur l’impossibilité de maintenir l’impôt sur le revenu des personnes physiques sont déposées exclusivement sous forme électronique.

Où vont les rapports

Les rapports sont soumis pour vérification à différentes autorités, en fonction du type de taxation:

- Si USN et UTII sont utilisés, le formulaire 6-NDFL doit être soumis au bureau des impôts du lieu de résidence.

- Lorsque la déclaration UTII est archivée sur le lieu d’enregistrement en tant que payeur UTII.

La date de soumission du rapport est reconnue:

- Le jour de l'adoption effective - si le formulaire 6-NDFL est soumis directement ou par un représentant d'un agent fiscal.

- Jour d'envoi - lors de l'envoi d'un document par la poste russe avec une description de la pièce jointe.

- Jour d'envoi enregistré par le système lors de l'envoi du rapport par voie électronique sur Internet.

Pénalité pour non-déclaration

Si le formulaire 6-NDFL n’a pas été soumis dans le délai imparti, une amende de 1 000 roubles est appliquée pour un mois de retard. Toutefois, cela ne devrait pas être retardé, car si la société ne fournit pas le calcul encore plus longtemps et ne soumet pas les documents 10 jours ouvrables après la fin du délai de livraison, les autorités fiscales ont le droit de bloquer les comptes de l’organisation. C’est peut-être un bon argument pour soumettre un rapport à temps.