Υποθήκη για τους περισσότερους Ρώσους φαίνεται να είναι η μόνη λύση στο πρόβλημα στέγασης. Αλλά η ασταθής οικονομική κατάσταση, τα συντριπτικά επιτόκια των στεγαστικών δανείων, οι περικοπές θέσεων εργασίας δεν συμβάλλουν στην ανάπτυξη ενός προγράμματος υποθηκών που παρέχει στις νέες οικογένειες συνθήκες για επέκταση της οικογένειας ή δημογραφική ανάπτυξη με βελτίωση της ποιότητας ζωής αυτών που χρειάζονται συνθήκες στέγασης. Με την ευκαιρία, το 2017 το ποσοστό γεννήσεων μειώθηκε κατά 11% σε σύγκριση με το 2016. Και, σύμφωνα με τους δημογράφους και τους κοινωνιολόγους, η μείωση του ποσοστού γεννήσεων λόγω προβλημάτων στέγασης θα είναι από έτος σε έτος, απειλώντας μια δημογραφική καταστροφή, μέχρι το 2034.

Το κράτος λαμβάνει μέτρα για τη διευκόλυνση των προγραμμάτων στεγαστικής πίστης, καθιστώντας τις κατοικίες πιο προσιτές, αλλά εναπόκειται στις τράπεζες να λαμβάνουν αποφάσεις σχετικά με τους όρους έκδοσης στεγαστικών δανείων και τη μείωση του επιτοκίου των ενυπόθηκων δανείων.

Προϋποθέσεις ανάπτυξης υποθηκών

Η αγορά ενυπόθηκων δανείων στη Ρωσία υπήρξε μόνο για 20 χρόνια. Όμως, λόγω της χαρακτηριστικής αδιαφάνειας της τραπεζικής πολιτικής, δεν μπορεί κανείς να το κάνει αυτό - δεν υπάρχει ποτέ εμπιστοσύνη στη δυνατότητα πληρωμής της επόμενης δόσης, στη σταθερότητα του επιτοκίου, δεν υπάρχει εγγύηση για την αξιοπιστία της ίδιας της τράπεζας.

Από το 2010, η νομοθεσία άρχισε να εμφανίζεται διατάγματα που ρυθμίζουν τις δραστηριότητες των τραπεζών σε σχέση με την ενυπόθηκα δάνεια. Χάρη σε αυτές τις ρυθμιστικές νομικές προϋποθέσεις, οι τράπεζες δεν μπορούν:

- Τροποποιήστε μονομερώς το επιτόκιο του δανείου ή του δανείου, εκτός αν αυτό αναφέρεται στη σύμβαση ως "τιμωρία" για μεγάλες καθυστερήσεις του δανειολήπτη.

- Συμπεριλάβετε κρυφές αμοιβές στη σύμβαση για την αντιπαροχή και τη σύνταξη της σύμβασης, δεν παρέχονται ασφαλιστικές πληρωμές.

- Εισαγάγετε σημαντικές πληροφορίες σε μικρή εκτύπωση στο συμβόλαιο.

- Απόκρυψη του πλήρους κόστους του δανείου.

Κατά τη σύναψη δανείου σε τραπεζικά ιδρύματα, υπήρχε περιορισμός του ποσού της ποινής για την καθυστερημένη εξόφληση της επόμενης πληρωμής, η οποία δεν πρέπει να υπερβαίνει το βασικό επιτόκιο της Κεντρικής Τράπεζας κατά την ημερομηνία υπογραφής της δανειακής σύμβασης, δηλαδή να παραμείνει αμετάβλητη σε όλη τη διάρκεια της σύμβασης. Το βασικό επιτόκιο της Κεντρικής Τράπεζας είναι το επιτόκιο στο οποίο οι τράπεζες λαμβάνουν βραχυπρόθεσμα (1 εβδομάδα) δάνεια. Ο βασικός συντελεστής από τον Ιούλιο του 2017 είναι 9,25% ετησίως.

Επιλογές για τη μείωση των επιτοκίων στεγαστικών δανείων

Η πληρωμή του ενυπόθηκου δανείου μπορεί να μειωθεί χρησιμοποιώντας διάφορες επιλογές που πρέπει να μελετήσετε προσεκτικά πριν επικοινωνήσετε με την τράπεζα.

- Η αναχρηματοδότηση υποθηκών είναι μια αναχρηματοδότηση ενός τρέχοντος στεγαστικού δανείου σε μια νέα τράπεζα. Παράλληλα, οι πληρωμές ενδέχεται να μειωθούν λόγω της παράτασης της προθεσμίας πληρωμής.

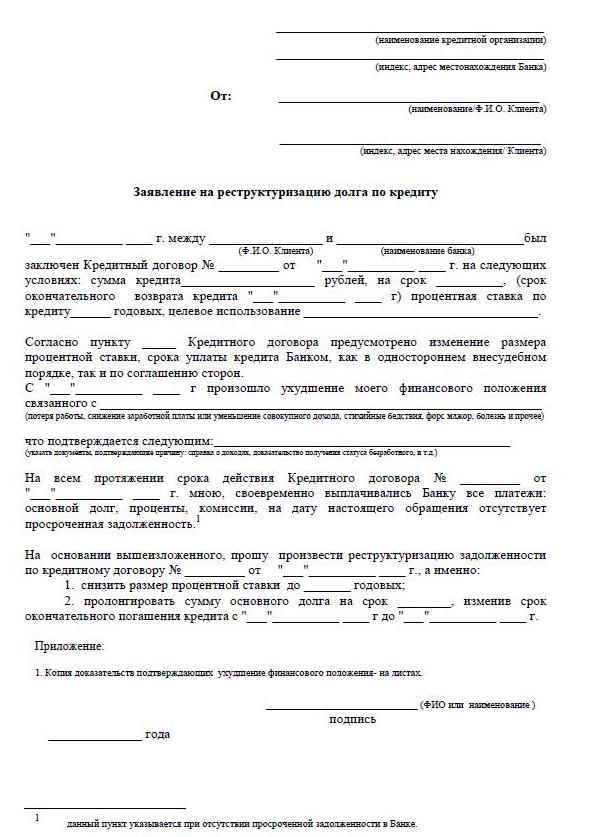

- Η αναδιάρθρωση συνίσταται στην επανέκδοση του σημερινού ενυπόθηκου δανείου στην ίδια τράπεζα, αλλά με νέες συνθήκες, προκειμένου να διευκολυνθεί η επιβάρυνση του δανειολήπτη από την υποθήκη. Σε αυτή την περίπτωση, συνάπτεται μια πρόσθετη συμφωνία με την ισχύουσα συμφωνία με σταθερές συμφωνίες σχετικά με τους όρους για περαιτέρω πληρωμές για την υποθήκη ή μια νέα σύμβαση δανείου.

- Η κοινωνική κρατική στήριξη είναι η μείωση των επιτοκίων των στεγαστικών δανείων σε 6%, με την αποπληρωμή μέρους των πληρωμών υποθηκών και την προκαταβολή από την κρατική επιδότηση στο πλαίσιο του προγράμματος Family Mortgage.

- Η προσφυγή στη δικαιοσύνη είναι σκόπιμη αν η τράπεζα παραβιάζει τους όρους της σύμβασης υποθήκης, συμπεριλαμβανομένων των μονομερών αλλαγών στο ποσοστό των δανειακών κεφαλαίων που καθορίζονται στη συμφωνία, τα οποία δεν συμμορφώνονται με τις εντολές της Κεντρικής Τράπεζας της Ρωσικής Ομοσπονδίας. Στην περίπτωση αυτή, ο δανειολήπτης υποβάλλει αίτηση για τον εκ νέου υπολογισμό του συνολικού κόστους και των πληρωμών για την υποθήκη, καθώς και αλλαγές στους όρους της συμφωνίας υποθηκών σε υποχρεωτική βάση από την τράπεζα.

Για να ανανεώσετε τη σύμβαση προκειμένου να μειώσετε το επιτόκιο των στεγαστικών δανείων, είναι καλύτερο να επικοινωνήσετε με την τράπεζα όπου γίνονται οι πληρωμές μισθών ή άλλες πληρωμές, καταθέσεις, καταθέσεις, άλλοι λογαριασμοί με κεφάλαια πάνω τους. Σε μια τέτοια τράπεζα, είναι ευκολότερο να συνάπτεται μια συμφωνία υποθηκών με ευνοϊκούς όρους, με μειωμένο επιτόκιο στεγαστικών δανείων.

Κρατική επιδότηση "Οικογενειακή υποθήκη"

Στις αρχές του 2018 εγκρίθηκε ένας νόμος για την ενυπόθηκη πίστη - ένα πρόγραμμα προτιμησιακών επιδοτήσεων που επιτρέπει στις οικογένειες με παιδιά να αγοράζουν την απαραίτητη στέγαση υψηλής ποιότητας με προνομιακούς όρους. Το πρόγραμμα αυτό τονώνει την αγορά ενυπόθηκων δανείων και προωθεί την κατασκευή κατοικιών. Το πρόγραμμα μείωσης του ποσοστού των ενυπόθηκων δανείων το 2018 ισχύει έως το 2022 και προγραμματίζεται να βοηθήσει 500 χιλιάδες οικογένειες κατ 'αυτόν τον τρόπο στη Ρωσία.

Η έννοια του προγράμματος είναι να παρέχει κρατική στήριξη σε οικογένειες των οποίων το 2ο, 3ο παιδί γεννιέται κατά την αναφερόμενη περίοδο - αυτή είναι η ευκαιρία να λάβει υποθήκη με 6% ετησίως. Το υπόλοιπο του ενυπόθηκου δανείου προς την τράπεζα αντισταθμίζεται από το κράτος. Ένα σημαντικό σημείο είναι η επιλογή της στέγασης και το κόστος της. Σύμφωνα με το πρόγραμμα, τα ενυπόθηκα δάνεια επιδοτούνται μόνο σε νέα κτίρια με κόστος που δεν υπερβαίνει τα οκτώ εκατομμύρια ρούβλια - για τους κατοίκους της Μόσχας και της Αγίας Πετρούπολης (συμπεριλαμβανομένων των περιφερειών αυτών των πόλεων) - και τρία εκατομμύρια ρούβλια - για όλες τις άλλες περιοχές. Η δευτερογενής στέγαση δεν επιδοτείται. Με ένα δάνειο που λήφθηκε για τη στέγαση πριν από την έναρξη του προγράμματος, υπάρχει επίσης η δυνατότητα μείωσης του επιτοκίου της υποθήκης, σύμφωνα με τους όρους του προγράμματος.

Για να αποκτήσετε ευνοϊκό ενδιαφέρον για στεγαστικά δάνεια στο πλαίσιο του προγράμματος κρατικής επιδότησης, πρέπει να επικοινωνήσετε με τα τραπεζικά ιδρύματα που συμμετέχουν στο πρόγραμμα, τα πιο αναγνωρισμένα από τα οποία είναι η Sberbank, η VTB, η AHML.

Αναχρηματοδότηση υποθηκών

Σε περιπτώσεις όπου οι πληρωμές δανείων γίνονται συντριπτικές λόγω αναπόφευκτων περιστάσεων - μείωση μισθών, προσωρινή ανικανότητα προς εργασία, απόλυση, είναι δυνατό να καταβληθεί εκ νέου το υπόλοιπο του ποσού του δανείου σε άλλη τράπεζα, δηλ. Να αναχρηματοδοτηθεί το υπάρχον χρέος. Ένα τέτοιο δάνειο στοχεύει και πρέπει να αποσκοπεί αποκλειστικά στην αποπληρωμή ενός υφιστάμενου δανείου. Η αναχρηματοδότηση υποθηκών προσφέρεται από πολλές τράπεζες στη ρωσική αγορά, αλλά για τη δυνατότητα επαναχρηματοδότησης, είναι απαραίτητο να συμμορφωθούν με τις συνθήκες των τραπεζών.

Η αναχρηματοδότηση είναι διαθέσιμη υπό τις ακόλουθες προϋποθέσεις:

- Η ηλικία του δανειολήπτη είναι μεταξύ 21 και 65 ετών.

- Ο δανειολήπτης δεν έχει καθυστερήσεις στην τρέχουσα δανειακή σύμβαση ή παρόμοιες καθυστερήσεις δεν υπερβαίνει τις 10 ημέρες.

- Οι πληρωμές για το τρέχον δάνειο έγιναν για τουλάχιστον 6-10 μήνες.

- Μέχρι το τέλος της τρέχουσας σύμβασης για περισσότερο από 6 μήνες.

- Ο δανειολήπτης είναι πολίτης της Ρωσίας με μόνιμο τόπο εγγραφής.

- Ο δανειολήπτης απασχολείται και νομιμοποιείται, με τουλάχιστον 1ετή εμπειρία.

- Οι μηνιαίες πληρωμές δανείων δεν πρέπει να υπερβαίνουν το 60% του μισθού.

- Θετικό πιστωτικό ιστορικό.

Έγγραφα για αναχρηματοδότηση

Για την αναχρηματοδότηση απαιτείται η υποβολή στην επιλεγμένη τράπεζα εγγράφου από την πιστωτική τράπεζα, το δάνειο στο οποίο σχεδιάζεται η αναχρηματοδότηση, τη συναίνεση για αναχρηματοδότηση, καθώς και τα στοιχεία της τράπεζας, το ποσό που πρέπει να μεταφερθεί για αποπληρωμή και πληροφορίες σχετικά με τις καθυστερήσεις του δανειολήπτη. Το παρόν έγγραφο ισχύει μόνο για 3 ημέρες, επομένως πρέπει να υποβληθεί μετά την επιλογή μιας νέας τράπεζας.

Η διαδικασία αναχρηματοδότησης με στόχο τη μείωση του επιτοκίου των ενυπόθηκων δανείων είναι η μεταφορά κεφαλαίων από το νέο τραπεζικό λογαριασμό στο λογαριασμό στην τράπεζα όπου κλείνει το δάνειο και η επανεγγραφή του περιουσιακού στοιχείου στην τράπεζα όπου θα γίνονται μηνιαίες πληρωμές στο πλαίσιο της νέας συμφωνίας.

Μια τέτοια υπηρεσία είναι επωφελής εάν το δάνειο είχε αρχικά ληφθεί σε ξένο νόμισμα ή με κυμαινόμενο επιτόκιο, το οποίο είναι εξαιρετικά δυσάρεστο σε ένα ασταθές οικονομικό περιβάλλον. Το κόστος ολοκλήρωσης της διαδικασίας αναχρηματοδότησης, συμπεριλαμβανομένου ενός εκτιμητή ακινήτων, η πιστοποίηση εγγράφων από συμβολαιογράφο, η παροχή νέων πιστοποιητικών, θα αυξήσει σημαντικά το ποσό των πληρωμών για την αναχρηματοδότηση. Αλλά ταυτόχρονα, οι μηνιαίες πληρωμές για ένα νέο δάνειο μπορούν να μειωθούν σημαντικά, ειδικά εάν η αναχρηματοδότηση συνδυάζει όλες τις πληρωμές πίστωσης που πραγματοποιήθηκαν στην πρώτη τράπεζα. Μπορούν να υπάρχουν έως και 5 τύποι τέτοιων πληρωμών.

Αναδιάρθρωση του χρέους

Η αναδιάρθρωση της υποθήκης σας επιτρέπει να αναθεωρήσετε τους μεμονωμένους όρους της σύμβασης και να την προσαρμόσετε πιο κερδοφόρα για τον δανειολήπτη για να αποφύγετε τα πρόστιμα, τις ποινές και τις καθυστερήσεις. Η αναθεώρηση της τρέχουσας δανειακής σύμβασης περιλαμβάνει ερωτήσεις σχετικά με τη μείωση του επιτοκίου της υποθήκης, την αναβολή πληρωμών έως 12 μήνες, τις λεγόμενες πιστωτικές διακοπές, την αλλαγή του νομίσματος του τρέχοντος δανείου, την αύξηση της διάρκειας της δανειακής σύμβασης, την πληρωμή μόνο του φορέα δανείου για ορισμένο χρονικό διάστημα αλλάζοντας τις μηνιαίες πληρωμές.

Για να παρέχει μια τέτοια αναθεώρηση, ο δανειολήπτης πρέπει να γράψει μια αναφορά ζητώντας τη μείωση των επιτοκίων για την τρέχουσα υποθήκη, καθώς και να πείσει την τράπεζα για τους λόγους που αναγκάζουν τον δανειολήπτη να ζητήσει την πίστη. Αυτοί οι λόγοι περιλαμβάνουν:

- χαμηλότερους μισθούς ·

- απόλυση ·

- γέννηση παιδιών ·

- προσωρινή αναπηρία.

Η αναδιάρθρωση στο τέλος είναι πάντα πιο δαπανηρή, δεδομένου ότι η παράταση της προθεσμίας πληρωμής αυξάνει τη συνολική υπερανάληψη των τόκων.

Μείωση του επιτοκίου στην Sberbank

Στην πιο δημοκρατική τράπεζα στη χώρα μας, η Sberbank, ένα πρόγραμμα για τη μείωση των πληρωμών τόκων πίστωσης "Refinancing" παρέχεται. Το ποσοστό για το πρόγραμμα είναι 13,9% ετησίως.

Η διαδικασία σας επιτρέπει να εξοικονομήσετε σημαντικά ποσά σε μεγάλα χρονικά διαστήματα για την πληρωμή στεγαστικών δανείων. Η Sberbank μπορεί να αλλάξει τους όρους της συμφωνίας υποθήκης σύμφωνα με τους όρους της αναδιάρθρωσης. Για να γίνει αυτό, πρέπει να υποβάλετε αίτηση για μείωση του επιτοκίου των στεγαστικών δανείων στη Sberbank. Ταυτόχρονα, η διάρκεια μπορεί να παραταθεί ή να μειωθεί εάν μειωθεί το επιτόκιο στην τράπεζα.

Πώς να υποβάλετε αίτηση

Υπάρχουν δύο αξιόπιστοι τρόποι υποβολής αίτησης για χαμηλότερο επιτόκιο σε υποθήκη. Το πιο πρότυπο είναι να επικοινωνήσετε με το τραπεζικό γραφείο αυτοπροσώπως και το πιο κατάλληλο είναι να συμπληρώσετε μια αίτηση μέσω της λειτουργίας "προσωπικού λογαριασμού" στον ιστότοπο, για παράδειγμα, η Sberbank. Κατά τη συμπλήρωση μιας αίτησης, είναι σημαντικό να ελέγξετε το πιστωτικό ιστορικό σας, επειδή οι καθυστερήσεις και τα χρέη μπορούν να εμποδίσουν μια θετική απάντηση από την τράπεζα.

Για να συμπληρώσετε μια εφαρμογή, πρέπει να βρείτε μια λειτουργία στο λογαριασμό σας για να στείλετε ένα μήνυμα όπου μπορείτε να στείλετε μια αίτηση για να μειώσετε το επιτόκιο σε μια υποθήκη. Γράψτε λοιπόν το θέμα της επιστολής - αναχρηματοδότηση του επιτοκίου των ενυπόθηκων δανείων. Η επιστολή πρέπει να συνοδεύεται από μια προπληρωμένη φόρμα αίτησης από την επιφάνεια εργασίας του υπολογιστή με ηλεκτρονική υπογραφή, εάν υπάρχει. Εάν δεν υπάρχει ηλεκτρονική υπογραφή, τότε, συμπληρώνοντας και τυπώνοντας το έντυπο αίτησης για μείωση του επιτοκίου των στεγαστικών δανείων, υπογράψτε, σαρώστε και αποθηκεύστε το. Στη συνέχεια, στείλτε μέσω του λογαριασμού σας.

Μπορείτε προσωπικά να υποβάλετε αίτηση για χαμηλότερο επιτόκιο σε υποθήκη στη Sberbank ζητώντας από τον διαχειριστή αίτηση υποψηφιότητας. Εάν έχετε έτοιμο έντυπο, θα είναι σίγουρα εκδοθεί, και αν δεν υπάρχουν έντυπα, τότε η αίτηση μπορεί να υποβληθεί σε οποιαδήποτε μορφή.

Πώς να συμπληρώσετε μια αίτηση

Ένα δείγμα αίτησης για τη μείωση του επιτοκίου των στεγαστικών δανείων παρέχεται από τον υπάλληλο της τράπεζας, στον οποίο σχεδιάζεται να υποβάλει αίτηση για το θέμα αυτό.

- Η επικεφαλίδα της αίτησης υποδεικνύει πού υποβλήθηκε το έγγραφο, το πλήρες του όνομα, στοιχεία διαβατηρίου: σειρά, αριθμός, από ποιον εκδόθηκε και πότε, η διεύθυνση εγγραφής βρίσκεται στον ίδιο τόπο.

- Ακριβώς κάτω από τη λέξη "δήλωση" αναφέρεται ότι ο αιτών είναι δανειολήπτης σύμφωνα με τη σύμβαση - τον αριθμό και την ημερομηνία της υπογραφής της σύμβασης. Περαιτέρω κατά το κείμενο της αίτησης: "Σας ζητώ να μειώσετε το επιτόκιο της σύμβασης υποθήκης (αριθμός συμφωνίας, ημερομηνία υπογραφής) για έναν λόγο (αναφέρεται ο λόγος)."

- Είναι σημαντικό να αναφέρετε στην αίτηση πώς μπορεί να απαντήσει η τράπεζα - να κοινοποιήσει την απόφαση: αυτοπροσώπως, με τακτική αλληλογραφία ή ηλεκτρονικό ταχυδρομείο. Αναφέρετε τη διεύθυνση, το τηλέφωνο, το ηλεκτρονικό ταχυδρομείο. Στο τέλος της αίτησης, η ημερομηνία πρέπει να αναγράφεται πλήρως. και υπογραφή.

- Για την αξιοπιστία των στοιχείων σας σχετικά με το τρέχον δάνειο, είναι σκόπιμο να επισυνάψετε αντίγραφο της συμφωνίας υποθήκης, ένα απόσπασμα στο υπόλοιπο του χρέους, μια κατάσταση εσόδων, ένα απόσπασμα από το USRN.

- Η εξέταση μιας αίτησης για μείωση του επιτοκίου της Sberbank απαιτεί 1-1,5 μήνες.

Προϋποθέσεις τροποποίησης της σύμβασης

Στους τραπεζικούς οργανισμούς υπάρχει υποχρεωτική ενημέρωση των πελατών δανεισμού σε περίπτωση μεταβολής του επιτοκίου του ενυπόθηκου δανεισμού, προκειμένου να παρασχεθούν πιο προσιτές προϋποθέσεις για τους δανειολήπτες. Οι πληροφορίες γίνονται μέσω SMS σε αριθμούς κινητής τηλεφωνίας ή με τη μορφή ειδοποιήσεων μέσω ηλεκτρονικού ταχυδρομείου ή μέσω ηλεκτρονικού ταχυδρομείου. Με γενική μείωση του επιτοκίου, με εντολή της διοίκησης της τράπεζας, οι πληροφορίες αποστέλλονται χύμα. Ωστόσο, υπάρχουν περιπτώσεις εμπιστοσύνης σε έναν μεμονωμένο δανειολήπτη που πληρώνει με προσοχή μηνιαίες δόσεις για μεγάλο χρονικό διάστημα - εξετάζουν μεμονωμένα το ζήτημα της μείωσης του επιτοκίου.

Όταν ο δανειολήπτης μαθαίνει μόνοι του για τη δυνατότητα μείωσης του επιτοκίου των στεγαστικών δανείων που συνδέεται με μια αλλαγή στο πρόγραμμα του δανειστή, η πρωτοβουλία προέρχεται από τον πελάτη-δανειολήπτη. Σε αυτή την περίπτωση, ο δανειολήπτης προβαίνει σε δήλωση στη διοίκηση σχετικά με ενδεχόμενη μείωση του επιτοκίου επί της υφιστάμενης υποθήκης, λαμβάνεται απόφαση και στη συνέχεια συντάσσεται κατάλληλη πρόσθετη συμφωνία για την υπάρχουσα συμφωνία με μεταβλητό επιτόκιο ή συμφωνία με νέες συνθήκες.

Ο δανειολήπτης εκτελεί μια ανεξάρτητη ανάλυση της κατάστασης στην αγορά ενυπόθηκων δανείων στην περιοχή του. Και, εάν υπάρχει μείωση του επιτοκίου της υποθήκης, υποβάλλει αιτήσεις προς τις επιλεγμένες τράπεζες για αναχρηματοδότηση.