1944 jaar. De Tweede Wereldoorlog loopt ten einde en de uitkomst ervan is al voor iedereen duidelijk. De Yalta-conferentie werd gehouden, waarbij Stalin, Roosevelt en Churchill als geheel overeenstemming bereikten over de toekomst van de wereld voor de komende decennia. Enorme ruimtes op het Europese vasteland liggen in puin.

De strijdkrachten van de oorlogvoerende landen richten zich op de taak om de dag van de definitieve nederlaag van het Duitse nazisme en het Japanse militarisme te naderen. De rest van de nazi-bondgenoten zijn al verslagen. En op dit moment, op financieel vlak, is er een onzichtbare strijd, waarvan de betekenis aanvankelijk niet iedereen begreep.

Bekend als een skigebied, werd de Amerikaanse stad Bretton Woods (New Hampshire) plotseling beroemd. Tegenwoordig wordt deze geografische naam genoemd in elk economisch handboek. De stad is een historisch monument geworden. Het is hier dat het Bretton Woods-systeem wordt gelegd. De basis is gelegd voor het functioneren van alle wereldmarkten (inclusief valuta) van de zogenaamde vrije wereld.

Parijs systeem

Elk internationaal monetair systeem is een speciaal soort internationale overeenkomst, waarin de regels van de circulatie van goederen tussen de staten worden voorgeschreven. Dit is nodig om de nationale monetaire eenheden naar een gemeenschappelijke deler te brengen en een universele norm van materiële waarde vast te stellen.

Het eerste van de officieel geregistreerde valutasystemen, Parijs, werd opgeroepen om verwarring bij de berekening van export en import te voorkomen, wat onvermijdelijk voorkomt wanneer regeringen van verschillende landen een onafhankelijk financieel beleid voeren en hun eigen bankbiljetten afdrukken.

In feite bevestigde ze de jure de volgorde die alle leidende wereldmachten de facto al vanaf het midden van de negentiende eeuw hadden bereikt. De universele maat was goud. Om deze reden wordt het Parijse systeem monetair-metaalachtig genoemd. De attributen van gouden munten, profielen op de keerzijde en emblemen op de voorzijde deden er niet toe. Hun gewicht was belangrijk en het bepaalde de waarde van een bepaalde valuta.

Dit systeem functioneerde met succes, maar had ook nadelen. Nederzettingen in gouden munten en edelmetaal waren niet gemakkelijk uit te voeren. Op het niveau van het huishouden waren er andere gebreken in de geldcirculatie. Bij gebruik als betaalmiddel trad natuurlijke slijtage op, met andere woorden, ze versleten gewoon. Het dragen van een zak goud (als het dat was natuurlijk) was onhandig en gevaarlijk.

In het buitenlandse economische theater was het Parijse systeem ook niet altijd handig. Landen met mijnen en deposito's werden automatisch rijk, terwijl het niveau van hun ontwikkeling er niet toe deed.

Het vervoeren van grote bedragen over zee was een avontuur. Steeds vaker werden concepten gebruikt, dat wil zeggen wissels.

De tijd van de val van het Parijse valutasysteem was de Eerste Wereldoorlog, waarna de door de vijandelijkheden getroffen landen een onbeperkte emissie van de gebruikelijke papiervervangers (bankbiljetten en bankbiljetten) voor iedereen lanceerden, dit keer bijna onveilig en goedkoper per uur. .

Genua

Wat papiergeld druk uit circulatiemunten van edele metalen, was het al lang voor de Eerste Wereldoorlog duidelijk. De enige vraag was hoe het probleem te stroomlijnen en de deelnemende landen aan te moedigen te stoppen met het afdrukken van bankbiljetten op basis van het principe "Het spijt me niet, ik zal nog steeds tekenen". Slechts acht jaar na het einde van het grote bloedbad in de Italiaanse stad

Genua verzamelde delegaties uit 29 landen en vijf Britse kolonies, die een groot aandeel hadden in de wereldwijde bruto productie. Het is opmerkelijk dat vertegenwoordigers van de Noord-Amerikaanse staten niet aan de conferentie hebben deelgenomen, maar alleen de voortgang hebben bekeken. Maar de delegatie van de USSR, geleid door G. Chicherin, nam een actieve positie in en greep de gelegenheid aan om het feitelijke bestaan van de eerste proletarische staat op de wereldkaart te identificeren.

Het resultaat van de Genuese conferentie was de goedkeuring van een overeenkomst over een nieuw monetair systeem, dat gebaseerd was op de zogenaamde "motto's", dat wil zeggen valuta's met een specifiek goudgehalte. Dit betekent niet dat hun tarieven niet ten opzichte van elkaar konden fluctueren, maar het goudmonometallisme, dat de standaard verving, stabiliseerde de situatie op de markten en stroomlijnde berekeningen, hoewel niet onmiddellijk. Het Genuese systeem duurde tot het einde van de Tweede Wereldoorlog.

De initiatiefnemers van het nieuwe systeem

Het Bretton Woods-systeem ontstond niet spontaan, de initiatiefnemer van de opkomst ervan was de vertegenwoordiger van de Amerikaanse bedrijfselite, die streefde naar wereldhegemonie in de naoorlogse wereld. In die tijd was de Amerikaanse economie op het hoogtepunt van haar ontwikkeling. Wereldoorlog I draaide het vliegwiel van de binnenlandse productie, die al met succes groeide dankzij de hervormingen door president F.D. Roosevelt. Al in 1939 de gevolgen van de Grote

Depressie werd grotendeels overwonnen, militaire orders bevorderden industriële ontwikkeling en voedseltekorten, die honger in Europa bereikten, stimuleerden de landbouw. De Verenigde Staten hadden alle reden om de rol van economisch wereldleider op te eisen. Het monetaire systeem van Bretton Woods is ontworpen om deze positie vele decennia te consolideren. Maar eerst werd het Internationaal Monetair Fonds opgericht. Hij begon met acteren in 1947.

IMF

Superkrachten, in tegenstelling tot gewone burgers, willen geld lenen. Vooral als u ze zelf afdrukt. 44 landen werden de oprichters van het Internationaal Monetair Fonds, waarvan alleen de VS een financiële donor kon zijn. Heel Europa heeft zich opgesteld voor leningen om de economische situatie in door de oorlog getroffen landen te verbeteren. Zonder deze fondsen was het niet mogelijk om uit de armoede te geraken, de situatie was in het voordeel van de Verenigde Staten en het Amerikaanse leiderschap profiteerde op competente wijze van hun voorkeuren.

Zoals elke nuchtere crediteur, eiste het IMF garanties voor de terugbetaling van geleende middelen en was daarom van vitaal belang in hun effectieve uitgaven. In geval van problemen vond stabilisatie plaats in de vorm van aanvullende leningen om wanbetaling en ineenstorting van nationale valuta te voorkomen. De economische situatie in de IMF-lidstaten is nauwlettend gevolgd.

Gouden dollarstandaard en andere principes

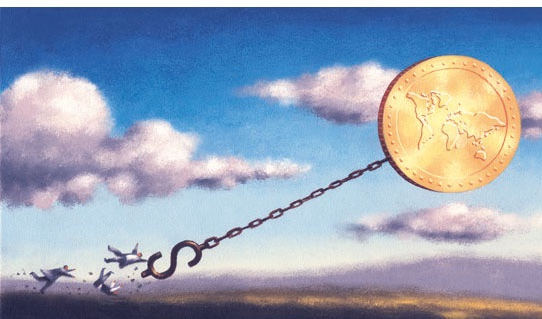

Stabiliteit van de cursussen was een essentiële voorwaarde voor het succesvol functioneren van de "vrije markt". Het monetaire systeem van Bretton Woods heeft de standaard voor gouduitwisseling vastgesteld. De enige stabiele monetaire eenheid die destijds werd ondersteund door het 'gele metaal' was de Amerikaanse dollar. Voor hem kon je op elk moment ongeveer 0,89 gram goud krijgen. In de kern was de standaard goud-dollar in plaats van abstract goud.

Precies na de oorlog werden Amerikaanse groenachtige ruwe papieren wereldgeld. In het begin waren er relatief weinig. In de reserves van alle andere landen van de wereld waren ze slechts 10% goed. Ter vergelijking: in Britse ponden spaarden nationale banken toen ongeveer vier keer vaker en de helft was goud.

De dollar kreeg echter al snel een dominante positie. Dit werd mogelijk gemaakt door vele factoren, met name de enorme Amerikaanse goudreserve (driekwart van het wereldvolume of $ 20 miljard), de uitstekende macro-economische indicatoren van de VS in de tweede helft van de jaren 40 en de hegemonie van Amerikaanse goederen op de wereldmarkt, uitgedrukt in indrukwekkende positieve buitenlandse handel balans.

Wat is goed aan devaluatie?

Devaluatie, dat wil zeggen een waardevermindering van de nationale valuta, wordt meestal beschouwd als een symptoom van het economische nadeel. Maar dit fenomeen heeft zijn eigen pluspunt.Geïmporteerde goederen worden natuurlijk duurder, maar exporteren wordt een winstgevende onderneming en de buitenlandse handelsbalans is afgestemd op het "slachtoffer". Een ander positief aspect van de devaluatie is dat het zogenaamde "snelle geld" het land in begint te stromen. Binnenlandse kosten worden verlaagd, er is een stimulans om hier goederen te produceren, en niet waar de valuta duur is, en het volume van buitenlandse investeringen neemt toe.

De makers van het Bretton Woods-systeem, wiens principes gebaseerd waren op marktmechanismen, begrepen het gevaar van een dergelijke ontwikkeling van evenementen. Ze hadden niet alleen een "stok" tot hun beschikking (dat wil zeggen, de mogelijkheid om leningen en andere sanctiemaatregelen te weigeren), maar ook een "wortel", dat wil zeggen, een bereidheid om altijd diegenen te helpen die de regels hebben nageleefd. Toegestaan zelfs een zekere flexibiliteit bij het vaststellen van wisselkoersen.

Verplichtingen van de partijen

Door een IMF-lening te verkrijgen, hebben IMF-lidstaten zich ertoe verbonden hun valuta zodanig te handhaven dat de schommelingen door het goudgehalte niet hoger waren dan één procent van de verhouding ten opzichte van de Amerikaanse dollar. Het Bretton Woods-wereldsysteem stond in uitzonderlijke gevallen toe dit cijfer op 10% te brengen, maar als de drempel werd overschreden, konden de daders sancties opleggen aan het IMF. Verordening tool waren valuta-interventies. Om ze te implementeren waren er weer dollars nodig. De Federal Reserve heeft ze gewillig verkocht.

Hoe het Bretton Woods-systeem in de beginjaren werkte

In de tweede helft van de jaren veertig had de Amerikaanse economie goede vooruitzichten. Bijna alle landen die actief of passief aan de oorlog hebben deelgenomen, leden op de een of andere manier. De ondernemingen van Duitsland, Groot-Brittannië, Frankrijk, België, Oostenrijk en andere landen van West-Europa hadden tijd nodig om de productie weer op te bouwen om vreedzame goederen te produceren. Er was niet genoeg voedsel, hygiëneartikelen, sigaretten, kleding en in het algemeen alles wat nodig was.

Oost-Europa werd beïnvloed door het communistische politieke systeem, waarin het herstel van de economie gepaard ging met fundamentele ideologische veranderingen en Sovjetisering. Naast de puur economische taken moest het Bretton Woods-systeem de kansen en superioriteit van de vrije markt laten zien. Het Marshall-plan kwam in het spel, dat in zekere zin een noodzakelijke maatregel werd om de Europese economie een impuls te geven.

Wereldwijde belangen van de VS bevinden zich in een situatie van intern conflict. Enerzijds nam het Amerikaanse exportpotentieel af bij activering van Europese producenten. Maar als je deze vraag breder bekijkt, blijkt dat de verarming van de brede massa's bovendien het risico met zich meebrengt dat de stalinistische krachten aan de macht komen op een vreedzame en democratische manier. Deze president Truman kon het niet toestaan.

Wereld evenementen

Sinds het begin van de jaren vijftig begonnen de Europese economieën zich te herstellen. De dollar bleef leidende posities innemen, alle andere valuta's waren er gelijk aan. Het onbeperkte vertrouwen in de Amerikaanse valuta, op basis van de gegarandeerde goudvoorraad, leek onwrikbaar. Tegelijkertijd werden de kosten die de Verenigde Staten moesten dragen tijdens het confronteren van het communisme steeds meer. In 1949 werd de VRC gevormd.

"Red China" was een andere hoofdpijn voor Uncle Sam, die de controle over een enorm gebied met een gigantische bevolking verloor. Letterlijk een jaar later begon de Koreaanse oorlog, waaraan vrijwilligers uit het nieuwe socialistische land deelnamen (er waren er veel), gewapend met Sovjet-uitrusting (het was erg goed, en er waren er ook veel). De formeel verenigde troepen van de Verenigde Naties verzetten zich tegen deze armada, maar het voor de hand liggende feit was dat de Verenigde Staten de grootste last droegen, inclusief de financiële.

De daling van de omzet in de buitenlandse handel heeft de algemene toestand van de dollar nog niet beïnvloed, het hele Bretton Woods-wereldsysteem heeft dit ondersteund, maar de toename van de uitgaven heeft de Federal Reserve gedwongen de drukpers op volle snelheid aan te zetten.

Toen de economische situatie van Groot-Brittannië, Japan en veel Europese landen verbeterde, ontstond de behoefte om de wisselkoersen te reguleren. Het belangrijkste instrument was tegelijkertijd het interveniëren. Als het nodig was om de koers van de nationale valuta te verlagen ten opzichte van de dollar, moest het in grote hoeveelheden op de markt worden aangeboden. De waardering vereiste een omgekeerde maatregel, de verkoop van dollars.

De verandering in goudmuntpariteiten in de richting van herwaardering was in de regel terughoudend, omdat dit leidde tot een verslechtering van het concurrentievermogen van industrieproducten. De devaluatie was meer in overeenstemming met de nationale belangen van de landen waarin het wereldwijde monetaire stelsel van Bretton Woods opereerde. In Groot-Brittannië en Italië werd het vijf keer bijna gelijktijdig uitgevoerd (in 1964, 1967, 1969, 1972 en 1974), in West-Duitsland drie keer (1961, 1967, 1969) en in Frankrijk twee keer in tien jaar (1957 en 1967). Zwakke economieën vermeden deze maatregel, voornamelijk vanwege internationale prestige.

De toename van de kapitaalstromen, de ontwikkeling van valutamarkten en andere factoren wezen duidelijk op de naderende crisis van het monetaire stelsel van Bretton Woods.

Frans incident

De onevenredigheid van het volume contante dollars dat in omloop werd gebracht en naar het buitenland werd geëxporteerd met de economische situatie in de Verenigde Staten, kon niet onopgemerkt blijven door financiële analisten. De eerste bel ging in 1965. Om de een of andere reden herinnerde president De Gaulle zich plotseling dat het Bretton Woods-systeem een ruilgarantie voor goud biedt in een verhouding van $ 35 per gram. De deviezenreserve van Frankrijk bevatte ongeveer een derde van een miljard (op dat moment was het bedrag astronomisch).

De algemene situatie met het vermogen om verplichtingen na te komen was moeilijk. Er was een ruimtewedstrijd, de Amerikanen wilden op de maan landen. De moeilijke, vuile en zeer dure oorlog in Vietnam ging door. Het Amerikaanse ministerie van Financiën probeerde te laten doorschemeren dat de eis om op zo'n moment zo'n aanzienlijk bedrag te wisselen een stap is, op zijn zachtst gezegd onvriendelijk, maar De Gaulle was onvermurwbaar, hij, zie je, hij vertrouwde metaal meer dan stukjes papier.

De dollars werden ingewisseld, maar de Franse president betaalde ervoor. Al snel begon studentenonrust, die uitgroeide tot een grootschalige opstand. Technologie-rellen waren toen al ontwikkeld. Al snel werd De Gaulle gedwongen af te treden. Maar het werd iedereen duidelijk dat de ineenstorting van het Bretton Woods-systeem net om de hoek lag.

Leenrechten

Terwijl de Amerikaanse buitenlandse handelsbalans daalde, daalde het vertrouwen in de dollar. Om de groeiende tegenstrijdigheden weg te werken, besloot het IMF een mechanisme te gebruiken waarbij speciale trekkingsrechten een voorwaardelijk betaalmiddel werden, een speciale valuta die, in tegenstelling tot de Amerikaanse dollar, geen goud heeft, maar formeel gelijk in waarde is. Dit valutasurrogaat werd gebruikt voor het verrekenen van schulden tussen centrale banken van de IMF-lidstaten. De crisis van het Bretton Woods-systeem begon aan kracht te winnen, en als alle landen met een dollarreserve deze fondsen zouden presenteren voor betaling in goud, dan zou het midden jaren zestig gewoon niet voldoende zijn.

Het einde

In 1971 begonnen schendingen van de voorwaarden van de Bretton Woods-overeenkomst. Alle omstandigheden spraken over de op handen zijnde devaluatie van de belangrijkste wereldvaluta, werd verwacht. Als eerste de Europese bondgenoten van de Verenigde Staten - België, Nederland en West-Duitsland. Deze landen introduceerden een variabele rente, die werd bepaald door vraag en aanbod op de valutamarkten. Japan bleef langer, bijna tot september 1971, maar liet uiteindelijk ook de yen langs de citaatgolven gaan.

Aangezien de dollar in feite niet meer vrijelijk kon worden ingewisseld voor goud (het voorbeeld van De Gaulle werd goed onthouden), werd de zogenaamde 'dollarstandaard' geïntroduceerd. De devaluatie gebeurde uiteindelijk, de koers steeg naar $ 38 per troy ounce maar het was duidelijk dat dit cijfer zeer willekeurig was. Al deze processen vonden plaats in het kader van de onlangs gesloten Smithsonian overeenkomst tussen de tien toonaangevende kapitalistische landen. De EEG-landen hebben beschermende maatregelen genomen door overeenstemming te bereiken over het maximale bedrag aan schommelingen in de wisselkoersen van hun valuta's, niet meer dan één seconde vanaf de dollarmarge (op dat moment verscheen de term "Slang in de tunnel").

Na de introductie van het zwevende pondtarief in het VK in 1972, werd het Bretton Woods-systeem de facto en wettelijk afgeschaft. Een ons goud was toen al meer dan 42 dollar waard.

Jamaica!

En wat dan? Midden jaren 70 ontstond een nieuw monetair stelsel, de Jamaicaanse. Er waren geen normen en pariteiten meer. Wat zijn de wereldwijde financiële bigwigs overeengekomen op een exotisch eiland?

Alle valuta's werden verdeeld in drie groepen. Vrij convertibel (in de USSR kwamen ze zelfs met de afkorting "harde valuta") worden beschouwd als de meest "solide", hun tarieven zouden binnen 1% moeten schommelen. Voorwaardelijk converteerbare valuta zijn niet zo strikte vereisten, tot twee en een kwart. De rest van het geld zweeft vrij, ze zijn volgens de auteurs van het systeem voor niemand van belang. Het Jamaicaanse systeem markeerde het begin van een situatie waarin, zoals een van de toonaangevende economen het stelt, niet-verbouwde tarwe wordt verkocht voor onbedrukt geld.

Maar dit is een ander verhaal, modern.