Skadeforsikring dekker et bredt segment av forsikringsmarkedet. En betydelig del av det er basert på prinsippet om obligatorisk deltakelse. Det er preget av noen funksjoner.

Definisjon av forsikring

Forsikringsaktivitet er beskyttelsen av borgernes og organisasjonens interesser i tilfelle uønskede hendelser. Med dem menes skade eller ødeleggelse av eiendom, forårsake skade på liv og helse, forårsake moralsk skade.

Forsikringssystemet er strukturert som følger: partene fastsetter i avtalen omstendigheter der forsikringsselskapet betaler et visst beløp. Den forsikrede forplikter seg til å betale et regelmessig avtalt beløp eller gi ett bidrag for hele perioden av selskapets forpliktelser.

I det frivillige forsikringssystemet bestemmer partene fritt nok hvilke betingelser de skal inngå kontrakt.

Obligatorisk deltakelse, særlig i sivilansvarsforsikring for skade, er nøye regulert av staten. Private selskaper tar aktiv del i det, men utelukkende på statlige forhold.

Kontrakter er inngått i henhold til standardformen, avvik fra forholdene utviklet av staten er minimale. Dette gjelder for det første betingelsene for ansvar og betalingsbeløp.

Noen funksjoner i forsikring som et servicesystem

Og frivillig og obligatorisk tredjeparts ansvarsforsikring har et visst "tak". Det vil si at hvis skaden har overskredet beløpet som er angitt i kontrakten eller forskriften, betales det resterende beløpet av den skyldige. Imidlertid dekker forsikring i de fleste tilfeller skadeomfanget.

En person er inkludert i forsikringssystemet på flere måter:

- inngåelse av en avtale;

- opptak til militæret eller til en annen offentlig tjeneste.

Det andre alternativet innebærer automatisk forsikring.

Lovgivningsregulering

- GK - det grunnleggende dokumentet som la prinsippene og reglene for forsikringsvirksomhet;

- loven "Om organisering av forsikringsvirksomhet";

- lover om visse typer forsikringer (sosiale, medisinske osv.);

- lover om transportsystemet (transport charter og koder);

- bestemmelser om statusen til visse kategorier av ansatte som regulerer forsikring for deres liv, helse og ansvar;

- normative handlinger fra sentrale myndigheter utstedt for å håndheve visse bestemmelser i lover (forsikringsregler, modellkontrakter, etc.).

Reglene for forsikring av sivilansvar for skade er en del av loven, med forbehold om godkjenning av det statlige organet. Som et resultat blir de likestilt med gjeldende rettsakter.

Forsikringsreglene, som tilbys utenfor det obligatoriske forsikringssystemet, har status som en enveis transaksjon, og som en del av rettssaken har en borger rett til å utfordre sine individuelle bestemmelser.

Ofte utvikler et selskap som driver med obligatorisk forsikring sine regler på grunnlag av obligatorisk forsikring, så du bør ta hensyn til innholdet og hvor mye de overholder loven.

Obligatorisk forsikring

Når du snakker om ansvarsforsikring for skade, må du først huske bilistenes ansvar. Imidlertid er de ikke de eneste som loven forplikter å ha en forsikring.

For eksempel sosial, helseforsikring. Staten forsikrer embetsmenn hver for seg, særlig myndighetspersoner, dommere, militært personell, etc.

Forsikring er gitt for visse typer aktiviteter. Som et eksempel kan du spesifisere notarer, utbyggere, takstmenn. Når det gjelder notarer, gitt viktigheten av deres aktiviteter, er forsikringen dobbelt - fra selskapets side (notariskammer) og personlig.

Når det gjelder utbyggere og takstmenn, ytes ansvarsforsikring for skade av foreningen (SRO), som samler inn et spesielt fond i tilfelle slike utgifter og også skaffer seg forsikring.

Avslag eller unngåelse av obligatorisk forsikring fører til to negative konsekvenser:

- straffer fra staten for å unngå eller nekte å forsikre sine aktiviteter;

- skadesbyrden ligger helt på gjerningsmannen.

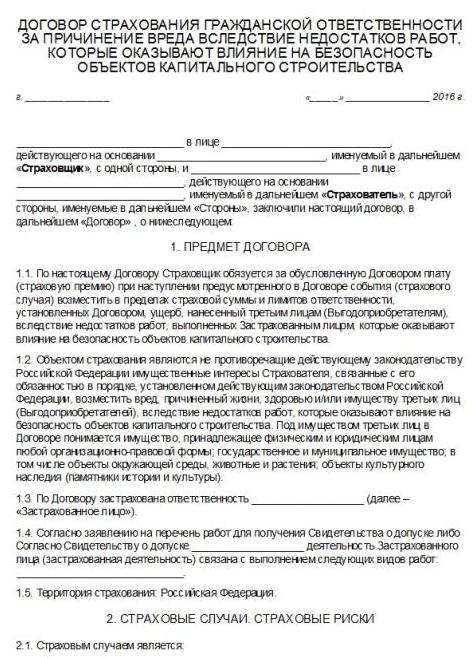

Inngåelse av avtale

Inngåelse av kontrakten er mulig på flere måter:

- signere et fullstendig dokument;

- mottak av kvittering som bekrefter både betaling av tjenester og forsikring;

- fylle ut en søknad, etter godkjenning, utstedes en ansvarsforsikring for skade.

Det første alternativet blir brukt hvis en ikke-standard kontrakt er inngått, og partene har utviklet forhold som et resultat av forhandlinger.

Det andre alternativet finnes når du kjøper en billett til kjøretøy. Det tredje alternativet er å kjøpe forsikring under standardbetingelser. Dette inkluderer forretningsrisikoforsikring.

En del av kontrakten er kopier av dokumenter. For eksempel kjenner hver sjåfør listen over dokumenter, uten hvilke det ikke er noen måte å få en forsikring. Uten dem er inngåelse av en avtale med et forsikringsselskap umulig.

I det frivillige forsikringssystemet utvikler selskaper som leverer tjenester uavhengig av regler for inngåelse av en kontrakt, spesielt:

- søknadsskjema og prosedyre for innsending;

- liste over dokumenter som kreves i hver type forsikring.

Nettstedet til et slikt selskap inneholder informasjon om listen over tjenester og pakken med dokumenter som må leveres.

Forsikring

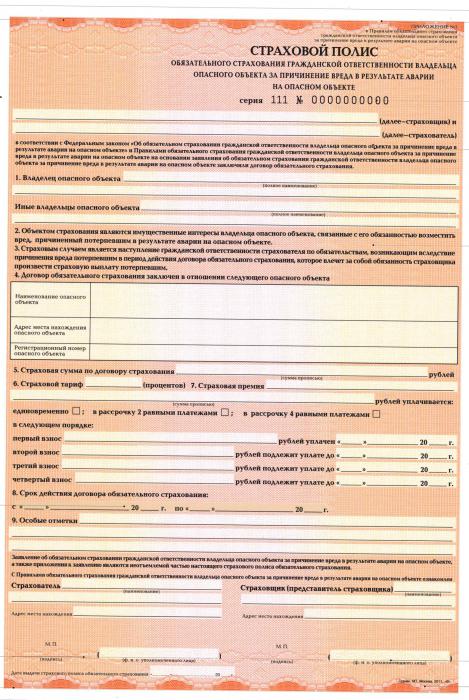

Resultatet av avtalen er utstedelse av policyen. Dette er hoveddokumentet som bekrefter inngåelsen av en forsikringsavtale.

Loven stiller en rekke krav til innholdet i policyen:

- det kalles alltid en politikk og ingenting annet;

- firmanavn, beliggenhet og bankkontoinformasjon;

- Fullt navn på den personen forsikringen er utstedt til;

- gjenstand (kjøretøy, last osv.);

- mengde bidrag, prosedyre og betalingsbetingelser;

- størrelsen på forsikringsbetalingen eller formelen for beregning;

- forsikringsrisiko (for eksempel død eller skade på eiendom);

- gyldighetsperiode for retningslinjer;

- regler for å endre forsikringsbetingelser eller avslutte forsikringen;

- utstedelsesdato og underskrift av den som utsteder dokumentet;

- andre forhold som partene anser som nødvendige.

Et eksempel på utstedelse av policyer er OSAGO-systemet, som gir ansvarsforsikring for skade på tredjepart.

Loven tillater utstedelse av en policy for en eller flere objekter eller flere operasjoner.

mottaker

Lovgivningen inneholder konseptet om en stønadsmottaker - en person til fordel for forsikringsselskapet betaler ved inntreden av en forsikret hendelse.

I vanlig tilfelle er det enten den forsikrede eller noen andre angitt av ham, hvis dette uttrykkelig er angitt i avtaleteksten. I erstatningsforsikring i tilfelle skade, er mottakeren alltid personen som har påført skaden.

Mottak av betalinger

Obligatorisk ansvarsforsikring fra tredjeparter fungerer som følger: forsikringsselskapet betaler penger under forutsetning av at en pakke med dokumenter mottas fra klienten.

Det bestemmes av detaljene i juridiske forhold. For eksempel CTP. Grunnlaget for å motta penger er en protokoll fra politiet eller en "europeisk protokoll" signert av partene.

Deretter blir det gjort en vurdering av skadene forårsaket av spesialister tilknyttet selskapet.

Forsikringsregler gir frister for innsending av dokumenter og sammensetning av disse. Hvis dokumentene ikke blir sendt inn i sin helhet eller med forsinkelse, kan betalinger nektes, eller de vil også bli mottatt med forsinkelse.

OSAGO-funksjoner

Mengden av utbetalinger til fordel for forsikringsselskapet beregnes ut fra de tekniske egenskapene til kjøretøyet (motorstørrelse, antall passasjerer) og førerens kjøreopplevelse.

- Erstatning for skader forårsaket av borgere, helse og eiendom;

- marginale utbetalinger til fordel for ofre endres med jevne mellomrom oppover;

- varigheten av politikken er vanligvis 12 måneder; loven åpner også for kortere perioder (opptil 3 måneder).

Transportøransvar

Forsikringsavtalen for skader forårsaket av transportøren er inngått i 12 måneder. Det er forskjell på transportører som opererer i landet og utenfor landets grenser. Det er flere krav til internasjonale transportører, men listen over risikoer er også utvidet.

Spesielt dekker forsikring:

- ødeleggelse og skade på varer;

- skade forårsaket av innbyggernes helse;

- skade forårsaket av ansatte i selskapet.

Forsikring utbetales vanligvis basert på en rettsavgjørelse.

Bedriftsforsikring

Siden 2012 har Russland forsikret virksomheten til bedrifter hvis aktiviteter kan skade miljøet. Og som et resultat av borgernes liv, helse og eiendom. Tariffsystemet forbedres gradvis, og det er en økning i beløpene som blir betalt til ofrene.

Produktansvar

Nå sørget for ansvarsforsikring for skade som følge av varemangel. De er forårsaket både av defekter i produksjonssystemet, og mangler og lav kvalitet på råvarer som brukes i produksjonsprosessen.

Produsentenes ansvar er forsikret i løpet av garantien, selskapet har rett til å utvide forsikringens gyldighet ved å betale til en høyere sats.

Forsikring strekker seg som i andre tilfeller til skade, helse, liv og eiendom, erstatning for ikke-økonomisk skade, betaling av advokatutgifter, utgifter til avklaring av alle omstendigheter og tjenester til takstmannen.

Erstatning utbetales:

- med forbehold om den forsikrede og assurandørens samtykke;

- med forbehold om vedtakelse av alle nødvendige tiltak for å sikre kvalitetsnivået;

- Bruksanvisningen er rimelig oversiktlig.

Mangelen fra produsenten eller forsikringsselskapet til å betale erstatning kan omgås hvis det foreligger en avgjørelse fra Federal Service for Supervision of Consumer Rights Protection and Human Welfare eller en domstol, som er mer effektiv.

Forsikringsselskapet har rett til å nekte utbetalinger hvis skaden er forbundet med følgende faktorer:

- aldring av materialet forårsaket av naturlige prosesser;

- produksjonsfunksjoner;

- skjulte materielle feil som ikke kunne forutses.

Risiko for profesjonell aktivitet

Eksempler inkluderer notar, advokater, private detektiver og representanter for andre yrker.

Forsikringen er gyldig i 12 måneder, betalinger på den skjer på grunnlag av en rettsavgjørelse som bekrefter faktum om skade.

Forsikringsselskapet vil nekte å betale hvis den forsikrede:

- viste grov uaktsomhet;

- begått en bevisst forbrytelse som resulterte i at en forsikret hendelse inntraff;

- det er en sammensvergelse av den forsikrede med ofrene.

Det har ikke noe å si om en kontrakt ble inngått formelt med den skadde eller ikke.

Avslutningsvis

Dermed dekker systemet for obligatorisk ansvarsforsikring i dag et betydelig antall innbyggere og organisasjoner.

Det er nøye regulert av staten, men hovedaktørene er private selskaper.

Forsikringsregler utvikles etter en enkelt ordning, mens det er betydelige forskjeller.