Inteckning för de flesta ryssar verkar vara den enda lösningen på bostadsproblemet. Men den instabila ekonomiska situationen, överväldigande räntor på inteckningar, nedskärningar av arbetstillfällen bidrar inte till utvecklingen av ett inteckningsprogram som ger unga familjer förutsättningar för att utöka familjen eller den demografiska tillväxten med en förbättring av livskvaliteten för dem som behöver bostadsförhållanden. Förresten, 2017 föddes födelsetalen med 11% jämfört med 2016. Och enligt demografer och sociologer kommer nedgången i födelsetalet på grund av bostadsproblem att vara från år till år, vilket hotar en demografisk katastrof fram till 2034.

Staten vidtar åtgärder för att underlätta kreditbostadsprogram genom att göra bostäder billigare, men det är upp till bankerna att fatta beslut om villkoren för att utfärda hypotekslån och sänka hypoteksräntan.

Lånutvecklingsvillkor

Lånemarknaden i Ryssland har funnits i bara 20 år. Men på grund av den karakteristiska opaciteten för bankpolitiken kan inte alla som vill köpa bostäder genom en inteckning göra det - det finns aldrig förtroende för möjligheten att betala nästa del, i stabiliteten i räntan finns det ingen garanti för bankens tillförlitlighet.

Sedan 2010 började lagstiftningen synas förordningar som reglerar bankernas verksamhet i relation till hypotekslån. Tack vare dessa lagbestämmelser kan bankerna inte:

- Ändra ensidigt räntan på lånet eller lånets löptid, såvida inte detta anges i avtalet som en "straff" för långa förseningar.

- Inkludera dolda avgifter i avtalet för vederlag och skrivning av kontraktet, inte tillhandahållna försäkringsbetalningar.

- Ange viktig information med små bokstäver i kontraktet.

- Dölj hela kostnaden för lånet.

Vid slutandet av ett lån i bankinstitut fanns det en begränsning av straffbeloppet för försenad återbetalning av nästa betalning, som inte bör överstiga styrräntan för centralbanken vid undertecknandet av låneavtalet, det vill säga den skulle vara oförändrad under hela kontraktet. Centralbankens styrränta är den ränta som bankerna tar kortfristiga (1 vecka) lån. Styrräntan sedan juli 2017 är 9,25% per år.

Alternativ för att sänka hypoteksräntorna

Lånebetalningar kan minskas genom att använda flera alternativ som du måste studera noggrant innan du kontaktar banken.

- Refinansiering av hypotekslån är en refinansiering av ett aktuellt inteckningslån i en ny bank. Samtidigt kan betalningarna minska på grund av förlängningen av betalningstiden.

- Omstruktureringar består i att emittera det aktuella hypotekslånet i samma bank, men med nya villkor, för att underlätta låntagarens hypotekslån. I detta fall ingås ett ytterligare avtal till det nuvarande avtalet med fasta avtal om villkoren för ytterligare betalningar på inteckning eller ett nytt låneavtal.

- Socialt statligt stöd är en minskning av hypoteksräntorna till 6% genom att återbetala en del av inteckningens betalningar och utbetalning från statens subvention under programmet Family Mortgage-programmet.

- Det är tillrådligt att vädja till rättsväsendet om banken bryter mot villkoren i inteckningsavtalet, inklusive ensidiga förändringar i procentandelen lånade medel som fastställts i avtalet, som inte följer beställningarna från Rysslands centralbank. I det här fallet lämnar låntagaren in en ansökan om att beräkna de totala kostnaderna och betalningarna på inteckning samt ändringar av villkoren i inteckningsavtalet på obligatorisk basis av banken.

För att förnya kontraktet för att sänka hypoteksräntan är det bäst att kontakta banken där lönebetalningar eller andra betalningar, insättningar, insättningar, andra konton med medel på dem görs. I en sådan bank är det lättare att ingå ett inteckningsavtal på gynnsamma villkor med en reducerad hypoteksränta.

Statligt stöd "Familjelån"

I början av 2018 antogs en lag om hypotekslån - ett program med förmånssubventioner som gör det möjligt för barnfamiljer att köpa nödvändiga bostäder av hög kvalitet på förmånliga villkor. Detta program stimulerar bolånemarknaden och främjar bostadsbyggande. Programmet för minskning av hypoteksräntan under 2018 är giltigt fram till 2022 och det planeras att hjälpa 500 tusen familjer på detta sätt i Ryssland.

Programmets betydelse är att ge statligt stöd till familjer vars 2: a, 3: e barn föds under den angivna perioden - detta är en möjlighet att ta en inteckning till 6% per år. Resten av hypoteksräntan till banken kompenseras av staten. En viktig punkt är valet av bostäder och dess kostnader. Enligt programmet subventioneras inteckningar endast i nya byggnader med en kostnad som inte överstiger åtta miljoner rubel - för invånare i Moskva och S: t Petersburg (inklusive regionerna i dessa städer) - och tre miljoner rubel - för alla andra regioner. Sekundärbostäder subventioneras inte. Med ett lån som togs på bostäder före programstart finns det också möjlighet att sänka räntan på inteckning enligt programmets villkor.

För att få en gynnsam hypoteksränta inom det statliga subventionsprogrammet måste du kontakta de bankinstitut som deltar i programmet, vars mest erkända är Sberbank, VTB, AHML.

Inteckning refinansiering

I de fall lånutbetalningarna blir överväldigande på grund av svårigheter som uppstår - lönesänkningar, tillfällig arbetsoförmåga, uppsägning, är det möjligt att återbetala det återstående lånebeloppet till en annan bank, dvs. refinansiera den befintliga skulden. Ett sådant lån är riktat och bör endast syfta till att återbetala ett befintligt lån. Lånefinansiering erbjuds av många banker på den ryska marknaden, men för möjligheten att återlåna är det nödvändigt att uppfylla bankernas villkor.

Refinansiering är tillgänglig under följande villkor:

- Låntagarens ålder är från 21 till 65 år.

- Låntagaren har inga förseningar i det nuvarande låneavtalet eller liknande förseningar översteg inte 10 dagar.

- Betalningar för det aktuella lånet gjordes i minst 6-10 månader.

- Fram till slutet av det nuvarande kontraktet i mer än 6 månader.

- Låntagaren är medborgare i Ryssland med en permanent registreringsplats.

- Låntagaren är anställd och lagligt betalad, med minst 1 års erfarenhet.

- Månatliga lån ska inte överstiga 60% av lönen.

- Positiv kredithistoria.

Dokument för refinansiering

För refinansiering är det nödvändigt att lämna in ett dokument från kreditgivningsbanken till den valda banken, lånet i vilket det är planerat att refinansiera, på samtycke till refinansiering, samt uppgifter om denna bank, det belopp som måste överföras för återbetalning och information om låntagarens brottslighet. Detta dokument är giltigt i bara tre dagar, så det måste skickas in efter att du har valt en ny bank.

Refinansieringsförfarandet i syfte att sänka hypoteksräntan är överföring av medel från det nya bankkontot till kontot i banken där lånet är stängt, och omregistrering av säkerhetsfastigheten till banken där månatliga betalningar enligt det nya avtalet kommer att göras.

En sådan tjänst är fördelaktig om lånet ursprungligen togs i utländsk valuta eller till en rörlig ränta, vilket är extremt besvärligt i en instabil ekonomisk miljö. Kostnaderna för att slutföra refinansieringsförfarandet, inklusive en fastighetsvärderare, certifiering av dokument av en notarie, tillhandahållande av nya certifikat, kommer att öka mängden betalningar vid refinansiering avsevärt. Men samtidigt kan månatliga betalningar på ett nytt lån minskas betydligt, särskilt om refinansiering kombinerar alla kreditbetalningar som görs i den första banken. Det kan finnas upp till fem typer av sådana betalningar.

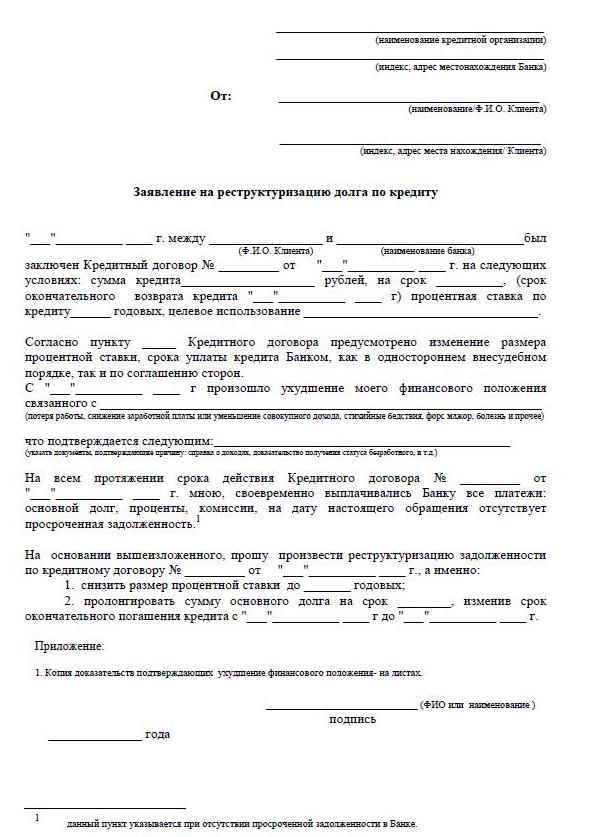

Skuldsomstrukturering

Omstrukturering av inteckning låter dig granska de enskilda villkoren i avtalet och justera det mer lönsamt för låntagaren för att undvika böter, påföljder och förseningar. Revideringen av det nuvarande låneavtalet innehåller frågor om att sänka räntan på inteckning, skjuta upp betalningar upp till 12 månader, de så kallade kredithelgerna, ändra valutan på det nuvarande lånet, öka låneavtalets löptid, endast betala lånekroppen under en viss period, ändra de månatliga betalningarna.

För att ge en sådan granskning måste låntagaren skriva en framställning som ber om en sänkning av räntorna på den nuvarande inteckning samt övertyga banken om skälen för att tvinga låntagaren att be om lojalitet. Dessa skäl inkluderar:

- lägre löner;

- uppsägning;

- födelse av barn;

- tillfällig funktionshinder.

Omstruktureringar i slutändan är alltid dyrare eftersom förlängning av betalningstiden ökar den totala överbetalningen av ränta.

Inteckningssänkning i Sberbank

I den mest demokratiska banken i vårt land, Sberbank, tillhandahålls ett program för att minska krediträntebetalningarna ”Refinancing”. Programmet är 13,9% per år.

Förfarandet låter dig spara betydande belopp på långa tidsramar för att betala inteckningar. Sberbank kan ändra villkoren för hypoteksavtalet under omstruktureringsvillkoren. För att göra detta måste du skicka in en ansökan om att sänka hypoteksräntan i Sberbank. Samtidigt kan löptiden antingen förlängas eller förkortas om räntan i banken sänks.

Hur man ansöker

Det finns två pålitliga sätt att ansöka om en lägre ränta på en inteckning. Den vanligaste är att kontakta bankkontoret personligen, och det bekvämaste är att fylla i en ansökan via funktionen ”personligt konto” på webbplatsen, till exempel Sberbank. När du fyller i en ansökan är det viktigt att kontrollera din kredithistorik, eftersom förseningar och skulder kan hindra ett positivt svar från banken.

För att fylla i en ansökan måste du hitta en funktion i ditt konto för att skicka ett meddelande där du kan skicka en ansökan för att sänka räntan på en inteckning. Så skriv ämnet för brevet - refinansiera en hypoteksränta. Brevet måste åtföljas av ett förfylldt ansökningsformulär från datorens skrivbord med eventuell elektronisk signatur. Om det inte finns någon elektronisk signatur kan du, efter att ha fyllt i och skrivit ut ansökningsformuläret för att sänka hypotekssatsen, underteckna den, skanna och spara den. Skicka sedan igenom ditt konto.

Du kan personligen ansöka om en lägre ränta på en inteckning i Sberbank genom att be chefen om ett ansökningsformulär. Om du har ett färdigt formulär kommer det säkert att utfärdas, och om det inte finns några formulär kan ansökan lämnas in i vilken form som helst.

Hur du fyller i en ansökan

En provansökan för att sänka hypoteksräntan tillhandahålls av bankens anställd, i vilken det planeras att ansöka om denna fråga.

- Ansökan rubrik anger var dokumentet skickas in, dess fulla namn, passdata: serie, nummer, av vem det utfärdades och när, registreringsadressen är på samma plats.

- Direkt under ordet "uttalande" indikeras att den sökande är en låntagare enligt avtalet - nummer och datum för kontraktets undertecknande. Vidare längs med ansökningstexten: "Jag ber dig att sänka räntan på inteckningsavtalet (avtalets nummer, datum för undertecknande) av en anledning (anledning anges)."

- Det är viktigt att i ansökan ange hur banken kan ge ett svar - för att meddela beslutet: personligen, med vanlig post eller e-post. Ange adress, telefon, e-post. I slutet av ansökan måste datumet anges helt. och signatur.

- För tillförlitligheten för dina uppgifter om det nuvarande lånet är det tillrådligt att bifoga en kopia av inteckningsavtalet, ett utdrag på skuldens saldo, en inkomsträkning, ett utdrag från USRN.

- Behandlingen av en ansökan om att sänka hypoteksräntan på Sberbank tar 1-1,5 månader.

Villkor för ändring av kontraktet

I bankorganisationer finns det obligatorisk information om att låna kunder i händelse av räntesatser på bostadsutlåning för att ge låntagare mer överkomliga villkor. Information görs via SMS till mobiltelefonnummer eller i form av meddelanden via e-post eller adress. Med en generell sänkning av räntan skickas information på bulk genom bankens ledning. Men det finns fall av lojalitet till en enskild låntagare som försiktigt betalar månatliga avbetalningar under en lång tid - de överväger individuellt frågan om att sänka räntan.

När låntagaren lär sig på egen hand om möjligheten att sänka hypoteksräntan förknippad med en förändring i långivarens program kommer initiativet från klienten. I denna situation gör låntagaren självständigt ett uttalande till ledningen om en eventuell sänkning av räntesatsen på den befintliga inteckning, får ett beslut, då utarbetas ett lämpligt ytterligare avtal för det befintliga avtalet med en ändrad ränta eller ett avtal med nya villkor.

Låntagaren gör en oberoende analys av situationen på hypoteksmarknaden i sin region. Och om det finns en sänkning av räntan på inteckning lämnar den in ansökningar till de utvalda bankerna för refinansiering.