Daně jsou nejdůležitějším nástrojem ekonomického systému země. Představují největší podíl státního rozpočtu. Proto je jim v roce 2007 věnována zvláštní pozornost forma kontroly a pravidelné legislativní změny. Daňový zákon Ruské federace definuje různé typy daní jak pro obyvatelstvo, tak pro organizace. V případě posledně jmenovaných je DPH zvláště důležitá v procesu nákupu a prodeje. Každý stávající nebo právě začínající podnikatel proto musí vědět, co je to DPH, jaké jsou její výpočty a jak postupovat při platbě.

Pojem DPH

Základním zákonem upravujícím proces účtování a placení poplatků je daňový zákon Ruské federace. Je to on, kdo definuje koncept, podstatu a vlastnosti výpočtu všech daní v zemi, včetně DPH.

Daň z přidané hodnoty je poplatek vybíraný organizacím jako procento ze zvýšení hodnoty. Toto zvýšení hodnoty je způsobeno rozdílem mezi příjmy a náklady na materiál, které pocházejí od třetích stran.

Právní předpisy stanoví určité druhy činností nebo odrůd produktů a služeb, u nichž DPH není částečně nebo úplně předmětem výpočtu. Existují také souhrnná omezení základu daně stanovená daňovým řádem Ruské federace a umožňující společnosti osvobodit se od poplatků.

Kromě určení, jaká je DPH a omezení její platby, daňový zákon Ruské federace přiřadí poplatek konkrétní daňové skupině. Například k druhu, jako je nepřímé daně. Důvodem je zahrnutí jeho množství do ceny prodaných produktů v procentech. V důsledku toho se při platbě DPH liší jména skutečných a zákonných plátců.

DPH funkce

V tržní ekonomice a racionálním daňovém systému mají všechny typy daní čtyři významné funkce:

- Fiskální.

- Ekonomické.

- Povzbuzující.

- Distribuce.

U DPH se fiskální funkce projevuje v maximální výši rozpočtových příjmů z jejího výpočtu v důsledku stabilního daňového základu a přijatelných podmínek výpočtu. Z rozpočtu tvořeného z daní je většina vybírána z DPH. Daň také ovlivňuje regulaci ekonomických procesů. Jeho sazby se podílejí na tvorbě cen a inflaci.

Stát je díky zavedení výhod pro určité typy činností nebo konkrétních produktů schopen stimulovat rozvoj sociální sféry i export různých druhů zboží.

Distribuční povaha DPH tedy spočívá v její účasti na přerozdělování státního HDP. Celková částka daňových odpočtů vybíraných v rozpočtu z úspěšných typů činností je rozdělena a přidělena na podporu neziskových odvětví hospodářství, která jsou pro společnost významná.

Plátci DPH

Daňový zákon Ruské federace zakládá rozsáhlý okruh osob povinných k DPH. Daň podléhá odvodu právnických osob:

- Podniky - bez ohledu na formu činnosti provádějící zdanitelné operace: stát, obecní instituce, obchodní partnerství a další.

- Osoby uznané jako daňoví poplatníci z důvodu pohybu zboží celními orgány Ruské federace. Jsou to organizace se zahraničními investicemi nebo zcela zahraniční podniky.

Od roku 2001 jsou jednotliví podnikatelé, kteří se zabývají zdanitelnými transakcemi, srovnáváni s podniky v povinnosti platit DPH podle daňových předpisů.

Všechny osoby uvedené v seznamu jsou registrovány jako plátci DPH, pokud pracují podle obecného daňového systému. Stává se, že u jiných účetních systémů musíte platit daň z přidané hodnoty.

Předmět zdanění

Při výpočtu DPH se za předmět zdanění považují tyto kategorie a transakce:

- Obraty byly získány z prodeje produktových aktivit i z prodeje zdarma.

- Převod zboží v rámci ruské organizace mezi jeho divizemi pro vlastní potřebu, jejíž náklady nebyly při výpočtu zohledněny zdanitelný příjem.

- Výsledky stavebních operací pro vlastní potřebu.

- Vývoz zboží přes celní hranici Ruské federace.

Výpočet daně z přidané hodnoty zahrnuje účtování následujících druhů prodejů, které podléhají DPH:

- Prodej zboží od organizace jiné společnosti nebo jednotlivci, a to i v případě, že nedošlo k odeslání a přepravě.

- Převod výrobků vyrobených na zakázku.

- Prodej provizních nebo aukčních produktů.

- Výměna výrobků nebo materiálů.

- Bezúplatný převod produktů nebo s částečnou platbou.

- Převod nebo prodej vlastnických práv.

- Prodej zajištění.

Základ daně

Daňové přiznání k DPH umožňuje výpočet daňového výpočtu základu daně. Konkrétně ukazatel hodnoty transakcí podléhajících DPH. Stanovení základu daně pro výpočet uvažovaného poplatku má řadu funkcí a závisí především na druhu operace.

Základ daně vytvořeno na základě definice, co je DPH, a má sled následujících podmínek:

- Daňový základ se rovná výnosům z prodeje výrobků nebo vlastnických práv, která je určena součtem všech příjmů souvisejících s vypořádáním těchto operací. Může být zobrazen v jakémkoli ekvivalentu, včetně cenných papírů.

- Daňový základ rovnající se příjmům v cizích měnách přepočtených na ruské rubly v aktuálním kurzu.

- Uvažovaná základna po obdržení zálohy, která je v ní zahrnuta, představuje hodnotu zboží vypočtenou na základě cen.

- Daňový základ provize nebo dohody o provizi se rovná výši poplatku. Stále existuje stav.

- Daňový základ pro prodej celého podniku se rovná hodnotě každého aktiva.

Daňové sazby

Pro výpočet splatné částky musí být nejprve správně stanoven základ daně z přidané hodnoty. Sazba daně nezávisí na základu a je stanovena v daňovém zákoně Ruské federace. Přesněji řečeno, právní předpisy v současné době stanoví vybírané sazby: 0%, 10% a 18%.

Druhy výrobků, jejichž výnosy jsou zdaněny sazbou 0%, jsou stanoveny v článku 164 daňového řádu Ruské federace a mají poměrně rozsáhlý seznam převodů. V zásadě se jedná o speciální druhy zboží, vysoce specializované práce a služby.

Sazba 10%, DPH se účtuje za prodej následujících skupin produktů:

- Potravinářské výrobky.

- Dětské zboží.

- Periodika.

- Literatura vzdělávacího a vědeckého významu.

- Lékařské předměty.

Hlavní prodejní operace, s výjimkou zboží zdaněného sazbou 0% a 10%, podléhají daňovému účtování pro násobení o 18%.

Daňové výhody

Při výpočtu základu daně stanoví právní předpisy výhody, zejména činnosti a produkty, které nepodléhají DPH. Sběrná sazba se nepoužije v následujících případech.

- Mnoho druhů lékařských služeb, včetně placených.

- Vzdělávací a kulturní služby.

- Provádění bytových domů.

- Zboží se zdravotním postižením.

- Majetek odkoupený za účelem privatizace.

- Pohřební služby.

- Pojišťovací operace.

- Transakce, se kterými je státní daň placena.

- Fotokopie a fotokopie.

- Prodej řemesel.

- Výzkumné práce na úkor rozpočtových prostředků.

- Oprava domácích spotřebičů v záruční době.

Vlastnosti výpočtu

Výpočet částky DPH, která má být zaplacena, má poměrně jednoduchý algoritmus akcí. Základ daně je nejprve stanoven. Následně se vynásobí nastavenou rychlostí. Je třeba si uvědomit, že načasování platby DPH a období výpočtu se liší. Výše daně, která má být zaplacena do obecného rozpočtu, se vypočítá na základě výsledků každého měsíce nebo čtvrtletí.

Po stanovení výše splatné daně je třeba ji snížit o případné odpočty daně. Co je to? Srážky daně jsou částky DPH předložené plátci za operace, které se podílejí na výpočtu poplatku. Daňové přiznání k DPH poskytuje údaje o těchto odpočtech a výši rozdílu mezi vykázanou DPH a předloženou DPH.

Platební postup

Vyplacení vypočtených částek DPH je založeno na účetních a daňových výpočtech. Je určeno výsledky každého vykazovaného období. Podmínky platby DPH stanovené daňovou legislativou, jsou definovány nejpozději do 25. dne měsíce následujícího po konci účetního období.

Hlášení DPH

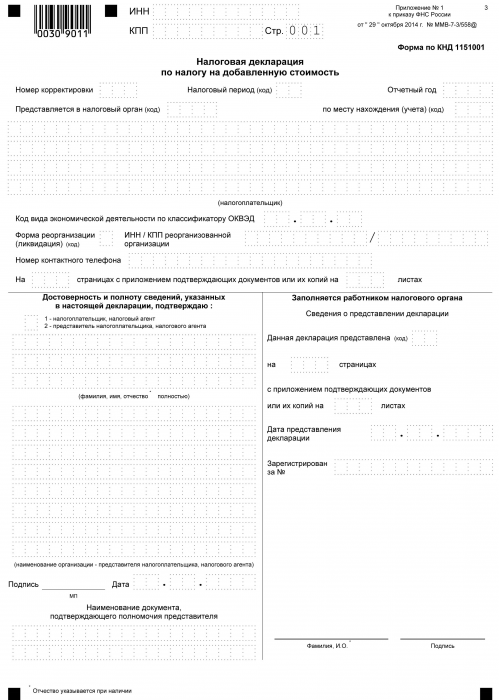

Od chvíle, kdy je daň uhrazena státní pokladně, a do dne platby musí každý daňový poplatník, který pracuje s DPH, podat zprávu příslušnému orgánu během postupu výpočtu ve formě prohlášení. Tento dokument se předkládá čtvrtletně. Uvádí podrobnosti o organizaci, výši výpočtu základu daně, druh účtované sazby a daň z přidané hodnoty. Formulář prohlášení je jednotný formulář schválený v roce 2014. Současně je důležité vědět, že od roku 2015 musí všechny organizace, bez ohledu na objem a typ výroby, podávat prohlášení v elektronické podobě.

Při definování pojmu „DPH“ se vytváří myšlenka, že se jedná o příjem vynásobený určitým procentem. Ve skutečnosti je to tak. DPH je však součtem zvýšení hodnoty. Při výpočtu je tedy třeba vzít v úvahu mnoho nuancí:

- Druhy výrobků, zdanitelné i nezdanitelné.

- Velikost daňové sazby.

- Okamžik stanovení základu daně.

- Srážky daní a mnoho dalšího.