Ακίνητα - αυτό είναι το κύριο μέσο ιδιοκτησίας της επιχείρησης. Σύμφωνα με την ισχύουσα νομοθεσία, ένα τέτοιο περιουσιακό στοιχείο αποτελεί φορολογική βάση. Διαβάστε περισσότερα σχετικά με τον τρόπο απόκτησης του φόρου ακίνητης περιουσίας, τις αναρτήσεις που χρησιμοποιούνται σε αυτήν τη λειτουργία, διαβάστε το.

Βάση

Η φορολογική βάση για τους οργανισμούς είναι ιδιοκτησία, η οποία παρατίθεται ως "πάγια περιουσιακά στοιχεία". Για το σκοπό αυτό, οι λογαριασμοί 01 και 03 χρησιμοποιούνται στον ισολογισμό. Το ποσό του φόρου υπολογίζεται στην υπολειμματική αξία του αντικειμένου. Ορίζεται ως η διαφορά μεταξύ των λογαριασμών "01 (03)" και "02 (10)" Αποσβέσεις. Ο αλγόριθμος για τον υπολογισμό και την καταχώρηση του φόρου ακίνητης περιουσίας είναι διαφορετικός για διαφορετικές ομάδες αντικειμένων. Επομένως, το λειτουργικό σύστημα θα πρέπει να λαμβάνεται υπόψη σε διαφορετικούς υπο λογιστικούς λογαριασμούς.

Ομάδες στοιχείων ενεργητικού

Υπάρχουν 4 ομάδες ακινήτων:

- περιουσιακά στοιχεία καταγεγραμμένα σε υπολειμματική αξία ·

- περιουσιακά στοιχεία που φορολογούνται με κτηματολογική αξία,

- κινητή περιουσία καταχωρημένη μέχρι την 01.01.13.

- κινητή περιουσία καταχωρημένη μετά την 01/01/13.

Η φορολογία στο BU δεν ρυθμίζεται από πράξεις. Η διαδικασία εξαρτάται από τις λογιστικές πολιτικές της εταιρείας, τεκμηριωμένη.

Μεταφορά φόρου ακίνητης περιουσίας: Καταχωρίσεις

Το ποσό του φόρου μπορεί να αποδοθεί σε οποιοδήποτε λογαριασμό εξόδων: τα πάγια περιουσιακά στοιχεία, τα γενικά έξοδα, τα έξοδα πώλησης κλπ. Πόσο συχνά συσσωρεύεται φόρος περιουσίας οργανισμού; Η ανάρτηση για αυτήν τη λειτουργία περιλαμβάνει τον λογαριασμό 91-2. Είναι πολύ πιο εύκολο να ελέγξετε την ορθότητα των υπολογισμών και να εντοπίσετε ένα σφάλμα κατά την χρέωση ποσών σε αυτόν τον λογαριασμό. Εξετάστε τις κύριες λογιστικές εγγραφές:

- φόρος ακίνητης περιουσίας - DT91-2 KT68;

- μεταφορά παρακρατηθέντος ποσού στον προϋπολογισμό - DT68 KT51.

Η διαγραφή γίνεται τριμηνιαία και ανά έτος. Εάν εντοπιστεί σφάλμα, το ποσό του φόρου προσαρμόζεται χρησιμοποιώντας τον λογαριασμό φόρου εισοδήματος. Αν το ποσό είσπραξης είναι υπερτιμημένο, τότε το ποσό των εξόδων μειώνεται: DT68 KT91. Αν το τέλος μειωθεί, τότε, μαζί με την πρόσθετη επιβάρυνση του φόρου (ΔΤ99 ΚΤ68), υπολογισμό ποινής.

Μηχανοκίνητα οχήματα

Έως το 2013, τα κινητά περιουσιακά στοιχεία φορολογούνταν σύμφωνα με τους γενικούς κανόνες. Μετά τις τροποποιήσεις του νόμου, όλα τα κινητά αντικείμενα που καταχωρήθηκαν μέχρι το 2013 εξαιρέθηκαν από τη φορολογία. Εάν το αντικείμενο καταγράφηκε λίγο πριν από αυτή την ημερομηνία, τότε, με τη χρήση των σωστών καταχωρήσεων, ο λογιστής μπορεί να αναβάλει την ημερομηνία εγγραφής του αντικειμένου και να μειώσει νόμιμα τη βάση.

Πρώτα θα πρέπει να διαιρέσετε τη λογιστική του οχήματος σε δύο υποελεγκτές ανάλογα με την ημερομηνία αγοράς. Αντικατοπτρίζεται στις κάρτες αντικειμένων και συμπίπτει συχνότερα με την ημέρα που καθορίζεται στο πιστοποιητικό αποδοχής. Εάν το αντικείμενο χρειάζεται εγκατάσταση, τότε η ημερομηνία εγγραφής του αναβάλλεται για την περίοδο που απαιτείται για την εγκατάσταση. Οι συναλλαγές για τον υπολογισμό του φόρου ακίνητης περιουσίας δεν αλλάζουν ταυτόχρονα, αλλά η σειρά αποδοχής του αντικειμένου για λογιστική στο λογιστικό γραφείο φαίνεται διαφορετική:

- DT08 KT07 - το αντικείμενο μεταφέρθηκε για εγκατάσταση.

- DT01KT08 - το αντικείμενο καταχωρείται ως λειτουργικό σύστημα.

Έτσι ώστε στο μέλλον δεν υπάρχουν ερωτήσεις από τους φορείς ελέγχου, είναι απαραίτητο να συμπληρώσετε αυτές τις καταχωρίσεις με μια εντολή για τη μεταβίβαση περιουσίας στην εγκατάσταση.

Νομοθετικός κανονισμός

Τα κανονιστικά έγγραφα περιγράφουν τη διαδικασία υπολογισμού και δήλωσης του ποσού του φόρου. Οι λογιστικοί κανόνες καθορίζονται από κάθε οργανισμό ξεχωριστά και καθορίζονται σε παραγγελίες για φορολογική πολιτική. Τα ποσά του καταβληθέντος φόρου καταχωρούνται στα αποτελέσματα. Οι φορολογικές δηλώσεις ακινήτων εξαρτώνται από τον οργανισμό.

Στοιχεία δαπάνης

Το ποσό του τέλους θα πρέπει να περιλαμβάνεται στο κόστος των βιομηχανικών προϊόντων.Ο οργανισμός επιλέγει ένα συγκεκριμένο είδος δαπανών από μόνο του. Θα μπορούσε να είναι:

- 44 - κόστος εκτέλεσης ·

- 91-2 - άλλες δαπάνες.

- 20 (23,) - η κύρια (βοηθητική) παραγωγή,

- 25 (26) - γενικά (γενικά) έξοδα.

Η χρήση ακίνητης περιουσίας στη διαδικασία παραγωγής χρησιμεύει ως βάση για την επιλογή λογαριασμών δεύτερης κατηγορίας για την κοστολόγηση. Οι εμπορικοί οργανισμοί χρησιμοποιούν το λογαριασμό 44, οι πάροχοι υπηρεσιών - 91-2. Η τελευταία επιλογή είναι απλή. Η χρήση αυτού του λογαριασμού σάς επιτρέπει να κάνετε εύκολα προσαρμογές στο μέλλον.

Πρόστιμα

Για την εσφαλμένη ανάγνωση του ποσού του δεδουλευμένου φόρου, μπορεί να επιβληθεί πρόστιμο στον οργανισμό. Η Ομοσπονδιακή Φορολογική Υπηρεσία ελέγχει την ορθότητα της διατήρησης της μονάδας ελέγχου και της μονάδας ελέγχου. Λανθασμένες ή μη έγκαιρες καταχωρίσεις σχετικά με τον φόρο ακίνητης περιουσίας αποτελούν αιτία υπολογισμού του προστίμου. Στην πρώτη περίπτωση, προβλέπεται διοικητική ποινή των 10 χιλιάδων ρούβλια, για ένα επαναλαμβανόμενο αδίκημα - 30 χιλιάδες ρούβλια. Εάν, ως αποτέλεσμα ενός λάθους, η βάση υπολογισμού του φόρου μειώθηκε, τότε το ποσό του προστίμου αυξάνεται σε 40 χιλιάδες ρούβλια. Παρόμοια ποσά παρουσιάζονται εάν παραβιάζεται η εντολή αναφοράς.

BASIC

Κατά τον υπολογισμό του φόρου, το ποσό που αναφέρεται στη δήλωση περιλαμβάνεται στα γενικά έξοδα. Εάν μια οικονομική οντότητα εφαρμόσει τη μέθοδο της δεδουλευμένης, τότε τα έξοδα αναγνωρίζονται την τελευταία ημέρα του τριμήνου (έτους). Εάν χρησιμοποιείται η μέθοδος μετρητών, τότε τα έξοδα λαμβάνονται υπόψη μετά τη φορολογία.

Παράδειγμα

Η εταιρεία εργάζεται στην OSNO. Φόρος εισοδήματος υπολογιζόμενη βάσει της αυτοτέλειας των χρήσεων. Στο τέλος του έτους, η φορολογική βάση ανερχόταν σε 190 χιλιάδες ρούβλια. Το ποσοστό είναι 2,2%. Ποσό φόρου: 190 * 0.022 = 4,18 χιλιάδες ρούβλια.

Για το έτος, η εταιρεία μεταβίβασε προκαταβολές φόρου στον προϋπολογισμό ύψους:

- για το τρίμηνο. - 1010 ρούβλια.

- για το δεύτερο τρίμηνο - 810 ρούβλια.

- για το τρίμηνο ΙΙΙ. - 870 τρίβουν.

Για 4 τετραγωνικά μέτρα. είναι απαραίτητο να αναφερθεί: 4180 - 1010 - 810 - 870 = 1490 ρούβλια.

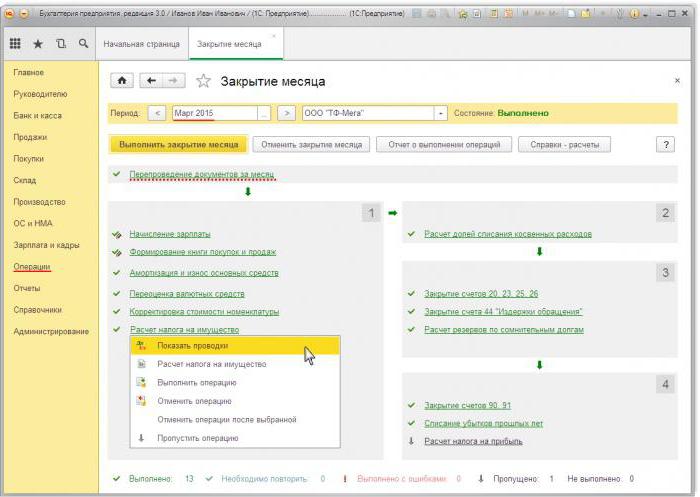

Εξετάστε τις συναλλαγές για τον υπολογισμό του φόρου ακίνητης περιουσίας σε 1s 8.2:

- ΔΤ91-2 ΚΤ68 - 1490 - υπολογίστηκε ο φόρος για το 2014 (31/12/15).

- DT68 KT51 - 1490 - καταβλήθηκε ο φόρος για το 2014 (03/26/16).

Το ποσό του τέλους περιλαμβάνεται στα άλλα έξοδα. Η προϋπόθεση αυτή προβλέπεται από το άρθρο. 264 του Κώδικα Φορολογίας της Ρωσικής Ομοσπονδίας. Εάν η εταιρεία επιστρέφει το φόρο στον αντισυμβαλλόμενο, στη συνέχεια να τη διαγράψει ως έξοδα, δεν υπάρχει λόγος. Αν όμως η επιστροφή καθορίζεται από τους όρους της σύμβασης, τότε αυτά τα έξοδα μπορούν να αποδοθούν σε μη λειτουργικές δαπάνες (άρθρο 265 του Κώδικα Φορολογίας της Ρωσικής Ομοσπονδίας). Είναι αλήθεια ότι σε αυτή την περίπτωση θα πρέπει να υπερασπιστούν τα δικαιώματά τους στο δικαστήριο. Οι καταστάσεις σύγκρουσης μπορούν να αποφευχθούν τοποθετώντας το ποσό της αποζημίωσης σε χωριστή πληρωμή, για παράδειγμα, την παροχή υπηρεσιών.

STS

Οι οργανισμοί που βρίσκονται στο "απλουστευμένο σύστημα" δεν πληρώνουν φόρο. Εξαίρεση αποτελούν οι επιχειρήσεις που έχουν περιουσιακά στοιχεία στον ισολογισμό για τον οποίο η βάση υπολογίζεται στην κτηματολογική αξία. Η πληρωμή γίνεται σε κοινή βάση.

Εάν η εταιρεία χρησιμοποιεί το σύστημα "εισόδημα STS", τότε ο φόρος ακίνητης περιουσίας δεν θα μειώσει τη βάση. Εάν χρησιμοποιείται το σύστημα "έσοδα - έξοδα STS", τότε το ποσό του φόρου περιλαμβάνεται στα έξοδα κατά την περίοδο κατά την οποία τα κεφάλαια μεταφέρθηκαν στον προϋπολογισμό.

UTII

Οι επιχειρήσεις που βρίσκονται στο UTII δεν καταβάλλουν φόρο ακίνητης περιουσίας. Εξαίρεση αποτελούν οι οργανισμοί που έχουν ιδιοκτησία στον ισολογισμό για τον οποίο η βάση υπολογίζεται στην κτηματολογική αξία. Η πληρωμή γίνεται σε κοινή βάση. Το ποσό της φορολογικής βάσης για τον υπολογισμό του UTII δεν μειώνεται.

Καταχωρήσεις φόρου ακίνητης περιουσίας σε 1s 8.3

Για να υπολογίσετε το ποσό φόρου στο 1C, πρέπει να συμπληρώσετε μια κάρτα OS. Για να γίνει αυτό, πρέπει πρώτα να κεφαλαιοποιήσετε το αντικείμενο με το έγγραφο "Παραλαβή εμπορευμάτων" με τον τύπο λειτουργίας "Εξοπλισμός". Το έγγραφο πρέπει να αναφέρει τον αριθμό των αντικειμένων και το αρχικό ποσό. Ως αποτέλεσμα του εγγράφου διαμορφώνονται οι ακόλουθες συναλλαγές: DT08 KT01 και DT19 KT60. Στη συνέχεια, πρέπει να δημιουργήσετε και να δημοσιεύσετε ένα έγγραφο "Αποδοχή του λειτουργικού συστήματος για λογιστική". Αυτό το έγγραφο ολοκληρώνει τη διαδικασία διαμόρφωσης του αρχικού κόστους και το θέτει σε λειτουργία. Η διαμορφωμένη λογιστική αξία μπορεί να εμφανιστεί στην αναφορά "SAL στο λογαριασμό" 08.

Η φορολογική δήλωση βρίσκεται στο τμήμα ρυθμιζόμενης πληροφόρησης.Για να δημιουργήσετε αυτόματα δεδομένα, πρέπει να επιλέξετε μια συγκεκριμένη φόρμα αναφοράς και να κάνετε κλικ στο πλήκτρο "Συμπλήρωση". Το πρόγραμμα εμφανίζει το μέσο κόστος για το έτος και, στη συνέχεια, πραγματοποιεί τη διαδικασία απόκτησης. Το τελικό ποσό αντικατοπτρίζεται στο Τμήμα 1. Εάν ο υπολογισμός γίνει με βάση την κτηματολογική αξία, το τελικό αποτέλεσμα αντικατοπτρίζεται στο Τμήμα 3.