Gli imprenditori possono scegliere autonomamente quale regime fiscale applicare durante il loro lavoro. Se necessario, possono modificare il sistema, il che richiede la notifica al servizio fiscale federale. Molto spesso, è necessaria una transizione da USN a UTII e spesso, al contrario, i singoli imprenditori vogliono utilizzare un sistema semplificato anziché un'imputazione. Il processo deve essere eseguito tenendo conto di numerose regole. Per questo, l'attività dell'imprenditore stesso deve soddisfare i requisiti del regime selezionato.

Le sfumature delle modalità

USN e UTII sono modalità speciali semplificate utilizzate dagli imprenditori che lavorano in diversi settori. L'utilizzo di uno dei sistemi di cui sopra è possibile immediatamente dopo la registrazione dell'attività o dall'inizio del nuovo anno.

Per lavorare in modalità speciali, è necessario che l'imprenditore stesso e il campo di lavoro scelto soddisfino determinati requisiti. Il passaggio a qualsiasi sistema dovrebbe essere ufficiale, pertanto gli SP sono tenuti a trasmettere le relative notifiche al Servizio fiscale federale. Il documento viene trasmesso entro 5 giorni dal momento in cui i lavori iniziano con il nuovo regime.

Specifiche UTII

Questa modalità è considerata unica e facile da usare. Può essere utilizzato solo da imprenditori che lavorano in determinate aree di attività, tra cui servizi domestici, trasporti stradali o altri lavori standard.

Nel calcolo dell'imposta, vengono presi in considerazione l'indicatore fisico e la potenziale redditività dell'azienda. Quando si utilizza questo sistema, non è necessario calcolare e pagare altre tasse.

Caratteristiche di USN

Anche questo sistema fiscale è molto richiesto. È presentato in due forme, quindi l'imposta può essere calcolata dall'utile netto o dal reddito totale. Nel primo caso, il 15% viene addebitato dalla differenza tra entrate e spese. Se tutti i proventi derivanti dall'attività agiscono come base imponibile, viene addebitato solo il 6%.

Secondo questo sistema, è richiesto di presentare annualmente una dichiarazione, nonché di versare anticipi durante l'anno.

Quando posso passare da UTII a STS?

Gli imprenditori possono decidere autonomamente quale modalità utilizzare, pertanto i dipendenti del Servizio fiscale federale non possono costringerli a lavorare su alcun sistema. Il passaggio da UTII a STS nel 2018 è soggetto ai requisiti di:

- se desidera svolgere volontariamente questo processo di PI, la transizione è consentita solo dall'inizio del prossimo anno, per il quale è necessario presentare una notifica al Servizio fiscale federale entro la fine di dicembre;

- se l'attività cessa di soddisfare i requisiti di UTII o la possibilità di utilizzare questo sistema viene annullata nella regione, è consentita la transizione dall'inizio del mese successivo;

- alcuni imprenditori combinano i regimi, quindi se l'indicatore fisico per UTII è stato superato durante l'anno, quindi è impossibile utilizzare ulteriormente questa modalità, quindi l'attività verrà automaticamente trasferita al sistema fiscale semplificato e non è necessario inviare una notifica al Servizio fiscale federale.

Se i requisiti della transizione vengono violati, l'imprenditore sarà ritenuto responsabile dal punto di vista amministrativo. Inoltre, i dipendenti del Servizio fiscale federale ricalcoleranno e addebiteranno una sanzione. Le condizioni per il passaggio da UTII a STS sono standard e sancite dalla legge, ma le autorità locali possono apportare autonomamente alcune modifiche a questo processo.

Quali documenti sono necessari per passare al sistema fiscale semplificato?

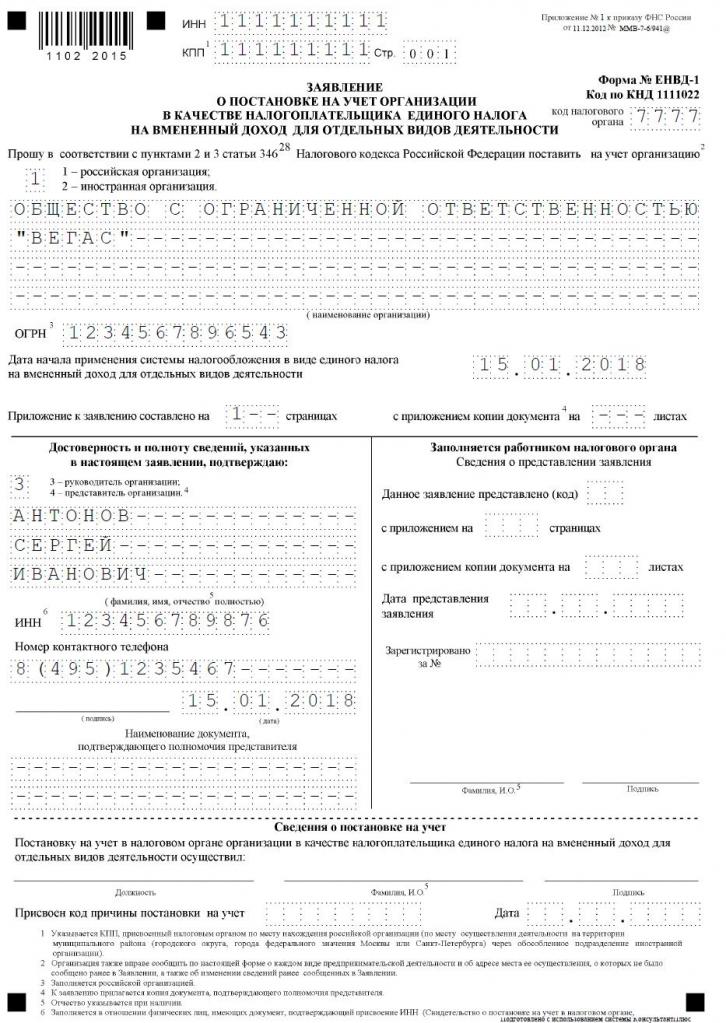

Se decidi di lavorare sul sistema fiscale semplificato, alcuni documenti saranno richiesti per passare da UTII al sistema fiscale semplificato.Questi includono documenti:

- notifica diretta della transizione al sistema fiscale semplificato nel modulo n. 26.2-1;

- una dichiarazione sulla base della quale l'imprenditore viene cancellato come contribuente per il reddito imputato secondo il modulo UTII-3.

Comporre questi documenti non è difficile. Di seguito è disponibile un'applicazione di esempio per il passaggio da UTII a STS.

Quando devo trasferire documenti sulla transizione al sistema fiscale semplificato?

La procedura viene eseguita solo dopo la preparazione dei documenti necessari. I termini per il passaggio da UTII a STS sono standard, pertanto i contribuenti considerano le seguenti regole:

- se è prevista una transizione volontaria, la notifica al Servizio fiscale federale viene trasmessa fino al 31 dicembre dell'anno in corso, il che consente l'utilizzo di un sistema semplificato per il calcolo delle imposte dall'inizio dell'anno successivo;

- la domanda di trasferimento deve essere presentata durante la transizione volontaria entro 5 giorni, pertanto, entro il 5 gennaio, il documento deve essere presentato al Servizio fiscale federale;

- se la transizione è forzata, poiché l'ITII è stato annullato nella regione o gli indicatori fisici non soddisfano i requisiti del regime, la notifica viene trasmessa entro il mese successivo, ma la domanda deve essere presentata al Servizio fiscale federale entro 5 giorni dal momento in cui l'IP ha cessato di essere contribuente imputato.

La violazione di questi requisiti è un reato amministrativo. Pertanto, se i tempi della transizione da UTII a STS non sono rispettati, l'imprenditore dovrà pagare una multa significativa.

Dove viene inviata la documentazione?

Se si prevede di modificare il regime fiscale, questo processo dovrebbe essere eseguito ufficialmente. Il passaggio dell'IP dall'UDI all'STS richiede il trasferimento di una domanda e una notifica al dipartimento del Servizio fiscale federale, dove l'imprenditore è registrato.

Se, quando si lavora su UTII, è stata presa in considerazione la dimensione dei locali commerciali, viene selezionato il Dipartimento del servizio fiscale federale nella posizione di questa proprietà immobiliare per presentare i documenti.

Regole per il passaggio a UTII

Il passaggio da UTII a STS non è sempre richiesto. Molti imprenditori non sanno come e non vogliono tenere conto dei costi delle loro attività, quindi l'uso del reddito imputato è considerato più vantaggioso per loro. Pertanto, spesso è necessario iniziare a lavorare su UTII, ma per questo l'attività selezionata dovrebbe essere adatta a questa modalità.

Il passaggio da STS a UTII è considerato un processo standard, ma vengono prese in considerazione alcune regole:

- non sarà possibile completare questo processo entro un anno per un tipo di attività, pertanto la procedura può essere eseguita solo dall'anno successivo, per il quale è necessario presentare una domanda di trasferimento al reddito imputato fino al 15 gennaio;

- se un imprenditore apre una nuova area di lavoro in cui preferisce calcolare le tasse sulla base dell'ITII, può richiedere questo regime in qualsiasi momento dell'anno, dopodiché combinerà semplicemente i due sistemi;

- se un singolo imprenditore è un contribuente ai sensi del sistema fiscale di base, può presentare una domanda di passaggio al reddito imputato in qualsiasi momento, poiché la legge non prevede alcun divieto in questo processo.

Spesso, gli imprenditori devono combinare più modalità contemporaneamente. In tali condizioni, è necessario comprendere correttamente quali spese si riferiscono a un particolare tipo di attività.

Come fare domanda per il passaggio a UTII?

Per utilizzare questo sistema fiscale, inizialmente un imprenditore deve conoscere alcuni punti:

- se il lavoro sul reddito imputato è consentito nella regione specifica in cui l'individuo risiede e lavora;

- se la direzione prescelta nell'azienda è adatta alle attività consentite al momento dell'imputazione;

- se l'imprenditore ha ufficialmente organizzato più di 100 dipendenti.

Se tali condizioni sono soddisfatte, è possibile implementare la procedura corretta per il passaggio da STS a UTII. Per questo, è importante elaborare una domanda di cancellazione come pagatore del sistema fiscale semplificato. Gli viene comunicato che il singolo imprenditore sta iniziando a lavorare come pagatore del reddito imputato.

I documenti vengono inviati nel luogo di attività diretta. Spesso un imprenditore è ufficialmente registrato in una città e lavora in un'altra regione. In tali condizioni, è necessario presentare la documentazione al dipartimento del Servizio fiscale federale, dove viene svolta l'attività imprenditoriale. Un'eccezione sarà il commercio, che è la consegna o la consegna, e comprende anche il trasporto su strada o la pubblicità su diversi modi di trasporto. In tali condizioni, è necessario presentare i documenti nel luogo di registrazione del PI.

Entro 5 giorni dal trasferimento della domanda, è possibile ottenere un avviso dal Servizio fiscale federale che il singolo imprenditore è stato registrato come pagatore di reddito imputato. È consigliabile richiedere questo documento affinché l'imprenditore abbia prove del lavoro ufficiale nel regime selezionato. Il documento indica la data in cui è stata effettuata la transizione.

È possibile combinare le modalità?

Il passaggio da STS a UTII non è sempre necessario, poiché se un imprenditore lavora su diversi tipi di attività, può combinare diversi sistemi. Questo non è proibito dalla legge.

Il reddito imputato può essere applicato solo a determinati tipi di attività. Una modalità semplificata può essere applicata ad altre direzioni. Con questa combinazione è importante mantenere correttamente una contabilità separata. Per determinare la base imponibile per il sistema fiscale semplificato, non è consentito utilizzare il reddito ricevuto da attività per le quali viene calcolato il reddito imputato.

Come viene calcolata l'imposta imputata?

Se si verifica una transizione dal sistema fiscale semplificato all'ITII, l'imprenditore deve comprendere attentamente il modo in cui l'imposta viene calcolata e pagata correttamente. Per questo, vengono presi in considerazione diversi indicatori:

- reddito imputato rappresentato dalla potenziale redditività dalla direzione di lavoro prescelta e questo indicatore è determinato dalle autorità;

- viene preso in considerazione un indicatore fisico, che può essere rappresentato dall'area della piattaforma di negoziazione o dal numero di posti passeggeri in un'auto o in un autobus;

- il coefficiente deflatore e il fattore di correzione sono inclusi nel modulo e questi valori sono determinati da ciascuna città separatamente, per i quali vengono prese in considerazione le condizioni economiche della regione e altri fattori;

- tasso di interesse pari al 15%.

I principali indicatori possono essere ottenuti dal servizio fiscale federale, quindi l'imprenditore fa solo un indicatore fisico della sua attività nella formula.

È possibile ridurre l'importo dell'imposta?

Quando si sceglie UTII o STS, gli imprenditori possono fare affidamento su una riduzione della base imponibile a causa dei premi assicurativi.

Se un singolo imprenditore non ha dipendenti ufficialmente assunti, può ridurre la base imponibile del 100% dei contributi elencati per se stesso a vari fondi statali. Se ci sono specialisti assunti, la base viene ridotta solo del 50% dei contributi versati.

Termini fiscali

Se si sceglie UTII, i pagamenti nell'ambito di questo regime devono essere pagati trimestralmente entro il 25 ° giorno del mese successivo alla fine del trimestre. Inoltre, fino al 20 di questi mesi, dovrai presentare ogni trimestre della dichiarazione.

Secondo il sistema fiscale semplificato, gli anticipi vengono effettuati ogni trimestre. I fondi devono essere trasferiti entro il 25 ° giorno del mese successivo alla fine del trimestre. Alla fine dell'anno, le FE devono pagare l'imposta finale fino al 30 aprile dell'anno successivo. Per le imprese, il termine per il pagamento delle tasse e la presentazione di una dichiarazione è il 31 marzo. Secondo il sistema fiscale semplificato, gli imprenditori presentano una dichiarazione una volta all'anno fino al 30 aprile.

Pro e contro di UTII

La transizione verso l'imputo è richiesta da molti imprenditori, poiché questa modalità presenta molti vantaggi:

- l'onere fiscale è ridotto, poiché non è richiesto il pagamento di molte commissioni;

- il pagamento non dipende dal reddito ricevuto, quindi spesso è veramente basso con un'alta redditività del business;

- è possibile ridurre la base imponibile a causa dei premi assicurativi;

- in alcune regioni, i fattori di riduzione sono utilizzati per ridurre l'onere fiscale sui contribuenti.

Ma questo sistema presenta alcuni svantaggi, a causa dei quali gli imprenditori spesso scelgono il sistema fiscale semplificato. È richiesta la presentazione di documenti per il passaggio da UTII a causa del fatto che se non c'è attività per un certo periodo di tempo, l'imposta imputata viene comunque pagata, poiché è impossibile presentare una dichiarazione zero. Anche se un singolo imprenditore riceve una perdita dalle operazioni, non sarà in grado di ridurre il pagamento.

Pertanto, ogni imprenditore valuta in modo indipendente quale modalità è vantaggiosa per la direzione di lavoro prescelta.

conclusione

Il passaggio da un regime all'altro dovrebbe essere effettuato ufficialmente. A tal fine, il servizio fiscale federale deve trasmettere dichiarazioni e notifiche pertinenti.

Molto spesso, gli imprenditori scelgono tra imposta imputata o trattamento fiscale semplificato. Ogni sistema ha pro e contro. La transizione è possibile entro un anno o dall'inizio del prossimo anno, per il quale viene preso in considerazione se il processo è volontario o obbligatorio. Gli imprenditori sono autorizzati a combinare queste modalità, per le quali è necessario mantenere correttamente registri separati.