Een wissel is een schuldbewijs van een wettelijke vorm dat het onbetwistbare recht geeft om betaling van het bedrag na een bepaalde periode te eisen. Meestal wordt het gebruikt door ondernemingen die elkaar een commerciële lening verstrekken. Lees meer over wat een eenvoudige en overdraagbare factuur is, lees verder.

kenmerken

Facturen gebruiken als commerciële lening Het heeft een aantal voordelen ten opzichte van een standaard leningovereenkomst. Een wissel is een effect dat kan worden verkocht, gehypothekeerd aan een bank of kan worden gebruikt voor onderlinge afwikkeling. Zijn bekering wordt beheerst door de rechtsstaat. In tegenstelling tot andere schuldverplichtingen:

- een wissel kan zonder goedkeuring worden overgedragen;

- alle deelnemers dragen hoofdelijke aansprakelijkheid;

- het wordt niet beveiligd door onderpand.

Soorten rekeningen

Voor de duidelijkheid hebben we de variëteiten van dit leningdocument gepresenteerd in de vorm van een tabel.

| vorm | het gebruik van |

| commercieel | Commodity lening |

| financieel | Contante lening |

| bank | Bewijs van storting |

| blank | De koper ondertekent een blanco formulier en overhandigt het aan de verkoper om het in te vullen |

| belofte | Het is uitgeschreven als zekerheid voor een lening van een onbetrouwbare lener. |

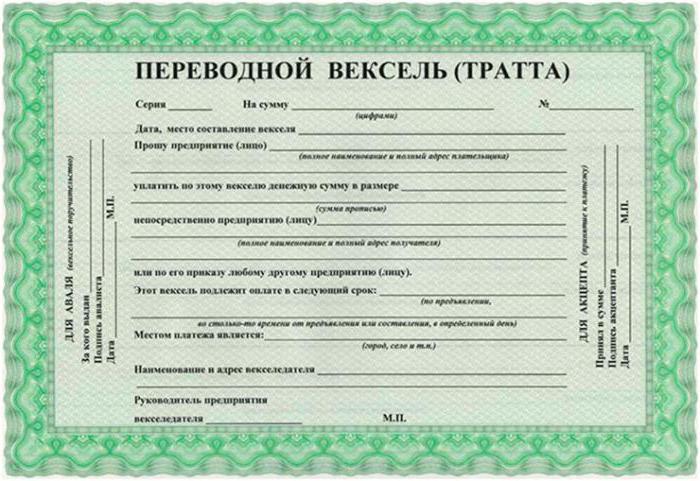

Voor berekeningen wordt meestal een eenvoudige en overdraagbare wissel gebruikt. De eerste (solo) wordt door de schuldenaar aan de schuldeiser afgegeven. Het bevat een verplichting om het bedrag op tijd te betalen. Een overdraagbare rekening wordt uitgegeven door de kredietnemer. Het bevat een bevel aan de schuldenaar om het gespecificeerde bedrag (op tijd) aan een derde te betalen. Een dergelijk document wordt een concept genoemd. Aangezien het niet de macht heeft over een betaalmiddel, is het in de praktijk vereist dat de schuldenaar zijn toestemming geeft voor de betaling. Aanvaarding wordt uitgevoerd in de vorm van een inscriptie aan de voorzijde. De schuldenaar kan de betaling van slechts een deel van de schuld bevestigen.

Goederenrekeningen worden gebruikt voor afrekeningen bij de levering van producten of diensten. Financiële leningen worden verstrekt aan de onderneming. Ze stellen ook achterstallige schulden op. Bankrekeningen certificeren de aanbetaling van een bepaald bedrag. Na het verstrijken hiervan ontvangt de belegger inkomsten. Als betalingsgarantie voor toekomstige leveringen van goederen waarvan de waarde nog niet is bepaald, kan de koper een leeg formulier accepteren en het naar de verkoper overmaken om in te vullen. Een wissel kan ook worden uitgegeven als zekerheid voor een lening van een onbetrouwbare kredietnemer. Het wordt bewaard op de gedeponeerde rekening. Na betaling wordt de rekening afbetaald. In geval van schending van de voorwaarden, krijgt de schuldenaar een claim.

De nuances van de wet

De uitgifte en circulatie van dergelijke effecten wordt gereguleerd door nr. 48-FZ "Op de wissel en promesse" en Resolutie nr. 33/14. De fiscale nuances worden behandeld in de belastingwetgeving van de Russische Federatie. Met name in deze rechtshandelingen wordt aangegeven dat de rekening niet verplicht in het register moet worden geregistreerd. Het kan zelfs op een wit vel papier worden geschreven. De begunstigde mag alle rechten die voortvloeien uit de zekerheid zelf gebruiken of overdragen aan een derde.

Wetgeving voorziet in de verdeling van wissels in commodity en financieel. Uit economisch oogpunt worden effecten ook ingedeeld in korting en rente. In het tweede geval wordt de commissie voor het gebruik van middelen in rekening gebracht op het nominale bedrag vanaf de volgende dag nadat het document is voltooid. De verordening "Op een promesse en een promesse" bepaalt dat deze periode alleen geldig is als in de details geen andere datum wordt vermeld.Meestal beginnen organisaties belangstelling te genereren vanaf de dag dat het document is opgesteld. Om belastingrisico's te voorkomen, is het beter om de eerste dag over te slaan.

registratie

De federale wet “Overdraagbare en promesse” bevat een lijst met de vereiste details van het document:

- naam;

- eenvoudig aanbod om een lening te betalen;

- adres van de schuldenaar;

- betalingstermijn;

- plaats van vestiging;

- naam van de ontvanger;

- datum en plaats van opstelling van het document;

- handtekening van de lade.

Als ten minste een van de details in het document ontbreekt, wordt dit als ongeldig beschouwd.

Factuurbedrag

Het wordt duidelijk in cijfers en woorden in het document vermeld. Verwijzingen naar andere schuldinstrumenten zijn verboden. Als ze aanwezig zijn, verliest de wissel de kracht. Als er verschillen zijn, wordt het in woorden aangegeven bedrag als waar beschouwd. Als meerdere nummers worden aangegeven, wordt rekening gehouden met de kleinste. Rente over de denominatie van het concept wordt bovendien aangerekend tegen het tarief dat in het document wordt vermeld. Bij het overdragen van een document tussen meerdere personen is splitsing van het bedrag van de schuld niet toegestaan. Het adres van de betaler (rechtspersoon of natuurlijke persoon) wordt links onderaan aangegeven.

Betalingsvoorwaarden

De verordening "Op een promesse en een wissel" voorziet in verschillende berekeningsopties:

- "Betalen bij presentatie." Het document kan maximum- en minimumtermen bevatten, bijvoorbeeld: "uiterlijk 25 juli 2015." Als er geen dergelijke inscriptie is, kan de schuld worden teruggevorderd binnen een jaar vanaf het moment dat het papier werd opgesteld. Als het document is verlopen, heeft de houder van de factuur geen recht om claims in te dienen.

- "Betalen (aantal dagen) na presentatie." Het aftellen begint vanaf het moment van acceptatie. Tenzij anders aangegeven, dient betaling binnen een jaar te geschieden.

- Ooit na compilatie. Het aftellen begint de dag na het ondertekenen van het papier. De betalingstermijn is de datum die in het document wordt vermeld. Als het wordt toegewezen aan het begin, midden of einde van de maand, betekent dit 1, 15 en de laatste dag.

- Op een bepaalde dag: "Ik verbind mij ertoe op 10 september 2015 te betalen." Als de betalingstermijn in een weekend of vakantie valt, moet het geld op de volgende werkdag worden overgemaakt.

De wet op een wisselbrief legt enkele beperkingen op. Ten eerste is het opgeven van opeenvolgende betalingstermijnen verboden. Het volledige bedrag moet tegelijkertijd worden terugbetaald. Ten tweede kan de looptijd niet worden bepaald door de voorwaarden om aan andere verplichtingen te voldoen.

Naam en adres van betaling

Dit is een belangrijk kenmerk in het concept. Meestal komt het adres overeen met de locatie van de betaler. Het adres van de bank waar de betaling zal worden gedaan, kan ook worden geschreven. Als u meerdere plaatsen opgeeft, wordt het document ongeldig. In de kolom "Naam" staat meestal: "Betaal uw naam, LLC ...". Als de begunstigde een rekeninghouder is, wordt aangegeven: "Betalen met onze bestelling".

Een wissel wordt als ongeldig beschouwd als deze niet de plaats van samenstelling aangeeft. Het adres moet volledig worden ingevuld. Tijdsindicatie is nodig om geschillen op te lossen. Deze details bepalen de looptijd van de schuld in documenten met dergelijke betalingstermijnen: "na ... maanden na de voorbereiding", "bij presentatie", "na ... dagen na de presentatie".

Handtekening van de lade

De federale wet "Op wisselbrief" voorziet in de aanduiding van de volledige naam voordat de lade wordt ondertekend. Deze gegevens worden ingevoerd met behulp van een stempel. Zonder handtekening wordt het document als ongeldig beschouwd. Als een effect wordt uitgegeven door een onderneming, wordt het ondertekend door twee personen die verantwoordelijk zijn voor de financiële afwikkeling. De student kan afstand doen van de verantwoordelijkheid voor acceptatie gemarkeerd als "Geen verplichting". De aanstelling van een derde als betaler is niet toegestaan. De bank betaalt de schuld terug als er voldoende bedrag op de rekening van de klant staat.

Implementatie schema

Bij transacties met concepten zijn een lade (crediteur), drawee (debiteur) en ontvanger (remitter) betrokken.Meestal wordt het document gebruikt voor schikkingen, wanneer het bedrijf en de eerste leverancier een lening aangaan voor hun productieactiviteiten en de schuld terugbetalen door betalingen van kopers. De persoon van de persoon wordt betaald door de lade en de schuldenaar door de borg. Zodat de bank het gerichte gebruik van fondsen kan beheersen. Na acceptatie heeft de schuldenaar een verplichting tegenover de verzender. De geldschieter stemt ermee in om de schuld te betalen als de kredietnemer de rekening niet heeft bevestigd of betaald. Deze regels zijn alleen van toepassing als de factuur op tijd voor betaling wordt gepresenteerd.

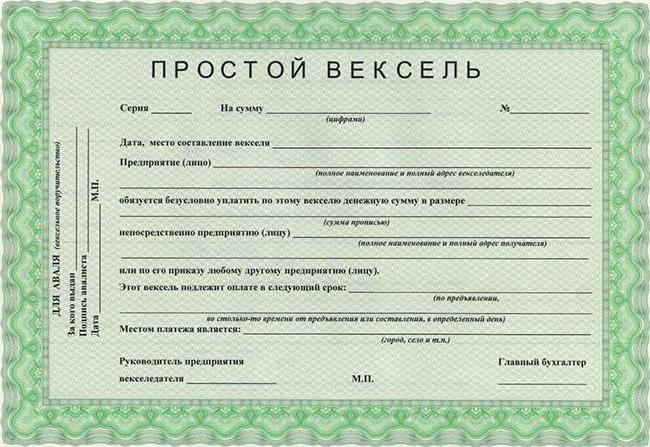

Promesse

Dit effect wordt uitgegeven door de schuldenaar, die zich ertoe verbindt een bepaald bedrag op tijd aan de schuldeiser terug te geven. Het moet dezelfde details bevatten als in het concept. De rekening hoeft niet verder te worden geaccepteerd. Dezelfde regels zijn van toepassing op het document met betrekking tot de volgorde en betalingsvoorwaarden, bemiddeling, rechtszaken, kopieën, evenals op het concept.

bekrachtiging

De federale wet "Op een promesse en een wissel" voorziet in de overdracht van het recht om geld aan een andere persoon te ontvangen. Een organisatie die weigert betaling te ontvangen, wordt een endorser genoemd, de nieuwe begunstigde wordt endorser genoemd en de operatie zelf wordt goedgekeurd. Een transactie kan worden gedaan ten gunste van elke persoon, zelfs de lade. Overdracht van een deel van de rechten is niet toegestaan. Een aantekening moet door een nieuwe geldschieter worden ondertekend.

Soorten aantekeningen:

- Blank. De goedkeuring bevat geen duidelijke naam van de persoon in wiens voordeel de betaling dient te geschieden. Een wissel wordt als drager beschouwd.

- Nominaal (volledig). De goedkeuring vermeldt de naam van de ontvanger van de middelen.

- Preporuchitelny. Het opschrift in het document "Voor incasso", "Te ontvangen valuta", "Ik vertrouw erop te ontvangen" betekent dat de houder het recht heeft overgedragen om geld van de kredietnemer te innen.

- Verordening “Op wisselbrief” bepaalt dat een zekerheid kan worden verpand. Vervolgens wordt in de tekst de zin aangegeven: "Valuta in onderpand". De houder van een dergelijk document heeft rechten die voortvloeien uit het ontwerp.

Goedkeuring VS cessie

Een overdrachtsrekening kan ook aanwezig zijn op een promesse. Het wordt cessie genoemd. Met zijn hulp, banken overschrijven aanbetaling en spaarcertificaten. Deze twee details verschillen van elkaar.

- Tenzij anders vermeld in het document, is de bekrachtiger aansprakelijk voor alle volgende rekeninghouders. In het geval van een cessie bevestigt een persoon die zijn rechten toekent hun geldigheid, maar niet hun uitoefening.

- Een goedkeuring, in tegenstelling tot een cessie, voorziet in de volledige overdracht van rechten.

- De wet "Op een promesse en een wissel" staat lege goedkeuring toe. Cessie kan uitsluitend nominaal zijn.

- Een aantekening wordt op een extra blad opgesteld en de opdracht is een afzonderlijke overeenkomst.

Conceptacceptatie

De schuldenaar is verplicht de betaling van de rekening te bevestigen. De acceptatie wordt aan de linkerkant van het document uitgevoerd met de woorden: "Geaccepteerd", "Betalen". Vervolgens moet de handtekening van de betaler zijn. U kunt op elk moment tijdens de periode en na de geldigheid ervan een factuur voor acceptatie indienen. De schuldenaar kan het document niet in behandeling nemen. Hij wordt per aangetekende brief op de hoogte gebracht van de aanstaande aanvaarding, waarin de details van de uitgifte van de rekening worden vermeld. Maar een persoon kan de tijdslimiet voor het presenteren van een document beperken.

De wet op een orderbrief en een wissel voorziet in gedeeltelijke acceptatie. De schuldenaar kan ook weigeren het concept te bevestigen. Maar in dit geval ontvangt de koper geen documenten voor de goederen van de bank totdat hij het document accepteert. Een kredietinstelling kan ook een operatie uitvoeren. Bankacceptatie wordt gebruikt voor vroege boekhouding. Het is alleen verplicht als betalingen worden gedaan per kredietbrief.

borgtocht

Een garantie voor betaling van documenten is hun bevestiging door banken. Aval - dit is een garantie het verrichten van een betaling door een financiële instelling, op voorwaarde dat de schuldenaar voldoende geld op de rekening heeft.De essentie van de operatie is dat de rekeninghouder het effect aan de bank verkoopt door goedkeuring vóór de vervaldatum. Hiervoor ontvangt hij het factuurbedrag minus de commissie van de kredietinstelling. De operatie wordt door de Centrale Bank belast tegen een tarief van 0,3% van het bedrag.

Aval wordt gegeven voor elke persoon die verantwoordelijk is voor de betaling. Het document moet aangeven voor wie de garantie wordt gegeven. Als deze gegevens niet beschikbaar zijn, wordt ervan uitgegaan dat de schuldeiser door de schuldeiser is gemaakt. Hoewel in feite de betaler van een wissel een lener is. Nadat een zekerheid is terugbetaald, kan de bank een regressieclaim indienen bij de schuldenaar.

exemplaar

In de praktijk worden niet alleen het originele document, maar ook verschillende identieke exemplaren ervan vaak in omloop gebracht. Ze moeten allemaal genummerd zijn en worden vermeld in de tekst van de factuur. De eerste kopie wordt aangeduid als prima, de tweede - tweede, enz. Originele handtekeningen mogen alleen in het origineel voorkomen. Alle exemplaren vormen één factuur. Elk exemplaar mag in omloop zijn.

Eén exemplaar wordt ter acceptatie verzonden, het tweede wordt in omloop gebracht. De betaler bevestigt alleen het origineel. Vervolgens geeft hij het door aan de houder van het tweede exemplaar. Bij goedkeuring geven kopieën de locatie van de andere formulieren aan. Het origineel wordt ter betaling aangeboden, de resterende exemplaren worden aan hen terugbetaald. Soms impliceren de voorwaarden van een effect een bevestiging van alle effecten. Vervolgens wordt de clausule gebruikt: "Betalen tegen het tweede exemplaar". Een kopie van het document moet het origineel met alle tekens reproduceren. Een dergelijke instantie kan worden verbeterd, maar moet noodzakelijkerwijs de locatie van de eerste instantie aangeven.

Betalingsprocedure

De Conventie "Op een promesse en een promesse" bepaalt dat het aftellen van de vervaldatum van een document begint op de dag na de voorbereiding ervan. Het effect wordt ter betaling aangeboden op de locatie van de lener. Fondsen moeten onmiddellijk contant of niet-contant worden betaald. De betaler moet worden teruggestuurd met een ontvangstbewijs dat de betaling bevestigt. Als de schuldenaar slechts een deel van de verplichtingen heeft betaald, wordt er een aantekening in het document gemaakt en wordt een protest ingediend.

Indiening van een rekening vóór de uiterste datum verplicht de schuldenaar niet tot terugbetaling. Op zijn beurt heeft de documenthouder het recht om een voorschot te weigeren. Verlenging van de rekening is niet toegestaan. Als de partijen geen andere manier hebben gevonden, is het noodzakelijk om een nieuw document op te stellen op dezelfde voorwaarden, maar met de overeengekomen deadlines.

Wissel van buitenlandse handel wordt uitgegeven in één valuta. Als de voorwaarden van het contract afwikkelingen in verschillende monetaire eenheden voorzien, moeten voor elk daarvan afzonderlijke documenten worden opgesteld. Gewoonlijk wordt een effect uitgegeven in de valuta van het land van de kredietnemer. Als de betaling in een andere valuta wordt uitgevoerd, wordt de omrekeningskoers aangegeven in het document. Als deze gegevens niet beschikbaar zijn, worden de officiële gegevens van de Centrale Bank van het land van de kredietnemer als correct beschouwd.

Weigering van betaling

Een wissel kan niet worden geaccepteerd voor acceptatie als:

- Ongeldig adres van de betaler

- de schuldenaar is overleden (persoon) of is failliet verklaard;

- het document bevat de uitdrukking "niet geaccepteerd";

- het acceptatierecord is doorgehaald.

betwisting

Claims over kwesties van betaling van rekeningen worden door de rechtbank alleen in behandeling genomen na een correct opgesteld protest. Dat wil zeggen, nadat een verzoek was gedaan om de aanvaarde schuld af te lossen, maar de middelen niet op de rekening van de schuldeiser werden ontvangen. Om te protesteren moet de rekeninghouder het document indienen bij de notaris. De timing is duidelijk geregeld. In geval van weigering van betaling heeft de rekeninghouder 12 uur de volgende werkdag. Als het document niet wordt bevestigd, kan tegen de wissel worden geprotesteerd tijdens de periode van indiening van de aanvaarding. Het notariskantoor maakt een aantekening in het register en in het document zelf. Een staatsbelasting van 5% van het onbetaalde bedrag wordt in rekening gebracht voor het indienen van een protest.

Als de betaler failliet wordt verklaard, kunt u onmiddellijk naar de rechter stappen. De lade moet de lener binnen 4 dagen na zijn opdracht in kennis stellen van het indienen van een protest. Elke endorser moet zijn voorganger en de avalist de komende twee dagen op de hoogte stellen.

Een claim kan zelfs vóór de vervaldatum voor betaling worden ingediend, als er een weigering van acceptatie was, de betaler failliet werd verklaard, eerdere pogingen om schulden van het onroerend goed te innen, waren niet succesvol.

Als het protest tijdig wordt ingediend, dan:

- gerechtelijke autoriteiten kunnen zaken ter overweging aanvaarden;

- het recht om de rekening in regressieve volgorde te betalen komt, dat wil zeggen dat de vereisten worden gepresenteerd aan de eerste avalists, endorsers;

- de houder van de rekening kan het te betalen bedrag met 6% per jaar verhogen, dat wordt opgebouwd vanaf het moment van vervaldatum tot terugbetaling van schulden, boetes, kosten verbonden aan het protest.

Als de deadlines voor protest tegen het concept worden overtreden, verliest de documenthouder alle rechten die eruit voortvloeien. Deze bepaling is niet van toepassing op een promesse, daar deze verantwoordelijk voor is, evenals op een acceptant van zijn verplichtingen.

Als de tekst van het document de uitdrukking "Omzet zonder kosten" bevat, kan de rekeninghouder onmiddellijk naar de rechtbank stappen zonder tegen de rekening te protesteren. Maar dit voorbehoud ontslaat hem niet van de tijdige presentatie van het document door een kennisgeving te verzenden. In geval van een voortijdige claim wordt het kortingspercentage in mindering gebracht op het factuurbedrag.

Derden

Tussen de houder van de wissel en de lener kunnen er tussenpersonen zijn die de betaling van het effect voor een andere schuldenaar bevestigen. Een dergelijke situatie doet zich voor in geval van gedeeltelijke of volledige weigering van acceptatie door de schuldenaar, insolventie van de betaler. Maar dan moet de rechtszaak eerst naar de tussenpersoon worden gebracht en vervolgens naar de hoofdlener. In dezelfde volgorde moet de betaling worden verricht. Claims bij de tussenpersoon kunnen alleen worden ingediend na de weigering om te betalen door de hoofdlener. Schuld moet volledig worden terugbetaald. Daarna brengt de betaler het juiste merkteken, de datum van de transactie en neemt de rekening aan. Daarna heeft de tussenpersoon een regressievereiste voor de hoofdschuldenaar. De deadline voor betaling van het document is één dag voor het protest.