Utviklingen av handel og økonomiske forbindelser førte til at det kom et adekvat økonomisk system. Et kredittbrev er en av de mest pålitelige når det kommer til utenrikshandelstransaksjoner. Blant deltakerne i prosessen er den imidlertid ikke spesielt populær. La oss se hvorfor.

definisjon

Et kredittbrev er en forpliktelse fra en finansinstitusjon til å betale for varer til en leverandør på vegne av en klient. Overføringen vil skje hvis det foreligger dokumenter som bekrefter forsendelsen av varene på helt og til rett tid. Et kredittbrev er godkjent av en egen salgskontrakt. I slike operasjoner handler deltakerne bare med verdipapirer.

Fordeler med et kredittbrev med betalingsmåte:

- beskyttelse av partenes interesser, garanti for levering av varer i tide;

- banksikkerhet for betaling av varer;

- mulighet til å unngå forskuddsbetaling;

- pengene tilbake-garanti til kjøperen hvis varene ikke ble levert.

typer

Kredittbrevet om tilbakekallbar type betaling kan endres eller kanselleres uten forutgående samtykke fra mottaker (mottaker). Den største fordelen med et slikt dokument er rask betaling. Men det brukes bare hvis partene stoler på hverandre. Et ugjenkallelig kredittbrev kan bare endres med mottakerens samtykke.

Betalingsmetoder

- Etter presentasjon. Penger utbetales til mottakeren etter at banken sjekker dokumentene som er sendt til ham. slikt type oppgjør kalt "betaling mot dokumentet."

- Basert på veksling. I henhold til vilkårene i importbrevet er det bestemt at den utstedende banken oppfyller sine forpliktelser ved å godta et utkast. Etter å ha kontrollert dokumentene, bekrefter finansinstitusjonen regningen, og på betalingsdagen overfører midlene til fordel for mottakeren til detaljene mottatt fra den utenlandske partneren.

- Betalingsmetoden for kredittbetalingen forplikter den utstedende banken etter å ha mottatt dokumentene til å gjennomføre transaksjonen innen den angitte tiden.

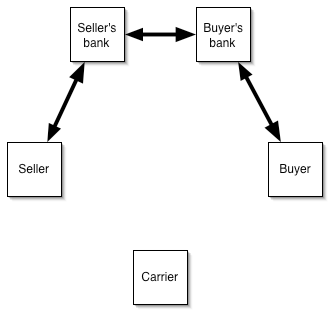

Omsetningsordning:

- Deltakere i transaksjonen signerer en avtale med et kredittbrev.

- Kjøper sender inn søknaden.

- Utstederen gir beskjed til den anbefalte banken om åpningen av kredittbrevet.

- Selgeren sender varene.

- TTN overføres til den anbefalte banken.

- Betalinger skjer til selgeren.

- TTN sendes til den utstedende banken.

- Kjøperen betaler for varene og mottar dokumentene.

La oss dvele kort om funksjonene i utarbeidelsen av dokumentet og den grunnleggende terminologien:

- "Frist for forsendelse" - senest innen datoen for kredittbrevet.

- "Søker" - navnet på selskapet, adresse og telefonnummer.

- ”Mottaker” - navn og kontaktinformasjon til en utenlandsk partner.

- Beløp ”er angitt i tall og i ord med navnet på valutaen.

- “Mottakers bank” - detaljer om institusjonen som betjener den utenlandske partneren.

Ulemper med et kredittbrev

Disse inkluderer følgende:

- banken kan sjekke dokumentene i flere uker;

- hvis kjøperen nekter å betale, vil selgeren bære alle kostnadene forbundet med lagring, salg av varer eller deres transport til sitt land.

Import av varer

Formål å bruke et importbrev:

- maksimal risikoreduksjon i tilfelle manglende overholdelse av betingelsene i transaksjonen;

- finansieringskontrakter til lave priser i det internasjonale finansmarkedet (importøren får et lån å dekke, og den russiske banken finansierer pengene fra utenlandske organisasjoner for dette).

Klienten betaler en provisjon til banken for behandling av dokumenter,% av lånet og margin.

Sirkulasjon av dokumenter:

- åpning av nåværende og valutakontoer av en klient i en bank;

- registrering av et passtransport for import;

- - inngi en søknad om åpning av et kredittbrev;

- - finansiering av transaksjonen.

Kredittbrevet til internasjonale oppgjør har følgende fordeler for import av klienter:

- betaling skjer etter mottatt dokumenter som bekrefter forsendelsen av varene;

- når du jobber med nye eller ikke-verifiserte kunder, er det ikke nødvendig å betale forskudd;

- alle dokumenter sjekkes i banken;

- i mangel av midler til å finansiere forsyningen, kan klienten få et lån til lave internasjonale renter;

- minimum pakke med dokumenter (bare søknader om åpning av et kredittbrev);

- dekning dannes i rubler, dvs. det er ingen valutarisiko.

Eksport av varer

Formål med å bruke eksportbrev:

- Maksimal risikoreduksjon for manglende oppfyllelse av kontraktsvilkår.

- Evnen til å gi utsettelse til kjøperen.

En bankklient betaler bare en provisjon til banken for papirer.

Kredittbrevet om ikke-kontante betalinger har følgende fordeler for eksportører:

- betaling for levering er garantert av banken;

- det er ikke nødvendig å gi varekreditt;

- eksportøren mottar betaling på kort tid og kan investere i arbeidskapital;

- muligheten til å utvide markeder og tiltrekke seg nye partnere.

Kredittbrev med betalingsmåte: ordning

Handlingsalgoritmen er som følger:

- signere en kontrakt med en partner;

- inngi en søknad om åpning av et kredittbrev;

- dokument syn;

- forsendelse av varer;

- overføring av dokumenter til banken;

- TTN-sjekk;

- overføring av dokumentet til kjøpers bank;

- betaling for varer;

- mottak av dokumenter av kjøper.

Et kredittbrev brukes når du kjøper:

- leiligheter, land;

- aksjer i LLC;

- aksjer,

- betaling for varer.

eksempel

Ledelsen i selskapet, som selger europeiske klær på det innenlandske markedet, bestemte seg for å kjøpe et parti varer fra en ny utenlandsk leverandør. Kontraktsprisen er 1 million rubler. For å bekrefte bestillingen kreves et forskudd på 30%. Selskapet har ikke nok egenkapital. Derfor inngikk ledelsen en kontrakt om et kredittbrev med betalingsmåte og søkte banken med tilsvarende uttalelse. Et depositum åpnet med en russisk bank ble brukt som sikkerhet for betaling. Kommisjon for en finansinstitusjon - 0,7% av transaksjonsbeløpet. Leverandøren sendte varene og presenterte dokumentene for betaling til finansinstitusjonen. Deretter ble TTN sendt til en innenlandsk bank, som trakk midler fra kundens innskudd og tilbakebetalte betalingen.

Alternativt alternativ

Kredittbrev brukes også til finansiering etter import. En utenlandsk bank foretar en betaling til selgeren, og gir en utsettelse til den russiske finansinstitusjonen, som også utsetter betalingsdatoen til sin klient. Slike operasjoner kan være gunstige for organisasjoner som trenger lånte midler i gjennomføringen av utenrikshandel,

Forliksprosedyre:

- klienten åpner nåværende og valutakontoer;

- det inngås en importkontrakt som gir bruk for et kredittbrev;

- trukket opp transaksjonspass, i samsvar med kravene i lovgivningen i Den Russiske Føderasjon;

- klienten søker om et kredittbrev;

- importbanken betaler leveringen til selgeren etter forsendelsen av varene, gir en forsinkelse til den russiske finansinstitusjonen, som også utsetter betalingsdatoen for sin klient.

Fordelene med en slik ordning for kjøpere:

- muligheten til å oppfylle forpliktelser uten å tiltrekke seg egne midler;

- lavere finansieringskostnader (sammenlignet med et lån), siden transaksjonen er betalt i utenlandsk valuta;

- ved inngåelse av en låneavtale etableres en enkelt rente;

- minimal valutarisiko;

- muligheten til å samarbeide med leverandører fra alle land;

- reduksjon av kommersiell risiko;

- fleksibel tilbakebetaling av lån.

Denne ordningen brukes til å betale for kjøp:

- råvarer;

- forbruksvarer;

- maskineri, produksjonsutstyr;

- reservedeler, komponenter;

- resultater av intellektuell aktivitet osv.

Importøren betaler for:

- utsettelseskostnad i en utenlandsk bank;

- marginen til et russisk kredittinstitutt;

- Bankkommisjon for kredittbrev.

| Beregning av kostnadene for finansiering for kjøperen | |

| indikator | verdi |

| Finansiering av utenlandske banker | EURIBOR 3m + 1% |

| Kredittmargin | 3 % |

| Kommisjonen for å åpne et kredittbrev (engangs) | 0,5 % |

| totalt | EURIBOR 3m + 1% + 3% + 0,5% |

Selv uten å ta hensyn til EURIBOR 3 millioner, vil importøren måtte betale minimum 4,5% for et internasjonalt lån. Selv om gebyret for bruk av lånte midler er mindre enn i standardordninger, vil ikke alle organisasjoner samtykke i å gi slike penger. Hvis leveringsbeløpet er lite, er det fornuftig å samle egne midler. En slik ordning vil heller ikke virke hvis kjøperen trenger varene raskt. Den bekreftende parten kan sjekke dokumentene i flere uker. Disse svakhetene i kredittbrevet med forlik begrenser kretsen for potensielle forbrukere av tjenesten.

Banketips

Essensen av operasjonen ligger i det faktum at institusjonen, etter søkerens anke, fungerer som en garantist for betaling for produkter hvis en pakke med dokumenter blir gitt. Motparter som samarbeider for første gang kan dermed beskytte sine interesser. For oppgjør bruker bankene kundens penger på kontoen eller andre likvide eiendeler.

Et kredittbrev kalles dekket hvis en finansinstitusjon umiddelbart etter mottak av søknaden reserverer 100% av midlene på kundens konto. I dette tilfellet, sammen med søknaden er sendt inn betalingsordre. Hvis det brukes et åpent kredittbrev, garanterer utsteder betaling, selv om klienten ikke har penger på kontoen. Som standard brukes den første ordningen. Det er mindre risikabelt for banken, så det koster mindre.

Hvis kontrakten bestemmer levering av varer i partier, er det mer lurt å åpne et delbart kredittbrev, som i dokumentet indikerer betingelsen "delvise forsendelser er tillatt." Kostnaden for kontrakten med banken skal ikke være mindre enn den som er angitt i dokumentene med leverandøren. Betalinger skjer i avdrag i samsvar med de angitte verdipapirene.

Med samme type forsendelser og planlagte betalinger bruker bankene en roterende (fornybar) betalingsmåte, som hjelper kundene å spare på vedlikehold, siden provisjonen beregnes ut fra en engangsleveranse. Men en finansinstitusjon kan be om sikkerhet basert på kontraktens fulle beløp.

Det er ingen lovgivningsmessige begrensninger for bruk av kredittbrev. Men bankens interne regler angir betingelsene for beløp, valuta eller gjenstander for betalingsforhold. Vilkår er begrenset av kontrakten mellom leverandøren og kjøperen. Kredittbrevets valuta bestemmes av tilgjengeligheten av korrespondentkontoer i korrespondentbanken. Under utenlandske økonomiske kontrakter jobber de oftere i dollar og euro eller i pund. Inne i landet utføres alle betalinger i nasjonal valuta. Det er ikke mulig å foreta en betaling mellom stater eller juridiske personer underlagt økonomiske sanksjoner.

sammendrag

Et kredittbrev er den mest pålitelige formen for oppgjør i utenrikshandelstransaksjoner, noe som vil redusere kommersiell og valutarisiko, og garanterer også betaling for varer av kjøperen. Avhengig av skjema og type for det utstedte dokumentet, kan betalingen tas med i utkast, sikres ved et innskudd eller overføres i en viss periode. Ved å godta dokumentet gir banken en skriftlig plikt til å overføre penger til kundens konto i et annet land. Grunnlaget for overføringen er dokumenter som bekrefter faktum om forsendelse av varer.