Av natur vår virksomhet eller som et resultat av uventede livssituasjoner, har hver av oss minst en gang møtt et slikt konsept som kreditt. Imidlertid var det få som tenkte på betydningen av lånet. Hvordan er han? Og hva er prinsippene for utlån?

En liten skisse om lånet

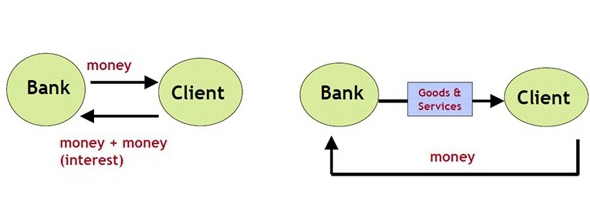

Vurder kredittbegrepet mer detaljert. Så det tolkes som et spesielt system for forhold, som sørger for overføring av finansiering, verdipapirer og ting, objekter representert i immateriell, monetær og handelsform, fra en person til en annen. Samtidig skjer overføringen av verdisaker, gjenstander og penger innenfor rammen av gjeldende lovverk, har egne vilkår, og innebærer også tilbakebetaling og betaling av et visst beløp for bruk.

Samspillet som oppstår mellom de to ovenfor nevnte personer kalles et kredittforhold. På sin side kalles en enhet som deltar i kredittforhold og gir objekter i monetær, råvare eller immateriell form en kreditor. Følgelig kalles den som mottok lånet låntaker. En avtale om gjensidig fordelaktig samarbeid mellom utlåner og låntaker blir overført til papir og har form av en avtale mellom partene. Om hvilke prinsipper for utlån som eksisterer i dag, vil vi beskrive nærmere.

Hva er en låneavtale?

En låneavtale er et dokument som viser til partenes rettigheter og plikter. Den viser også til dato og årsak for inngåelse av avtalen (i dette tilfellet å motta det niende beløpet fra en person til en annen), det overførte beløpet, mengden gods, etc.

Kontrakten angir vilkårene for den månedlige utbetalingen av lånet, tilbakebetalingsbeløpet, og gir også en timeplan som låntakeren er forpliktet til å oppfylle sine forpliktelser på. For eksempel bør den utlånte betale tilbake lånet den 10. dagen i hver måned. Hva er lånevilkårene, sier vi videre.

Kontrakten nevner også serviceavgiften som blir belastet den som låner i løpet av prosessen med å søke om et lån, samt ved månedlige utbetalinger gjennom mottaksplasser, kontanter, kontorer, terminaler, etc.

På hvilke betingelser kan jeg få et lån?

Hvis vi snakker om betingelsene for å få lån, er de ofte avhengig av utlåners politikk. Enkelt sagt har hver finansinstitusjon sine egne kredittprodukter (programmer). De foreskriver også betingelsene for kreditt. Det vil si at følgende punkter er stipulert:

- minimum og maksimum lånegrenser;

- lånevilkår (fra og til);

- innledende og endelige (eller bare en av dem) rente;

- liste over dokumenter for registrering;

- krav til potensielle låntakere (alder, tjenestetid, lønnsstørrelse);

- tilstedeværelse eller fravær av sikkerhet, en forskuddsbetaling;

- om det er behov for garantister;

- muligheten for tidlig tilbakebetaling osv.

For eksempel tilbyr Dil-Bank alle som ønsker å få et forbrukslån til absolutt ethvert formål opp til 500 000 rubler for en periode på opptil 2 år. Dette utlånsprogrammet krever ikke sikkerhet fra låntaker, gir ikke tilleggsavgift. Når du søker om dette lånet, må du imidlertid utarbeide en resultatregnskap. Satsen på et slikt lån er 20%. Gjennomgangstid for søknad - opptil 3 dager.

Hvem kan gi et lån?

I henhold til loven kan banker, MFIer, pantelånere, privatpersoner, så vel som andre kreditt- og ikke-bankorganisasjoner gi lån. I dette tilfellet er det vanligste alternativet et lån i banken.

Hva er kredittsystemet?

Kredittsystemet er et visst sett med forskjellige kreditt- og finansinstitusjoner hvis aktiviteter er rettet mot å mobilisere og akkumulere midler. For eksempel er sentralbanken, som fungerer som en regulator i nesten alle land som står i spissen for systemet. Det er han som kontrollerer virksomheten til alle finansinstitusjoner, utsteder og opphever lisenser, kontrollerer lovligheten av deres handlinger osv.

Neste er store statlige og kommersielle banker, MFIer og andre organisasjoner.

Den økonomiske kommunikasjonen mellom deltakerne i systemet gjennomføres i rammen av interbank, partnerskap, korrespondentforhold. Hvilke utlånsprinsipper som finnes, kan du lese artikkelen vår.

Hvilke former og lånetyper er det?

Lån er forskjellige. Totalt kan de betinges oppdelt i åtte typer:

- boliglån;

- forbruker;

- usurious;

- bank;

- kommersielle;

- internasjonalt;

- regjeringen;

- Lombard.

I sin tur er disse typer lån delt inn i følgende former:

- mister;

- leasing;

- factoring.

En uvanlig lånetype gir et privat lån som gis mot kausjon og til en stor prosentandel på 100-500%. Kommersielle lån har som regel en vareform og innebærer levering av produkter fra en part i transaksjonen til en annen med en viss betalingsforsinkelse.

Naturligvis blir en slik bestemmelse av varer så vel som et kontantlån utstedt med renter. Forbrukslån - lån utstedt til spesifikke formål eller uten dem. Med deres hjelp kan du ta på husholdningsapparater, møbler, klær og andre verdisaker.

Banklån utstedes til låntakere på grunnlag av inngåtte låneavtaler. Disse typer utlån innebærer å gi et visst beløp til renter og noen ganger mot kausjon. Banklån kan utstedes til enkeltpersoner og juridiske personer, private investorer, kredittorganisasjoner, bedriftskunder etc.

Pantelån er lån som er utstedt for kjøp av ferdige eller under bygging boliger. De kan være både med forskuddsbetaling og pantsettelse (i dette tilfellet fungerer kreditt eiendom som pant), og uten dem.

Statslån - lån som er organisert for å kompensere for underskuddet i statsbudsjettet. Internasjonale lån - lån tatt av låntakere i ett land fra långivere til et annet. Til tross for fellestrekkene ved denne typen lån, vil lånevilkårene variere.

Typer av lån til formål

Avhengig av formålet med avtalen, kan lån være målrettet og ikke-målrettet. Den første låntakeren trekker opp for et bestemt formål, for eksempel å betale for undervisning på et universitet eller et bryllup. Den andre er utarbeidet for personlige behov uten å spesifisere et spesifikt formål.

Spesialiserte lån

Avhengig av hvilken type aktivitet låntakeren driver med, kan lån være:

- landbruket;

- industriell;

- å åpne og utvikle en virksomhet;

- handel og andre.

Også for kjøp av biler er det spesielle programmer for billån.

Hvordan differensieres lån etter forfall?

Hvis vi snakker om vilkårene for utlån, er lån:

- kortsiktig (minimum 1, maksimalt 360 dager);

- mellomlang sikt (minimum 360 og maksimalt 1800 dager);

- langsiktig (mer enn 1800 dager).

Grunnleggende prinsipper for utlån

Blant prinsippene for utlån kan identifiseres som haster, betaling og tilbakebetaling. Hva mener du?

- I dette tilfellet involverer haster tilbakelevering av låner av beløpet utstedt av kreditor på et strengt avtalt tidspunkt.

- Betalt betyr at utlåner av utlån av utlåner gjennomføres for en viss monetær belønning. I tillegg, ofte før utsteder et lån som er nødvendig for en klient, belaster långiveren et visst beløp, kalt den første avdraget.

- Tilbakebetaling, henholdsvis, indikerer at låntageren må returnere beløpet som han tidligere har mottatt fra långiveren i tide.Dette er de omtrentlige prinsippene for banklån.

Et ekstra prinsipp for utlån er målrettet. Det er hun som gjør det klart for hvilke formål låntakeren planlegger å bruke lånte midler. I dette tilfellet anses lån som er gitt til visse hendelser med reell fortjeneste som de mest pålitelige.

Det er med andre ord prinsippene for utlån som gjør at begge parter i låneavtalen kan vurdere en eller annen grad av sitt ansvar.

Hva er en lånerente?

For at låntakeren skal bruke kredittmidler eller gjenstander, belastes et visst gebyr i form av renter. I dem er det som regel fastsatt refinansieringsrenten som er satt av sentralbanken og den lille utbetalingen til långiveren, som avhenger av organisasjonens politikk og risiko. Du kan beregne renten på lånet selv ved å bruke en bankansatt eller online kalkulator.

Hva er lånerisiko?

Hver utlåner som gir et lån til en låntaker opplever visse utlånsrisikoer. Det vil si at i løpet av hele kredittperioden kan betaler nekte å tilbakebetale lånet, utsette betalingen, gå glipp av (for eksempel å ha forlatt for permanent opphold i et annet land og ikke har betalt lånet), miste jobben og som et resultat bli insolvent, miste helse og lemmer i tilfelle en ulykke produksjon, dø i hendene på en angriper, etc.

Kort sagt, uansett hva som er årsakene til manglende betaling av lånet som låntageren har, er ikke långiveren enklere. Derfor vil ingen betale tilbake gjelden. Og hvis utlåner ikke har en, men titalls eller til og med hundrevis av slike kunder? I dette tilfellet legges risikoen i renten. Og også låntakere blir invitert til å stille sikkerhet, garantister eller å betale tilleggsforsikring.

Hva skal være sikkerheten for et lån?

Sikkerhet for et lån kan være verdifull eiendom som eies av låntaker. Når du for eksempel mottar et forbrukslån for kjøp av en mobiltelefon, vil akkurat dette produktet spille rollen som sikkerhet foran banken. Følgelig observeres en lignende situasjon både med pantelån (der kredittboliger brukes som sikkerhet) og med billån (bilen går mot kausjon).

I tillegg kan det sikres verdipapirer, verdisaker, motor- og landbruksutstyr, produksjons- og kjøleutstyr, utstyr og annet av verdi for långiveren.

Hvis låntaker ikke betaler regningene, selges den pantsatte varen i henhold til bankbestemmelsene under hammeren. Og inntektene går til å betale ned gjelden. Når du overholder alle disse prinsippene for banklån, kan du bli en god tro som har et godt omdømme!