Begrepet skattehemmelighet er relativt ungt i innenlandsk rettsvitenskap. For første gang i det russiske juridiske leksikon dukket dette begrepet opp 1. januar 1999, da den nye skatteloven ble vedtatt.

Konseptet

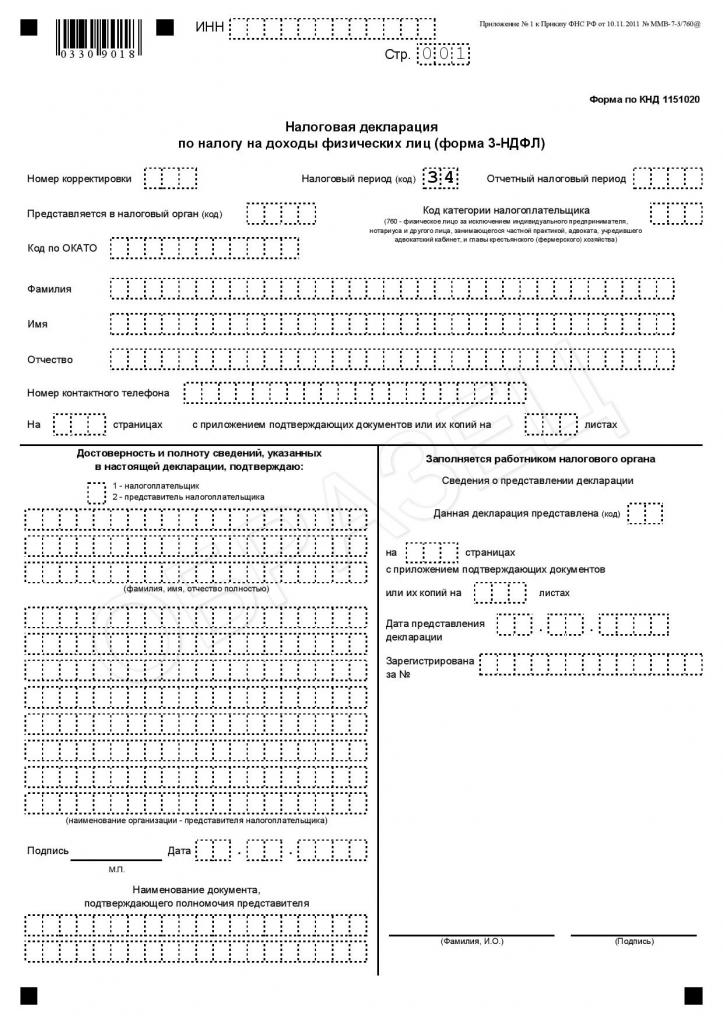

I følge art. 102 i Den russiske føderasjonens skattekode, all informasjon om en person som er skattyter, som mottas av forskjellige byråer belastet for beskatning, samt rettshåndhevelsesbyråer, er en hemmelighet. All informasjon om skattyteren er beskyttet av taushetsplikt. Ved lov kan tilgang til dem ikke bestemmes av en persons juridiske status.

Informasjonen som skattyteren selv røpet eller ga sitt samtykke til, hører ikke til skattehemmelighet. Et identifikasjonsnummer (TIN) og informasjon om brudd på artikler som fastsetter prosedyren og skatteutbetalingens størrelse er også fritt tilgjengelig. Hvis det er avtaler om samarbeid mellom skattemyndigheter i forskjellige land, fjernes informasjonen som er spesifisert i internasjonale avtaler fra kategorien taushetsplikt. Skattehemmelighet er heller ikke informasjon om inntekten og kildene til personer som kjører for et offentlig verv. Den samme regelen gjelder slektninger til slike personer.

innhold

Skattetjenestene i ethvert land har tilnærmet ubegrenset tilgang til informasjon om materiell tilstand til enhver innbygger. Siden utlevering av slik informasjon er ganske i stand til å forårsake alvorlig skade både for en person og en juridisk enhet, var det nødvendig å innføre spesielle artikler i skattelovgivningen.

Spesifikt inkluderer informasjonen som utgjør en skattehemmelighet:

- all informasjon i skattebetalernes dokumenter;

- data om inntekter og utgifter;

- informasjon om eiendom og materiell tilstand;

- informasjon om betalte skatter og avgifter;

- personopplysninger fra skattyteren.

Denne listen over klassifisert informasjon er ikke begrenset. Alle har rett til å beholde personlige eller familiehemmeligheter, som også er beskyttet mot utlevering.

I juridisk litteratur kan man ofte finne en klassifisering av forskjellige hemmeligheter til “venner” og “andre”. Førstnevnte forholder seg til en spesifikk person, og sistnevnte oppstår hvis noen har gitt personopplysningene sine til en autorisert person (lege eller advokat) på grunn av faglig nødvendighet. Art. 102 i Den russiske føderasjonens skattelov erklærer at bare "deres" hemmeligheter er beskyttet av loven. For å hemmeligholde informasjonen som er mottatt fra en annen person, kreves det appell til andre lovbestemmelser der slike saker blir behandlet.

Bankhemmelighold

Den russiske føderasjonens skattekode gir de relevante myndigheter rett til å be om informasjon fra banker om skattyterens oppfyllelse av betalingsforpliktelser, det vil si betaling av forfalte skatter og eventuelle bøter. Imidlertid er bankene lovpålagt å hemmeligholde all informasjon om økonomiske transaksjoner som kundene sine har gjort hvis de ikke er i strid med loven.

Situasjonen er tvetydig, derfor fører nesten alle situasjoner knyttet til å be om informasjon fra banken til slutt til rettssaker. Skattemyndighetens hovedverktøy blir kunst. 86 i Den russiske føderasjonens skattekode, som uttaler bankenes forpliktelser til å registrere skattebetalere. Spesielt er et kredittinstitutt forpliktet til å informere skattetjenesten om lukking eller åpning av kontoer både av enkeltpersoner og forskjellige organisasjoner innen fem dager.Bankene er også forpliktet, på forespørsel, til å informere de aktuelle skattemyndighetene om operasjoner som utføres av gründere.

Som følger av begrepet skattehemmelighet, blir også innholdet i informasjonen mottatt av skattemyndigheten i banken der skattyterkonto er åpent, hemmeligholdt.

Få informasjon om skattyter

Skattekoden definerer reglene og metodene for innhenting av skattyterinformasjon fra en skattemyndighet. Hovedkravet her er behovet for å motta denne informasjonen direkte i utførelsen av en representant for et myndighetsorgan. Hvis noe informasjon blir tilgjengelig for en skatterepresentant ved et uhell, hører den ikke til kategorien skattehemmelighet. Skatteloven sier at det i dette tilfellet ikke engang er grunn til å snakke om en slags hemmelighold: per definisjon er det umulig å vurdere hva som blir kjent for tredjepart i tilfeldig rekkefølge.

Mottak av informasjon om skattyteren reguleres av tre artikler. S. 31 i Den russiske føderasjonens skattelov gir den fungerende representanten for skattemyndigheten til å be om dataene han trenger, og art. 23 gjør skattyter forpliktet til å fremskaffe slike data. I tilfelle manglende overholdelse av denne artikkelen, trues skattyter med straffer som er spesifisert i art. 129.

Skattemyndighetene mottar nødvendig informasjon ved hjelp av forskjellige metoder. De vanligste er skatterevisjoner av inntektskilder. Essensen av slik bekreftelse avhenger av eiendommens art. Dette kan være en studie av vitnesbyrd om instrumentering, inspeksjon av vaskerom eller innhenting av avklaringer fra skattyteren. Alle data innhentet under disse hendelsene er beskyttet av informasjon i det skattehemmelige regimet.

Få tilgang

Hemmelig informasjon om skattyteren lagres først og fremst av skattemyndighetene, etterforskningskomiteen og andre rettshåndhevelsesorganer, tollvesen og eksperter som er involvert om nødvendig.

Imidlertid tvinger lovgivningen i noen tilfeller skattemyndighetene til å røpe skattehemmeligheter. Dette skjer enten på anmodning fra representanter for statlige og etterforskningsorganer med passende myndighet, eller etter anmodning fra retten. I tillegg kan motparter som kontrollerer påliteligheten til en potensiell forretningspartner få tilgang til noe informasjon som utgjør en skattehemmelighet.

Det siste poenget er spesielt interessant. I 2007 nektet Federal Tax Service Inspectorate å gi motparter dataene de ba om, og motiverte deres beslutning om å holde denne informasjonen konfidensiell. Stillingen til Federal Tax Service Inspectorate ble omstridt i retten og funnet å være ulovlig. Rettsavgjørelsen skyldtes at det ble bedt om informasjon om brudd på skattelovgivningen. For påliteligheten til en forretningspartner er slik informasjon ganske enkelt nødvendig. I denne forbindelse har enhver person rett til å motta et skattepliktighetssertifikat.

Tilgangsprosedyre

Utlevering av skattehemmeligheter på anmodning fra et organ som er autorisert for dette eller en representant som er autorisert av det, gjøres underlagt flere betingelser. Først må den nødvendige forespørselen sendes inn på brevhodet til organisasjonen som lager den. En slik uttalelse må registreres som et offisielt dokument. Teksten til forespørselen er sertifisert av forseglingen og signaturen til lederen av organisasjonen som har søkt om klassifisert informasjon. Forespørselen vil ikke bli ansett som gyldig dersom det i sin tekst ikke er referert til en normativ handling som gjør det mulig å be om hemmelig informasjon.

For å få tilgang til skattehemmeligheter er det veldig viktig å underbygge detaljene målene som blir forfulgt av organisasjonen som ber om informasjon om skattyteren.Muligheten for å innhente nødvendig informasjon vil øke betydelig dersom du tar med deg detaljene i offisielle dokumenter (rettskjennelser, straffedomme), på grunnlag av hvilket kravet om innsyn implementeres.

Sanksjoner for avsløring av skattehemmeligheter

Før vi snakker om straff for brudd på hemmeligholdsregimet, bør det avgjøres i hvilke tilfeller vi kan snakke om utlevering av klassifisert informasjon. Loven definerer saker der det er ignorering av lovkravene for overholdelse av skattehemmeligheter: dette er enten utlevering av hemmelig informasjon fra en skattemyndighet, eller tap av dokumenter som inneholder relevant informasjon.

Imidlertid utvides juridisk ansvar ikke til slike krenkere som standard. Samtidig implementering av tre ekstra faktorer er nødvendig:

- Avsløringen av skattehemmelighet forårsaket betydelig skattepliktige.

- Skylden til en tjenestemann som lekket informasjon er etablert og bevist.

- Det ble også bevist at det var avsløringen av klassifisert informasjon som fikk skattyteren til å lide skade.

Hvis alle tre faktorene har fungert, er det flere alternativer for skader på offeret. For det første kompenseres materielle skader på bekostning av statsbudsjettet, siden det var det statlige organet som lekket informasjonen. Den direkte skyldige for utlevering av informasjon kan straffes for både administrative og straffbare forhold. I det første tilfellet er det gitt en bot på 4-5 tusen rubler for juridiske personer og 500-1000 rubler for enkeltpersoner. I det andre tilfellet står overtrederen overfor en tre års frihetsbegrensning. Hvis skadene offeret har fått særlig betydning, kan fengselsperioden forlenges til 7 år. Det er også mulig å sende tvangsarbeid i opptil 5 år.

Skatteklame

I vest-europeisk rettspraksis er det mulig å åpenlyst erklære informasjon om størrelsen og inntektskildene og annen skatteinformasjon. Muligheten for skattereklame er basert på retten til enhver innbygger som er garantert av grunnloven å bli kjent med dokumenter utstedt av statlige myndigheter hvis de forholder seg til overholdelsen av hans rettigheter og friheter. Betaling av skatt er per definisjon en offentligrettslig forpliktelse, og hvis noen, særlig en statsmann eller offentlig person, skyser bort fra det, så skader det alle innbyggere. Vest-europeiske lovkoder gir en liste over informasjon fra selvangivelsen - skattehemmelighet eksisterer fortsatt som en av de grunnleggende menneskerettighetene - som kan publiseres. Utøvelsen av hver skattyteres rett til å iverksette tiltak som tar sikte på å overvåke implementeringen av hver skattetoll, utføres ved årlig publisering av relevant informasjon.

Endringer i skattekoden

I 2016 ble begrunnelsen som denne eller den informasjonen skal holdes hemmelig gjennomgått. Tre elementer ble lagt til listen over data som ikke er inkludert i kategorien skattehemmelig:

- informasjon om gjennomsnittlig antall registrerte ansatte i selskapet som ble sendt inn i ett kalenderår som går foran året informasjonen ble lagt ut på organisasjonens webside;

- informasjon om organisasjonen som ble betalt i kalenderåret som foregikk året informasjonen ble lagt ut på organisasjonens webside eller andre nettsteder, skatter og avgifter eksklusive avgifter betalt i forbindelse med import av varer til tollområdet til EØF, skatter betalt av skatteagenten;

- data om inntekter og utgifter på dokumenter som gjenspeiler organisasjonens årsregnskap for kalenderåret som gikk foran året for publisering av slikt materiale på Internett.

I tillegg krever endringer i loven nå offentliggjøring av informasjon om restanser og restanser for skattyter for hvert element, samt om muligheten for å anvende passende tiltak på det, på det offisielle nettstedet til det føderale utøvende organet. Plasseringen av slik informasjon er imidlertid strengt kontrollert av føderal lov. Staten garanterer at informasjonen som er hentet fra årsregnskapet ikke vil bli offentliggjort, og angir også antall og art på forespørsler, i henhold til hvilken informasjonen vil bli avslørt. Innføringen av denne endringen skyldes arbeidsmengden til skattetjenesten: antallet motpartsforespørsler om utlevering av informasjon som bekrefter godparten av deres partner har lenge overskredet alle mulige grenser. Skattemyndighetens reaksjon var uttalelsen om at de ikke lenger ville gi slik informasjon, ettersom de ved lov bare gis rett til å avsløre den, men dette er ikke deres ansvar.

Verdien av institusjonen for taushetsplikt

Fra et juridisk synspunkt beskytter denne institusjonen en skattyteres juridiske rettigheter og interesser i å beskytte informasjon om mengden av inntekt og annen personlig informasjon, uavhengig av om det er et individ eller en juridisk enhet. I tillegg til å garantere at viss informasjon blir holdt hemmelig, er skattyteren også beskyttet av institusjonen for bankhemmeligheter: Som nevnt ovenfor er kredittorganisasjoner ekstremt motvillige til å røpe all informasjon om kundene sine, til tross for kravene som er spesifisert i skatteloven.

Skattehemmelighet er en av de grunnleggende rettighetene til enhver person. Det er av disse grunnene lovgivningen gir forskjellige tiltak for bevaring, uavhengig av hvilket medium informasjonen er lagret på. Man bør imidlertid ikke stole for mye på hemmelighold og glemme de tilfellene der en hemmelighet kan avsløres, spesielt når motpartene ber om påliteligheten. Dette hensynet blir spesielt viktig i lys av nylige endringer i skattelovgivningen i Den Russiske Føderasjon i forhold til visse typer informasjon som ikke lenger utgjør skattehemmelighet.