CPM - un indicateur très important lors de la demande de prêt. Cette abréviation représente le coût total du prêt. C'est quoi Comment cet indicateur est-il calculé? Qu'est-ce qui est inclus? Comment le calculer vous-même? Est-il possible d'obtenir des résultats précis? Ces questions et des questions connexes peuvent être trouvées dans l'article.

C'est quoi

Le coût total du prêt (CPM) est un indicateur d'information grâce auquel il est possible de comparer les offres de prêt de différentes banques et IMF (organisations de microfinance). Ces données sont très précieuses car, avec l’aide de CPM, vous déterminez quel prêt sera le moins coûteux pour vous.

Cette valeur est calculée en pourcentage (%). Mais en décembre 2017, la loi sur les prêts à la consommation a été modifiée. Selon eux, le coût total d'un prêt devrait être calculé non seulement en pourcentage, mais également en termes monétaires.

En fait, tout est clair. Si un prêt est accordé, par exemple, à 20% par an, il s'avère que vous allez payer en excès 20% du montant du prêt chaque année. Mais l'emprunteur paie beaucoup plus que ce qui est indiqué dans un taux attractif.

Le fait est que la valeur du coût total d'un prêt n'est pas toujours indiquée par les banques dans les offres de publicité, mais uniquement dans les contrats de prêt. Et les emprunteurs trouvent ces conditions généralement défavorables après la signature du document.

Moyenne du marché

Passons maintenant aux statistiques. Selon la Banque centrale de Russie, le coût total des prêts, de consommation et d’automobile, s’exprime par la valeur marchande moyenne comprise entre 13,7 et 26,8%.

Moyenne du marché pour les IMF

En ce qui concerne les IMF (organisations émettant des microcrédits), les indicateurs sont légèrement plus élevés. Parfois, ils atteignent même des nombres fantastiques. Par exemple, pour un microcrédit non garanti d'un montant maximal de 30 000 roubles, établi pour un mois, le coût moyen d'un emprunt sur le marché peut atteindre jusqu'à 600%!

En conséquence, plus le volume et la durée d’un prêt d’une IMF augmentent, plus cette valeur s’approchera du secteur bancaire. Ainsi, si un micro-crédit non garanti est émis pour une période d'environ un an et que sa taille dépasse 100 000 roubles, la valeur marchande moyenne dans son ratio est de 32,5% et la limite est de 43,4%.

Nous allons maintenant examiner si la valeur du coût total d'un prêt à la consommation est équivalente au taux annoncé. Déterminez ce que les banques sont légalement tenues d'inclure dans le CPM pour les règlements, et ce qui ne l'est pas.

Que comprend le CPM?

Nous continuons d'analyser le coût total du prêt. C'est quoi Ce sont tous des paiements de prêt connus au moment de la conclusion de l'accord de prêt.

Considérez-les:

- La dette principale. C'est la valeur principale de la formule proposée par la loi. Mais elle est loin d'être la seule. En plus de cela, de nombreuses quantités sont payées par l'emprunteur en plus du remboursement de la dette principale.

- Intérêts sur le prêt. C'est ça, ils sont l'enchère annoncée.Mais dans le même temps, les intérêts sur le prêt sont loin d’être la seule chose qui reste à payer à l’emprunteur.

- Paiements à la banque. Seuls ces paiements sont indiqués ici, sans lesquels l’émission d’un emprunt n’est pas possible. Par exemple, si un prêt est accordé pour un appartement, des frais peuvent être nécessaires pour placer un montant décent décent dans un coffre-fort individuel.

- Le coût de l'émission d'une carte de crédit. À condition que les fonds lui soient crédités et non émis en espèces.

- Paiements à certains tiers, si l'octroi d'un prêt dépend du contrat avec eux. Bien entendu, ces personnes doivent être indiquées dans le contrat. Le plus souvent, ils sont l'assureur, le notaire ou l'évaluateur. Une commission désigne les primes d’assurance, les paiements relatifs à l’évaluation des garanties, les virements de fonds sur des comptes d’autres banques, etc.

- Le coût de l'assurance. Pour les cas où l'indemnisation d'un événement assuré est versée non à l'emprunteur, ni à ses proches. Ainsi, dans la composition du CPM, le coût de l’assurance vie sera pris en compte si, à la suite du décès de l’emprunteur, c’est la banque qui reçoit l’indemnité pour le remboursement du prêt avec ces fonds.

- Assurance déterminant les conditions du prêt. Ce sont des contrats d’assurance qui déterminent le montant, les conditions et les taux d’intérêt lorsqu’une demande de prêt est faite. De nombreuses banques augmentent les taux d’intérêt sur les emprunts si l’emprunteur n’établit pas de contrat d’assurance. Dans de tels cas, l'assurance souscrite par le crédité doit être prise en compte lors du calcul du coût total d'un prêt à la consommation, d'un prêt.

Exceptions lors du calcul des paiements à des tiers

Passons maintenant aux exceptions. Les «paiements à des tiers» ne comprennent pas les assurances accessoires (par exemple, les assurances complètes lors de la demande de prêt auto). Les amendements à la loi, adoptés en décembre 2017, obligent à prendre en compte dans le calcul du coût total d'un prêt à la consommation, d'un prêt hypothécaire d'assurance immobilière.

De plus, si le nom de l'organisation est écrit dans l'accord de prêt, le calcul sera effectué à ses taux. Si la banque ne limite pas la gamme d’assureurs que le client peut contacter, utilisez les tarifs de l’un des assureurs. Par conséquent, dans ce cas, les calculs du SCU ne seront qu'approximatifs.

Mais ici, la banque doit absolument spécifier aux taux de quelle compagnie d’assurance le calcul est effectué. Dans ce cas, le contrat doit préciser que lors du choix d'un autre assureur, la compagnie d'assurance peut être différente.

Il est important de rappeler que, lors du calcul des paiements à des tiers dans le cadre du CPM, les spécialistes des services bancaires utilisent des taux d'assurance en vigueur au moment de la vérification. De cela, nous ne pouvons exclure la possibilité qu'à l'avenir, ces tarifs changent et que le coût des paiements augmente / diminue.

Qu'est-ce qui n'est pas pris en compte dans CPM?

Ci-dessus, nous avons présenté la valeur de marché moyenne du coût total du prêt. Et maintenant, ce qui n'est pas pris en compte dans le calcul de l'UCS:

- Paiements requis par la loi. Par exemple, CTP lors d'une demande de prêt auto.

- Paiements résultant d'une violation par l'emprunteur des termes du contrat. L'exemple le plus courant est l'amende pour retard de paiement. C'est assez logique, car il est impossible de prédire la probabilité de telles violations à l'avance.

- Paiements qui dépendent directement de la décision de l'emprunteur. Tout d'abord, ils devraient être associés au prêt et au contrat. Par exemple, payer des frais de paiement anticipé.

- Le coût de l'assurance collatérale. Le plus souvent ils sont coque.

- Assurance.

Question d'assurance

En ce qui concerne le dernier de la liste ci-dessus, lors du calcul du coût total du prêt, la Banque centrale détermine les conditions suivantes dans lesquelles le coût de l'assurance n'est pas inclus dans le CPM:

- L'exécution du contrat d'assurance n'affecte ni le montant du prêt, ni la possibilité même de fournir un prêt.

- En rendant un tel service, l'emprunteur reçoit un avantage supplémentaire pour lui-même.

- Une période dite de refroidissement est valable 14 jours. En d’autres termes, l’emprunteur peut refuser les services d’assurance sans conséquences pour lui-même.

Calculateur de prêt simple

Parfois, l’emprunteur doit calculer lui-même le CPM. La meilleure façon ici est d'utiliser une calculatrice de prêt en ligne. Une telle option, en plus de la gratuité, offre de nombreuses ressources Internet.

Il vous suffit de saisir les données de votre échéancier de paiement dans les champs obligatoires. Si vous n'avez pas encore contracté d'emprunt, vous devrez alors rechercher les informations nécessaires sur le site Web de la banque qui vous intéresse.

La version la plus simple de la calculatrice contient les graphiques suivants:

- Montant du prêt.

- Taux d'intérêt

- Durée du prêt.

- Commission ponctuelle.

- Commission mensuelle.

- Type de paiement.

- Commencez les paiements.

Le résultat dans la plupart des cas n'est pas en pourcentage mais en roubles. Cependant, les calculs seront approximatifs.

Calculateur de prêt sophistiqué

Pour obtenir un résultat plus précis, vous devez trouver une calculatrice en ligne plus détaillée. Par exemple, un résultat assez proche de la réalité peut être obtenu en renseignant les paramètres suivants:

- Type de paiement.

- Montant du prêt.

- Taux d'intérêt du prêt.

- Durée du prêt.

- Début du remboursement du prêt.

- Assurance.

- Toutes les commissions permanentes.

- Coût de l'évaluation.

- Frais de réduction de taux d’intérêt.

- Location de cellules de banque.

- Autres commissions bancaires ponctuelles.

Calculs dans le programme EXCEL

Une alternative à une calculatrice en ligne est un programme de bureau populaire. Ouvrez la table standard et procédez selon l'algorithme suivant:

- Dans la colonne B, entrez toutes les dates de paiement. Zéro (premier dans la liste) sera la date d’approbation du prêt. C'est sur celui-ci que le calcul (actualisation) est effectué - la détermination de la valeur du SCU.

- La colonne C contient toutes les sommes payées par l'emprunteur. Veuillez noter que le premier d'entre eux sera négatif - il s'agit de la taille du prêt approuvé. Tous les suivants sont positifs. Ce sont les paiements que vous effectuez en fonction de votre emploi du temps.

- Vous aurez besoin de la fonction IRR. Dans ce cas, il est équivalent à UCS. Son nom est "PURE".

- Pour effectuer des calculs dans la dernière cellule de la colonne C, mettez un signe égal.

- Puis entrez le nom de la formule - «PURE».

- Placez un crochet et entrez toutes les valeurs de la colonne C (il suffit de cliquer dans l’ordre sur les cellules remplies).

- Mettez un point-virgule.

- De la même manière, listez toutes les valeurs de la colonne B.

- N'oubliez pas de fermer le support.

- Après cela, appuyez sur “Entrée” (touche Entrée).

Si vous avez tout fait correctement, dans la dernière cellule de la colonne C, vous obtiendrez le nombre souhaité. Il n'est pas exprimé en pourcentage mais en fractions d'une unité. Par exemple, 0.3401. Pour renvoyer cette valeur à un pourcentage, il suffit de multiplier par cent. Dans notre cas, la valeur de UCS sera égale à 34%. C'est combien vous payez trop sur votre prêt.

Calcul à l'aide de la formule

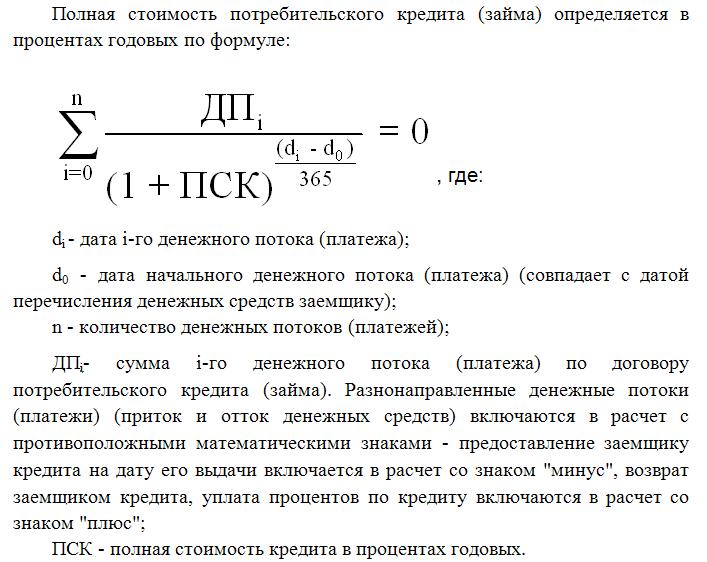

La méthode la plus difficile consiste à utiliser la formule proposée par la loi fédérale sur les prêts à la consommation. Vous le verrez plus tard dans l'article. Bien entendu, les calculs effectués ici seront les plus précis, mais dans ce cas, vous ne pouvez pas vous passer de connaissances en mathématiques financières. À propos, c’est cette formule que les spécialistes bancaires utilisent pour calculer le CPM.

Le coût total du prêt correspond ici à l'indicateur de taux de rendement interne (TRI en mathématiques financières). Cette valeur est égale au taux d'intérêt auquel le revenu net actualisé est égal à zéro.

Le revenu net de la banque est généralement le montant que le client a payé en trop. La réduction est la réduction de la monnaie future à sa valeur actuelle. En conséquence, tous les paiements de prêt sont actualisés à la date d’émission. Par conséquent, la valeur actuelle nette est le montant total de tous les paiements actualisés de l'emprunteur.

Le CPM est une valeur très importante pour l'emprunteur. Comme vous l'avez vu, il diffère d'ailleurs du taux d'intérêt sur les brochures des banques. Calculer le CPM signifie déterminer avec précision le montant que vous allez payer en remboursant le prêt.