Provádění jakékoli finanční a ekonomické činnosti zahrnuje použití cenných papírů, které jsou nezbytné k zajištění majetkového nebo měnového práva někoho jiného. Jedním z typů těchto dokumentů je zákon, který lidstvo používá od starověku. I přes tak dlouhou historii se stále úspěšně používá k určování ekonomických vztahů mezi jejím vlastníkem a podnikatelským subjektem, který tento cenný papír vydal.

V tomto článku se pokusíme pochopit, co je to účet, co to může být a proč je vůbec potřeba. Nejprve se ale podívejme na jeho příběh.

Vznik účtu

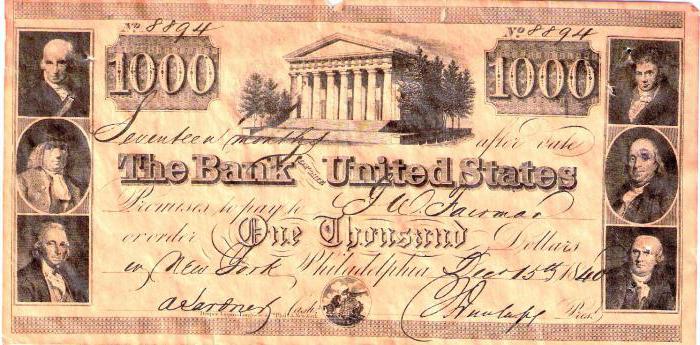

Jednoduchý historický příklad vám pomůže pochopit, co je to účet a odkud přišel. A příběh začíná ve starověkém Řecku. Bujný zločin na obchodních silách přiměl starodávné obchodníky přemýšlet o zachování integrity svých peněz. První výměna finančních dokumentů vypadala asi takto: obchodník obdržel potvrzení od jednoho prodejce zboží, že obchodník si od něj mohl půjčit peníze, a ten by později mohl získat své peníze od toho, kdo dokument vydal, přirozeně jej předložil.

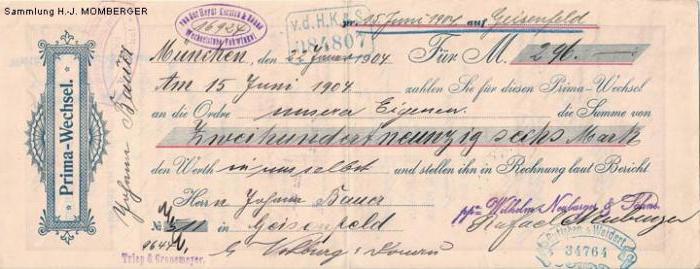

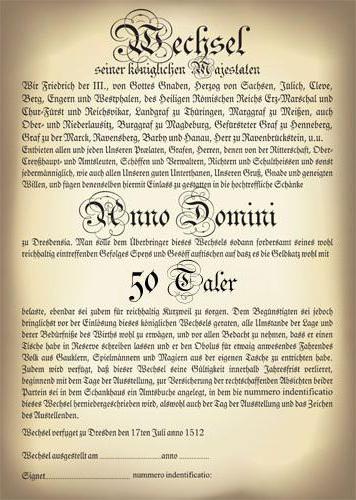

Podobné operace s účty byly používány středověkými obchodníky a v roce 1569 v Boloni (Itálie) byla dokonce vydána první charta, která zakotvovala základní pravidla pro používání účtů. Dále, historie tohoto dokumentu sahá do středověkého Německa, kde, mimochodem, dostal své skutečné jméno - wechsel, které je přeloženo z němčiny jako „výměna“.

V roce 1848 byl v Prusku přijat pruský obecný zákon, který Francie, Itálie, Rusko, Belgie, Norsko a další evropské státy dodržovaly. V roce 1930 byla v Ženevě přijata úmluva, která sjednotila normy mezinárodního práva týkající se operací s těmito cennými papíry. Mimochodem, je nyní platný.

Co je směnka

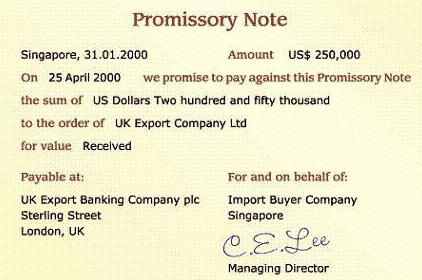

Co je toto zabezpečení dnes? Dnes je účet dokument, který definuje peněžní prostředky dluhový závazek a vyhotovené v souladu se zákonem stanovenou formou. Vydává jej osoba nazývaná šuplík nebo vydavatel jiné straně, která se nazývá šuplík nebo remitter.  Dokument ve skutečnosti označuje finanční dluh jedné osoby vůči druhé. Předmětem závazků za tyto cenné papíry může být výhradně hotovost, která určuje hodnotu směnky.

Dokument ve skutečnosti označuje finanční dluh jedné osoby vůči druhé. Předmětem závazků za tyto cenné papíry může být výhradně hotovost, která určuje hodnotu směnky.

Tento druh cenných papírů dává nesporné právo požadovat vrácení vypůjčeného dluhu po uplynutí doby, kterou stanoví.

Jaký je rozdíl mezi směnkou z jiných finančních dokumentů

Téměř všechny typy cenných papírů zahrnují zajištění transakce. Účtovací transakce to nevyžaduje. Jinými slovy, směnárna je naprosto abstraktní dokument. Mezi další rozdíly patří:

- možnost přenosu z ruky do ruky na třetí strany, aniž by taková operace byla dokumentována;

- odpovědnost za směnku pro osoby účastnící se na jejím oběhu je společná a několik (výjimkou jsou osoby, které dělají neobchodovatelný nápis);

- polotovary zákonů jsou povinně stanoveny státním zákonem;

- v případě nezaplacení dluhu ve stanovené lhůtě není vyžadováno žádné soudní řízení, stačí notářský protest.

Co je směnka jako dokument

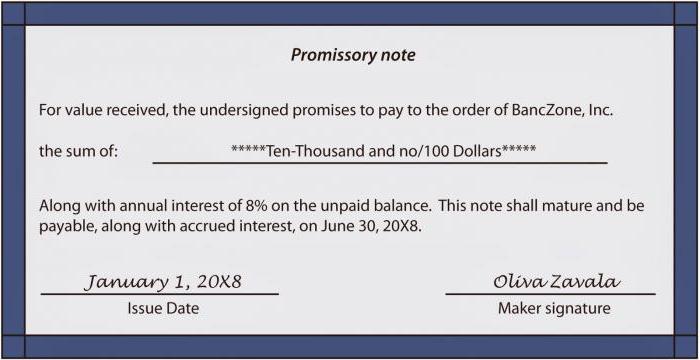

V souladu s „nařízením o jednoduchém a směnném dokladu“ musí dokument obsahovat:

- vhodný štítek uvádějící, že se jedná o směnku, a nikoli o nějaké jiné zabezpečení; štítek s účtem se obvykle používá dvakrát: v horní části dokumentu a v jeho textu a polotovary bez štítku jsou považovány za neplatné;

- text obsahující obvyklou nabídku zaplatit určitou částku pouze z důvodu vydání dokladu;

- jasně definované množství peněz;

- údaje o plátci (pro směnka);

- platební lhůta (při předložení, v takové a takové době od přípravy, v takové a takové době od prezentace, v jasně vyznačeném datu a čase);

- místo, kde má být platba provedena;

- podrobnosti o tom, kdo má být zaplacen;

- datum a místo vyhotovení vyúčtování;

- vlastnoruční podpis osoby, která účet vystavila.

Výhody účtů

Jak již bylo uvedeno, transakce směnek jsou vydáváním (přijetím) hotovostních půjček. Podniky a organizace mohou provádět podobné operace, obcházet bankovní systém s jeho podmínkami a povinnými provizemi. Kromě toho je účet finančně mobilní. Jako jistota může být vždy prodána na akciovém trhu nebo zastavena do banky.

Hlavní typy účtů

Směnky jsou děleny na směnky a převoditelné. První typ stanoví vydání půjčky a podpis dlužníka, který se zavazuje vrátit je věřiteli v jasně definovaném čase na určeném místě. Této transakce se účastní pouze dvě osoby: zásuvka a zásuvka.

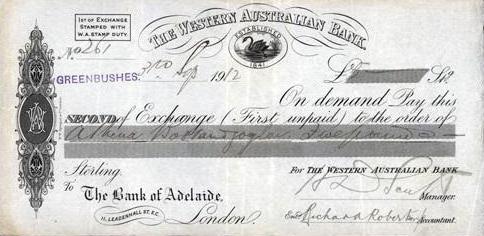

Směnka (návrh) je vydávána a podepsána výhradně věřitelem. Znění takového dokumentu obsahuje příkaz dlužníkovi zaplatit dluh ve stanovené lhůtě, nikoli však jemu, ale třetí straně (remitter).

Odrůdy

Kromě klasifikace účtů podle typu je lze navíc rozdělit do forem:

- Obchodní (komodita) - dokumenty určené k zajištění transakcí prodejců a kupujících.

- Finanční - umožňují podnikům přijímat půjčky a úvěry od jiných podniků.

- Prázdné - dokumenty pro obchodní transakce, pokud cena produktu nebo služby dosud nebyla stanovena nebo se může změnit. V tomto případě kupující, který plně důvěřuje prodávajícímu, potvrdí svým podpisem prázdný formulář, který bude vyplněn později do posledního.

- Přátelské účty se vydávají pouze těm, kteří si zaslouží bezpodmínečnou důvěru.

- Bronz - dokumenty bez skutečné jistoty vydané fiktivním osobám nebo podnikům. Tyto účty se často používají jednoduše pro bankovní účetnictví nebo uměle zvyšující úpadky dluhů.

- Zabezpečení - směnky vydané za účelem zajištění půjčky nebo úvěru od vědomě nespolehlivého dlužníka. Takový dokument je obvykle uložen na vkladovém účtu u dlužníka a není určen k oběhu. Po vypořádání půjčky je účet splacen;

- Rekt-bill (registrovaný) - cenný papír, ze kterého zásuvka odebrala svůj hlavní majetek - převod na jinou osobu.

Přijetí a potvrzení

Proces provedení finančních závazků budoucího plátce k úhradě směnky se nazývá akceptace. Ve skutečnosti se jedná o jeho souhlas potvrzený odpovídajícím podpisem příjemce.

Schválením návrhu zákona je jeho převedení na třetí stranu. Lze ji použít pouze na směnky. Potvrzení stanoví potvrzení v samotném dokumentu, podle kterého všechna práva na něj přecházejí na jinou osobu. Obvykle je takový nápis vytvořen na zadní straně účtu nebo na zvláštním doplňkovém listu zvaném allonge.

Osoba, která opustila svůj podpis na základě doložky a přijala práva na finanční dokument, se nazývá doložka.

Avalské účty

Aval je druh záruky za účet.Může ji provádět kdokoli, s výjimkou zásuvky a zásuvky. Osoba, která do dokumentu vložila aval, se nazývá avalistka.

Jinými slovy, avalista, který se přislíbil plátci, přebírá povinnost vyúčtování a poté, co za něj zaplatil, získává zákonné právo na vymáhání dluhu.

Vyúčtování vyúčtování se provádí tak, že na něm bude napsán nápis „Počítat jako aval“ nebo podobný a podepsán. Nápis může být proveden na přední straně dokumentu, obráceně nebo na okraji.

Záruka je platná, i když je samotný závazek na směnce prohlášen za neplatný. Jedinou podmínkou pro zrušení avale je uznání účtu za neplatný kvůli jeho nesprávnému sestavení.

Leasing je ve většině případů prováděn komerčními bankami. Výsledkem je, že dokument obdrží bankovní záruka.

Účetnictví účetnictví

Účtování směnek je proces půjčování právnických osob bankami tím, že je prodávají před datem splatnosti dluhu. Ve skutečnosti se jedná o naléhavou půjčku, pouze pokud půjčovateli poskytne určité slevy (slevy). Provádí se převedením požadované částky na účet nositele.

Účetní účty mohou mít tři varianty:

- obyčejný;

- se zpětným chodem;

- neobchodovatelný.

Bankovní účet prvního typu účetnictví stanoví půjčky, podle kterých je nositel povinen zaplatit plnou částku směnky, včetně nominální hodnoty (subjektu) a dohodnutého úroku, ve stanovené lhůtě. Reverzní účetnictví ukládá dlužníkovi povinnost vykoupit zaznamenané účty před datem splatnosti pro platbu. V neobchodovatelném účetnictví není nositel zodpovědný za úplnou úhradu směnky a prodává ji bance za výhodnou cenu.

Společné účty mýty

Mýtus 1: směnky jsou osudem nestabilních podniků. Spolehlivé společnosti se specializují na vydávání dluhopisů.

Ve skutečnosti: většina podniků vydávajících dluhopisy začala přesně s bankovními půjčkami. Tato fáze přípravy poskytuje pozitivní zážitek pro budoucí interakci s věřiteli a také rozšiřuje jejich okruh.

Mýtus 2: pro společnost, která potřebuje úvěr, je snazší získat půjčku od banky, zejména pokud je požadovaná částka nižší než minimální dluhopisová půjčka.

Ve skutečnosti: všechny banky jsou omezeny na poskytování úvěrů podnikům podle pravidel a předpisů centrální banky, svých vlastních limitů a různých druhů odpočtů. Kromě toho bude banka nutně požadovat, aby dlužník poskytl jistotu pro pojišťovací operace. Nezávislé společnosti mohou přijímat svá vlastní rozhodnutí o půjčce bez ohledu na kohokoliv.

Mýtus 3: operace s směnkami nemají dobrou pověst, protože se často používají k implementaci šedých schémat.

Ve skutečnosti: skutečně v devadesátých letech v Rusku byly široce používány různé podvody s účty, což ve skutečnosti vedlo k tomuto mýtu. A dokonce i dnes existují systémy, které legislativu zcela nesplňují, ale zpravidla se nevztahují na veřejně vydané účty. Koneckonců, jiné cenné papíry mohou být použity stejným způsobem pro různé druhy nezákonných operací.