L'attrattiva dei titoli per l'investimento di denaro da parte della gente comune è innegabile ed è spiegata da un metodo di acquisizione relativamente semplice. Inoltre, con la scelta giusta, questo è un modo abbastanza affidabile per risparmiare, e se sei fortunato, aumenta le finanze familiari. Forse l'unica scelta è il problema. Ma, definendo chiaramente le tue capacità, oltre a prendere in considerazione e valutare tutti i pericoli, puoi fare un investimento redditizio.

In quale caso i rischi sono inferiori e il grado di redditività maggiore? Cosa preferire: l'acquisizione di titoli in cui il proprietario è orgogliosamente nominato, o per semplificare ulteriormente l'attività e acquistare titoli al portatore? In entrambi i casi ci sono vantaggi e aspetti negativi. Ma oggi discuteremo della situazione in cui i titoli al portatore vengono utilizzati come strumento finanziario.

Cos'è questo?

La giurisprudenza lo definisce come un documento redatto nella forma stabilita, in presenza di dettagli obbligatori. Inoltre, la sicurezza del portatore è garante di alcuni diritti di proprietà. L'esercizio di questi diritti è possibile solo se il documento di cui sopra è disponibile. La disposizione fisica, come si evince dalla definizione, è completamente sufficiente a garantire l'adempimento legale degli obblighi. Nelle realtà moderne, questi documenti finanziari sono uno strumento di mercato necessario, che è stato ampiamente utilizzato nella creazione di società per azioni, nella privatizzazione, nella preparazione di obbligazioni creditizie, nello sviluppo di vari sistemi finanziari di pagamento.

In generale, ci sono titoli al portatore e registrati.

Fasi e caratteristiche dello sviluppo

Come le leggi statali, per la prima volta in Russia, i documenti di presentazione sorsero alla fine del 18 ° secolo. Il decreto "Sull'istituzione di banche ...", adottato nel 1768, stabiliva che la persona che presentava le banconote fosse automaticamente riconosciuta come proprietario e che avrebbe dovuto pagare le proprie spese senza ricevuta. In generale, questa definizione è ancora considerata la più appropriata.

Nel tempo, con la monopolizzazione delle emissioni di banconote da parte di agenzie governative al portatore, hanno iniziato a emettere ricevute, biglietti, certificati, nonché prestiti e azioni a lungo termine. Sotto il regime sovietico, la distribuzione dei biglietti della lotteria era estremamente popolare. Banche, depositi, certificati di risparmio, titoli di stato, cambiali, obbligazioni, biglietti della lotteria, opzioni, assegni - tutto questo è designato dall'attuale sistema finanziario russo come garanzia al portatore. In realtà, il significato del valore non è nemmeno la forma del documento stesso, ma la componente informativa su alcuni diritti civili. L'esercizio di questi diritti si verifica quando vengono presentati i documenti stessi.

Separatamente, i documenti di debito sono rivisti, che confermano la ricezione di un prestito, poiché non sono considerati titoli. Dal momento che il creditore ha sempre la possibilità di richiedere il debito senza presentare un documento. Per fare ciò, è sufficiente confermare il rimborso dell'importo del debito con una ricevuta corrispondente. L'adempimento di obbligazioni certificate da titoli senza fornire i titoli stessi è possibile solo con decisione delle autorità giudiziarie (riconosciuta non valida in tribunale). Cos'è la sicurezza del portatore unico?

Vantaggi e caratteristiche

È la possibilità di presentazione per l'esecuzione da parte di qualsiasi detentore che è considerato il principale vantaggio di questo strumento finanziario. Se confrontiamo i titoli al portatore con titoli di altri tipi, è questo fatto che aumenta il loro fatturato e attrattiva finanziaria. Va notato che le norme della legge russa praticamente non regolano i rapporti tra il titolare dei documenti di presentazione e l'emittente. Gli articoli sparsi sono presentati in alcuni articoli della legislazione processuale civile e civile (articoli 143, 145, 146, 148, 302, 843 e 917). Si conviene che tutti i diritti determinati da questo documento monetario appartengono alla persona che lo ha presentato.

Che cos'è la sicurezza di un ordine e la sicurezza del portatore? A riguardo.

Un'organizzazione con obblighi deve attuarli su presentazione del titolare, richiedendo solo un documento per l'identificazione. In questa situazione, il garante del pieno esercizio dei diritti del proprietario è considerato da solo un documento di presentazione. Per presentarli a un soggetto terzo, è sufficiente il normale trasferimento da una mano all'altra. Ovviamente, una procedura così semplice è attraente per i cittadini. Inoltre, la completa mancanza di informazioni sul proprietario può anche essere attribuita ai benefici. I detentori di titoli registrati durante la preparazione di documenti finanziari sono costretti a informarsi su una quantità sufficientemente grande di informazioni. Un altro vantaggio indiscutibile, come abbiamo già detto, è l'accessibilità e la facilità di consegna ad altri possessori (ovviamente, questa affermazione può essere considerata controversa, ad esempio, in una situazione di perdita o danno).

Tipi e caratteristiche dei titoli al portatore

I titoli sono eseguiti su rigidi moduli di segnalazione, senza errori contengono dettagli definiti dalle pertinenti disposizioni di legge:

- Nome.

- Data di deposito del denaro.

- Il nome esatto dell'organizzazione emittente.

- Indirizzo legale

- Valore nominale.

- Termine di pagamento.

- Tasso di interesse e interesse.

- Altre informazioni, se ritenute necessarie.

Inoltre, i titoli sono registrati e portatori. La classificazione dei titoli monetari viene effettuata in vari modi, evidenziando una proprietà, ad esempio un periodo di validità, come caratteristica distintiva. Di conseguenza, distinguono tra validità limitata e durata illimitata. Inoltre, sono divisi per tipo e forma. Ad esempio, l'emissione di prestiti in contanti sotto forma di obbligazioni è possibile da parte di imprese, organizzazioni (se questa attività si riflette nei documenti di noleggio), nonché dallo Stato. L'acquisto di obbligazioni consente al detentore di ricevere in futuro l'espressione di valore dall'emittente.

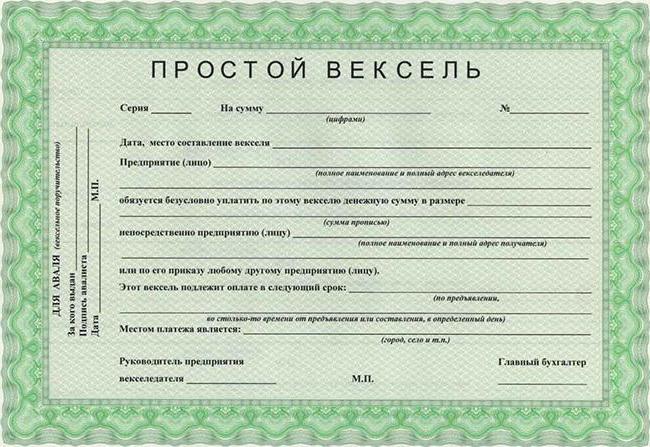

Cambiale

Una cambiale è un titolo di sicurezza, che certifica il diritto di trasferire un obbligo a un altro e dà il diritto alla persona che lo ha di richiedere la somma di denaro stabilita in esso. È redatto in una forma strettamente designata. Un assegno è un documento che può essere scambiato in un istituto di credito per denaro. I nostri concittadini usano attivamente i controlli, preferendoli a tutti gli altri metodi. Un documento che certifica la proprietà delle merci trasportate è chiamato polizza di carico. Viene rilasciato dal corriere al proprietario del carico. Quali altri tipi di titoli al portatore esistono?

Polizza di carico

Un documento che certifica la proprietà delle merci trasportate è chiamato polizza di carico. Viene rilasciato dal corriere al proprietario del carico. È anche un ordine di sicurezza. L'emissione di una polizza di carico risolve contemporaneamente diversi problemi funzionali: non richiede una ricevuta per ricevere la merce, sostituisce la polizza di carico, può essere una conferma degli obblighi contrattuali per spostare la merce, un documento che conferma il diritto di disporre della merce e può anche servire da garanzia di prestito per la merce emessa.

Inizialmente, una polizza di carico veniva utilizzata per il trasporto di merci via mare. Ora l'uso di questo documento è possibile durante il trasporto con qualsiasi mezzo di trasporto. Un documento che indica l'importo di un investimento bancario e il diritto del proprietario a ricevere fondi dopo che è trascorso il periodo regolamentare è chiamato certificato bancario. Quali titoli al portatore sono disponibili? Spesso sono interessati a questo.

stock

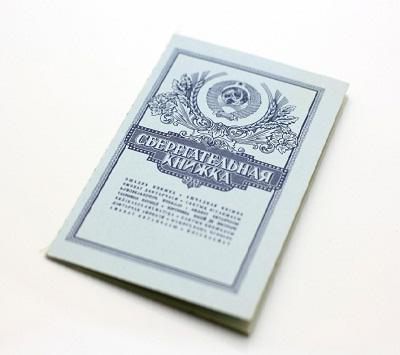

La documentazione che determina la quota nella proprietà della società e garantisce la capacità dell'azionista di ricevere la parte degli utili a lui dovuti dal reddito della società, nonché il diritto a partecipare al lavoro della società, determina la possibilità di ottenere parte della proprietà se la società deve essere liquidata, si chiama azioni. Un deposito e un normale libretto di risparmio sono stati a lungo gli strumenti finanziari più comuni e hanno ricevuto uno sviluppo sostenibile in Russia. Il libretto di risparmio ti dà il diritto di gestire le risorse finanziarie e mostra informazioni sulla quantità di risparmio. Questo strumento finanziario presenta numerosi segni positivi e negativi che devono essere discussi separatamente.

Libro di risparmio al portatore

I vantaggi dell'utilizzo di un libretto di banca possono includere quanto segue: contiene informazioni dettagliate su tutti i movimenti finanziari, i dettagli del conto personale e della filiale bancaria, i tempi delle operazioni; ogni transazione finanziaria è accompagnata da un prelievo del saldo dei fondi disponibili; per appello ai tribunali in qualsiasi caso controverso, questo è un documento ufficiale. Esistono anche carenze e non possono essere attualizzate. In primo luogo, chiunque può utilizzare un libretto di smarrimento o smarrimento e, in secondo luogo, è possibile ripristinare un libretto di banca solo se si dispone di un ordine del tribunale. In terzo luogo, non esiste un'assicurazione di deposito garantita.

Come conservarlo?

Alla luce di quanto sopra, si consiglia di conservare tali documenti nelle organizzazioni bancarie, in modo da proteggere il proprietario del libro da furti o smarrimenti. E anche sollevare da ulteriori contenziosi per ripristinare i diritti sugli investimenti finanziari. L'emissione di un libretto di banca senza specificare il proprietario in condizioni moderne è piuttosto rara, principalmente le banche preferiscono i documenti registrati.

conclusione

Va ricordato che i dipendenti delle istituzioni finanziarie responsabili dell'emissione di titoli hanno la piena responsabilità dinanzi alla legge per le azioni intraprese. Il tentativo di rilasciare tali documenti senza che siano state rilasciate autorizzazioni rilasciate dalle autorità competenti può comportare una responsabilità legale. I detentori di documenti finanziari in questo caso sono privati della proprietà e gli stessi titoli emessi vengono annullati.

Abbiamo esaminato la sicurezza dei portatori di documentari.