הגיע הזמן להבהיר מושג חדש למדי שהופיע במילונים פיננסיים מעודכנים - איגוח. עבור אנשים רגילים, מילה זו קשורה לשירותי אבטחה ובטיחות. ולמעשה, מושג זה קשור בדיוק עם הגנה, ביטחון, ביטוח, הגנה על עסקאות פיננסיות ולא רק עם זה.

מהי איגוח?

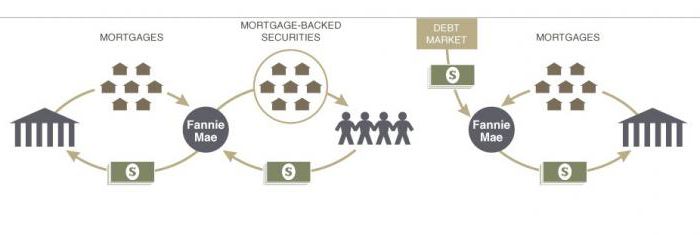

תהליך האיגוח עשוי לכלול מגוון נרחב של עסקאות מיוחדות, ויוצר קומפלקס של פעולות משפטיות מורכבות. ככלל, ניתן לנסח את ההגדרה באופן הבא: איגוח הוא תהליך יצירת ניירות ערך (ניירות ערך) המובטחים על ידי הלוואות, בעזרתם מתקבלים נכסים המאוגדים בבריכה כניירות ערך סטנדרטיים המובטחים על ידי אותה מאגר. לתפיסה הרחבה ביותר, זהו תהליך הגדלת חשיבותו של הבנק המרכזי בשוק במטרה להשאיל ולהוריד סיכונים באמצעות חלוקה מחודשת של מכשירים פיננסיים. השוק הגדול ביותר לנכסים מאוגדים הוא ניירות הערך במשכנתא, מכיוון שהוא הסקטור הצפוי ביותר של נכסי המידה.

במובן הרחב, איגוח הוא תהליך משיכת הכספים שהושאלו על ידי הנפקת ניירות ערך.

אם ניקח בחשבון תהליך זה בצורה צרה, ההגדרה תנוסח כך: איגוח הוא דרך למימון מחדש של נכסים פסולים (חשבונות חייבים ורווחיות עתידית) על ידי הנפקת ניירות ערך. במילים פשוטות, בסכום של חייבים קיימים או הכנסות מתוכננות מונפקים ניירות ערך, שהאבטחה שלהם היא אותה תשואה חייבת או מתוכננת.

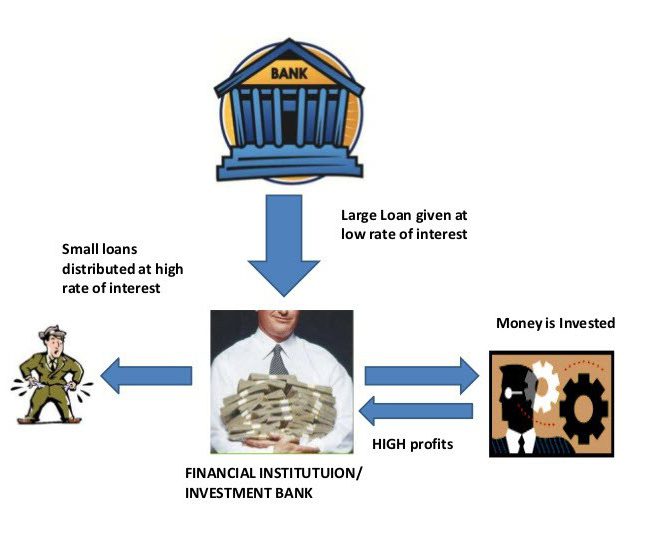

עסקאות כאלה נעשות על ידי מוסדות פיננסיים על מנת להפחית את עלויות שירות החובות.

סוגי עסקאות מבניות והסיכונים שלהן

עסקאות מבניות המנהגות בעולם מסווגות בדרכים נרחבות מדי, עם זאת, ישנם מספר סוגים עסקיים אופייניים ביותר.

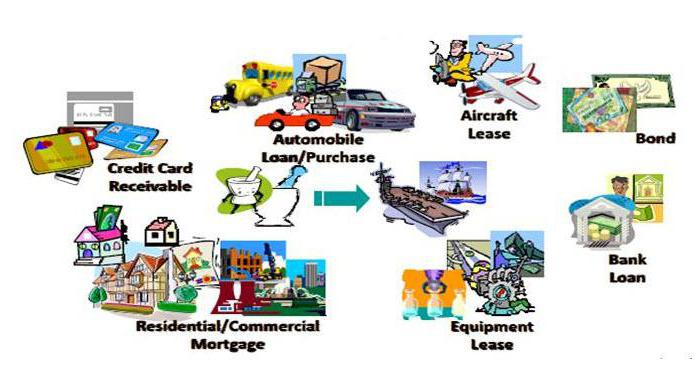

לפי סוג הנכסים, ניתן לחלק עסקאות מבניות ל:

• איגוח תקבולים עתידיים (העברות, תקבולים מפעילות סחר ויצוא);

• איגוח נכסים קיימים;

• מאובטח על ידי הבנק המרכזי בעזרת הלוואות סחורות ורכבים, ליסינג, כרטיסי אשראי;

• ניירות ערך למשכנתא בתוכנית הדיור;

• ניירות ערך למשכנתא לנדל"ן מסחרי;

• איגוח מאגר התחייבויות חוב;

• איגוח חברות.

על ידי הפרדת בריכות מהמקור, מחולקות עסקאות מבניות ל:

• איגוח באמצעות מכירות ישירות;

• איגוח באמצעות היחלשות או יצירת נכסים.

בהתאם למיקום המנפיק:

• עסקאות מבניות פנימיות (המנפיק והמקור נמצאים באותה מדינה);

• עסקאות מבניות חוצות גבולות בהן יכול להיות שהמנפיק והמקור נמצאים במדינות שונות.

כל עסקאות פיננסיות כרוכות במספר סיכונים. זה חל גם על עסקאות מבניות. הקטגוריות העיקריות של סיכונים מבניים.

1. הסיכון לבלבול הוא ההסתברות לבלבול בין הזרקות המזומנים של המנפיק לבין כספי היזם. ניתן לפתור את הבעיה על ידי הצגת ארגון שירות (נותן שירות) שמספק חשבון עובר לביצוע העסקה. המפקח עוקב אחר תנועת הכספים ומסוגל למנוע מהמנפיק להחליף ברירת מחדל כאשר הוא מתרחש אצל היזם.

2. סיכון ריבית או מטבע מתעורר במקרה של פער במטבע או בריבית של חובות או חייבים של המנפיק.במקרה זה, הרווח מאגרות חוב תלוי בתנודות בשער החליפין של מטבעות או בזינוק בריבית. סיכונים כאלה מגודרים באמצעות מנגנוני החלפה, עם זאת, ברוסיה סיכונים כאלה לא עלו, מכיוון שהמנפיק מדרג בנקים זרים.

3. הסיכונים במדינה נלקחים בחשבון בעת חיזוי תרחישי לחץ. עליו לקחת בחשבון ולנתח את היקף המיתון הכלכלי:

• מצב המערכת הבינבנקאית במדינה;

• רמת התנודתיות ושערי החליפין;

• הפרשה על ידי המדינה בהתחייבות חוב במקרה של ברירת מחדל המונית.

4. סיכונים משפטיים באיגוח הם הטוהר המשפטי של השימוש בנכסי המנפיק ובבטיחות המאגר שלו מפני סיכון ברירת המחדל של היזם.

איגוח נכסים פיננסיים

התייחס למנגנון איגוח הנכסים כדוגמה למפעיל סלולרי. לפיתוח אפקטיבי ולהגנה מפני תחרות, המפעיל שלנו צריך לבנות כמה תחנות בסיס חדשות בכדי לכסות את התקשורת של אזור חדש. כרגע אין למפעיל הטלקום את הסכום הנדרש של נכסים פיננסיים. הוא גם לא יכול להנפיק אג"ח או לקבל הלוואה, מכיוון שההתחייבויות על ההלוואה הקודמת טרם התקיימו. עסקת איגוח עשויה להועיל.

כביטחון לעסקה, המפעיל לוקח בחשבון רווחים עתידיים:

• הכנסות ממנויים קיימים המשתמשים בשירותי רשת;

• הכנסות מנויים שכרתו הסכם אך אינם משתמשים בשירותים;

• הכנסות ממנויים עתידיים שרוצים להשתמש בשירותי התקשורת של מפעיל זה.

המפעילה המקורית מבודדת תזרימי מזומנים, ויוצרת מאגר של תביעות כספיות עתידיות. לאחר מכן, היוצר מייתר לדרישות הכספיות הללו לחברת השירות. השרת זורק לשוק את ניירות הערך המובטחים על ידי המאגר הכספי של היזם ומושך אליו משקיעים (מנפיקים). התמורה ממכירת ניירות ערך עוברת לחשבון של היזם. רצוי לבטח כספים אלו.

לאחר קבלת ההטבות, היזם מחזיר את הכספים שהתקבלו לספק השירות. במהלך עסקת האיגוח לדרישות עתידיות, הצליח המפעיל לפתח את עסקיו ולהקדים את המתחרים. המנפיקים קיבלו תשואה על המשאבים הכספיים שהושקעו; כלכלת המדינה נהנתה מעליית מס.

מדוע יש צורך באיגוח

איגוח מועיל עבור היוצר בהיבטים כאלה:

• משיכת מימון נוסף בצורת מחיר רכישה;

• להגביל את הסיכון להלוואות לנכסים;

• להגדיל את היתרה;

• בקבלת גישה למקורות מימון נוספים;

• בהורדת עלות המימון;

• באיזון נכסים והתחייבויות;

• בהגברת התחרותיות;

• בשיפור ביצועי היוזם.

תועלת למשקיעים מאיגוח:

השקעה בנכסים המובטחים בסחורה או ברווחיות עתידית;

• ניירות ערך המובטחים על ידי נכסים עתידיים פחות תנודתיים;

• ניירות ערך מגובים בנכסים רווחיים יותר מאג"ח;

• ניירות ערך מגובים בנכסים אינם חשופים לסיכון סופי.

תחושת איגוח "צרה" ו"רחבה "

ניתן לחלק את האיגוח לשתי קבוצות גדולות, בהתאם לסוג התזרים הכספי שנוצר. אז איגוח נכסים מחולק ל:

• איגוח תביעות;

• איגוח דרישות עתידיות.

במקרה הראשון, דרישות היזם ללקוחות כבר מתקיימות ומנוסחות על ידי המסמכים הכספיים הרלוונטיים. ניתן לחשב את סכום התביעות הכספיות שכן נקבע סכום החוב הכולל.

במקרה השני, הכל קצת יותר מסובך. ניתן לחשב את הדרישות הכספיות העתידיות הן מחוזים עתידיים והן מהסכמים שכבר הושלמו. בעסקאות כאלה קשה לחשב את התזרים הכספי מלקוחות היזם.

מכאן עולה כי איגוח הוא תהליך מאוד גמיש, בו חשוב מאוד לבנות את תוכנית האיגוח לצרכים האמיתיים של יוזמיה.

שוק איגוח

מוצרי האיגוח הנפוצים ביותר הם הלוואות:

• לא סטנדרטיים;

• רכב;

• צרכני סחורות;

• כרטיסי אשראי;

• קצבה;

• משכנתא.

בשנים האחרונות האיגוח של הלוואות משכנתא הולך וגובר בהתמדה. עסקאות פיננסיות אלה מיועדות למימון מחדש. הם תורמים לאפיון השוק, שכן המנפיקים קונים רק את אותם מוצרי הלוואה העומדים בדרישות החיתום.

איך למשוך יוצאים

שקול גורמים מניעים למשיכת גורמים, שיש להם יתרון בלתי ניתן להכחשה על פני איגרות חוב לא מובטחות.

1. הפחתת עלות המשאבים - איגוח הלוואות מתבצע על ידי בנקים על מנת להפחית את בסיס המשאבים.

2. גיוון המנפיק הוא הזדמנות נהדרת לקבל גישה למימון עולמי.

3. הפחתת סיכוני אשראי - תהליך האיגוח מסוגל להגן לחלוטין על היזם מפני סיכון אשראי על ידי העברתו למשתתפים אחרים בתהליך.

4. הגדלת ההתחייבויות והנכסים באמצעות תזרימי תשלום קבועים.

ניתוח קטגוריות הסיכון העיקריות

1. סיכוני בטחונות מורכבים מההסתברות לחדלות פירעון וההסתברות לתשלום הלוואות ברירת מחדל.

2. איגוח משכנתא דורש הערכה של הסתברות ברירת המחדל בנכסי מאגר המקור.

3. פיחות הרובל עשוי לגרום לסבירות ברירת המחדל, מה שמגדיל את הסיכונים לתשלומים לנכסים מאוגדים.

4. הלוואות ברירת מחדל כרוכות בירידה בהסתברות להתאוששות נכסים.

מינוף

כל יחסים פיננסיים דורשים שיפור מתמיד של היחסים המשפטיים בחקיקת המדינה. הסיבות הבסיסיות המובילות לעיכוב התפתחות האיגוח ברוסיה:

• אי טיפוסיות - חוסר אמון במנוף הרגולציה הכלכלי החדש;

• הסדר חקיקה בטרם עת של עסקאות.

במדינות אירופה, תהליך האיגוח הפך לחלק מהכספי שוק עולמי. עם זאת, החקיקה הרוסית לא ממהרת להכניס חוק לאיגוח. ברגע שתהליך זה יגיע להסדר חקיקה, נוכל לדבר על השגת האפקט הגדול ביותר של התפתחות האיגוח.