Conformément au code des impôts, l’obligation des personnes morales est la déduction de montants au cours de l’exercice taxe foncière. Date d'échéance du paiement anticipé déterminé par la loi régionale. Il ne faut pas oublier que les déductions ne sont effectuées que sur les biens immobiliers. Voyons plus en détail comment le transfert est effectué. paiements anticipés d'impôts fonciers. Formulaire Le rapport à l'IFTS sera également décrit dans l'article.

Règles générales

Au sens des articles 373 et 374 du code des impôts, les objets comptabilisés en immobilisations en comptabilité sont taxés taxe foncière. Paiements anticipés il ne réalise pas d'organisations utilisant UTII et USN.

En comptabilité, les immobilisations corporelles sont reflétées dans les comptes 01, 03. La procédure comptable est établie par la PBU 6/01 et dans les instructions méthodologiques approuvées par arrêté du ministère des Finances n ° 91n de 2003.

Jusqu'en 2013, les organisations payaient la taxe sur les biens meubles et immeubles. L'annulation du paiement est prévue à l'article 374 du code des impôts (sous-paragraphe 8, clause 4).

Caractéristiques des objets mobiles

Si les actifs ont été capitalisés dans le cadre du SE 01.01.2013 ou ultérieur, impôt foncier et acomptes versés ce n'est pas chargé. Cependant, dans la pratique, il est souvent difficile de classer des objets comme objets mobiles.

Avec les véhicules en général, tout est clair. Ce sont des objets particulièrement mobiles. Mais qu'en est-il des améliorations inséparables apportées par le locataire? Selon la position des fonctionnaires du ministère des Finances, ils sont reconnus comme assujettis à l'impôt. Les explications pertinentes figurent dans la lettre du ministère du 15 avril. 2013. Les améliorations inséparables sont des travaux de grande envergure sur la modernisation ou la reconstruction des structures. Naturellement, il ne pourra pas emporter de tels objets.

En ce qui concerne les climatiseurs (non inclus dans le système de climatisation du bâtiment), les panneaux d'affichage et autres éléments similaires, ils sont exonérés de tout impôt, car ils sont reconnus comme des objets mobiles. De même, les réseaux de câbles linéaires et les installations de communication sont pris en compte.

Avec les alarmes incendie et cambrioleur, les choses ne sont pas si simples. Leur affectation aux objets mobiles dépend de leur inclusion dans le système d'ingénierie du bâtiment. Si leur mouvement sans dommages importants au bâtiment est impossible, ils sont alors reconnus comme immeubles. S'ils n'appartiennent pas au système général, ils ne sont alors pas soumis à l'impôt. Ces explications figurent dans la lettre du ministère des Finances du 27/03/2013.

Commande spéciale

Si la société combine UTII et OSSO, impôt foncier et acomptes versés il est comptabilisé en fonction du système d'exploitation utilisé dans les activités d'exploitation générales. Si l'organisation ne souhaite pas procéder à la réorganisation, vous pouvez vous en sortir en achetant un objet usagé. Lors de l'enregistrement de biens mobiliers d'occasion, aucune taxe n'est perçue. De plus, peu importe le fait que le vendeur de l'objet les a reflétés jusqu'en 2013 en tant que système d'exploitation. L'exactitude de cette approche est confirmée par la lettre du ministère des Finances du 02/07/2013.

Calcul des acomptes sur l'impôt foncier

Après avoir déterminé les objets d'imposition, ainsi que la disponibilité des droits aux prestations, vous pouvez procéder à des calculs directs. À calculer les acomptes sur l'impôt foncier, vous devez multiplier la base et enchérir. Le résultat est divisé en 4.

Chaque région établit ses propres tarifs. Cependant, ils ne peuvent pas dépasser 2,2%. La commande correspondante figure à l'article 380 du Code des impôts.

Règles spéciales

Selon la loi, la propriété constituant le fonds commun de placement est taxée par la société de gestion. Le paiement est effectué, respectivement, au détriment des objets inclus dans le fonds de placement. Comme base pour calcul des acomptes sur l'impôt foncier préconise sa valeur moyenne pour la période de référence.

Par exemple, prenez six mois. Calcul du paiement anticipé de l'impôt sur les sociétés produit par la formule suivante:

NB = (Ost1 + Ost2 + Ost3 + Ost4 + Ost5 + Ost6 + Ost7) / 7, dans lesquels:

- NB - base d'imposition (nombre moyen d'éléments);

- Ost1 ... Ost7 - valeur résiduelle pour chaque mois inclus dans la période de déclaration.

Il est fort possible que cet actif soit complètement nouveau. Par exemple, le bâtiment a été acquis en avril. Cela signifie qu’au 01.04 et les mois précédents, la valeur résiduelle sera nulle. À 01h05, le coût initial est pris en compte car c'est à partir de cette date que l'amortissement a commencé. Cependant, pour déterminer le paiement anticipé de la taxe foncière, la base est calculée selon les règles générales: tous les indicateurs sont ajoutés aux premiers jours des mois, le résultat est divisé par 7.

Exemple

Prenez les données sources suivantes:

- Au bilan de la société se trouve une voiture de tourisme.

- Le 01.01. 2013, sa valeur résiduelle est de 810 mille roubles.

- En comptabilité, une méthode linéaire de calcul de l'amortissement est utilisée. 30 000 roubles sont radiés chaque mois.

Le coût moyen d'un objet pour les six premiers mois de 2013 sera le suivant:

(810 + 780 + 750 + 720 + 690 + 660 + 630) / 7 = 720.

La société n'est pas admissible aux avantages. Conformément aux dispositions de la législation régionale, le taux est de 2,2%. En conséquence, unpaiement de l'impôt foncier de l'organisation est égal à:

720 000 x 2,2% / 4 = 3960.

Spécificité des déductions

En vertu des dispositions du paragraphe 1 383 du Code des impôts, le moment du paiement anticipé de la taxe foncière est déterminé par les autorités régionales.

Généralement, les montants doivent être payés dans les 30 jours. à partir de la date de fin de la période de reporting. La déduction est généralement effectuée sur le site de l'entreprise, dans les détails de l'inspection dans laquelle elle est enregistrée. En attendant, il y a quelques cas spéciaux.

Par exemple, au bilan d'une entreprise, se trouve un objet immobilier situé sur un autre territoire (une autre entité constitutive de la Fédération de Russie). Dans ce cas, le montant paiement anticipé de la taxe foncière déduit du budget de la région correspondante (dans laquelle l'objet est enregistré). Une telle ordonnance figure à l'article 385 du code des impôts.

Unités séparées

Pour les organisations avec des succursales / bureaux de représentation, des règles spéciales pour les déductions sont également fournies. paiements anticipés d'impôts fonciers.

La législation autorise 2 options de paiement:

- Le transfert est effectué dans le budget de la région dans laquelle l'unité est située. Dans ce cas, la succursale / le bureau de représentation doit avoir un bilan indépendant.

- Le transfert est effectué à l'emplacement du bureau principal. Cette option est utilisée lorsque l'unité n'a pas de balance indépendante.

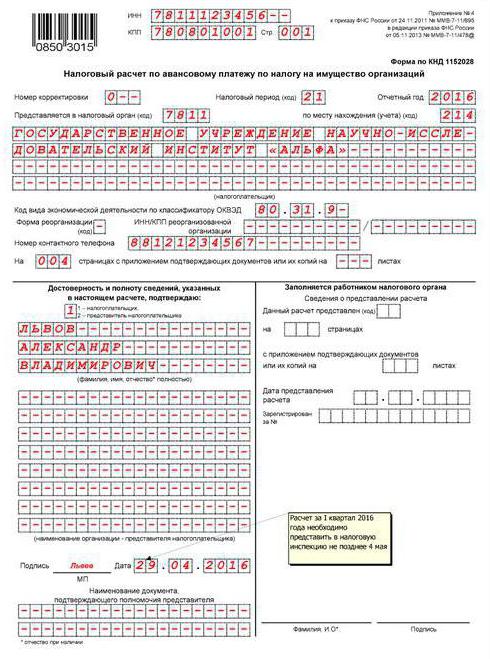

Paiements anticipés pour l'impôt foncier: remplir la documentation (exigences générales)

Le calcul des montants s’effectue conformément aux dispositions de l’article 379 du code des impôts pour les 1er, 6 et 9 mois. année (calendrier).

Les valeurs des indicateurs de coût doivent être indiquées en roubles complets.

Pages estimées formulaire de paiement anticipé d'impôts fonciers doivent être numérotés à partir de la feuille 01 (page de titre).

La correction des erreurs, y compris l'utilisation de correctifs ou de moyens similaires, n'est pas autorisée.

Utilisez des encres violettes, bleues ou noires lors du remplissage.

L'impression recto-verso d'informations sur des feuilles, ainsi que le collage pouvant causer des dommages, n'est pas autorisé.

Caractéristiques indiquant des indicateurs

Il existe un champ pour chaque indicateur du document. Il consiste en un certain nombre de familiarités.

Des règles spéciales sont fournies pour refléter les quantités exprimées en fractions décimales ou régulières.

L'indication de la date est effectuée dans les champs jour (2 familiarité), mois (2 familiarité), année (4 familiarité). Les nombres sont séparés par un point.

Dans le cas où vous remplissez un document à l'aide d'un logiciel, les valeurs doivent être alignées sur la dernière familiarité (à droite).

En l'absence de tout indicateur, un tiret est placé (une ligne droite au centre du champ sur toute sa longueur).

Code OKTMO

C'est le code de la municipalité.

En vertu du code attribué 11 familiarité. Si le nombre de chiffres est inférieur au nombre spécifié, les cellules restantes ne sont pas remplies. Ils ont mis un tiret.

Caractéristiques de la présentation

Le document de règlement peut être envoyé à l'IFTS par courrier ou par courrier électronique. Dans le premier cas, le sujet dresse un inventaire de l'investissement.

De plus, le calcul peut être fourni personnellement par le payeur ou par le représentant du demandeur. Dans ce cas, la présentation d'informations sur papier avec la pièce jointe de leur copie électronique est autorisée.

Si le document est soumis sous forme électronique, il doit être certifié avec une signature numérique conformément à la procédure approuvée par l'ordre du ministère des Finances du 02.04.2002.

Si la date de soumission du règlement, ainsi que le paiement de l'avance, tombent un jour férié / chômé, la date est reportée au premier jour ouvrable suivant.

Lors de l'envoi d'un document par courrier, le jour d'envoi est considéré comme la date de son envoi. De même, le délai d’envoi du règlement sous forme électronique via des canaux de télécommunication est calculé. Dans ce dernier cas, après l'acceptation de la documentation, l'IFTS doit fournir au payeur un accusé de réception.

Section 1

Il est rempli en ce qui concerne les montants payables à l'adresse de l'entreprise (le lieu d'immatriculation de l'établissement stable d'une société étrangère), à sa division séparée, qui a son propre bilan ou à l'emplacement de la propriété.

La section fournit les informations de ligne suivantes:

- 010 - Code OKTMO, selon lequel le montant indiqué à la page 030 est payable.

- 020 - BSC, par lequel le paiement doit être crédité.

- 030 - le montant de l'avance sur le lieu de fourniture du document.

L'indice p 030 est déterminé en ajoutant les différences de valeurs des lignes 180 et 200 de toutes les secondes sections de calcul avec codes OKTMO et les différences de valeur des pages 090 et 110 des troisièmes sections du document avec codes OKTMO.

Les informations de la section 1 doivent être certifiées par une signature.

Acquisition de biens immobiliers

Pour résoudre le problème de la nécessité de payer des taxes, il est nécessaire d'évaluer l'état de l'installation.

Si la structure est apte à fonctionner sans investissements supplémentaires, elle est soumise à taxation. Le bâtiment est inclus dans la base pour le calcul à partir du 1er jour du mois suivant celui dans lequel le certificat de réception a été signé et capitalisé.

Si l'objet ne convient pas à l'utilisation et nécessite des investissements supplémentaires, la taxe n'est pas payée. Le calcul commencera après la mise en service de l'installation. De plus, il est nécessaire de former la valeur initiale de la propriété. Il comprend le coût de la mise en état du bâtiment.

Location ou location

Selon la loi, le locataire ne paie pas d'impôt. Cette obligation est attribuée au propriétaire.

Quant aux locataires, ils sont également exemptés de taxe. Toutefois, la société parviendra à économiser si l’objet de la transaction figure au bilan du bailleur. Sinon, la déduction est faite par le destinataire. Dans une telle situation, l’entreprise doit refléter l’actif du compte. 01.

Transfert de l'objet pour une utilisation gratuite

Dans ce cas, le prêteur doit payer les avances fiscales. Cela est dû au fait que les biens ne sont pas déduits du bilan.

Dans les cas généraux, les recommandations des responsables sont les suivantes. La société, qui détermine la composition de la propriété, doit tenir compte des dispositions de l’OKOF (système de classification de toutes les immobilisations en Russie), approuvées par la résolution du Comité de normalisation n ° 359 de 1994.De plus, les normes de la loi fédérale n ° 384 devraient être prises en compte.

Point important

Les avocats rappellent que si certains objets mobiliers peuvent être utilisés hors de l'immeuble sans causer de dommages disproportionnés, ils ne doivent pas être inclus dans l'objet immobile. Cette disposition est également vraie pour les biens meubles, dont le but n'est pas lié au fonctionnement de la structure / du bâtiment. Les conclusions pertinentes figurent dans les lettres du ministère des Finances.

Ainsi, si, par exemple, la machine peut être déplacée d’un endroit à un autre et si elle fonctionne correctement, il n’est pas nécessaire de payer des taxes et des avances.

Réorganisation

Il est considéré comme l’un des moyens d’optimiser les taxes. Bien entendu, lors de la réorganisation, il est nécessaire de résoudre un certain nombre de problèmes de procédure, liés à certains investissements monétaires.

Néanmoins, les financiers estiment que les biens reçus par le successeur après la réorganisation ne devraient pas être taxés. Cette position est pertinente pour toute forme, y compris la conversion. En d'autres termes, pour optimiser les taxes, il suffit de transformer une LLC en AO. En conséquence, la taxe sur les biens meubles reçus conformément à l'acte de cession après 2013 n'est pas acquittée. Il convient de dire que les lettres du 14.05 et 3.04 du ministère des Finances ont abouti à une conclusion similaire. Année 2013

Les avantages

Ils peuvent être de deux types:

- Fédéral Ils sont mentionnés à l'article 381 du code des impôts.

- Régional Ils sont respectivement établis par les autorités des sujets à leur discrétion.

Les avantages offerts par le gouvernement fédéral ne posent aucun problème. Les catégories de systèmes d'exploitation ou les objets de certains types d'entreprises sont exonérés d'impôt. Par exemple, les biens des organisations spécialisées en prothèses et en orthopédie, les barreaux, les bureaux, les consultations juridiques ne sont pas taxés.

Les entreprises dont les activités principales sont liées à la production de produits pharmaceutiques peuvent également profiter des avantages. Ces sociétés sont exonérées de la taxe sur la propriété utilisée pour créer des produits vétérinaires immunobiologiques destinés à lutter contre les épizooties et les épidémies.

En général, dans tous les cas spécifiés à l'article 381 du code des impôts, la taxe sur la propriété n'est pas payée.

Avec les avantages régionaux, la situation est un peu plus compliquée. Par exemple, prenons Moscou. L'article 4 de la loi n ° 64 du 5 novembre 2003 prévoit des avantages pour les entreprises commerciales. Ces organisations sont exonérées de tout impôt sur les biens utilisés pour le stockage des réactifs de dégivrage (sous forme solide et liquide).

Des avantages sont également offerts aux entreprises propriétaires de garages de stationnement à plusieurs étages. Une exemption pour ces entités commerciales est également prévue si ces installations sont louées.

Conclusion

En général, les dispositions de la législation concernant le calcul et le calendrier de la déduction des avances pour impôt foncier sont assez transparentes. Il ne devrait y avoir aucune difficulté lors de la préparation des documents de rapport soumis à l'autorité de surveillance, car le Service fédéral des impôts a approuvé la procédure pour les remplir et les expliquer dans les lettres du Service.