Eigendom - dit is het belangrijkste middel, eigendom van de onderneming. Volgens de huidige wetgeving is een dergelijk actief een belastinggrondslag. Lees meer over hoe onroerende voorheffing wordt opgebouwd, de boekingen die in deze bewerking worden gebruikt, lees verder.

base

De belastinggrondslag voor organisaties is onroerend goed, dat wordt vermeld als 'Vaste activa'. Voor dit doel worden rekeningen 01 en 03 gebruikt in de balans Het belastingbedrag wordt berekend tegen de restwaarde van het object. Het wordt gedefinieerd als het verschil tussen de rekeningen "01 (03)" en "02 (10)" Afschrijving. Het algoritme voor het berekenen en boeken van onroerendgoedbelasting is verschillend voor verschillende groepen objecten. Daarom moet het besturingssysteem in verschillende subaccounts worden gebruikt.

Activagroepen

Er zijn 4 groepen onroerend goed:

- onroerend goed opgenomen tegen restwaarde;

- activa belast tegen kadastrale waarde;

- roerende goederen geregistreerd tot 01.01.13;

- roerende goederen geregistreerd na 01/01/13;

De belasting in de BU wordt niet gereguleerd door handelingen. Het proces is afhankelijk van de gedocumenteerde boekhoudregels van het bedrijf.

Opgebouwde overdracht van onroerendgoedbelasting: boekingen

Het bedrag van de belasting kan worden toegeschreven aan elke onkostenrekening: vaste activa, algemene bedrijfskosten, verkoopkosten, enz. Hoe vaak wordt opgebouwd organisatie onroerende voorheffing? De boeking voor deze bewerking is inclusief account 91-2. Het is veel eenvoudiger om de juistheid van de berekeningen te controleren en een fout te identificeren bij het afschrijven van bedragen op deze rekening. Overweeg de belangrijkste boekhoudingen:

- opbouw van onroerende voorheffing - DT91-2 KT68;

- overboeking van het ingehouden bedrag naar de begroting - DT68 KT51.

Afschrijvingen worden driemaandelijks en per jaar uitgevoerd. Als een fout wordt gedetecteerd, wordt het belastingbedrag aangepast met behulp van de inkomstenbelastingrekening. Als het incassobedrag te hoog wordt opgegeven, worden de kosten verlaagd: DT68 KT91. Als de vergoeding wordt verlaagd, dan, samen met de extra belasting (ДТ99 КТ68), boeteberekening.

Motorvoertuigen

Tot 2013 werd roerende goederen volgens algemene regels belast. Na wetswijzigingen werden alle roerende objecten die tot 2013 werden geregistreerd, uitgesloten van belastingheffing. Als het object kort voor deze datum is geregistreerd, kan de accountant, onder voorbehoud van het gebruik van de juiste gegevens, de registratiedatum van het object uitstellen en de basis legaal verminderen.

Eerst moet u de voertuigboekhouding splitsen in twee subaccounts, afhankelijk van de datum van aankoop. Het wordt weerspiegeld in de objectkaarten en valt meestal samen met de dag die is aangegeven in het acceptatiecertificaat. Als het object moet worden geïnstalleerd, wordt de registratiedatum uitgesteld voor de periode die nodig is voor de installatie. De transacties voor het berekenen van de onroerende voorheffing veranderen niet tegelijkertijd, maar de volgorde van acceptatie van het object voor boekhouding in het administratiekantoor ziet er anders uit:

- DT08 KT07 - het object is overgedragen voor installatie.

- DT01KT08 - het object is geregistreerd als een besturingssysteem.

Zodat er in de toekomst geen vragen van de inspectie-instellingen zijn, is het noodzakelijk om deze boekingen aan te vullen met een bestelling voor de overdracht van eigendom naar installatie.

Wetgevende regelgeving

De regelgevingsdocumenten bevatten de procedure voor het berekenen en aangeven van het belastingbedrag. Boekhoudregels worden door elke organisatie afzonderlijk bepaald en worden vastgelegd in orders op belastingbeleid. Betaalde belastingbedragen zijn ten laste van het resultaat gebracht. Boekingen van onroerendgoedbelasting zijn afhankelijk van de organisatie.

Items betalen

Het bedrag van de vergoeding moet worden opgenomen in de kosten van vervaardigde producten.De organisatie selecteert zelf een specifiek kostenpost. Het kan zijn:

- 44 - implementatiekosten;

- 91-2 - overige kosten;

- 20 (23,) - de belangrijkste (hulp) productie;

- 25 (26) - algemene (algemene) kosten.

Het gebruik van onroerend goed in het productieproces dient als basis voor de selectie van tweederangsrekeningen voor kostenberekening. Brancheorganisaties gebruiken account 44, dienstverleners - 91-2. De laatste optie is eenvoudig. Met dit account kunt u in de toekomst eenvoudig aanpassingen maken.

boetes

Voor onjuiste weergave van het bedrag aan opgebouwde belasting, kan de organisatie een boete krijgen. De federale belastingdienst controleert de juistheid van het onderhoud van de controle-eenheid en de controle-eenheid. Onjuiste of niet tijdige boekingen over de onroerende voorheffing zijn redenen om een boete te berekenen. In het eerste geval wordt een administratieve boete van 10 duizend roebel overwogen, voor een herhaalde overtreding - 30 duizend roebel. Als als gevolg van een fout de belastingberekeningsbasis werd verlaagd, dan stijgt het bedrag van de boete tot 40 duizend roebel. Soortgelijke bedragen worden gepresenteerd als de volgorde van referentie wordt overtreden.

OCHO

Bij de berekening van de belasting is het in de aangifte aangegeven bedrag opgenomen in de algemene kosten. Als een entiteit de opbouwmethode toepast, worden kosten opgenomen op de laatste dag van het kwartaal (jaar). Als de contante methode wordt gebruikt, worden kosten na belastingen in aanmerking genomen.

voorbeeld

Het bedrijf werkt bij OSNO. Inkomstenbelasting berekend op transactiebasis. Aan het einde van het jaar bedroeg de belastinggrondslag 190 duizend roebel. Het tarief is 2,2%. Belastingbedrag: 190 * 0,022 = 4,18 duizend roebel.

Voor het jaar heeft het bedrijf belastingvoorschotten overgedragen naar het budget ten bedrage van:

- voor het I kwartaal. - 1010 roebel;

- voor het tweede kwartaal - 810 roebel;

- voor het III kwartaal. - 870 wrijven.

Voor 4 vierkante meter. het is noodzakelijk om te vermelden: 4180 - 1010 - 810 - 870 = 1490 roebel.

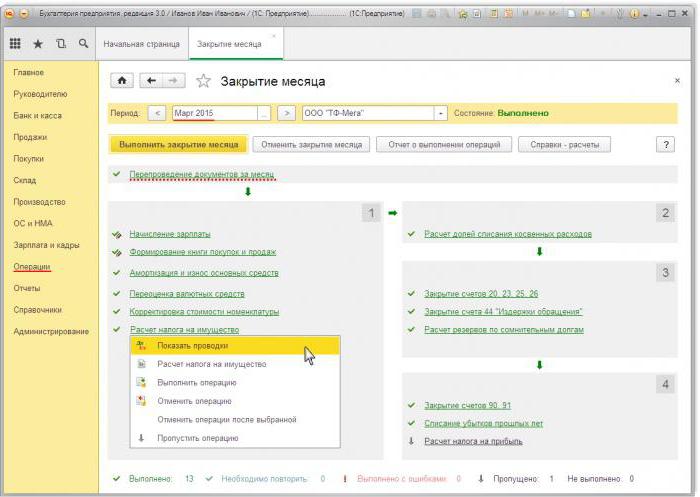

Overweeg de transacties voor de berekening van de onroerendgoedbelasting in 1s 8.2:

- ДТ91-2 КТ68 - 1490 - de belasting voor 2014 werd berekend (31-12-15).

- DT68 KT51 - 1490 - de belasting voor 2014 is betaald (03/26/16).

Het bedrag van de vergoeding is inbegrepen in de overige kosten. Deze voorwaarde wordt bepaald door Art. 264 van het belastingwetboek van de Russische Federatie. Als het bedrijf de belasting aan zijn tegenpartij terugbetaalt en deze vervolgens als kosten afschrijft, is er geen reden. Maar als de vergoeding wordt bepaald door de voorwaarden van het contract, kunnen deze kosten worden toegeschreven aan niet-operationele kosten (artikel 265 van het belastingwetboek van de Russische Federatie). Toegegeven, in dit geval zullen ze hun rechten voor de rechtbank moeten verdedigen. Conflictsituaties kunnen worden vermeden door het bedrag van de compensatie in een afzonderlijke betaling op te nemen, bijvoorbeeld het verlenen van diensten.

USN

Organisaties die zijn gevestigd op het "vereenvoudigde systeem" betalen geen belasting. Een uitzondering zijn ondernemingen met onroerend goed op de balans waarvoor de basis wordt berekend tegen de kadastrale waarde. De betaling gebeurt op een gemeenschappelijke basis.

Als het bedrijf de regeling "STS-inkomsten" gebruikt, zal de onroerende voorheffing de basis niet verlagen. Als de regeling "STS-inkomsten - uitgaven" wordt gebruikt, wordt het belastingbedrag opgenomen in de uitgaven gedurende de periode waarin de middelen naar de begroting werden overgeboekt.

UTII

Bedrijven gevestigd op UTII betalen geen onroerendgoedbelasting. Een uitzondering zijn organisaties die op de balans onroerend goed hebben waarvoor de basis wordt berekend tegen de kadastrale waarde. De betaling gebeurt op een gemeenschappelijke basis. Het bedrag van de belastinggrondslag voor het berekenen van UTII neemt niet af.

Vermeldingen van onroerendgoedbelasting in 1 s 8.3

Om het belastingbedrag in 1C te berekenen, moet u een OS-kaart invullen. Om dit te doen, moet u eerst het object met het document "Goederenontvangst" met het bewerkingstype "Apparatuur" in hoofdletters zetten. Het document moet het aantal objecten en het initiële aantal aangeven. Naar aanleiding van het document worden de volgende transacties gevormd: DT08 KT01 en DT19 KT60. Vervolgens moet u een document 'Acceptatie van het besturingssysteem voor boekhouding' maken en boeken. Dit document voltooit het proces van het vormen van de initiële kosten en stelt het in werking. Gevormde boekwaarde kan worden bekeken in het rapport 'SAL in het account' 08.

De belastingaangifte bevindt zich in het gedeelte Gereglementeerde rapportage.Om automatisch gegevens te genereren, moet u een specifiek rapportformulier selecteren en op de knop "Invullen" klikken. Het programma toont de gemiddelde kosten voor het jaar en voert vervolgens de opbouw uit. Het uiteindelijke bedrag wordt weergegeven in sectie 1. Als de berekening wordt gemaakt tegen de kadastrale waarde, wordt het uiteindelijke resultaat weergegeven in sectie 3.