Belastingen zijn het belangrijkste instrument van het economische systeem van het land. Ze vormen het grootste deel van de staatsbegroting. Daarom krijgen ze speciale aandacht in vorm van controle en regelmatige wetswijzigingen. Het belastingwetboek van de Russische Federatie definieert verschillende soorten belastingen, zowel voor de bevolking als voor organisaties. Voor laatstgenoemde is btw van bijzonder belang in het proces van aan- en verkopen. Daarom moet elke bestaande of net beginnende ondernemer weten wat btw is, de kenmerken van zijn berekening en de betalingsprocedure.

Het begrip btw

De basiswet die het proces van het in rekening brengen en betalen van vergoedingen regelt, is de belastingwetgeving van de Russische Federatie. Hij is het die het concept, de essentie en de kenmerken van de berekening van alle belastingen in het land definieert, inclusief btw.

Belasting over de toegevoegde waarde is een vergoeding die aan organisaties wordt geheven als een percentage van het bedrag van de waardestijging. Deze waardestijging wordt gegenereerd door het verschil tussen opbrengsten en materiaalkosten die van derden komen.

De wetgeving voorziet in bepaalde soorten activiteiten of variëteiten van producten en diensten waarvoor de btw geheel of gedeeltelijk niet kan worden berekend. Er zijn ook sombeperkingen op de belastinggrondslag die is vastgesteld door de belastingwetgeving van de Russische Federatie en waarmee het bedrijf belastingplichtige kan worden ontslagen.

Naast het bepalen van de btw en de beperkingen op de betaling, wijst de belastingwetgeving van de Russische Federatie de vergoeding toe aan een specifieke belastinggroep. Bijvoorbeeld naar een soort zoals indirecte belastingen. De reden hiervoor is de opname van het bedrag in de prijs van verkochte producten als een percentage. Als gevolg hiervan verschillen de namen van de werkelijke en wettelijke betalers bij het betalen van btw.

BTW functies

In een markteconomie en een rationeel belastingstelsel hebben alle soorten belastingen vier belangrijke functies:

- Fiscal.

- Economische.

- Het stimuleren.

- Distribution.

Voor btw komt de fiscale functie tot uiting in het maximale bedrag aan budgetinkomsten uit de berekening vanwege de stabiele belastinggrondslag en aanvaardbare berekeningsvoorwaarden. Van het budget gevormd uit belastingen, wordt het grootste deel opgebouwd uit btw. De belasting heeft ook invloed op de regulering van economische processen. De tarieven zijn betrokken bij prijzen en inflatie.

Dankzij de vaststelling van voordelen voor bepaalde soorten activiteiten of specifieke producten, kan de staat de ontwikkeling van de sociale sfeer stimuleren, evenals de export van verschillende goederen.

Dienovereenkomstig ligt het distributiekarakter van de btw in haar deelname aan de herverdeling van het bbp van de staat. Het totale bedrag aan belastingaftrek dat in de begroting wordt verzameld voor succesvolle soorten activiteiten, wordt verdeeld en toegewezen om niet-winstgevende sectoren van de economie te ondersteunen die belangrijk zijn voor de samenleving.

Btw-betalers

Het belastingwetboek van de Russische Federatie vormt een uitgebreide kring van personen die btw moeten betalen. Er wordt belasting geheven over rechtspersonen:

- Ondernemingen - ongeacht de vorm van activiteit die belastbare handelingen verricht: staat, gemeentelijke instellingen, zakelijke partnerschappen en anderen.

- Personen die als belastingbetaler zijn erkend vanwege het verkeer van producten door de douane van de Russische Federatie. Dit zijn organisaties met buitenlandse investeringen of volledig buitenlandse ondernemingen.

Sinds 2001 worden individuele ondernemers die belast zijn met belastbare transacties gelijkgesteld met ondernemingen die btw moeten betalen met belastingwetgeving.

Alle personen op de lijst zijn geregistreerd als btw-belastingplichtigen als ze werken volgens het algemene belastingstelsel. Het komt voor dat u bij andere boekhoudsystemen btw moet betalen.

Voorwerp van belastingheffing

Bij de berekening van de btw worden de volgende categorieën en transacties als een belastingobject beschouwd:

- Omzet ontvangen uit de verkoop van productactiviteiten, evenals verkoop zonder kosten.

- Overdracht van goederen binnen een Russische organisatie tussen haar divisies voor hun eigen behoeften, waarvan de kosten niet in aanmerking werden genomen bij de berekening belastbaar inkomen.

- De resultaten van bouwwerkzaamheden voor hun eigen behoeften.

- Export van goederen via de douanegrens van de Russische Federatie.

Bij de berekening van de belasting over de toegevoegde waarde wordt rekening gehouden met de volgende soorten verkopen die aan btw zijn onderworpen:

- Verkoop van goederen van de organisatie aan een ander bedrijf of individu, zelfs bij afwezigheid van verzending en transport.

- Overdracht van op bestelling geproduceerde producten.

- Verkoop van commissie- of veilingproducten.

- Uitwisseling van producten of materialen.

- Gratis overdracht van producten of met gedeeltelijke betaling.

- Overdracht of verkoop van eigendomsrechten.

- Verkoop van onderpand.

Belastinggrondslag

De btw-aangifte voorziet in de berekening van de belastingberekening van de belastinggrondslag. Met name een indicator van de waarde van btw-plichtige transacties. De bepaling van de belastinggrondslag voor de berekening van de beschouwde heffing heeft een aantal kenmerken en hangt voornamelijk af van het type transactie.

Belastinggrondslag gevormd op basis van de definitie van wat btw is, en heeft een reeks van de volgende voorwaarden:

- De belastinggrondslag is gelijk aan de opbrengst van de verkoop van producten of eigendomsrechten, die wordt bepaald door de som van alle inkomsten met betrekking tot schikkingen bij deze transacties. Het kan worden weergegeven in elk equivalent, inclusief in effecten.

- Een belastinggrondslag die gelijk is aan de omzet in vreemde valuta omgerekend naar Russische roebels tegen het huidige tarief.

- De beschouwde basis, bij ontvangst van een eerder opgenomen vooruitbetaling, vertegenwoordigt de waarde van goederen berekend op basis van prijzen.

- De belastinggrondslag van de commissie of commissieovereenkomst is gelijk aan het bedrag van de vergoeding. Er is nog een voorwaarde.

- De belastinggrondslag voor de verkoop van een volledige onderneming is gelijk aan de waarde van elk actief.

Belastingtarieven

Om het te betalen bedrag te berekenen, moet eerst de btw-grondslag correct worden bepaald. Het belastingtarief is niet afhankelijk van de basis en is vastgelegd in de belastingwetgeving van de Russische Federatie. Meer precies bepaalt de wetgeving momenteel de geheven tarieven: 0%, 10% en 18%.

Soorten producten, waarvan de opbrengst wordt belast tegen een tarief van 0%, zijn vastgelegd in artikel 164 van het belastingwetboek van de Russische Federatie en hebben een vrij uitgebreide lijst van overdrachten. Kortom, dit zijn speciale soorten goederen, zeer gespecialiseerde werken en diensten.

Bij een tarief van 10% wordt btw geheven over de verkoop van de volgende productgroepen:

- Voedselproducten.

- Goederen voor kinderen.

- Periodicals.

- Literatuur van educatief en wetenschappelijk belang.

- Medische artikelen.

De belangrijkste verkoopactiviteiten, met uitzondering van goederen die worden belast tegen 0% en 10% tarieven, zijn onderworpen aan belastingverantwoording voor vermenigvuldiging met 18%.

Fiscale voordelen

Bij de berekening van de belastinggrondslag definieert de wetgeving voordelen, met name activiteiten en producten die niet aan btw zijn onderworpen. Het incassotarief is niet van toepassing in de volgende gevallen.

- Vele soorten medische diensten, inclusief betaalde.

- Educatieve en culturele diensten.

- De implementatie van woongebouwen.

- Gehandicapte goederen.

- Onroerend goed teruggekocht voor privatisering.

- Begrafenis diensten.

- Verzekeringsactiviteiten.

- Transacties waarmee staatsbelasting wordt betaald.

- Fotokopie en fotokopie.

- Verkoop van handwerk.

- Onderzoekswerkzaamheden ten koste van begrotingsmiddelen.

- Reparatie van huishoudelijke apparaten tijdens de garantieperiode.

Kenmerken van de berekening

De berekening van het te betalen btw-bedrag heeft een vrij eenvoudig algoritme voor acties. De belastinggrondslag wordt in eerste instantie bepaald. Vervolgens wordt het vermenigvuldigd met de ingestelde koers. Er zij aan herinnerd dat de timing van de btw-betaling en de berekeningsperiode variëren. Het bedrag van de te betalen belasting aan de algemene begroting wordt berekend op basis van de resultaten van elke maand of elk kwartaal.

Na het bepalen van het bedrag van de verschuldigde belasting, is het noodzakelijk om dit te verlagen door het resultaat van eventuele belastingaftrek. Wat is dit Belastingaftrek is het btw-bedrag dat aan de betaler wordt gepresenteerd voor transacties die zijn betrokken bij de berekening van de vergoeding. De btw-aangifte voorziet in de indicatie van deze inhoudingen en het bedrag van het verschil tussen de tentoongestelde btw en de gepresenteerde btw.

Betalingsprocedure

Betaling van berekende btw-bedragen is gebaseerd op boekhoudkundige en belastingberekeningen. Het wordt bepaald door de resultaten van elke rapportageperiode. Betalingsvoorwaarden van btw vastgesteld bij belastingwetgeving, worden gedefinieerd als uiterlijk op de 25e dag van de maand die volgt op het einde van de rapportageperiode.

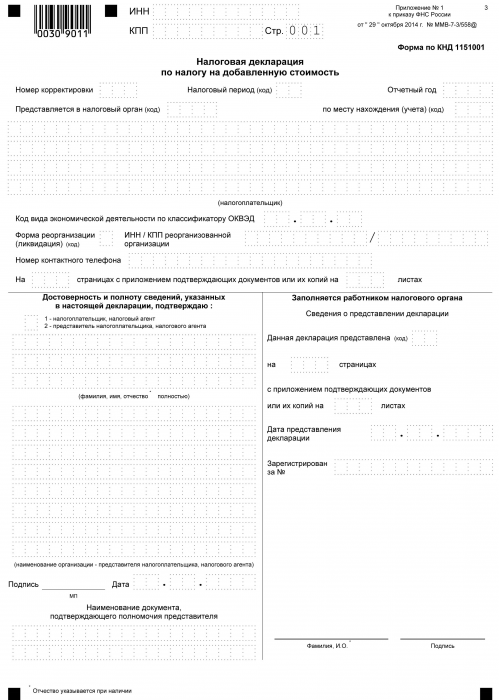

BTW rapportage

Vanaf het moment dat de belasting aan de staatskas wordt betaald en tot de dag van betaling, moet elke belastingplichtige die met btw werkt zich gedurende de hele berekeningsprocedure in de vorm van een aangifte bij de juiste instantie melden. Dit document wordt elk kwartaal ingediend. Het geeft de details van de organisatie, het bedrag van de berekening van de belastinggrondslag, het type tarief en de belasting over de toegevoegde waarde. Het aangifteformulier is een uniform formulier dat in 2014 is goedgekeurd. Tegelijkertijd is het belangrijk te weten dat sinds 2015 alle organisaties, ongeacht het volume en de soorten productie, verplicht zijn om een aangifte in elektronische vorm in te dienen.

Bij het definiëren van het begrip wat btw is, wordt het idee gevormd dat het inkomsten zijn vermenigvuldigd met een bepaald percentage. In feite is dit zo. Maar btw is de som van de waardestijging. En daarom moet bij het berekenen rekening worden gehouden met veel nuances:

- Soorten producten, zowel belastbaar als niet-belastbaar.

- De hoogte van het belastingtarief.

- Het moment waarop de belastinggrondslag wordt bepaald.

- Belastingaftrek en nog veel meer.