Svært ofte er det situasjoner der en person trenger å bekrefte inntekten. Dette kan skje når du søker om lån i en bank. Å bruke et spesielt ansettelsesbevis bekrefter låntagers solvens. Dette dokumentet må etterspørres i regnskap, det er utarbeidet på kort tid.

I denne artikkelen oppgir vi hva 2-PIT er, med enkle ord. Avskrift av personlig inntektsskatt - personlig inntektsskatt. Certificate 2-NDFL er et dokument som inneholder informasjon om hovedinntekten og tilbakeholdt skattebeløp. Det har rettskraft i statlige institusjoner. Sertifikatet er gitt av arbeidsgiveren med de nøyaktige detaljene i organisasjonen, med et segl og i en viss periode.

Hva er angitt i sertifikatet?

Sertifikatet på dette skjemaet som er utstedt hos bedriften, må angi:

- Komplett informasjon om arbeidsgiveren (navn på organisasjon, detaljer).

- Informasjon om den ansatte (F. I. O., TIN, antall DUL, adresse).

- Månedlig inntekt beskattet med 13% rente.

- Hvis en ansatt har rett til fradrag (de kan være standard, sosial eller eiendom), betegnes denne informasjonen med fradragskoder.

- Mengden skatt tilbakeholdt.

- Og hele inntektsbeløpet, fradrag og skatt.

Ved referanseskjema 2-NDFL rapportering. Til dags dato er den blitt vedtatt etter ordre fra den føderale skattetjenesten i Russland. Det er også instruksjoner for hvordan du fyller ut et sertifikat. Hva som er 2-PIT (i enkle ord kan det forklares), er mange interessert. Vi vil prøve å svare på dette spørsmålet så detaljert som mulig.

Hvem er utstedt?

Vurder hvem som har rett til å be om dette dokumentet. Så slike sertifikater utsteder:

1. Til individer med inntekt som arbeidsgiver tilbakeholder skatt fra.

2. Til individer med inntekt som arbeidsgiveren ikke er i stand til å holde tilbake skatt på.

Fremgangsmåten for å fylle ut dette dokumentet

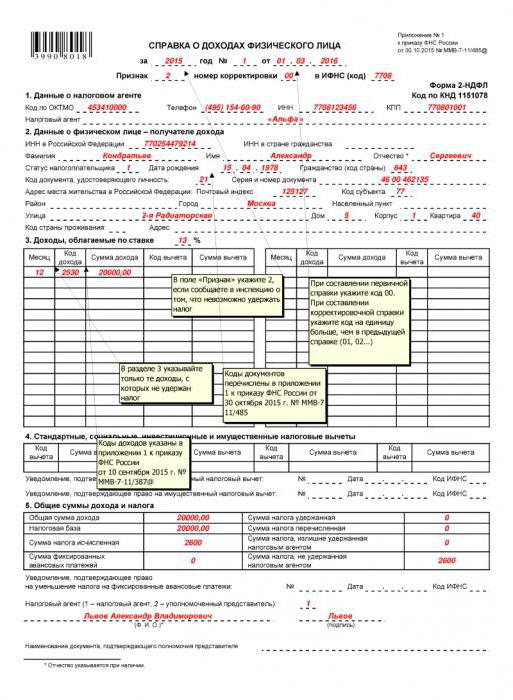

Dette sertifikatet fylles ut på et spesielt skjema. I den nye formen, i øvre venstre hjørne er det en spesiell strekkode 3990 8018 tildelt i henhold til reglene i vedlegg 1 til Order of the Federal Tax Service of Russia. Og så fylles dataene i rekkefølge:

- perioden som sertifikatet er utstedt for;

- data om skatteagenten (refererer til arbeidsgiveren);

- data om en person;

- inntekt, skatt på samme tid 13% (når du fyller ut informasjon om disse inntektene, bruker de også en spesiell inntektskode);

- skattefradrag;

- inntekt og skatt totalt.

Referanse 2-PIT av den gamle modellen er forskjellig fra den nye.

Informasjon om riktigheten av å fylle ut et sertifikat er nødvendig både for rapporter til skatteinspektoratet og for ansatte i organisasjonen på forespørsel, for eksempel for en bank.

Alle data i sertifikatet er angitt i rubler og kopecks, med unntak av mengden personlig inntektsskatt. Skatter er angitt i sin helhet i rubler. Gebyrer på opptil 50 kopek er ekskludert, og avgifter på 50 kopek og mer øker oppover.

Her er hva 2-PIT er i enkle ord.

For eksempel kan du vurdere alle nyansene ved å fylle ut hjelpen. For eksempel beregner vi mengden personlig inntektsskatt månedlig og i et år i sin helhet for Ivanov Peter Fedorovich, ansatt i Labyrinth LLC.

Lønnen hans er 35 000 rubler per måned.

I tillegg til lønnen blir den ansatte opptjent og betalt:

- feriepenger - 10 000 rubler;

- betalinger for sykmelding - 7500 rubler.

Ivanov P.F. har også barn:

- sønnen av 1994, student på videregående skole, på heltid;

- datter født i 2002, studerer på skolen.

Den ansatte skrev en søknad om fradrag for barn. Dokumenter for å bekrefte fradrag er tilgjengelige.

I juli 2016 ble Ivanovs sønn uteksaminert fra et universitet, og fra august 2016 er det ingen skattefradrag. I fremtiden får Ivanov et fradrag for den yngste datteren. Hva er 2-PIT, med enkle ord, forklarte vi litt. Men så langt har ikke alle nyansene blitt vurdert.

I mai 2016 kjøpte Ivanov en eiendom. Siden han ikke tidligere hadde fått fradrag for eiendom, sendte han i juni ut en redegjørelse for regnskap for å motta et eiendomsfradrag for 2016 på 1,5 millioner rubler og et varsel fra skatteinspektoratet om hans rett til det, vil fradraget belastes fra juni 2016.

I tillegg til lønnen, mottok ansatt Ivanov materiell assistanse i mengden to tusen rubler i februar og seks tusen rubler i august.

I november overskred den skattepliktige inntekten med en økning i begynnelsen av året 350 000 rubler. Følgelig vil fradrag for barn ikke bli belastet fra november. For å beregne disse begrensningene brukes skattepliktig inntekt. Hva annet inneholder 2-NDFL hjelp?

bemerkning

Det er verdt å være oppmerksom på inkludering av informasjon om materiell assistanse gitt i 2-NDFL-sertifikatet. Hvis den materielle assistansen som gis for en ansatt ikke er pålagt personlig inntektsskatt i sin helhet, er det ikke nødvendig å oppgi det i sertifikatet. Hvis materiell hjelp beskattes opp til 4000 rubler, legges den inn i sertifikatet.

Siden vi har all nødvendig informasjon, vil vi vurdere trinnvis utfylling i 2-NDFL-sertifikatet (et utvalg av fylling presenteres nedenfor).

Hjelpelapp

Så vi går over til trinnvis fylling. I feltet "Hjelpskilt" indikerer du:

1 - hvis det er informasjon om inntekten til den enkelte og påløpt, tilbakeholdt og overført personlig inntektsskatt;

2 - hvis personlig inntektsskatt ikke holdes tilbake (senest en måned etter årets slutt).

Vi fyller ut linjen "Justeringsnummer" når du sender inn det første sertifikatet og når du sender inn den korrigerte informasjonen. Hvis sertifikatet blir sendt inn første gang, skrives nummer 00, hvis spesifisert, deretter 01, 02 osv.

Hva annet foreslår det nye 2-NDFL (sertifikatskjemaet)?

Du kan avbryte sertifikatet som organisasjonen har sendt inn ved en feiltakelse. Deretter, i linjen "Justeringsnummer", er tallet 99 angitt, og i selve sertifikatet er det bare punkt 1 og punkt 2 som fylles ut, med informasjon om selskapet og den enkelte. Et slikt sertifikat har en ny fyllingsdato, men antallet forblir det samme. Avbestilling av et sertifikat kan være nødvendig hvis regnskapsfører feilaktig har sendt inn flere attester for en ansatt eller levert et sertifikat for en ansatt som ikke lenger er i organisasjonen. Hva er den riktige måten å begynne å søke om personlig inntektsskatt 2? Et prøvefyll vil hjelpe.

Hjelp til å fylle prosedyre

Innføring av informasjon i sertifikatet begynner med data om skatteagenten. Den første delen inneholder TIN, KPP, OKTMO, navnet på organisasjonen eller informasjon om den enkelte gründer (IP), juridisk og faktisk adresse, telefonnummer.

Den andre delen inneholder informasjon om den personen som mottok inntekten. Fit F.I.O., TIN, passdetaljer, bosted. Hvis den enkelte er utlending, gis det ytterligere kolonner i sertifikatet: TIN i statsborgerskapslandet; adresse på bostedssted i Russland; spesiell kode for hjemlandet og adressen i landet med permanent opphold (en adresse er oppgitt). Så sertifikatet 2-PIT er fylt. Det vil ikke være vanskelig å fylle ut skjemaet etter å ha lest instruksjonene.

Skattyter status

Hvordan fylles de resterende kolonnene ut? I linjen "Skattyterstatus" legges et av elementene inn:

- 1 - er bosatt;

- 2 - av en ikke-bosatt;

- 3 - av en høyt kvalifisert spesialist;

- 4 - en innvandrer bosatt i utlandet (dette er medlem av det statlige programmet for å hjelpe frivillig gjenbosetting av medstammere som bor i utlandet og ikke skatteinnbyggere);

- 5 - en ikke-bosatt flyktning som har mottatt midlertidig husly i Russland;

- 6 - av en utlending som jobber på grunnlag av et sertifikat.

Tredje seksjon

Videre inneholder den tredje delen av sertifikatet nøyaktige data om inntekt og fradrag.Den inneholder informasjon om den ansatte mottar kontante inntekter på månedlig basis (eller på begynnelsen av året). Seksjonens overskrift viser personlige skattesatser. I vårt eksempel vil det være en seksjon, siden alle inntekter beskattes med en hastighet på 13%.

Certificate 2-NDFL (skjema utstedt av arbeidsgiveren) er et viktig dokument. Regnskapsfører eller leder av organisasjonen bør henvende seg til den med fullt ansvar. Hva er det neste?

For hver måned i kolonnen "Inntektsbeløp" føres den totale inntekten som den ansatte mottok for måneden. Hvis arbeidstakeren i løpet av en måned fikk rett til å få et profesjonelt skattefradrag og skattefradrag for personlig inntektsskatt som ikke er fullt ut, blir koden og trekkbeløpet angitt.

Og slike inntekter, som fødselspenger eller barsel, er helt fritatt for personlig inntektsskatt og vises ikke i attesten. Det kan gjøres feil i inntektsskatt på to personer, men det er bedre å ikke gjøre det. Da trenger du ikke gjøre justeringen, som vil bli beskrevet nedenfor.

Den fjerde delen inneholder informasjon om fradrag, som angir deres kode og det totale beløpet for hvert fradrag. Fradrag som ikke er relatert til en spesifikk kontant betaling er angitt her. Dette inkluderer fradrag for barn (for hver separat), for eiendom. Fradrag kan også gjøres på den ansatte selv og også sosial og investering.

I den femte delen oppsummerer vi inntekten, bestemmer skattegrunnlaget og foretar beregningen av personlig inntektsskatt. Vi ser det totale inntektsbeløpet - den totale verdien av kolonnen "Inntektsbeløp" fra tredje avsnitt. Legg inn skattegrunnlaget nedenfor, det beregnes som forskjellen mellom det totale inntektsbeløpet og skattefradragets størrelse. Korrigering av 2-NDFL utføres bare i ekstreme tilfeller.

I linjen "Beregnet skattebeløp" legges inn produktet av avgiftsgrunnlaget og skattesatsen. Og så fyller vi ut linjene med informasjon om beløpene som er tilbakeholdt, overførte skatter, overdreven tilbakeholdt og ikke tilbakeholdt.

Tilbake til eksemplet

I vårt eksempel, for ansatt Ivanov:

- Total inntekt - 423 500 rubler.

- Mengden av fradrag - 9800 rubler. (for det første barnet) + 14 000 gni. (for det andre barnet) + 238.200 rubler. (for eiendom) + 4000 rubler. (ikke-avgiftspliktig materiell assistanse) = 266 000 rubler.

- Skattegrunnlaget vil være 157 500 rubler.

- Skattebeløpet er 20 475 rubler.

Hvis forskjellige satser ble brukt på den ansattes inntekt i løpet av året, vil beløpet av poeng 3-5 være lik antall satser som ble brukt.

Bedrifter som ansetter arbeidstakere fra "visumfrie" land vil trenge et felt med informasjon om visse forskudd.

2-PIT justering

Ofte blir det også gjort feil når du fyller ut skjemaet. I slike tilfeller fylles det ut et nytt skjema. Vanlige feil når du fyller ut er:

- feil indikasjon på fradragskoden;

- Tetningen er feilstemplet;

- manglende eller lukket signatur fra en autorisert regnskapsfører;

- Feil i å indikere detaljene i organisasjonen (spesielt TIN, KPP, OKTMO).

Men prosedyren for å fikse feil er også etablert. Overskriften har linjen "Justeringsnummer". Følgende justeringsnumre er gitt:

- nummer 00 skrives når du skriver hovedskjemaet;

- nummer 01, 02 osv. er skrevet når du skriver et korrigeringsbevis i stedet for det tidligere oppgitte, ett mer enn det som ble skrevet i det forrige sertifikatet;

- nummer 99 er skrevet når du skriver et avbestillingsbevis.

Sertifikatet for 2-NDFL for et år forutsetter det samme.

Et korrigerende referanseskjema er gitt for å korrigere feil i det opprinnelige skjemaet, og et tilbakekallingsskjema er gitt for å avbryte informasjon som ikke er nødvendig for innsending. Men hvis skattemyndighetene ikke godtok sertifikatet (i dette tilfellet sendes en protokoll som indikerer formatkontrollfeilene), fylles et nytt sertifikat ut, ikke en justering. Men når du fyller ut et nytt sertifikat, angir linjen "Justeringsnummer" nummeret 00 og den nye datoen. Dette betyr at du må sende dataene til en person på nytt, siden 2-NDFL-sertifikatet ikke ble akseptert på skattekontoret.

Det er viktig å rapportere 2-PIT riktig.