I samsvar med skatteloven er juridiske personers plikt fradrag for beløp i løpet av året eiendomsskatt. Forhåndsbetaling forfallsdato bestemt av regional lov. Det må huskes at fradrag kun gjøres fra eiendommer. La oss vurdere nærmere hvordan overføringen gjennomføres. forskudd på eiendomsskatt. form Rapport til IFTS vil også bli beskrevet i artikkelen.

Generelle regler

I henhold til artikkel 373 og 374 i skatteloven skattlegges objekter anerkjent som anleggsmidler i regnskap eiendomsskatt. Forskudd den utfører ikke organisasjoner som bruker UTII og USN.

I regnskap reflekteres anleggsmidler i regnskap 01, 03. Regnskapsprosedyren er etablert av PBU 6/01 og i metodologiske instruksjoner godkjent med pålegg fra Finansdepartementet nr. 91n i 2003.

Fram til 2013 betalte organisasjoner skatt på løsøre og fast eiendom. Avbestilling av betaling er gitt i artikkel 374 i skatteloven (underavsnitt 8 klausul 4).

Funksjoner av bevegelige ting

Hvis eiendelene ble balanseført som en del av OS 01.01.2013 eller senere, eiendomsskatt og forskudd på den blir ikke belastet. I praksis oppstår det imidlertid vanskeligheter når man klassifiserer gjenstander som bevegelige ting.

Med kjøretøy generelt er alt klart. De er unikt bevegelige gjenstander. Men hva med de uatskillelige forbedringene som leietaker har gjort? I henhold til stillingen til tjenestemenn i Finansdepartementet anerkjennes de som skattepliktige. De relevante forklaringene er inneholdt i brev fra departementet 15. april. 2013. Uatskillelige forbedringer er storstilt arbeid med modernisering eller gjenoppbygging av strukturer. Naturligvis vil han ikke kunne ta slike gjenstander med seg.

Når det gjelder klimaanlegg (ikke inkludert i bygningens klimaanlegg), reklametavler og andre lignende elementer, er de fritatt for beskatning, da de anerkjennes som bevegelige gjenstander. Tilsvarende blir lineære kabelnett og kommunikasjonsanlegg vurdert.

Med brann og innbruddsalarmer er ikke ting så enkelt. Deres tildeling til bevegelige gjenstander avhenger av om de er inkludert i konstruksjonssystemet til bygningen. Hvis deres bevegelse uten vesentlig skade på bygningen er umulig, blir de følgelig anerkjent som urokkelige. Hvis de ikke tilhører det generelle systemet, er de ikke beskattet. Slike forklaringer er inneholdt i brevet fra Finansdepartementet datert 03/27/2013.

Spesialbestilling

Hvis selskapet kombinerer UTII og OSSO, eiendomsskatt og forskudd på det er påløpt i forhold til operativsystemet, som brukes i generell driftsaktivitet. Hvis organisasjonen ikke ønsker å gjennomføre omorganiseringen, kan du komme deg ut av situasjonen ved å kjøpe et brukt objekt. Ved registrering av løsøre brukes ikke skatt. Dessuten spiller det ingen rolle det faktum at selgeren av objektet reflekterte dem før i 2013 som et operativsystem. Riktigheten av denne tilnærmingen bekreftes av brevet fra Finansdepartementet av 02/07/2013.

Beregning av forskudd på eiendomsskatt

Etter å ha bestemt gjenstandene for beskatning, samt tilgjengeligheten av rettigheter til ytelser, kan du gå videre til direkte beregninger. det beregne forskuddsbetalinger på eiendomsskatt, må du multiplisere basen og by. Resultatet er delt inn i 4.

Hver region setter sine egne priser. Imidlertid kan de ikke være høyere enn 2,2%. Den tilsvarende ordren er inneholdt i artikkel 380 i skattekoden.

Spesielle regler

I henhold til loven beskattes eiendommen som består av investeringsfondet av den administrerende organisasjonen. Betaling skjer henholdsvis på bekostning av gjenstander som er inkludert i investeringsfondet. Som base for beregning av forskudd på eiendomsskatt tar til orde for den gjennomsnittlige verdien for rapporteringsperioden.

Ta for eksempel seks måneder. Beregning av forskuddsbetaling av selskapsskatt produsert med følgende formel:

NB = (Ost1 + Ost2 + Ost3 + Ost4 + Ost5 + Ost6 + Ost7) / 7, der:

- NB - skattegrunnlag (gjennomsnittlig antall varer);

- Ost1 ... Ost7 - gjenværende verdi for hver måned inkludert i rapporteringsperioden.

Det er godt mulig at eiendelen er helt ny. For eksempel ble bygningen anskaffet i april. Dette betyr at gjenværende verdi ved 01.04 og tidligere måneder er null. Kl. 01.05 tas initialkostnadene, siden det er fra denne datoen avskrivningene begynte. Imidlertid til bestemme forskuddsbetaling av eiendomsskatt, basen beregnes i henhold til generelle regler: alle indikatorer legges til de første dagene av månedene, resultatet er delt på 7.

eksempel

Ta følgende kildedata:

- I selskapets balanse er en personbil.

- Den 01.01. 2013 er restverdien 810 tusen rubler.

- I regnskap brukes en lineær metode for å beregne avskrivninger. 30 tusen rubler blir avskrevet månedlig.

Gjennomsnittlig kostnad for et objekt for de første seks månedene av 2013 vil være som følger:

(810 + 780 + 750 + 720 + 690 + 660 + 630) / 7 = 720.

Selskapet er ikke kvalifisert for ytelser. I samsvar med bestemmelsene i regional lovgivning er satsen 2,2%. Følgelig aorganisasjon eiendomsskatt betaling er lik:

720 000 x 2,2% / 4 = 3960.

Spesifisitet for fradrag

I kraft av bestemmelsene i punkt 1 383 i skatteloven, bestemmes tidspunktet for forskudd på eiendomsskatt av de regionale myndighetene.

Generelt må beløp betales innen 30 dager. fra sluttdatoen for rapporteringsperioden. Fradraget utføres vanligvis på selskapets sted, med detaljene i inspeksjonen der det er registrert. I mellomtiden er det noen få spesielle tilfeller.

For eksempel er en virksomhets balanse et fast objekt som ligger i et annet territorium (i en annen konstituerende enhet i Den Russiske Føderasjon). I dette tilfellet beløpet forskuddsbetaling av eiendomsskatt trukket til budsjettet for den tilsvarende regionen (der objektet er registrert). En slik ordre er inneholdt i artikkel 385 i skatteloven.

Separate enheter

For organisasjoner med filialer / representasjonskontorer er det også gitt spesielle regler for fradrag. forskudd på eiendomsskatt.

Lovverket tillater to betalingsalternativer:

- Overføring utføres i budsjettet for regionen der enheten befinner seg. I dette tilfellet må filialen / representasjonskontoret ha en uavhengig balanse.

- Overføring skjer på hovedkontoret. Dette alternativet brukes når enheten ikke har noen uavhengig balanse.

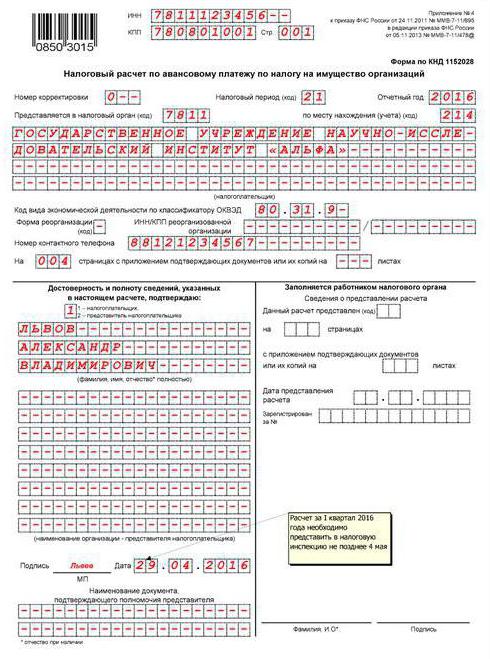

Forskuddsbetaling for eiendomsskatt: utfylling av dokumentasjon (generelle krav)

Beregningen av beløpene utføres, i samsvar med artikkel 379 i skatteloven, for 1. kvartal, 6 og 9 måneder. år (kalender).

Verdiene av kostnadsindikatorer skal angis i hele rubler.

Estimerte sider form for forskudd på eiendomsskatt må nummereres med start fra ark 01 (tittelside).

Retting av feil, inkludert bruk av korrigerende eller andre lignende midler, er ikke tillatt.

Bruk fiolett, blått eller svart blekk når du fyller.

Dobbeltsidig utskrift av informasjon på ark, samt liming som fører til skade, er ikke tillatt.

Funksjoner som indikerer indikatorer

Det er ett felt for hver indikator i dokumentet. Den består av et visst antall kjennskap.

Spesielle regler er gitt for å reflektere mengder uttrykt i desimal eller vanlig brøk.

Angivelse av dato utføres i feltdagen (2 fortrolighet), måned (2 fortrolighet), år (4 fortrolighet). Tall skilles med en prikk.

I tilfelle du fyller ut et dokument ved hjelp av programvare, bør verdiene justeres i henhold til den siste (høyre) fortroligheten.

I mangel av indikator, settes en bindestrek (en rett linje i midten av feltet langs hele lengden).

OKTMO-kode

Dette er kommunekoden.

Under koden tildelt 11 kjent. Hvis antall sifre er mindre enn det spesifiserte antallet, fylles ikke de gjenværende cellene. De satte en strek.

Presentasjonsfunksjoner

Oppgjørsdokumentet kan sendes IFTS per post eller e-post. I det første tilfellet lager faget en oversikt over investeringen.

I tillegg kan beregningen leveres personlig av betaleren eller av representanten for søkeren. I dette tilfellet er det tillatt å presentere informasjon på papir med vedlegg til den elektroniske kopien.

Hvis dokumentet leveres i elektronisk form, må det sertifiseres med en digital signatur i samsvar med prosedyren godkjent av pålegg fra Finansdepartementet av 02.04.2002.

Hvis datoen for innlevering av forliket, samt utbetalingen av forskuddet, faller på en ikke-arbeidsdag / ferie, blir datoen utsatt til den første arbeidsdagen etter den.

Når du sender et dokument på mail, regnes dagen for sending som datoen for innsending. Tilsvarende beregnes perioden for sending av forliket i elektronisk form via telekommunikasjonskanaler. I sistnevnte tilfelle, etter at dokumentasjonen er akseptert, må IFTS gi betaleren en kvittering som bekrefter kvitteringen.

Avsnitt 1

Det fylles ut med hensyn til beløpene som skal betales på foretakets adresse (hjemsted for registrering av et permanent selskap i et utenlandsk selskap), dets separate divisjon, som har sin egen balanse eller eiendommens beliggenhet.

Seksjonen inneholder følgende radinformasjon:

- 010 - OKTMO-kode, hvorav beløpet gitt på side 030 skal betales.

- 020 - BSC, hvor betalingen skal krediteres.

- 030 - beløpet på forskudd på stedet hvor dokumentet ble gitt.

Indeks s. 030 bestemmes ved å legge til forskjellene i verdiene på linjene 180 og 200 i alle andre deler av beregningen med OKTMO-koder og forskjellene i verdiene på side 090 og 110 i de tredje delene av dokumentet med OKTMO-koder.

Informasjon om seksjon 1 må være sertifisert ved signatur.

Eiendomskjøp

For å løse problemet med behovet for å betale skatt, er det nødvendig å vurdere tilstanden til anlegget.

Hvis strukturen er egnet for drift uten ytterligere investeringer, er den avgiftspliktig. Bygningen er inkludert i basen for beregning fra den første dagen i måneden etter den der akseptbeviset ble signert og det er bokført.

Hvis objektet er uegnet til bruk og krever ytterligere investeringer, betales ikke skatten. Beregningen vil starte etter idriftsettelse av anlegget. I tillegg er det nødvendig å danne den opprinnelige verdien av eiendommen. Det inkluderer kostnadene for å bringe bygningen til brukbar tilstand.

Leasing eller utleie

Ved lov betaler leietaker ikke skatt. Denne forpliktelsen er tildelt eieren.

Når det gjelder leietakere, er de også fritatt for skatt. Imidlertid vil selskapet lykkes med å spare hvis gjenstanden for transaksjonen er i utleiers balanse. Ellers gjøres fradraget av mottakeren. I en slik situasjon må selskapet gjenspeile eiendelen på kontoen. 01.

Overføring av objektet til fri bruk

I dette tilfellet må utlåner betale skattemessige forskudd. Dette skyldes at eiendom ikke blir trukket fra balansen.

Generelt er anbefalingene fra tjenestemenn følgende. Selskapet, som bestemmer sammensetningen av eiendommen, må ta hensyn til bestemmelsene i OKOF (All-Russian Classifier of Fixed Assets), godkjent av resolusjonen fra Standardiseringskomiteen nr. 359 fra 1994.I tillegg bør normene i føderal lov nr. 384 tas i betraktning.

Viktig poeng

Advokater minner om at hvis visse gjenstander med løsøre kan brukes utenfor det faste uten å forårsake uforholdsmessig skade, så bør ikke slike ting tas med i den faste gjenstanden. Denne bestemmelsen gjelder også for løsøre, hvis formål ikke er relatert til driften av strukturen / bygningen. De relevante konklusjonene er til stede i brevene fra Finansdepartementet.

Hvis maskinen for eksempel kan flyttes fra et sted til et annet, og den vil fungere ordentlig, er det ikke nødvendig å betale skatt og forskudd på den.

omorganisering

Det regnes som en av måtene å optimalisere skatter på. Under omorganiseringen er det selvfølgelig nødvendig å løse en rekke prosessuelle problemer, som er forbundet med visse monetære investeringer.

Likevel mener finansfolk at eiendom mottatt av etterfølgeren etter omorganiseringen ikke bør beskattes. Denne stillingen er relevant for alle former, inkludert konvertering. For å optimalisere skatter er det med andre ord nok å gjøre en LLC til en AO. Som et resultat betales ikke skatten på løsøre mottatt i samsvar med overdragelsesaksjonen etter 2013. Det er verdt å si at en lignende konklusjon følger av brevene fra Finansdepartementet fra 14.05 og 3.04. 2013 år

fordeler

De kan være av to typer:

- Federal. De er nevnt i artikkel 381 i skatteloven.

- Regional. De er henholdsvis opprettet av myndighetene til forsøkspersonene etter eget skjønn.

Det er ingen vanskeligheter med føderale fordeler i praksis. Separate OS-kategorier eller gjenstander for visse typer foretak er fritatt for beskatning. For eksempel beskattes ikke eiendommer for proteser og ortopediske spesialiserte organisasjoner, advokatforeninger, byråer og juridiske konsultasjoner.

Bedrifter med hovedaktiviteter knyttet til produksjon av farmasøytiske produkter, kan også dra nytte av fordelene. Disse selskapene er fritatt for skatt på eiendom som brukes til å lage immunobiologiske veterinærprodukter designet for å bekjempe epizootier og epidemier.

Generelt betales ikke eiendomsskatt i alle tilfeller spesifisert i artikkel 381 i skatteloven.

Med regionale fordeler er situasjonen noe mer komplisert. Ta for eksempel Moskva. Avsnitt 4 i lov nr. 64 av 5. november 2003 gir fordeler for kommersielle foretak. Disse organisasjonene er fritatt for beskatning for eiendommer som brukes til lagring av avisingsreagenser (i fast og flytende form).

Det gis også fordeler for selskaper som eier parkeringshus i flere etasjer. Det gis også fritak for slike forretningsenheter dersom slike anlegg leies ut.

konklusjon

Generelt er bestemmelsene i lovgivningen om beregning og tidspunkt for fradrag for forskudd på eiendomsskatt ganske gjennomsiktige. Det skal ikke være noen vanskeligheter når du utarbeider rapporteringsdokumenter som er levert til tilsynsmyndigheten, siden Federal Tax Service godkjente prosedyren for å fylle dem ut, og forklaringer på det er gitt i tjenestebrevene.