Fakturaen er uløselig knyttet til moms - en av de budsjettformende utbetalingene av det russiske skattesystemet. Derfor er dette dokumentet et av de viktigste blant de primære. Av hvem og når blir fakturaen utstedt? Vi vil analysere alle nyansene i denne prosessen.

Grunnleggende dokumentinformasjon

Faktura - et dokumentarisk grunnlag for regnskap, beregning og fradrag for merverdiavgift. En faktura utstedes av en leverandør - en momsbetaler - til kundene: selskaper eller gründere. Med andre ord, enhver transaksjon for salg av merverdiavgiftspliktige varer og tjenester må være ledsaget av en faktura. For kjøperen fungerer dette dokumentet som grunnlag for å redusere egen moms som skal betales, det vil si for et skattefradrag.

Hvis kjøperen ikke betaler moms, kan leverandøren ikke utstede en faktura. For dette må imidlertid en avtale inngås mellom partene om at fakturaer ikke vil bli utstedt. Leverandører som ikke betaler merverdiavgift er også fritatt for å måtte utarbeide dette dokumentet.

Normativ regulering

Det rettslige grunnlaget for anvendelsen av dette dokumentet er skattekoden. Klausul 3 i artikkel 169 bestemmer i hvilke tilfeller en faktura utstedes. Dette er utførelse av operasjoner som faller inn under moms, samt eksport av ikke-avgiftspliktige varer fra Russland til tollunionens territorium.

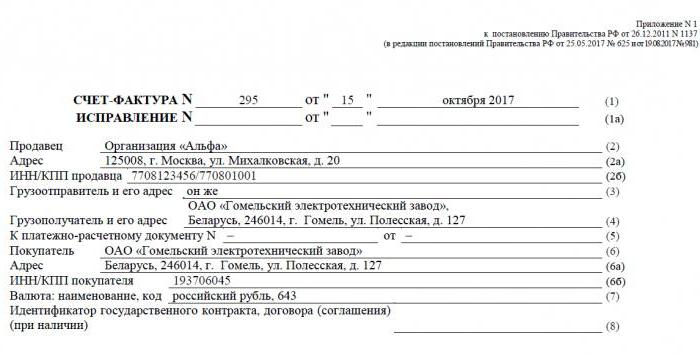

Dokumentet har et spesifikt skjema, angitt i resolusjon nr. 1137. Samme lov angir reglene i samsvar med hvilke fakturaer som skal fylles ut. Dokumentets form og prosedyren for å fylle det forbedres stadig, i forbindelse med at avgjørelsen endres.

Papir og elektroniske formater

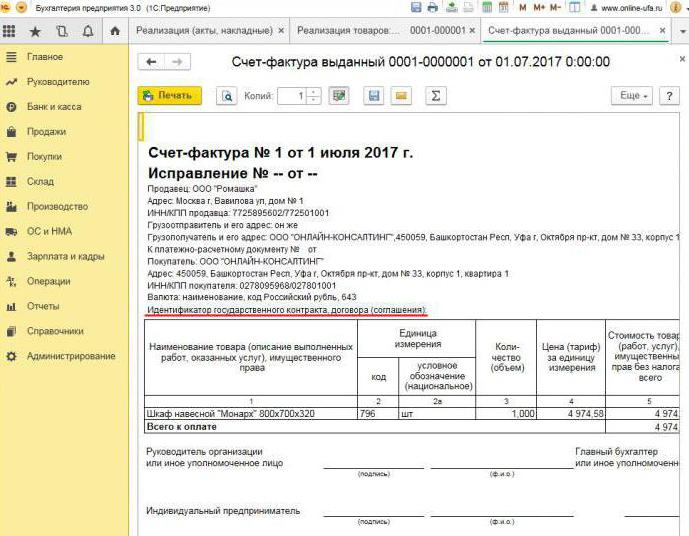

I dag genereres fakturaer i en klassisk form, det vil si på papir eller i elektronisk format. En slik faktura, som papirets motstykke, må utarbeides i en strengt etablert form og inneholde alle nødvendige detaljer.

Når blir det utstedt en elektronisk faktura? Dette er mulig hvis følgende forhold er sanne:

- det er inngått en avtale mellom organisasjoner om utarbeidelse av elektroniske fakturaer;

- motparter har den tekniske muligheten til å utveksle dokumenter i det etablerte formatet via Internett.

Ellers er det ingen begrensninger. Et elektronisk dokument erstatter fullstendig et papir, forutsatt at det er utarbeidet i form og sertifisert av en digital signatur.

Når en faktura utstedes

Oftest utstedes det primære dokumentet som behandles av selgeren under operasjoner som i samsvar med skattelovgivningen er momspliktig. Salg av de fleste varer og tjenester, inkludert gratis overføring, er avgiftspliktig. Men det er unntak - de er oppført i artikkel 149 i skatteloven.

Også selskaper og enkeltentreprenører som jobber med moms, må generere fakturaer ved mottak av betaling mot fremtidig forsendelse. Slike dokumenter kalles ofte forskuddsfakturaer.

I tillegg er mva-betalere pålagt å utstede fakturaer når de eksporteres til EAEU-landene.

Det er tilfeller når papiret også er utstedt av enheten som ikke betaler merverdiavgift. En slik forpliktelse oppstår for selskaper og enkeltentreprenører hvis de på egne vegne selger varer som tilhører en annen organisasjon - en momsbetaler. Vi snakker om mekling under en kommisjonsavtale og lignende.

Prosedyren for utstedelse av et dokument under implementeringen

Tenk på et grunnleggende eksempel - selgeren slipper varene, og kjøperen betaler etter faktum. En faktura blir utstedt innen 5 dager, fra da forsendelsen av varene fant sted, tjenester ble solgt eller arbeid ble utført.

Én kopi av fakturaen er utstedt for leverandøren, den andre for kjøperen. Dokumentet må være registrert i journal over fakturaer (heretter kalt journal). I tillegg oppgir selger en oppføring i salgsboka og viser detaljene til den tilsvarende fakturaen. Og kjøperen oppgir følgelig en lignende oppføring i sin Handlebok.

Når det utstedes en forskuddsfaktura

Overfører kjøper forskuddsbetalingen for fremtidig levering, må leverandøren også utarbeide en faktura. Det har ikke noe å si om kjøperen betalte helt eller delvis - dokumentet er skrevet ut for overført beløp. Selgeren belaster merverdiavgift på mottatt forskuddsbetaling, og kjøperen kan på visse vilkår erklære inngående merverdiavgift.

Når blir det utstedt en forskuddsfaktura? Fristen er 5 dager, beregningen er fra datoen da forskuddsbetalingen ble mottatt. Dokumentet tas i betraktning med leverandøren i følgende rekkefølge:

- forskuddsfakturaen gjenspeiles i salgsboka;

- når salg av varer skjer, blir det foretatt en forsendelse, det vil si en "ekte" faktura;

- forsendelsesdokumentet er notert i salgsboken for hele leveringsbeløpet;

- samtidig legges det inn en forhåndsfakturaoppføring i innkjøpsboka.

Kjøperen har en lignende regnskapsprosedyre for dokumentet, men med det motsatte tegnet: i stedet for oppføringene i innkjøpsbok, salgsbok og omvendt. Både kjøper- og selgerdokumenter er også registrert i journalen.

Når det ikke er behov for et forhåndsbetalt dokument

Når du jobber på forhåndsbetalt basis, gjelder følgende regel: hvis forsendelsen blir utført senest 5 dager etter mottak av forskuddsbetalingen, er ikke et forskuddsdokument nødvendig. Tross alt kan en faktura utstedes innen fem dager, og i løpet av denne tiden vil varene bli levert. Så i den lovperioden som er tildelt, vil det være mulig å utstede en forsendelsesfaktura med en forbikjøring av et forskudd.

Når en mellommann utsteder en faktura

Vi nevner separat funksjonene ved å jobbe med fakturaer til kommisjonsagenter og andre formidlere (agenter, speditører, advokater). Ved salg av hovedmannen med merverdiavgift på vegne av ham, må kommisjonsagenten utarbeide en faktura og tildele skatten i det. Dette vil tillate kjøperen å trekke fra inngående moms. Videre bør fakturaen også utstedes hvis agenten selv ikke betaler merverdiavgift, for eksempel på et forenklet skattesystem. Fakta er at i dette tilfellet påtar kommisjonsagenten, som er en mellomting mellom kjøperen og eieren av varene, funksjonen til sistnevnte i beregningen av moms og utkast til dokumenter.

Kommisjonsagenten registrerer det innsendte dokumentet bare i journalen. Det andre eksemplaret er beregnet på kjøperen. Detaljene i dokumentet overføres av kommisjonsagenten til rektor, og han utsteder fakturaen til formidleren selv. Samtidig må dokumentet ha det samme nummeret som kommisjonsagenten tildelte det. Han noterer den mottatte fakturaen i journalen.

Hvis provisjonsagenten kjøper varene fra en tredjepart for den mva-betalende klienten, utsteder han fakturaen utstedt av selgeren til ham. I dette tilfellet bør de mottatte og utstedte fakturaene også registreres i tidsskriftet uten refleksjon i bøkene.

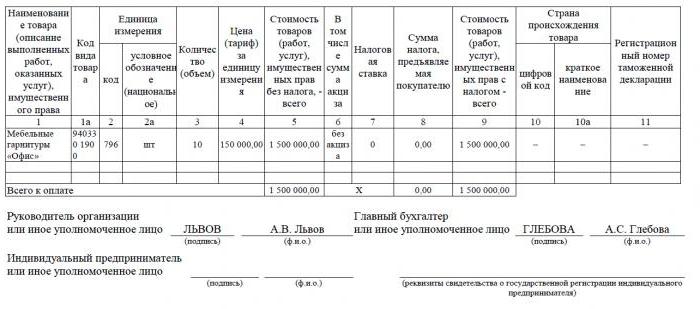

Hvis det eksponerte dokumentet må endres

I praksis hender det ofte at dokumenter må endres. For eksempel har det skjedd en mangel på varer eller prisen har endret seg. Dette kreves også når det blir funnet en feil på fakturaen.

For å endre informasjonen i det utstedte dokumentet, blir korrigerte og korrigerende fakturaer samlet.Den første er ganske enkelt en ny versjon av dokumentet, som inneholder riktig informasjon. Den korrigerte fakturaen skal utstedes innen tre år fra perioden med utstedelse av originaldokumentet. Dette skyldes kjøperens rett til å erklære fradrag for inngående avgift innen den angitte perioden. Det korrigerte dokumentet eksisterer uavhengig og erstatter fullstendig dokumentet der uriktige data ble indikert. Det er skrevet ut i tilfeller der du må fikse en feil som ikke førte til endring i beløpet. For eksempel angav leverandøren feil navn på kjøper eller skattesats. Hvis uriktig informasjon på fakturaen ikke gjør fradraget umulig, trenger ikke det korrigerte dokumentet utarbeides.

I hvilke tilfeller utstedes en justeringsfaktura? Når transaksjonsbeløpet justeres, for eksempel på grunn av endring i varens verdi. Samtidig bør det inngås en avtale om endring av beløpet (vedlegg til kontrakten, handling, beslutning) mellom partene. Et justeringsdokument er satt sammen for mengden endringer og er i tillegg til originalen.

Det hender at leverandøren solgte flere partier med varer til en kjøper og utstedte en egen faktura for hver. Imidlertid hendte det at beløpet i alle leveranser må endres. Hvor mange fakturaer er utstedt for justering? I denne situasjonen er det ikke nødvendig å utarbeide flere dokumenter - selgeren kan utarbeide en for alle endringer i adressen til denne kjøperen.

Brudd på regler og ansvar

Hva truer selskaper eller gründere med brudd relatert til det beskrevne dokumentet? Loven stryker når fakturaen er utstedt, men det er ikke noe direkte ansvar for å overskride den. Men mangelen på faktura blir sett på som en alvorlig feil i regnskap. Fravær viser til manglende innsending av dokumentet i kvartalet da transaksjonen fant sted.

For dette kan skattyteren straffes i samsvar med artikkel 120 i skatteloven. Hvis denne overtredelsen blir oppdaget for første gang, kan organisasjonen motta bøter på 10 000 rubler. Hvis fraværet av fakturaer blir avslørt i flere kvartaler, tredobles bøden. Og i tilfelle når denne overtredelsen førte til en underdrivelse av skatten, vil boten være 1/5 av beløpet underbetaling, men ikke mindre enn 40 tusen rubler.

Jeg må si at det er ganske vanskelig å glemme fakturaen når du selger et produkt eller en tjeneste. Selv om dette skjer, vil kjøperen definitivt minne deg på å utarbeide et dokument, fordi uten det vil han ikke kunne trekke fra moms. Med en faktura på forhånd er alt annerledes. Kjøpere krever ikke alltid merverdiavgiftsfradraget fra forskuddsbetalingen, så de ber ikke om faktura. I en slik situasjon anser noen regnskapsførere det ikke som nødvendig å eksponere dem. De resonerer slik: å motta et forskudd og frakt foregår i et kvarter (i de fleste tilfeller), så hvorfor fylle ut et mellomliggende dokument? Federal Tax Service anser dette imidlertid som et brudd dersom det går mer enn fem dager mellom mottak av forskuddsbetaling og forsendelse av varer.

Hvorfor er det viktig å følge designet?

Dokumentet som denne artikkelen er viet til, er nødvendig for å kreve momsfradrag fra kjøperen. Hvis det gjøres kritiske feil i det, anerkjenner ikke skattetjenesten fradraget. Dette betyr at selskapet vil måtte betale skatt, og i verste fall også betale en bot. Når du mottar en faktura, er det derfor viktig å sjekke hoveddetaljene nøye.

I rettferdighet bemerker vi at ikke enhver feil vil føre til fratredelse. Det er en rekke transaksjonsparametere som må identifiseres med en faktura, nemlig:

- kjøper og selger;

- gjenstand for kontrakten;

- kostnad for varer (tjenester) eller forskuddsbetaling;

- pris og mengde moms.

Hvis de angitte parametrene bestemmes på fakturaen, kan et fradrag på den deklareres, til tross for andre feil.Etter å ha mottatt avslag fra IFTS, kan skattyter trygt gå til retten. Imidlertid, hvis leverandøren gjorde en feil da han opprettet fakturaen, for eksempel i varekostnadene eller skattebeløpet, kan det hende at kjøperen ikke regner med mva-preferanser.

Så fakturaen er veldig viktig for å beregne merverdiavgiften fra leverandøren og trekke fra sine innspill fra kjøperen. Det er nødvendig å følge gjeldende form for dokumentet, fordi det med jevne mellomrom endres. Og det er ekstremt viktig å overholde prosedyren og vilkårene for utarbeidelse av det, samt å unngå kritiske feil som vil innebære ikke-anerkjennelse av fradraget fra kjøperen.