Gründere kan uavhengig velge hvilket skatteregime de skal bruke i løpet av arbeidet. Om nødvendig kan de endre systemet, som krever varsling fra Federal Tax Service. Ganske ofte er det nødvendig med en overgang fra USN til UTII, og ofte, tvert imot, individuelle gründere ønsker å bruke et forenklet system i stedet for en imputasjon. Prosessen må utføres mens det tas hensyn til en rekke regler. For dette må entreprenørens virksomhet selv oppfylle kravene til det valgte regimet.

Nyansene i modusen

USN og UTII er forenklet spesielle modus som brukes av gründere som arbeider på forskjellige felt. Å bruke et av de ovennevnte systemene er mulig umiddelbart etter registrering av virksomheten eller fra begynnelsen av det nye året.

For å jobbe i spesielle modus kreves det at gründeren selv og det valgte arbeidsfeltet oppfyller visse krav. Overgangen til ethvert system skal være offisiell, derfor er SPer forpliktet til å overføre relevante varsler til Federal Tax Service. Dokumentet sendes innen 5 dager fra det øyeblikket arbeidet starter under det nye regimet.

UTII-spesifikasjoner

Denne modusen regnes som unik og enkel å bruke. Det kan bare brukes av gründere som jobber i visse aktivitetsområder, som inkluderer husholdningstjenester, veitransport eller annet standardarbeid.

Ved beregning av skatten tas det hensyn til den fysiske indikatoren og den potensielle lønnsomheten i virksomheten. Når du bruker dette systemet, er det ikke nødvendig å beregne og betale andre skatter.

Funksjoner av USN

Dette skattesystemet anses også som ganske etterspurt. Den er presentert i to former, slik at skatten kan beregnes ut fra netto overskudd eller totalinntekt. I det første tilfellet belastes 15% av forskjellen mellom inntekt og utgifter. Hvis alt kontantutbyttet fra virksomheten fungerer som skattegrunnlaget, belastes bare 6% av dem.

I henhold til dette systemet er det pålagt å årlig levere en erklæring, samt betale forskuddsskatt i løpet av året.

Når kan jeg bytte fra UTII til STS?

Entreprenører kan uavhengig avgjøre hvilken modus de vil bruke, derfor kan ikke ansatte i Federal Tax Service tvinge dem til å jobbe på noe system. Overgangen fra UTII til STS i 2018 er underlagt kravene til:

- hvis han frivillig ønsker å fullføre denne IP-prosessen, er overgangen bare tillatt fra begynnelsen av neste år, som det er nødvendig å sende inn en anmeldelse til Federal Tax Service innen utgangen av desember;

- hvis aktiviteten slutter å oppfylle kravene i UTII, eller muligheten til å bruke dette systemet avbrytes i regionen, er overgangen fra begynnelsen av neste måned tillatt;

- Noen gründere kombinerer modus, derfor hvis den fysiske indikatoren for UTII ble overskredet i løpet av året, er det derfor umulig å bruke denne modusen videre, skifter aktiviteten automatisk til det forenklede skattesystemet, og det er ikke påkrevd å sende en varsling til Federal Tax Service.

Hvis kravene til overgangen brytes, vil gründeren bli holdt administrativt ansvarlig. I tillegg vil ansatte ved Federal Tax Service beregne på nytt og ta ut en straff. Betingelsene for overgangen fra UTII til STS er standard og nedfelt i lov, men lokale myndigheter kan uavhengig foreta visse justeringer av denne prosessen.

Hvilke dokumenter er nødvendig for å bytte til det forenklede skattesystemet?

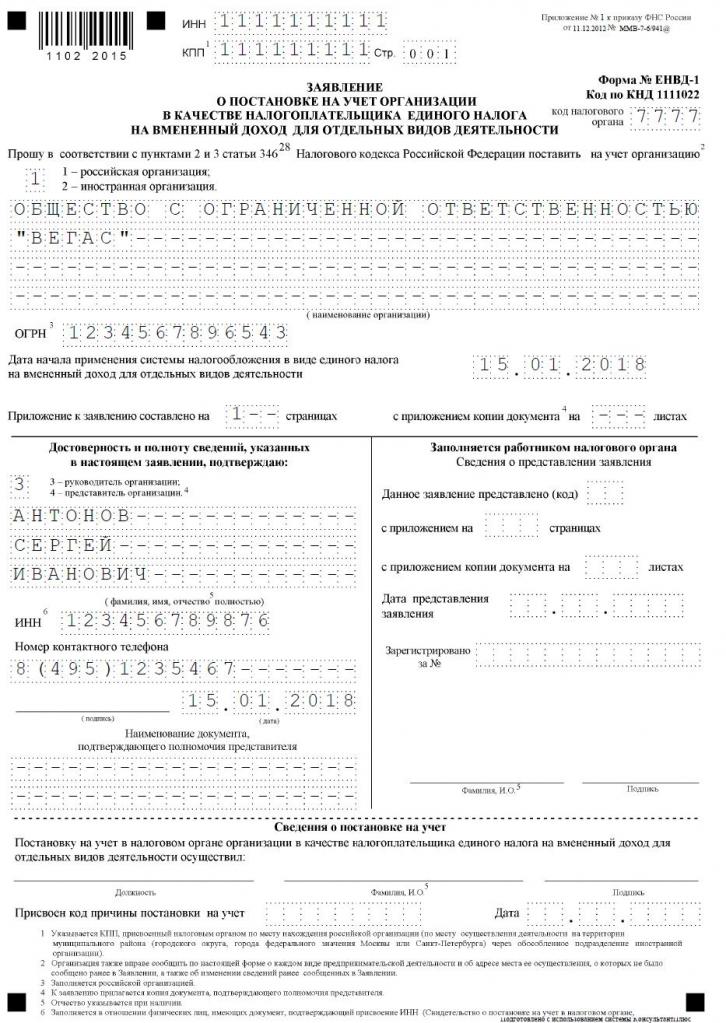

Hvis du bestemmer deg for å jobbe med det forenklede skattesystemet, vil det være nødvendig med noen dokumenter for å bytte fra UTII til det forenklede skattesystemet.Disse inkluderer papirer:

- direkte varsel om overgangen til det forenklede skattesystemet i form nr. 26.2-1;

- en uttalelse som gründeren er avregistrert som skattyter for den påregne inntekten i henhold til UTII-3-skjemaet.

Å komponere disse dokumentene er ikke vanskelig. Nedenfor finner du en eksempelapplikasjon for overgangen fra UTII til STS.

Når må jeg overføre dokumenter om overgangen til det forenklede skattesystemet?

Prosedyren utføres først etter utarbeidelse av nødvendige dokumenter. Betingelsene for overgangen fra UTII til STS er standard, derfor er følgende regler vurdert av skattytere:

- hvis en frivillig overgang er planlagt, overføres varselet til Federal Tax Service til 31. desember i inneværende år, noe som gjør det mulig å bruke et forenklet system når du beregner skatt fra begynnelsen av neste år;

- overføringssøknaden må sendes inn under den frivillige overgangen innen 5 dager, og innen 5. januar må dokumentet sendes til Federal Tax Service;

- hvis overgangen er tvunget, fordi UTII ble kansellert i regionen eller fysiske indikatorer ikke oppfyller kravene til regimet, sendes varselet innen neste måned, men søknaden må sendes Federal Tax Service innen 5 dager fra det øyeblikket IP opphørte å være beregnet skattebetaler.

Brudd på disse kravene er et administrativt lovbrudd. Derfor, hvis tidspunktet for overgangen fra UTII til STS ikke er oppfylt, vil gründeren måtte betale en betydelig bot.

Hvor sendes dokumentasjonen?

Hvis du planlegger å endre skatteregimet, bør denne prosessen gjennomføres offisielt. Overgangen av IP fra UTII til STS krever overføring av en søknad og varsling til avdelingen for Federal Tax Service, der gründeren er registrert.

Hvis størrelsen på forretningslokalene ble tatt i betraktning, ble det tatt hensyn til størrelsen på forretningslokalene, og Federal Tax Service Department på stedet for denne eiendomseiendom, ble valgt til å sende inn dokumenter.

Regler for overgangen til UTII

Overgangen fra UTII til STS er ikke alltid nødvendig. Mange gründere vet ikke hvordan og vil ikke ta hensyn til kostnadene ved deres aktiviteter, så bruk av påregnet inntekt anses som mer fordelaktig for dem. Derfor er det ofte behov for å starte arbeidet med UTII, men for dette bør den valgte aktiviteten være egnet for denne modusen.

Overgangen fra STS til UTII regnes som en standard prosess, men noen regler tas i betraktning:

- Det vil ikke være mulig å fullføre denne prosessen i løpet av ett år for en type aktivitet, derfor kan prosedyren bare utføres fra neste år, og det er nødvendig å sende inn en søknad om overføring til beregnet inntekt frem til 15. januar;

- hvis en gründer åpner et nytt arbeidsområde der han foretrekker å beregne skatt på bakgrunn av UTII, kan han søke om dette regimet når som helst på året, hvoretter han ganske enkelt vil kombinere de to systemene;

- hvis en individuell gründer er en skattyter under grunnbeskatningssystemet, kan han når som helst sende inn en søknad om overgang til beregnet inntekt, siden lovgivningen ikke inneholder noen forbud mot denne prosessen.

Ofte må gründere kombinere flere modus samtidig. Under slike forhold bør du forstå hvilke utgifter som er knyttet til en bestemt type aktivitet.

Hvordan søke om overgangen til UTII?

For å bruke dette avgiftssystemet, trenger en gründer først å vite noen få punkter:

- om arbeid med beregnet inntekt er tillatt i den bestemte regionen der den enkelte er bosatt og jobber;

- om den valgte retningen i virksomheten er egnet for de tillatte aktiviteter ved påregning;

- om gründeren offisielt har arrangert mer enn 100 ansatte.

Hvis disse vilkårene er oppfylt, kan riktig prosedyre for overgangen fra STS til UTII implementeres. For dette er det viktig å utarbeide en søknad om avregistrering som betaler for det forenklede skattesystemet. En varsling er festet til ham om at den enkelte gründer begynner å jobbe som betaler av påregnet inntekt.

Dokumenter blir sendt inn på stedet for direkte aktivitet. Ofte er en gründer offisielt registrert i en by, og jobber i en annen region. Under slike forhold er det nødvendig å sende inn dokumentasjon til avdelingen for Federal Tax Service, der gründervirksomhet utføres. Et unntak vil være handel, som er levering eller levering, og inkluderer også veitransport eller reklame på forskjellige transportformer. Under slike forhold er det nødvendig å sende inn dokumenter på stedet for registrering av IP.

Innen 5 dager etter overføringen av søknaden, kan du få et varsel fra Federal Tax Service om at den enkelte gründer var registrert som betaler av beregnet inntekt. Det anbefales å kreve dette dokumentet slik at gründeren har bevis på offisielt arbeid i det valgte regimet. Dokumentet viser datoen for overgangen.

Er det mulig å kombinere modus?

Overgangen fra STS til UTII er ikke alltid nødvendig, siden hvis en gründer jobber med flere typer aktiviteter, så kan han kombinere flere systemer. Dette er ikke forbudt ved lov.

Imputert inntekt kan bare brukes på visse typer aktiviteter. En forenklet modus kan brukes i andre retninger. Det er viktig med denne kombinasjonen å opprettholde separat regnskap. For å bestemme skattegrunnlaget for det forenklede skattesystemet, er det ikke tillatt å bruke inntektene mottatt fra aktiviteter som den påregne inntekten beregnes for.

Hvordan beregnes beregnet skatt?

Hvis det er en overgang fra det forenklede skattesystemet til UTII, må gründeren nøye forstå hvordan skatten beregnes og betales riktig. For dette tas forskjellige indikatorer i betraktning:

- beregnet inntekt representert av potensiell lønnsomhet fra valgt arbeidsretning, og denne indikatoren bestemmes av myndighetene;

- en fysisk indikator tas med i betraktningen, som kan representeres av handelsgulvet eller antall passasjerseter i en bil eller buss;

- deflator-koeffisienten og korreksjonsfaktoren er inkludert i skjemaet, og disse verdiene bestemmes av hver by hver for seg, for hvilken den økonomiske tilstanden i regionen og andre faktorer tas i betraktning;

- rente lik 15%.

De viktigste indikatorene kan fås fra Federal Tax Service, så gründeren bare lager en fysisk indikator for sin aktivitet i formelen.

Er det mulig å redusere skatten?

Når du velger UTII eller STS, kan gründere stole på en reduksjon i skattegrunnlaget på grunn av forsikringspremier.

Hvis en individuell gründer ikke har offisielt ansatte arbeidstakere, kan han redusere skattegrunnlaget med 100% av de oppførte bidragene for seg selv til forskjellige statlige fond. Hvis det er innleide spesialister, reduseres basen bare med 50% av de betalte bidragene.

Skattevilkår

Hvis UTII er valgt, må utbetalinger under dette regimet betales kvartalsvis innen den 25. dagen i måneden etter kvartalets slutt. I tillegg, frem til den 20. i disse månedene, må du sende inn hvert kvartal av erklæringen.

I henhold til det forenklede avgiftssystemet foretas forskudd hvert kvartal. Midler må overføres før den 25 dagen i måneden etter kvartalets slutt. På slutten av året må FEs betale den endelige skatten frem til 30. april året etter. For bedrifter er fristen for å betale skatt og inngi en erklæring 31. mars. I følge det forenklede skattesystemet leveres en erklæring en gang i året av gründere frem til 30. april.

Fordeler og ulemper med UTII

Overgangen til tilskuddet kreves av mange gründere, siden denne modusen har mange fordeler:

- skattetrykket reduseres, siden det ikke kreves å betale mye gebyr;

- betalingen avhenger ikke av mottatt inntekt, så ofte er den virkelig lav med høy lønnsomhet i virksomheten;

- det er mulig å redusere avgiftsgrunnlaget på grunn av forsikringspremier;

- i noen regioner brukes reduksjonsfaktorer for å redusere skattebyrden for skattebetalerne.

Men dette systemet har noen ulemper, på grunn av at gründere ofte velger det forenklede skattesystemet. Innlevering av dokumenter for overgangen fra UTII er nødvendig på grunn av det faktum at hvis det ikke er aktivitet på noen tid, betales den påførte skatten fortsatt, siden det er umulig å sende inn nullretur. Selv om en individuell gründer får tap fra drift, vil han ikke kunne redusere betalingen.

Derfor vurderer hver gründer uavhengig av hvilken modus som er gunstig for den valgte arbeidsretningen.

konklusjon

Overgangen fra et regime til et annet bør gjennomføres offisielt. For dette formål må Federal Tax Service overføre relevante uttalelser og varsler.

Oftest velger gründere mellom påregnet skatt eller forenklet skattebehandling. Hvert system har fordeler og ulemper. Overgangen er mulig innen et år eller fra begynnelsen av neste år, som det tas hensyn til om prosessen er frivillig eller obligatorisk. Gründere har lov til å kombinere disse modusene, som det er nødvendig å føre separate poster korrekt for.