Odată cu o globalizare financiară în creștere, piețele titlurilor de creanță devin din ce în ce mai importante. Ce tranzacționează pe astfel de piețe și ce fel de titluri sunt considerate titluri de creanță?

Ce este o garanție a datoriei

Titlurile de creanță reflectă relația monetară dintre emitent și împrumutat. Multe companii trebuie să atragă în afara capitalului, dar nu toată lumea este pregătită să ia un împrumut în aceste scopuri. Pe de altă parte, există și potențiali investitori dispuși să investească numerar gratuit într-o afacere de succes. Dacă este necesară o licență specială pentru a furniza servicii de creditare, atunci nu este necesară permisiunea de a aloca fonduri pe baza unui anumit document care confirmă împrumutul.

Titlurile de creanță confirmă doar dreptul titularului lor de a returna suma indicată în ele, ținând cont de primirea unui anumit profit financiar. În acest caz, investitorul care își investește fondurile acționează ca creditor, iar emitentul, care emite o garanție, se recunoaște ca împrumutat.

Avantajul acestui tip de titluri este că pot fi considerate un mijloc de încredere de a investi capital. Chiar dacă compania arde, activele sale vor intra sub ciocan, iar încasările vor fi utilizate în principal pentru plata datoriilor, inclusiv a celor confirmate de titluri de valoare.

Cu toate acestea, titlurile de creanță au un dezavantaj - un randament destul de mic. Dobânda câștigată pentru ei nu se compară cu veniturile din împrumuturile bancare. Este benefic pentru emitent să emită astfel de valori mobiliare - la urma urmei, cel mai adesea sunt mult mai ieftine decât împrumuturile bancare. Mai mult, deținătorii titlurilor de creanță nu pot interfera în politica companiei, influențează managementul acesteia - acest lucru este foarte benefic pentru emitent, dar nu întotdeauna este bun pentru investitor.

Contabilitatea analitică a titlurilor de creanță se realizează ținând cont de tipul lor, scadența și alți parametri.

Tipuri și caracteristici generale

Lista titlurilor de creanță este destul de diversă - unele sunt folosite mai des, altele mai rar. În acest articol vom considera cele mai utilizate. Deci, tipurile de titluri de creanță:

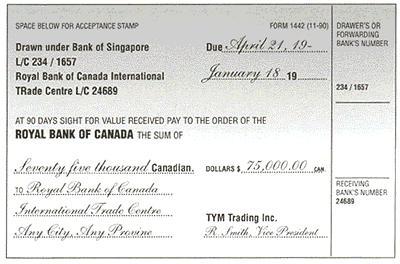

- Cambiu - este emis în conformitate cu un formular specific. Esența acestui document este o obligație certificată scrisă a sertarului (debitorului) de a plăti persoanei care a primit factura, o anumită sumă la sfârșitul documentului.

- legătură - o garanție care exprimă obligația datoriei emitentului de a o răscumpăra după o anumită perioadă de timp la valoarea declarată și în perioada de valabilitate - care dă dreptul de a primi dividende prestabilite.

- Obligațiune de trezorerie - de fapt, aceeași obligațiune, numai sprijinul său financiar este realizat în detrimentul fondurilor bugetare, iar emitentul este statul.

- Certificat de economii - poate fi emis de diverse organizații de credit, precum și o obligațiune, dă dreptul de a primi dividende în perioada de valabilitate cu returnarea fondurilor investite la sfârșitul contractului.

Cambiu - scurtă descriere

După cum am menționat deja, aceasta este una dintre cele mai comune titluri de creanță. Acesta este un document destul de specific, cu caracteristici clare:

- Formular aprobat - trebuie să conțină puncte și detalii strict definite. Cele mai mici abateri de la reguli pot deveni baza recunoașterii nulului de lege.

- Circulație - o factură poate fi transferată din mână în mână de un număr nelimitat de ori, ceea ce o face un instrument independent pentru decontări.Despăgubirea pentru factură va fi primită de cel care va fi ultimul său proprietar de drept.

- Strictețe - datoriile pentru acest tip de valori mobiliare sunt recuperate mult mai rapid.

- Necondiționat - aceasta înseamnă că, până la sfârșitul termenului, banii trebuie returnați titularului fără alte condiții suplimentare.

- Rezumat - o astfel de garanție este emisă fără referire la evenimentul (operațiunea), care a servit drept bază pentru furnizarea sa.

Tipuri de facturi

Să aruncăm o privire mai atentă la aceste titluri de creanță - tipurile și caracteristicile lor.

În primul rând, facturile pot fi împărțite în două grupuri principale: simple și transferabile. Primele sunt o obligație directă a sertarului de a plăti o anumită sumă până la data specificată. Al doilea este ceva mai complicat. Cambiu caracterizat printr-o caracteristică foarte importantă - destinatarul bunurilor (persoana care emite factura) declară un terț ca plătitor al datoriei sale, acesta este cel care este considerat ulterior debitor. Pentru a fi sigur că factura va fi plătită, se face o acceptare - asigurarea. Aceasta înseamnă că un terț trebuie să confirme în scris acordul său de a plăti datoria. Atunci când o astfel de securitate trece de la o persoană la alta, se face o aprobare specială pe spatele ei.

Pe baza probabilității rambursării, se pot distinge mai multe tipuri de facturi:

- marfa - confirmă obligația de a plăti produsul primit la date specifice, poate fi utilizată pentru decontări pentru diverse bunuri sau servicii;

- financiar - este o consecință a unui contract de împrumut, adică „produsul” primit în cadrul acestuia este banii; de obicei, facturile financiare sunt ușor utilizate de firme pentru a-și crește capitalul de lucru;

- prietenoase - scrise dacă toți participanții la tranzacție sunt organizații / persoane reale, dar de fapt nu se efectuează nicio tranzacție; astfel de documente sunt executate atunci când investitorul oferă asistență financiară prietenoasă unei întreprinderi nevoiașe și, în principiu, nu se așteaptă să primească bani înapoi;

- bronz - un document care nu are suport de numerar real este utilizat pentru a efectua scheme frauduloase, în timp ce unul sau mai mulți participanți la tranzacție sunt personaje fictive.

Ce este o obligațiune?

Acum să ne uităm la alte titluri de creanță - obligațiuni. Aceasta este obligația de plată a emitentului de a rambursa titularul pentru valoarea garanției în sine, precum și de a plăti dobânda prevăzută. Rambursările se fac într-o perioadă strict convenită, numită dată de scadență. În funcție de aceasta, obligațiunile pot fi:

- pe termen scurt - scadență mai mică de 5 ani;

- pe termen mediu - de la 5 la 15 ani;

- Pe termen lung - maturitate mai mare de 15 ani.

Într-o situație economică favorabilă, plasarea pe termen lung a fondurilor în obligațiuni este mai justificată.

Beneficii de obligațiuni

Astfel de titluri de creanță au o serie de avantaje incontestabile:

- economii la servicii de împrumut - de regulă, dobânda la împrumuturile primite în aceeași perioadă este mult mai mare;

- atragerea de fonduri terțe pentru o perioadă mai lungă de timp - în realitățile actuale, obținerea de împrumuturi pentru o perioadă lungă de timp pentru multe întreprinderi este problematică;

- posibilitatea de a atrage investitori mari;

- conservarea capitalului - spre deosebire de creditori, deținătorii de obligațiuni nu dețin proprietatea unei părți din active.

Tipuri de obligațiuni

Cum se pot împărți obligațiunile cu titluri de creanță în funcție de tipul de plată. În funcție de acest parametru, acestea sunt cupon și non-cupon (în acest caz, cuponul este înțeles drept rata%).

Obligațiunile cupon, în funcție de rata dobânzii, pot fi, de asemenea, împărțite în mai multe tipuri:

- cupon permanent - toate plățile sunt strict reglementate, se fac într-o anumită perioadă de timp și la o rată a dobânzii fixă;

- cupon variabil - în ciuda faptului că condițiile de plată sunt strict convenite, rata dobânzii poate varia într-o direcție sau alta;

- indexabil - rata dobânzii este ajustată în funcție de nivelul inflației, plățile sunt periodice.

O obligațiune cu cupon zero înseamnă că plata se va face numai la expirarea Băncii Centrale, iar rata dobânzii este zero.

De obicei, plățile pentru obligațiuni sunt clar reglementate și se fac la sfârșitul perioadei de valabilitate, dar pot exista și alte opțiuni. În funcție de aceasta, obligațiunile pot fi:

- rambursabil - titularul are dreptul de a „preda” obligațiunea înainte de data expirării;

- revocabil - dreptul de a răscumpăra o garanție înainte de termen aparține emitentului.

Alte titluri de creanță

Clasificarea titlurilor de creanță nu este posibilă fără mențiune certificate de depunere și facturi de trezorerie.

Primul este un certificat scris emis de o bancă sau o altă instituție de credit care confirmă depunerea de fonduri. Un astfel de document stabilește dreptul deponentului de a returna depozitul cu plata dobânzii datorate la sfârșitul contractului.

Cel de-al doilea confirmă faptul că proprietarii lor au contribuit cu bani la bugetul de stat și au dreptul de a primi anumite venituri sub formă de plăți anuale ale dobânzii datorate.

concluzie

În concluzie, aș dori să notez că titlurile de creanță nu sunt doar un mod eficient de a primi investiții suplimentare, ci și o investiție bună. Emiterea unor astfel de valori mobiliare este de obicei angajată în companii mari cu o cifră de afaceri stabilă și ridicată rating de credit prin urmare, astfel de investiții sunt destul de fiabile.