Munca oricărei întreprinderi, instituții sau organizații este asociată cu implementarea activităților financiare pe piața modernă. Instrumentele financiare ale pieței financiare sunt diverse tipuri de documente având valoare în termeni monetari, cu ajutorul căreia compania desfășoară operațiuni pe piață. Instrumentele financiare sunt clasificate după caracteristici similare, cele mai semnificative pentru fiecare tip.

Instrumentele financiare includ varietăți de pasive pe termen lung și pe termen scurt care pot fi reprezentate ca mărfuri pe piețe. Documentele financiare sunt prezentate ca forme de investiții, sunt utilizate pentru comerț. Fondurile întreprinderii, prezentate în documentația de raportare și care servesc la îmbunătățirea stării financiare, sunt clasificate în documente financiare. Acestea oferă proprietarului dreptul de a atrage noi investiții, inclusiv instrumente de creanță, acțiuni, opțiuni, împrumuturi și garanții.

Instrumente de divizare în funcție de tipul pieței financiare

Fiecare activitate necesită instrumente financiare separate:

- titlurile de decontare și banii constituie baza pieței creditului;

- valorile mobiliare, în funcție de aprobarea prin acte legale și de reglementare, sunt un instrument al pieței bursiere;

- pe piața valutară, se folosesc bani străini, titluri de decontare în valută și unele varietăți de valori mobiliare;

- piața asigurărilor servește produse de asigurare sub formă de servicii diverse, unele tipuri de valori mobiliare și titluri de decontare;

- piața valorilor mobiliare folosește documente de decontare și titluri de valoare, acest lucru vă permite să utilizați aur, platină, argint acumulând pentru a crea rezerve ca instrumente financiare.

Instrumentele financiare sunt împărțite în funcție de metoda de circulație:

- cele mai frecvente pentru deservirea operațiunilor monetare sunt instrumentele financiare pe termen scurt, a căror valabilitate este de până la un an;

- perioada de circulație a documentelor pe termen lung este determinată de perioada de mai mult de un an, acestea includ titluri de valoare fără a determina data de expirare pe piața de capital, care se numesc nelimitate.

Împărțirea documentelor financiare pe tip de venit

Indiferent de modificarea procentului împrumutului și a valorii profitului din capital, se alocă un tip de titluri care garantează o anumită sumă de venit. La rambursare, proprietarul primește o sumă fixă de resurse materiale.

Instrumentele cu venituri indefinite sunt denumite „instrumente financiare pe termen lung”. Nivelul distribuției veniturilor pe aceste valori mobiliare depinde de modificările condițiilor pieței și de rata dobânzii variabile încorporate în acestea. Mărimea beneficiului este afectată de indicatorii cursului valutar, rata de reducere și poziția financiară a emitentului, exprimată sub forma unui document (certificat de investiții, acțiune comună).

Scopul documentelor financiare în funcție de natura obligațiilor

Pentru a efectua tranzacții directe între cumpărător și vânzător, proprietar, contractant și subcontractant, instrumentele sunt utilizate fără obligații de finanțare ulterioare. După finalizarea tranzacției sau efectuarea serviciilor, părțile nu suportă obligații materiale suplimentare pentru a furniza resurse financiare.

Instrumentele financiare de credit servesc ca instrumente pentru organizarea relațiilor de împrumut.Verificările, obligațiunile, cambiile arată natura tranzacției și necesită plata valorii nominale a documentului la un moment dat. Lucrările prevăd plata unei remunerații suplimentare (în procente), dacă această sumă nu este inclusă în valoarea inițială a valorii nominale.

În certificate de investiții, acțiunile sunt clasificate ca instrumente de capitaluri proprii care definesc operațiunile pe piața financiară, confirmând drepturile titularului lor asupra unei părți sau acțiuni specifice din capitalul autorizat al emitentului lor. Conform documentelor, proprietarul primește venituri sub formă procentuală sau sub formă de dividende.

Diferența instrumentelor pe categorii de semnificații

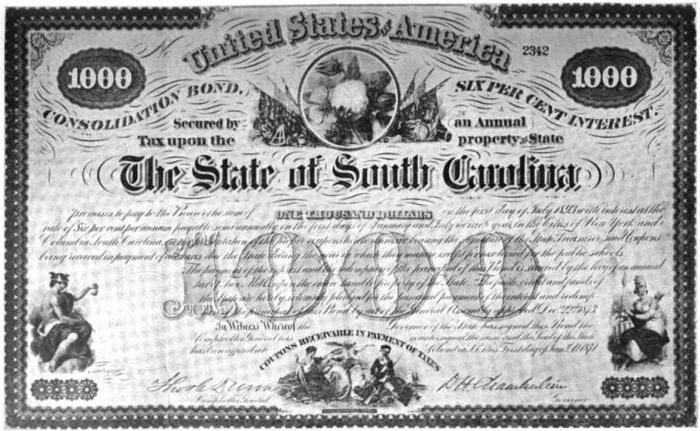

Documentele financiare primare fac parte din categoria instrumentelor financiare de ordinul întâi și combină valori mobiliare (cecuri, obligațiuni, facturi, altele). Acestea, de regulă, sunt emise direct de emitentul de primă linie, documentele confirmă drepturile titularului asupra unei acțiuni sau a unei ordini de relații de credit.

Instrumentele financiare ale unei piețe financiare de importanță secundară sunt numai titluri în care drepturile sau obligațiile titularului lor sunt determinate pentru vânzarea sau cumpărarea de documente monetare primare, bunuri, active corporale și necorporale și valută. Aceste operațiuni sunt prevăzute pentru perioadele viitoare în condiții prestabilite. În unele cazuri, instrumentele secundare sunt utilizate pentru a asigura riscul modificărilor prețurilor. Opțiunile, contractele la termen, contractele futures, swaps-urile, în funcție de tipul de active care au servit la emiterea acestora, sunt împărțite în continuare în documente de marfă, valută, asigurare și acțiuni.

Tipuri de instrumente pentru riscuri pe piață

Instrumentele financiare fără riscuri includ titluri și valori mobiliare pe termen scurt, certificate pentru depozitele băncilor prospere, monedă dură și metale valoroase. Toate achizițiile și vânzările sunt efectuate pentru o perioadă scurtă și condiționat nu prezintă un grad de risc. O astfel de definiție condiționată se bazează numai pe gradul de comparare a riscului cu tranzacțiile din alte documente, deoarece orice tranzacție financiară are o pondere minimă de risc.

Instrumentele financiare cu risc redus includ titluri de creanță pe termen scurt pe piața monetară, al căror risc minim este garantat de poziția financiară fiabilă a împrumutatului.

Documentele financiare moderat riscante caracterizează tipul de valori mobiliare, care sunt instrumente de piață medii comune între vânzători și cumpărători. Instrumentele financiare pe termen scurt și cele pe termen lung fac obiectul vânzării și achiziției pe piața serviciilor, producției și asigurărilor. Acele instrumente de tranzacții financiare care depășesc gradul de risc al comenzii medii de piață sunt clasificate ca valori mobiliare cu risc ridicat.

Documentele cu un nivel ridicat de risc includ instrumente financiare ale pieței creditului și natură speculativă. Ofertele pe care le reprezintă sunt de obicei un tip de risc de capital de risc cu venituri mari din dobânzi, o obligațiune extrem de profitabilă. Adesea, contractele futures și opțiuni sunt încheiate cu o întreprindere sau organizație aflată în pragul falimentului sau într-o criză financiară.

Tipuri de instrumente financiare

În funcție de activitățile de operare care susțin instrumentele, compoziția și natura documentelor financiare și a documentelor se modifică:

- numerar și imobilizări corporale reprezentând baza relațiilor de credit ale a două sau mai multe părți participante;

- verificări în formularul prescris care exprimă ordinul titularului contului de a efectua plăți la prezentare; faceți distincția între documentele de verificare ale purtătorului, documentele înregistrate și cele de comandă;

- scrisori simple și transferabile de credite și obligații monetare ale băncii, permițând, prin ordinul clientului, să facă deconturi cu beneficiul pentru cumpărător sau o altă bancă, în cuantumul sumei convenite;

- cambii reprezentând obligația debitorului (emitentul cambiei) de a plăti suma indicată în document deținătorului garanției;

- Titlurile de garanție sunt o obligație a datoriei de a plăti pentru un împrumut comercial primit într-o formă de gaj, ipotecarul poate vinde proprietatea ca garanție în rambursarea datoriei restante.

Tranzacții de stocuri cu instrumente financiare

Instrumentele bursiere se împart în următoarele tipuri:

- O obligațiune este un document valoros de transfer, care încheie dreptul titularului hârtiei de a primi de la emitentul inițial la momentul convenit, valoarea obligațiunii sau proprietății indicate în ea, uneori este garantat un procent din valoarea nominală pe care titularul documentului este garantat să o primească.

- O acțiune este o garanție care determină drepturile titularului de a primi o parte din profitul companiei pe acțiuni și de a participa la echipa de conducere. După lichidarea societății pe acțiuni, proprietarul blocului de acțiuni primește o parte din bunul rămas.

- Facturile de trezorerie sunt titluri emise de stat către o entitate la care are datorii corporale.

- Biletele la ordin reprezintă titluri. Acesta este un document care obligă să plătească o datorie către o altă persoană, în așteptarea primirii unei facturi ca garanție.

- Un certificat de investiție este un document care indică proprietatea asupra proprietății sau care conține confirmarea contribuției proprietății la capitalul autorizat sau la un cont bancar.

- Pentru vânzarea sau achiziția unui activ inițial de către părți în timpul unei tranzacții de schimb, se folosește un instrument numit contract futures care conține obligații conexe.

- Opțiunile, ca contract, confirmă drepturile, dar nu și obligațiile titularului lor, de a schimba o sumă prestabilită a activului inițial și de a reglementa prețul și termenii.

- Contractul forward determină următoarea tranzacție pentru furnizarea de active inițiale în perioada viitoare la prețul stabilit și la timp.

- Un mandat este o garanție care este emisă și emisă de un emitent de primă linie pentru tranzacții financiare pentru achiziția acțiunilor sale obișnuite într-o anumită perioadă de timp la un preț fix.

Instrumente pentru piața valutară

Principalele documente care au înregistrat progrese pe piața valutară sunt:

- active valoroase în valută ca obiect al operațiunilor de bază pe piața valutară financiară;

- valori mobiliare în baza scrisorii de credit utilizate în decontări cu întreprinderi de comerț exterior, pe baza furnizării documentelor necesare pentru certificarea calității, bonuri de livrare și polițe de asigurare către departamentele bancare;

- un cec bancar în valută străină ca o comandă a unei bănci străine în străinătate către sucursala sa - corespondent - pentru a transfera suma alocată din cont către proprietarul cecului;

- Factura valutară bancară ca document de decontare prezentat de banca principală corespondentului său în străinătate;

- cambie în monedă este un document de decontare emis de importatorul mărfii către creditor sau exportator al primului ordin;

- contracte futures ca instrumente ale pieței valutare pentru tranzacții cu schimbul valutar;

- un contract valutar opțional care acționează pe piața valutară ca drept de refuz de a cumpăra și de a vinde active în valută la un preț stabilit anterior;

- schimb valutar, asigurând prioritatea proprietarului operațiuni de schimb valutar.

Instrumente pe piața asigurărilor

Principalele instrumente financiare ale pieței financiare în domeniul asigurărilor sunt împărțite în următoarele tipuri:

- contracte de asigurare și contracte pentru anumite tipuri de servicii furnizate;

- acorduri și acorduri de reasigurare utilizate pentru implementarea relațiilor materiale între birourile de asigurări care operează pe piață;

- abonament de urgență sau obligația destinatarului bunurilor de a plăti partea convenită a pierderii în caz de deteriorare a mărfurilor prin transport.

În funcție de durata documentelor de asigurare sunt împărțite pe termen scurt, pe termen lung și nelimitate. Contractele și contractele pentru anumite tipuri de asigurări sunt principalele operațiuni imobiliare în activitatea de asigurare. Acestea se eliberează cu un certificat special (poliță) eliberat de companie asiguratului.

Instrumente specifice pe piața aurului

Principalele tipuri de instrumente financiare în operațiuni cu aur și metale prețioase sunt împărțite după cum urmează:

- aurul și metalele prețioase (sunt principalul obiect de cumpărare și vânzare);

- sistemul anumitor valori mobiliare, documente, contracte și acorduri pentru licitație.

Toate instrumentele considerate ale pieței financiare se confruntă cu schimbări dinamice, în funcție de restructurarea normelor legislative de reglementare federală a diferitelor tipuri de piețe. Aplicarea lor este justificată de studiul metodelor altor țări dezvoltate în relațiile de piață.

Controlul financiar al statului

Regulamentul privind punerea în aplicare a supravegherii de stat a legalității și fezabilității economice a acțiunilor privind distribuirea și cheltuirea fondurilor federale este o măsură eficientă a dezvoltării sociale și materiale a țării și a regiunilor sale constitutive. Mijloacele de control devin cele mai importante măsuri pentru a asigura funcționarea cu succes a unităților de afaceri.

Sarcinile principale ale aplicării controlului în stat

Angajații federali verifică obligațiile de proprietate ale companiilor și persoanelor fizice față de stat și administrația locală. Controlul financiar este exercitat asupra cheltuielilor și acumulării corecte a resurselor materiale de către întreprinderile municipale și de stat subordonate economiei sau structurilor lor de management operațional.

Supravegherea de stat este supusă tuturor operațiunilor monetare, decontărilor, procedurii de încheiere a contractelor, contractelor, stocării bunurilor materiale și a resurselor. Pentru a spori eficiența muncii, angajații organizațiilor de reglementare identifică oportunitățile pentru apariția rezervelor interne ascunse ale organizației. Dacă se constată o încălcare a disciplinei financiare, se iau măsuri pentru eliminarea acesteia, se emite un avertisment cu privire la alte încălcări pentru consolidarea ordinii de conducere a instrumentelor financiare.

Linia de control a statului servește ca bază pentru schimbările economice și sociale, în timpul auditului, este dezvăluit gradul de conformitate cu statul de drept al tranzacțiilor financiare de către organele publice și publice, serviciile municipale și federale. Controlul asupra activităților financiare ajută la restabilirea conformității comerțului și a altor tranzacții cu interesele statului, adecvarea politicii financiare.

titluri de valoare

Pentru a exprima drepturile asupra proprietății și pentru a le realiza prin transfer către o altă persoană sau organizație, conceptul de titluri există. La întocmirea documentelor, emitentul valorilor mobiliare exprimă relații cu împrumutul proprietarului valorilor mobiliare și se obligă să plătească datoria care rezultă din condițiile pentru întocmirea și emiterea documentului. Investitorul este o persoană juridică sau un cetățean, deținător al valorilor mobiliare primite de la emitent. Aceste documente sunt eliberate tipărite după modelul stabilit sau acceptate pentru producție sub formă de hârtii scrise de mână și note de cont.

Instrumentele financiare ale pieței financiare sub formă de valori mobiliare au propriile caracteristici:

- textul documentului conține esența unui anumit drept de proprietate;

- drepturile de proprietate ale proprietarului apar în legătură cu dreptul de proprietate asupra unei garanții;

- fiecare securitate conține detaliile a două părți;

- dacă proprietarul deține o garanție, atunci joacă rolul unei procuri și nu necesită documente justificative suplimentare.

În concluzie, trebuie menționat că politica financiară a statului rus este dezvoltată în direcția respectării tranzacțiilor materiale cu interesele țării. Pentru realizarea acesteia, se creează schimburi de stocuri, mărfuri și valute, registratori specializați și piețe de vânzare la vânzare, centre de informații și decontare și depozite. În cadrul legii, se desfășoară activități intermediare și comerciale, depozitarii și fondurile de investiții există și se dezvoltă o formă de încredere și de încredere a relațiilor financiare.