CPM - много важен показател при кандидатстване за заем. Това съкращение означава общата стойност на заема. Какво е това? Как се изчислява този показател? Какво е включено в него? Как да го изчислите сами? Възможно ли е да получите точни резултати? Тези и свързани с тях проблеми можете да намерите в статията.

Какво е това?

Общата стойност на заема (CPM) е информационен показател, чрез който е възможно да се сравняват оферти за заем от различни банки и ПФИ (микрофинансови организации). Това е много ценни данни, защото с помощта на CPM ще определите кой заем ще бъде по-малко скъп за вас.

Тази стойност се изчислява като процент (%). Но през декември 2017 г. Законът за потребителските кредити беше изменен. Според тях изчисляването на общата стойност на заема трябва да се извършва не само в проценти, но и в парично изражение.

Всъщност всичко е ясно. Ако се даде заем, да речем, с 20% годишно, тогава се оказва, че ще преплащате 20% от сумата на заема годишно. Но кредитополучателят плаща много повече, отколкото е посочено в атрактивна ставка.

Факт е, че стойността на пълната цена на заем не винаги е посочена от банките в рекламни оферти, само в договори за заем. И кредитополучателите намират тези предимно неблагоприятни условия за тях след подписване на документа.

Пазарна средна стойност

Сега да преминем към статистиката. Според Централната банка на Русия общата стойност на заемите, потребителските и автомобилните, се изразява със средната пазарна стойност в диапазона 13,7-26,8%.

Пазарна средна стойност за ПФИ

Що се отнася до ПФИ (организации, издаващи микрокредити), показателите тук са малко по-високи. Понякога дори достигат фантастични числа. Например, за необезпечен микрокредит в размер до 30 хиляди рубли, изготвен за един месец, средната пазарна пълна цена на заем може да достигне до 600%!

Съответно, колкото повече се увеличава обемът и срокът на заем от ПФИ, толкова повече тази стойност ще се доближи до банкирането. Така че, ако необезпечен микрокредит се издава за период от около година, а размерът му надхвърля 100 хиляди рубли, тогава средната пазарна стойност в съотношението му е 32,5%, а лимитът е 43,4%.

Сега ще разгледаме дали стойността на общата цена на потребителския заем е еквивалентна на рекламираната ставка. Помислете какви банки са задължени по закон да включват в CPM за сетълменти и какво не.

Какво е включено в CPM?

Продължаваме да анализираме пълната цена на заема. Какво е това? Това са всички плащания по заем, които са известни към момента на сключване на договора за заем.

Обмислете ги:

- Основният дълг. Това е основната стойност във формулата, предложена от закона. Но тя далеч не е единствената. В допълнение към него има много количества, които се изплащат от кредитополучателя над изплащането на основния дълг.

- Лихва по кредита. Това е, това са рекламираната оферта.Но в същото време лихвата по заема далеч не е единственото, което остава да се изплати на кредитополучателя.

- Плащания към банката. Тук са посочени само тези плащания, без които издаването на заем не е възможно. Например, ако е издаден заем за апартамент, може да е необходима такса за поставяне на прилична прилична сума пари в индивидуален сейф.

- Разходите за издаване на кредитна карта. При условие, че средствата ще бъдат кредитирани, а не издадени в брой.

- Плащания към определени трети страни, ако предоставянето на заем зависи от договора с тях. Такива лица, разбира се, трябва да бъдат посочени в договора. Най-често те са застрахователят, нотариус или оценител. Такса означава застрахователни премии, плащания за оценка на обезпечения, преводи на средства по сметки на други банки и др.

- Цената на застраховката. За тези случаи, когато обезщетение за застрахователно събитие се изплаща не на кредитополучателя, а не на неговите роднини. Така че в структурата на СРМ цената на животозастраховането ще бъде взета предвид, ако в резултат на смъртта на кредитополучателя банката получава обезщетение за погасяване на кредита с тези средства.

- Застраховка, определяща условията на заема. Това са застрахователни договори, които определят размера, условията, лихвите при кандидатстване за заем. Много банки повишават лихвите по кредитите, ако кредитополучателят не състави застрахователен договор. В такива случаи застраховката, закупена от кредитираните, трябва да се вземе предвид при изчисляване на общата стойност на потребителски заем, заем.

Изключения при изчисляване на плащания към трети страни

Сега за изключенията. „Плащания към трети страни“ не включват застраховка на обезпечение (например, комплексна застраховка при кандидатстване за заем за автомобил). Измененията в закона, приети през декември 2017 г., задължават да се вземат предвид при изчисляване на пълната цена на потребителски заем, ипотечен кредит за застраховане на недвижими имоти.

Освен това, ако наименованието на организацията е записано в договора за заем, тогава изчислението ще се извърши по ставки. Ако банката не ограничи обхвата на застрахователите, с които клиентът може да се свърже, използвайте тарифите на която и да е от застрахователните организации. Следователно в този случай изчисленията на UCS ще бъдат само приблизителни.

Но банката тук определено трябва да посочи по ставките на коя застрахователна компания прави изчислението. В този случай в договора трябва да се посочва, че при избора на друг застраховател застрахователната компания може да бъде различна.

Важно е да запомните, че при изчисляване на плащания към трети страни като част от CPM банковите специалисти използват застрахователни ставки, които са актуални към момента. От това не можем да изключим възможността в бъдеще тези тарифи да се променят и цената на плащанията да се увеличава / намалява.

Какво не се взема предвид в CPM?

По-горе представихме средната пазарна стойност на общата цена на заема. И сега това, което не се взема предвид при изчисляването на UCS:

- Плащания, изисквани от закона. Например CTP, когато кандидатствате за кредит за кола.

- Плащания в резултат на нарушение от страна на кредитополучателя на условията на договора. Най-често срещаният пример е неустойка за забавено плащане. Това е съвсем логично, тъй като е невъзможно да се предскаже вероятността от подобни нарушения предварително.

- Плащания, които зависят пряко от решението на кредитополучателя. На първо място, те трябва да бъдат свързани със самия заем и договора. Например, извършване на такса за ранно плащане.

- Цената на застрахователната застраховка. Най-често те са корпусни.

- Застраховането.

Застрахователен въпрос

Що се отнася до последния от горния списък, тогава при изчисляване на общата стойност на заема Централната банка определя следните условия, при които разходите за застраховка не са включени в CPM:

- Изпълнението на застрахователния договор не засяга нито размера на заема, нито самата възможност за предоставяне на заем.

- Когато извършва такава услуга, кредитополучателят получава някаква допълнителна полза за себе си.

- Така нареченият период на охлаждане е валиден 14 дни. Тоест, без последствия за себе си в този момент, кредитополучателят може да откаже застрахователни услуги.

Прост заем калкулатор

Понякога кредитополучателят трябва сам да изчисли CPM. Най-добрият начин тук е да използвате онлайн калкулатор за заем. Подобна опция освен безплатна предлага и много интернет ресурси.

Необходимо е само да въведете данни от графика си за плащане в задължителните полета. Ако все още не сте впуснали заем, тогава ще трябва да потърсите необходимата информация на уебсайта на банката, която ви интересува.

Най-простата версия на калкулатора съдържа следните графики:

- Размер на заема

- Лихвен процент.

- Срок на заема

- Еднократна комисионна.

- Месечна комисионна.

- Начин на плащане.

- Започнете изплащанията.

Резултатът в повечето случаи не е в проценти, а в рубли. Изчисленията обаче ще бъдат приблизителни.

Сложен калкулатор за заем

За да получите по-точен резултат, трябва да намерите по-подробен онлайн калкулатор. Например, достатъчно близък до реалността резултат може да се получи чрез попълване на следните параметри:

- Начин на плащане.

- Размер на заема

- Заемна лихва.

- Срок на заема

- Начало на изплащане на заем.

- Застраховането.

- Всички постоянни комисии.

- Разходи за оценка.

- Такса за намаляване на лихвата

- Наем на банкови клетки

- Други еднократни банкови комисионни.

Изчисления в програмата EXCEL

Алтернатива на онлайн калкулатора е популярна офисна програма. Отворете стандартната таблица и продължете според следния алгоритъм:

- В колона Б въведете всички дати на плащане. Нулата (първата в списъка) тук ще бъде датата на одобрение на заема. Именно върху него се прави изчислението (дисконтирането) - определянето на стойността на UCS.

- Колона В съдържа всички суми, платени от кредитополучателя. Моля, обърнете внимание, че първата от тях ще бъде отрицателна - това е размерът на одобрения заем. Всички последващи са положителни. Това са плащанията, които правите според вашия график.

- Ще ви трябва функцията IRR. В този случай той е еквивалентен на UCS. Името му е „ЧИСТО“.

- За да направите изчисления в последната клетка в колона С, поставете знак за равенство.

- След това въведете името на формулата - „ЧИСТО“.

- Поставете скоба и въведете всички стойности от колона C (просто щракнете по ред върху попълнените клетки).

- Сложете точка и запетая.

- По същия начин избройте всички стойности от колона B.

- Не забравяйте да затворите скобата.

- След това натиснете „Enter“ (клавиша Enter).

Ако сте направили всичко правилно, в последната клетка на колона C ще получите желаното число. Тя се изразява не в проценти, а в части от единица. Например 0,3401. За да върнете тази стойност в процент, просто умножете по сто. В нашия случай стойността на UCS ще бъде равна на 34%. Точно толкова преплащате по заема си.

Изчисляване по формулата

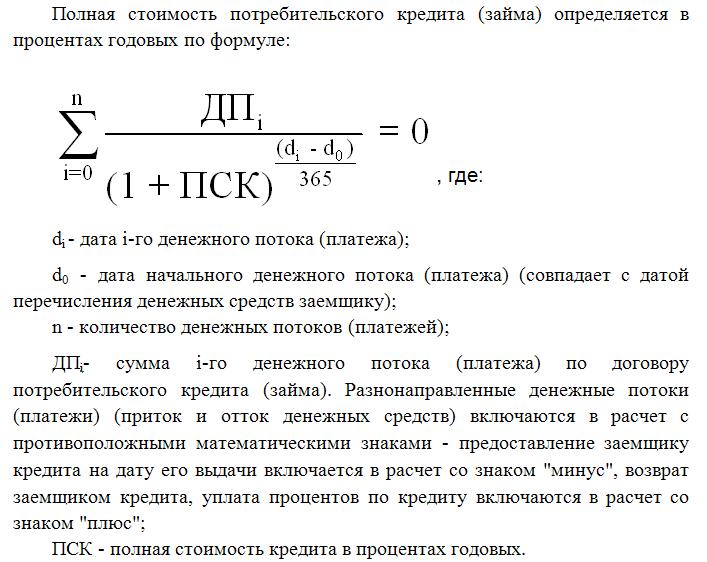

Най-трудният начин е да се използва формулата, която Федералният закон за потребителските кредити предлага. Ще го видите по-късно в статията. Разбира се, изчисленията тук ще бъдат най-точните, но в този случай не можете да направите без знания по финансова математика. Между другото, именно тази формула банковите специалисти използват при изчисляване на CPM.

Пълната цена на заема тук съответства на показателя за вътрешна норма на възвръщаемост (IRR във финансовата математика). Тази стойност е равна на лихвения процент, при който дисконтираният нетен доход е нула.

Нетният доход на банката като цяло е сумата, която клиентът надплаща. Отстъпката тук е намаляването на бъдещите пари до сегашната му стойност. Съответно всички плащания по заем се дисконтират към датата на издаване. Следователно нетната настояща стойност е общата сума на всички дисконтирани плащания от кредитополучателя.

CPM е много важна стойност за кредитополучателя. Както видяхте, той се различава от лихвения процент по банковите брошури, освен това в по-голяма степен. Изчисляването на CPM означава точно да определите колко ще преплатите, като погасите заема.