Přímý a zpětný leasing jsou dvě finanční transakce, které vám umožňují přijímat aktiva, která nejsou ve vlastnictví společnosti, bez jejich použití. To je zvláště výhodné, pokud se jejich hodnota v průběhu času snižuje. V širším smyslu je leasing automobilů a jakýchkoli jiných aktiv dohodou mezi dvěma stranami, na jejímž základě jedna z nich získává právo používat je výměnou za měsíční platby. Tato operace umožňuje nejen začít s používáním zařízení ve výrobním procesu, když nejsou peníze na jeho zakoupení, ale také si ho nechat doma a skutečně jej prodat investorovi. O tom si povíme v dnešním článku.

Historické pozadí

V průběhu staletí sloužil leasing k mnoha účelům. Podstata jeho legislativní regulace závisí na sociálně-ekonomických podmínkách v tomto období. Zejména až do začátku 19. století byl leasing nejčastěji využíván v zemědělství. Později se stala běžnou součástí obyvatel měst. Současná legislativa upravující vztah mezi nájemcem a vlastníkem nemovitosti se vyvinula pod vlivem „volné ruky“ trhu Adam Smith a zásady nezasahování. Postupem času začaly vznikat změny na ochranu práv kupujícího. Nakonec v mnoha zemích došlo k reformám, které nájemcům usnadnily život. K dnešnímu dni jsou obě strany leasingové smlouvy chráněny ve všech vyspělých zemích téměř stejně.

Definice a obecné informace

Zpětný leasing je finanční transakce, při níž jeden subjekt na trhu prodává své aktivum a poté ho dlouhodobě pronajímá. Dostane tak možnost použít vybavení, které již nevlastní. Tato operace se nejčastěji používá pro dlouhodobá aktiva, zejména pro nemovitosti, jakož i pro trvalé výrobní prostředky, například letadla a vlaky. Tento termín mohou být používány národními vládami pro prodej a následný pronájem jejich vlastních teritoriálních aktiv. Spojené státy chtěly prodat Falklandské ostrovy Argentině a použít zpětný leasing pro budoucí použití během následujících 99 let. Podobná dohoda byla s Čínou o Hongkongu. Použití takové operace je obvykle způsobeno finančními nebo daňovými aspekty podnikatelského subjektu.

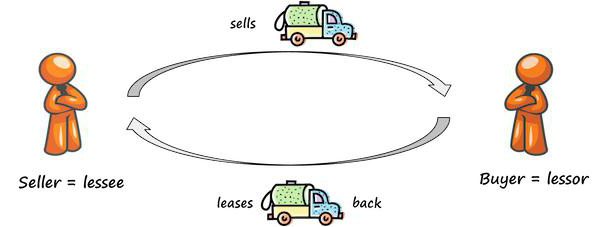

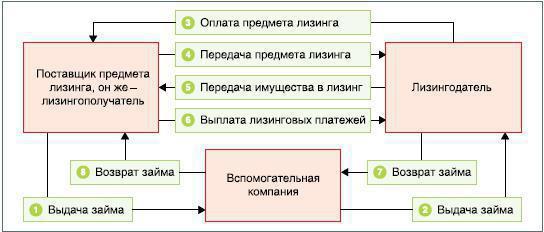

Zpětný leasing: Schéma

Tato finanční transakce nutně zahrnuje dva účastníky. První z nich současně působí jako prodejce svého majetku a nájemce. Ztrácí vlastnictví zařízení, nemovitostí nebo vozidel, ale dostane příležitost je i nadále používat za poplatek. Zvažte zpětný pronájem nemovitostí:

- Vezměte aktivum z rovnováhy.

- Uzavřít dlouhodobou smlouvu, na jejímž základě bude realizován vratný leasing.

- Prodejte nemovitost a proveďte zálohu.

- Utrácet peníze přijaté od pronajímatele podle vlastního uvážení.

- Pokračujte v používání aktiva a za něj platte měsíční platby.

- Zůstatek nákladů snížením zdanitelný příjem podniky.

- Po vypršení smlouvy získejte nemovitost zpět do svého vlastnictví.

Musíte pochopit, že pokud nájemce poruší podmínky smlouvy, nový vlastník může smlouvu jednostranně ukončit a odmítnout vrátit aktivum.

Smlouva o zpětném nájmu

Podle podmínek smlouvy je po nákupu aktivum převedeno na prodávajícího za poplatek. Hlavním důvodem pro použití takové operace, jako je zpětný leasing, je převod vlastnictví holdingové společnosti se zachováním hodnoty a ziskovosti aktiva. Prodávající může také získat další hotovostní prostředky převodem prostředků domácnosti na kupujícího. Pro pronajímatele je tato transakce dlouhodobě zajištěnou investicí. Nemusí se obávat ztráty peněz nebo dohodnutého úroku, protože má vždy příležitost ponechat si aktivum v případě, že prodávající poruší podmínky smlouvy. Návrat důvěryhodnosti jednotlivcům jsou často praktikovány investičními fondy, které fungují s velkým počtem nemovitostí, od kancelářských prostor po nemocnice a byty.

Klíčové prvky dohody

Leasingové vztahy jsou zajištěny právní smlouvou. V USA má také rysy dohody. Každý typ leasingu má své zvláštní podmínky, které jsou uvedeny v dohodě. Obecně forma smlouvy zahrnuje následující aspekty:

- Názvy smluvních stran.

- Datum zahájení a doba trvání smlouvy.

- Umístění pronajatého aktiva.

- Podmínka automatické obnovy, pokud se strany dohodly.

- Velikost a četnost plateb za použití aktiva.

- Další podmínky (pojištění ztrát, omezení užívání majetku, údržba a kdo za ně odpovídá).

- Doložka o ukončení smlouvy (popisuje situaci, kdy smlouva končí před termínem nebo je zrušena).

Možná řešení problému toxických bankovních aktiv

Podle obchodního editora BBC Roberta Pestona je jedním ze způsobů, jak se vypořádat s hypoteční krizí, zpětný leasing. Identifikuje dvě hlavní výhody této operace:

- Není třeba hodnotit toxická aktiva.

- Ztráty z nich dlouhodobě absorbují banky v jasně fixních skupinách.

Důvody vzdání se vlastnictví

Leasing vratných zařízení obvykle začíná tím, že jedna strana (obvykle korporace) prodává nemovitost druhé straně (nejčastěji institucionální investor nebo trustový fond). Pak ji pronajme na určité období. Hlavní důvody pro provedení takové finanční transakce jsou:

- Obchodní expanze, nákup nového zařízení pro výrobu, investice do nových příležitostí. Pronájem automobilů nebo jiných aktiv umožňuje korporaci získat větší kapitál než tradiční finanční mechanismy. Po prodeji získá společnost přístup ke 100% nákladů na aktiva domácnosti. Tradiční finanční ujednání omezit výši norem poměru úvěru k nákladům a krytí.

- Úhrada dluhů a zlepšení rozvahy společnosti.

- Snížení daňových povinností nájemce, které je způsobeno zvýšením hodnoty pozemků a nemovitostí. Kromě toho si prodávající, nájemní prostor, může tyto platby odečíst jako právní náklady.

- Omezení rizik spojených s vlastnictvím nemovitostí, například cyklické výkyvy trhu.

Výhody pro pronajímatele

Investor nebo svěřenecký fond, který nabývá vlastnictví nemovitostí nebo jiných aktiv, má také dostatečné důvody. Mezi ně patří:

- Čestná návratnost investice ve formě splátek nájemného po celou dobu pronájmu, vlastnictví amortizovaného aktiva, které již má spolehlivého nájemce.

- S dlouhodobou smlouvou o aktivech s garantovanými měsíčními platbami.

- Schopnost odečíst investice do odpisovatelných nemovitostí, automobilů nebo zařízení ze základu daně, což umožní rychle vrátit peníze vynaložené na jeho pořízení.

Právní rámec v různých zemích

Dohody o zpětném nájmu jsou oblíbené ve Francii, USA, Velké Británii, Austrálii, Asii a dokonce i v Indii. A existuje jednoduché vysvětlení. Ve Francii má uzavření takové dohody významné daňové výhody. V rámci tohoto režimu může prodávající využívat nemovitost od jednoho do osmi týdnů ročně (maximálně - šest z dvanácti měsíců). Francouzská vláda podporuje poskytováním daňových výhod zpětný pronájem v odvětví cestovního ruchu, aby zmírnila nedostatek nájemního bydlení. Schéma může být také použita při získávání volné půdy, která je poté opět dána státu k použití. Typická leasingová smlouva se obvykle uzavírá ve Francii na dobu 9–11 let a lze v ní pokračovat.

Ve Spojených státech je taková finanční transakce obvykle prováděna s nemovitostmi. Je to ve formě půjčky, kde splátky nájemného působí jako úrok. Nedostatek finančních prostředků nutí stále více podniků, aby se uchýlily k operacím, jako je vybavení pro zpětný leasing. To vám umožní rychle přijímat významné peněžní infuze. Je třeba poznamenat, že smlouva může zajistit vrácení vlastnictví na konci období a ponechat majetek ve vlastnictví investora. V prvním případě se tak stane na konci roku v případě ověření Interní daňovou službou.

Koncept zpětného leasingu je rozšířený v evropských zemích, zejména ve Španělsku a Švýcarsku. Nejčastěji prodávaným aktivem jsou studia, byty a vily. Nejčastěji se nacházejí v blízkosti lyžařských a plážových letovisek, golfových klubů.