Heute werden wir interessiert sein, welche festen IP-Zahlungen an die Staatskasse zu leisten sind. Darüber hinaus lohnt es sich zu wissen, welche Beiträge grundsätzlich vom Unternehmertum besteuert werden. Es ist immer wichtig zu wissen und zu verstehen, was uns in Zukunft erwartet. Einzelne Unternehmer übernehmen in der Regel eine ganze Reihe von Verpflichtungen. Sie sind verpflichtet, bestimmte Zahlungen zu leisten. Manchmal kann man aus dem einen oder anderen Grund der Zahlung fester Gebühren "ausweichen". Es ist wichtig, über all dies Bescheid zu wissen.

Was ist das

Das erste, was zu tun ist, ist herauszufinden, was eine feste Zahlung ausmacht. Einzelunternehmer müssen es jährlich bezahlen. Nur in seltenen Fällen kann man ihm ausweichen und dann nicht auf Dauer.

Feste Zahlungen - Dies ist ein bestimmter Betrag, den der Staat festlegt und der sowohl an die Pensionskasse Russlands als auch an die FFOMS ausgezahlt wird. Warum müssen Sie bezahlen? Für Ihre eigene Versicherung. Ein Privatunternehmer sowie ein Geschäftsmann müssen diese Zahlungen leisten.

Bis 2014 waren sie wirklich behoben. Aber jetzt gibt es in der Russischen Föderation neue Gesetze, die Zahlungen tatsächlich individuell gestalteten. Sie können nicht genau sagen, wie viel Sie für einen bestimmten Zeitraum bezahlen müssen.

Wie nicht zu bezahlen

Tatsächlich kann sich ein Privatunternehmer manchmal solchen Beiträgen an die Staatskasse entziehen. Dies ist nicht allzu häufig. Immerhin sind die Gründe eigentlich selten. IPs begegnen ihnen häufig überhaupt nicht.

In welchen Zeiträumen werden keine Zahlungen an die Pensionskassen sowie an das FFOMS geleistet? Erstens Militärdienst. Solange der Unternehmer „die Heimat verteidigt“, hat er das Recht, keine Gelder in die Staatskasse einzuzahlen. Zweitens bei der Betreuung eines Babys bis zu anderthalb Jahren sowie von behinderten Menschen der 1. Gruppe oder von älteren Menschen, die das 80. Lebensjahr vollendet haben.

Es stimmt, es gibt eine kleine Besonderheit. Wenn Sie in den angegebenen Zeiträumen unternehmerisch tätig waren, müssen Sie feste Beiträge leisten. Es gibt also keine Möglichkeit, sie als solche loszuwerden. Es sei denn, Sie lehnen es generell ab, Ihr eigenes Geschäft zu führen.

BASIC

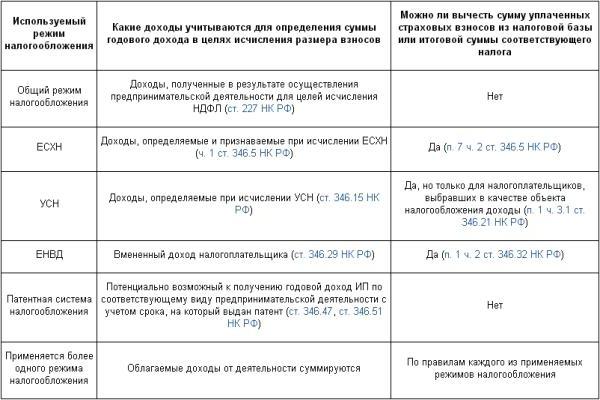

Beachten Sie jetzt, dass eine feste Zahlung in der PK von Ihrem Steuersystem abhängt. Die erste Option, die nur stattfindet, ist die Verwendung von OSNO. Eine recht gebräuchliche Art der Besteuerung, die "standardmäßig" für alle Arten von Aktivitäten verfügbar ist.

Hier hängt die Höhe unserer heutigen Zahlung vom Einkommen ab. Wie in allen anderen Fällen. In diesem Fall wird nur Ihr Gewinn berücksichtigt. Ausgaben spielen also keine Rolle. Daher können diese Zahlungen oft einfach riesig sein.

Im Prinzip sind dies alle Funktionen, die Sie kennen sollten. Aber nur bei Pflichtbeiträgen zum PFR und FFOMS enden die Zahlungen dort nicht. Einzelunternehmer müssen auch Steuern zahlen. Was für?

Steuern für OSNO

Das allgemeine Steuersystem ist eines der umfassendsten in Bezug auf Steuerbeiträge an die Staatskasse. Sie müssen sich also darauf vorbereiten, dass Sie viel bezahlen müssen. In jedem Fall in Prozent.

Das erste ist die Einkommensteuer. Für IE beträgt die Größe 13%. Aber LLC hat kein Glück. Und juristische Personen auch. Sie müssen 20% der Gewinne geben. Plus für alles? Alle unterliegen der Grundsteuer in den festgelegten Beträgen (falls vorhanden). Letzte Zahlung ist Mehrwertsteuer. Es macht 18% der Waren aus, die Sie verkauft haben. Hier enden alle Zahlungen.

UTII

Sie müssen auch einen bestimmten Geldbetrag und um UTII geben. Oder, wie es auch genannt wird, "unterstellt". Bei alledem hängt eine feste IP-Zahlung von Ihrem Einkommen ab. Diese Regel gilt für alle Steuersysteme.

Nur wird berücksichtigt kalkulatorisches Einkommen. Dies ist in Zeile 100 von Abschnitt 2 der entsprechenden Erklärung angegeben. Wenn es mehrere solcher Abschnitte gibt, müssen Sie diese zusammenfassen, um herauszufinden, wie viel Sie an die FFOMS und die Pensionskasse Russlands überweisen müssen.

Patente

Egal wie seltsam es sich anhört, selbst mit dem Patentsystem finden obligatorische Zahlungen statt. Es ist kein Geheimnis, dass Bürger, die diese Art der Besteuerung gewählt haben, von der Zahlung von Steuern befreit sind. Sie kaufen nur ein Patent für einen bestimmten Zeitraum. Und dies gilt als Bezahlung für die Durchführung einer Aktivität.

Erst jetzt storniert niemand die obligatorischen Zahlungen an das PFR und das FFOMS. Wie man sie zählt? Hierbei ist der geschätzte Gewinn des Unternehmers zu berücksichtigen. Genauer gesagt, ein potenzielles Einkommen. Mit anderen Worten, die Höhe Ihrer Beiträge hängt direkt vom Wert des von Ihnen erworbenen Patents ab. In verschiedenen Regionen können Sie für diese oder jene Aktivität ungleiche Gebühren bezahlen. Das sollte Sie nicht überraschen, es ist ganz normal.

"Vereinfacht"

In der Praxis wird zunehmend SP USN ausgewählt. Einnahmen und Ausgaben in diesem Steuersystem spielen eine wichtige Rolle. Genauer gesagt ist der erste Punkt für uns wichtiger. Es wird von ihm abhängen, wie hoch die Zahlungen an die Pensionskasse der Russischen Föderation in einem bestimmten Jahr sein werden.

Bei einem vereinfachten Steuersystem müssen Sie bis zu 5 bis 15% Ihres Gewinns (im Rahmen des Einkommen-Ausgaben-Systems) oder 6% (wenn es keine Ausgaben gibt, nur Gewinn) als Steuerzahlungen geben. Die Höhe der festen Zahlungen per IP hängt davon ab. Je höher der Gewinn, desto höher die Prämien an einem Punkt.

Fixierung

Es gibt einige Einschränkungen und Regeln, die uns dabei helfen, unsere aktuelle Ausgabe zu präzisieren. Die Sache ist, dass die minimale und maximale feste Vergütung (FE Beiträge unbedingt bezahlen) hat. Also muss man sich über sie informieren.

Zunächst ein Minimum. Sie zahlen einen bestimmten Geldbetrag sowohl an die Pensionskasse als auch an die Versicherungsgesellschaft (für die Krankenversicherung). Bei alledem sind die Zahlungen hier unterschiedlich. Bezeichnenderweise sehr. Nur von Jahr zu Jahr werden sie nachgezählt.

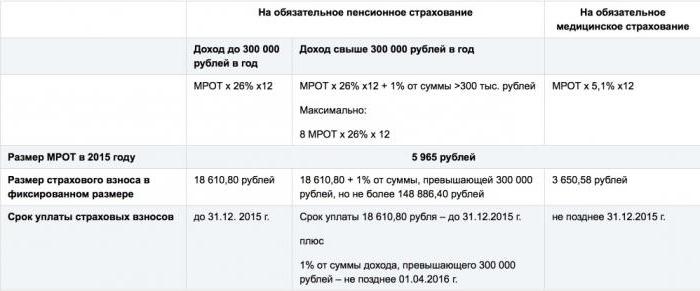

So wird zum Beispiel die feste Zahlung von FE 2016 im PFR 19 356 Rubel und 48 Kopeken betragen. So viel soll es jährlich an die Pensionskasse überweisen. Und diese Regel gilt für alle Einzelunternehmer. Aber die Mindestversicherung beträgt 3.796 Rubel 85 Kopeken. Das bezahlt der durchschnittliche Geschäftsmann im Durchschnitt.

Hohes Einkommen

Unter anderem lohnt es sich, auf einige Merkmale zu achten, die eine feste Zahlung in der PK hat. In Russland gibt es Regeln für deren Berechnung. Zumindest wissen wir es schon. Es ist jedoch nicht immer der genaue Betrag, der an die Pensionskasse gezahlt wird. Aber FFOMS erhält ständig die gleiche finanzielle Entschädigung.

Darüber hinaus müssen Sie die Beiträge von 1% Ihres Gewinns hinzufügen, wenn die Höhe des Einkommens pro Jahr mehr als 300.000 Rubel beträgt. Aufgrund dieses Abzugs ist es nicht schwer zu erraten, ob sich dieser erhöhen wird. Das Limit findet aber auch hier statt. Andernfalls müsste der Unternehmer unter Umständen riesige Geldbeträge bezahlen. Manchmal unrentabel. In diesem Fall geht jeglicher Sinn für die Führung Ihres eigenen Geschäfts verloren. Vor allem, wenn Sie "für sich" und ohne Fremdmitarbeiter arbeiten.

Maximum

Das Limit einer festen Zahlung ist, wie wir festgestellt haben, wahr. Darüber hinaus sind Beschränkungen nur für Beiträge zur Pensionskasse von Russland auferlegt. Dabei ist zu beachten, dass die FFOMS immer nur den gleichen Geldbetrag erhält.

Wie bereits erwähnt, erhöht sich der Betrag der Abzüge um 1%, sofern der Jahresgewinn eines einzelnen Unternehmers die "Bar" von 300.000 Rubel überschreitet. Dann müssen Sie der Staatskasse zusätzliches Geld geben. Aber wie viele werden unter solchen Umständen das Maximum sein?

Nach der modernen Gesetzgebung können Sie mit einer Höchstzahlung von 135.495 Rubel und 36 Kopeken rechnen. Das heißt, über diese Abzüge von einem einzelnen Unternehmer kann die Zahlung nicht zurückgefordert werden.

Zählen

So können Sie berechnen, wie viel Sie unter dem Deckmantel von Pflichtzahlungen pro Jahr an die Staatskasse zahlen können. Und das nur ohne Steuern. Berücksichtigen Sie nur das an die Pensionskasse überwiesene Geld sowie die Krankenversicherung.

Anfänglich 19 356 Rubel, 48 Kopeken (in der FIU) und 3 796 Rubel, 95 Kopeken (FFOMS). Und zusätzlich, wenn Ihr Gewinn mehr als 300.000 pro Jahr beträgt (Rubel natürlich), wird 1% an die "Rente" überwiesen. Das Maximum, das nur stattfindet, ist uns bekannt. Wir können also mit Sicherheit sagen, welche Zahlung die größte ist. In der Praxis ist es, um ehrlich zu sein, selten.

Fassen Sie 19 356,48 und 135 495,36 zusammen. Dies ergibt einen Betrag von 154.851,84. Das ist der Höchstbetrag der festen Auszahlung der FE 2016 an die Pensionskasse Russlands. Außerdem können Sie hier jetzt zusätzliche Abzüge für die Krankenversicherung hinzufügen. Wie bereits erwähnt, ist dies 3.796,95. Am Ende erhalten wir, dass das Maximum der festen Zahlungen, die nur auf den Schultern eines einzelnen Unternehmers platziert werden können, 158.648,79 beträgt.

Was gibt es sonst noch zu bezahlen?

Pflichtzahlungen für Einzelunternehmer enden hier nicht. Wie wir bereits herausgefunden haben, müssen jetzt noch bestimmte Steuern gezahlt werden. Sie hängen von Ihrem Steuersystem ab. Bei OSNO und STS ist alles klar. Aber was ist mit anderen Szenarien?

Alles hier ist auch ganz einfach. Auf jeden Fall mit einem Patent sicher. In der Tat müssen Sie unter den gegebenen Umständen überhaupt nichts bezahlen. Das heißt, Sie kaufen ein Patent für einen bestimmten Zeitraum und leisten dann nur feste Beiträge an die FIU und FFOMS. Und nichts mehr.

UTII bedeutet die Zahlung einer festen Steuer. Und einer. Die genaue Menge hängt jedoch von einer Vielzahl von Faktoren und Komponenten ab. Für jede Art von Aktivität sind sie unterschiedlich. Zum Beispiel die Größe des Raums, die Transportmenge, die für die Ausführung der Aktivität verwendet wurde, sowie die Region Ihres Wohnsitzes. Sie müssen die genauen Daten der Steuerbehörden in Ihrer Region für ein bestimmtes Jahr und einen bestimmten Tätigkeitsbereich erfahren.

Einige Formeln

Übrigens können Sie manchmal spezielle Formeln verwenden, mit denen Sie genau wissen, wie hoch die Pflichtzahlungen (ohne Steuern) in einem bestimmten Fall sind. Sich an sie zu erinnern ist ziemlich einfach. Obwohl der Staat in der Regel die „Minimums“ in bestimmten Beträgen nennt, müssen die Bürger keine zusätzlichen Berechnungen anstellen.

Auf welcher Grundlage werden Beiträge zur FIU und zum FFOMS ermittelt? Es hängt alles davon ab, um welche Art von Zahlung es sich handelt. So müssen Sie beispielsweise in der Pensionskasse die Berechnungen nach folgender Formel durchführen: Mindestlohn * n * 26% + (1% des Betrags von mehr als 300 Tausend Rubel pro Jahr). Hier ist n die Anzahl der Monate, für die die Zahlung erfolgt. Am häufigsten ist der Indikator 12 (d. H. Ein Kalenderjahr).

Für die Krankenversicherung müssen Sie jedoch den Betrag angeben, der sich nach der Formel ergibt: Mindestlohn * n * 5,1%. Der Indikator "en" ähnelt der vorherigen Option. Dies ist die Anzahl der Monate, für die die Zahlung erfolgt. Nichts Schwieriges oder Besonderes. Nur sehr wenige Leute benutzen solche Formeln. Die Regierung zieht es vor, zunächst spezifische Daten zu festen Beiträgen zur Verfügung zu stellen. Versuchen Sie dies zu berücksichtigen.Wie Sie sehen, können Sie jederzeit selbstständig berechnen, wie viel Sie dem Staat für die Durchführung seiner Aktivitäten schulden. Die Hauptkomponente hier ist Ihr Gewinn. Je höher dieser Wert ist, desto mehr Zahlungen werden zu einem bestimmten Zeitpunkt geleistet. In der Tat ist es nicht allzu schwierig, all dies zu verstehen. Die überwiegende Mehrheit der Unternehmer zahlt Beiträge ohne Berücksichtigung von Besonderheiten. Nur 23.153 Rubel 43 Kopeken.