Η χρήση σταθερών εισφορών μετρητών στις δραστηριότητες και τη λειτουργία της εταιρείας υπό μορφή κεφαλαιουχικών επενδύσεων αποτελεί υποχρεωτικό στοιχείο για τη διασφάλιση οποιασδήποτε οικονομικής δραστηριότητας στην αγορά. Προκειμένου να εισαχθούν νέες τεχνολογικές λύσεις, να αναθεωρηθούν οι υπάρχουσες τεχνολογίες και να κατακτηθούν νέες αγορές στην αγορά, μια επιχείρηση είναι πάντα απαραίτητο στοιχείο χρηματοδότησης και κεφαλαίου, επενδύσεων.

Η έννοια του κεφαλαίου

Σύμφωνα με την έννοια των κεφαλαιουχικών εταιρειών κατανοεί το ποσό των οικονομικών πόρων της, μέσω των οποίων είναι δυνατόν να διεξαχθούν επιχειρηματικές, επενδυτικές και χρηματοοικονομικές δραστηριότητες της εταιρείας.

Στην πρακτική της επιχείρησης, το κεφάλαιο απεικονίζεται στο υπόλοιπο του παθητικού με τη μορφή των ιδίων κεφαλαίων και των υποχρεώσεων της εταιρείας στους αντισυμβαλλομένους.

Το κεφάλαιο ταξινομείται σε διάφορους τύπους:

- χρηματικό κεφάλαιο ·

- πραγματικό κεφάλαιο.

Το χρηματικό κεφάλαιο λαμβάνει υπόψη το άθροισμα όλων των κεφαλαίων στον κύκλο εργασιών της εταιρείας και συμμετέχει στη διαδικασία παραγωγής. Είναι χωρισμένο σε δικά της και δανεισμένο.

Στο πραγματικό κεφάλαιο της εταιρείας κατανοούν το ενσώματο κεφάλαιο, το οποίο αντιπροσωπεύει μια μορφή ιδιοκτησίας, εκφρασμένη σε φυσικές μονάδες. Αυτό περιλαμβάνει το σταθερό και το κεφάλαιο κίνησης.

Μπορείτε να αναφέρετε έναν αριθμό παραγόντων που έχουν κάποιο αντίκτυπο στην επιλογή των πηγών χρηματοδότησης για την εταιρεία:

- την αγορά στην οποία δραστηριοποιείται η εταιρεία ·

- το μέγεθος της εταιρείας και τις επιχειρηματικές της δραστηριότητες.

- εφαρμοσμένες τεχνολογίες στη διαδικασία παραγωγής ·

- εφαρμοστέο φορολογικό σύστημα ·

- δημόσια έκθεση;

- εργασία με τράπεζες,

- εικόνα της εταιρείας.

Δομή κεφαλαίου

Ο σχηματισμός της κεφαλαιακής διάρθρωσης της εταιρείας βασίζεται στα χαρακτηριστικά της λειτουργίας της στην αγορά. Η τελική απόδοση της εταιρείας εξαρτάται σε μεγάλο βαθμό από τη λογική της κεφαλαιακής διάρθρωσης. Είναι επίσης σε θέση να επηρεάσει την κερδοφορία και την αποτελεσματικότητα των κεφαλαίων, τη ρευστότητα της εταιρείας και τη φερεγγυότητά της, το επίπεδο κινδύνου.

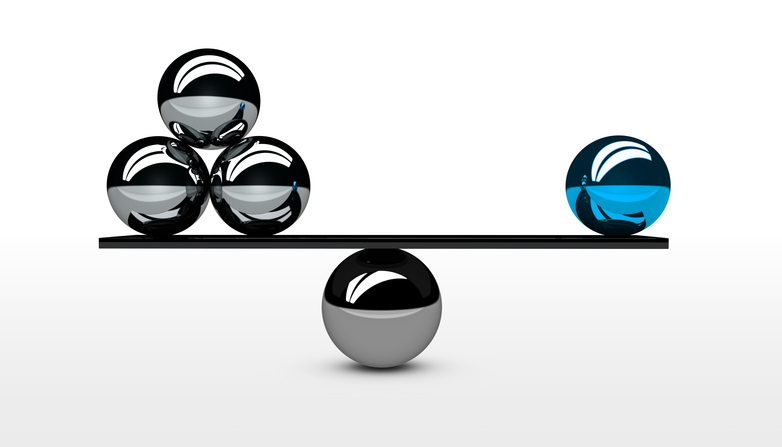

Η κεφαλαιακή διάρθρωση συνεπάγεται την αναλογία όλων των διαθέσιμων πηγών ιδίων κεφαλαίων και δανειακού κεφαλαίου. Με απλά λόγια, αυτή είναι η αναλογία του ιδίου και του δανειακού κεφαλαίου μεταξύ τους.

Ιδιότητα

Στα ίδια κεφάλαια συμπεριλαμβάνεται το σύνολο των περιουσιακών στοιχείων που διαθέτει η εταιρεία από την άποψη ενός νομισματικού δείκτη, για παράδειγμα, σε ρούβλια. Πρόκειται για μια συνολική εκτίμηση του δυναμικού παραγωγής της εταιρείας στην τιμή της αγοράς κατά την απόκτηση της, λαμβάνοντας υπόψη το ποσό της απόσβεσης. Ως ίδια κεφάλαια, μπορούμε να κατανοήσουμε τη διαφορά στα περιουσιακά στοιχεία της εταιρείας όσον αφορά τα χρήματα και τις υπάρχουσες υποχρεώσεις.

Η σύνθεση του κεφαλαίου διαμορφώνεται με βάση ορισμένες πηγές. Αυτά περιλαμβάνουν: κεφάλαιο χαρτοφυλακίου, ατομική συνεισφορά των ιδρυτών, κέρδος από τις δραστηριότητες της επιχείρησης. Επικεφαλής μεταξύ τους είναι το εγκεκριμένο κεφάλαιο.

Το μετοχικό κεφάλαιο μπορεί να ταξινομηθεί σε επενδυμένα και συσσωρευμένα κέρδη. Το πρώτο από αυτά είναι το συνολικό ποσό των κεφαλαίων που προέκυψε από την πραγματοποίηση επενδύσεων στην ανάπτυξη και τη διαμόρφωση της εταιρείας. Αυτό περιλαμβάνει εξουσιοδοτημένο και πρόσθετο κεφάλαιο, καθώς και αποθεματικά.

Κάτω από το συσσωρευμένο κέρδος κατανοεί το πλήρες κέρδος που κέρδισε η εταιρεία για τις περιόδους (παρελθόν και τρέχουσα). Οι φόροι και τα μερίσματα πρέπει να αφαιρεθούν από το κέρδος.

Δανειακό κεφάλαιο

Το δανεισμένο κεφάλαιο της επιχείρησης είναι ορισμένα κεφάλαια που αντλήθηκαν από την επιχείρηση, τα οποία κατευθύνονταν στη λειτουργία της εταιρείας ή στους συγκεκριμένους στόχους της.Αυτά τα κεφάλαια μπορούν να ληφθούν για ορισμένο χρονικό διάστημα και υπό ορισμένους όρους. Τα κεφάλαια αυτά περιλαμβάνουν δάνεια και δάνεια, χρηματοδοτική συνδρομή από άλλες εταιρείες ή το κράτος, το ποσό των ασφαλειών και άλλες πηγές κεφαλαίων που παρέχονται βάσει οποιασδήποτε εγγύησης επιστροφής.

Το δανεισμένο κεφάλαιο κατατάσσεται σε μακροπρόθεσμη και βραχυπρόθεσμη βάση. Οι μακροπρόθεσμες υποχρεώσεις της εταιρείας συνδέονται με περίοδο μεγαλύτερη του ενός έτους. Βραχυπρόθεσμα - έως 1 έτος.

Σύγκριση των ιδίων κεφαλαίων και του δανειακού κεφαλαίου

Κατά τη σύγκριση των δύο τύπων κεφαλαίου, μπορούμε να εξαγάγουμε συμπεράσματα σχετικά με τις κύριες διαφορές:

- η δικαιοσύνη δίνει το δικαίωμα συμμετοχής στις δραστηριότητες της εταιρείας, και ο δανεισμός αποκλείει ένα τέτοιο δικαίωμα.

- η μεταβολή του μεριδίου ενός από τα είδη κεφαλαίων στη συνολική δομή επηρεάζει τη χρηματοοικονομική σταθερότητα της εταιρείας. Έτσι, η αύξηση του μεριδίου των δανείων συνεπάγεται αύξηση του χρέους της εταιρείας και μειώνει τη σταθερότητά της. Ο λόγος αυτός προκύπτει από τον υπολογισμό του συντελεστή της δομικής σχέσης μεταξύ του δανεισμένου και του ιδίου κεφαλαίου σύμφωνα με τον τύπο, ο οποίος θα συζητηθεί αργότερα.

- σε περίπτωση πτώχευσης, το δανειακό κεφάλαιο έχει το κύριο δικαίωμα να λαμβάνει κεφάλαια.

- το εισόδημα του ιδιοκτήτη στην κατάσταση του δανειακού κεφαλαίου δεν εξαρτάται από τη δυναμική του κέρδους της επιχείρησης και το εισόδημα του ιδιοκτήτη από τα ίδια κεφάλαια, αντίθετα, εξαρτάται.

Το δανεισμένο κεφάλαιο αναγνωρίζεται ως "φθηνότερη" πηγή χρηματοδότησης, γι 'αυτό χρησιμοποιείται ευρέως στην πρακτική των εταιρειών. Ωστόσο, ένα υψηλό ποσοστό τέτοιων κεφαλαίων στη δομή μειώνει την οικονομική σταθερότητα της εταιρείας, γεγονός που μπορεί να οδηγήσει σε πτώχευση. Απαιτείται βέλτιστη ισορροπία μεταξύ δανείων και ιδίων κεφαλαίων.

Η δομή του μετοχικού κεφαλαίου και του δανειακού κεφαλαίου μπορεί να εκτιμηθεί μέσω του υπολογισμού των δεικτών. Οι δείκτες αυτοί περιλαμβάνουν:

- αναλογία συγκέντρωσης μετοχών ·

- συντελεστής οικονομικής ανεξαρτησίας ·

- η αναλογία του μετοχικού κεφαλαίου προς το δανειακό κεφάλαιο παρουσιάζει τη σχέση μεταξύ διαρθρωτικών μετοχών.

Συγκέντρωση μετοχικού κεφαλαίου

Ο πρώτος συντελεστής υπολογίζεται από τον τύπο:

Για ναksk = Κμε / Κ * 100%,

όπου kμε - ίδια κεφάλαια, t.

To - το συνολικό κεφάλαιο της εταιρείας, δηλ.

Στο πλαίσιο αυτού του δείκτη, προσδιορίζεται το μερίδιο των ιδίων κεφαλαίων στη δομή. Ο λόγος αυτής της αναλογίας είναι 60%, πράγμα που σημαίνει ότι το μερίδιο των ιδίων κεφαλαίων θα πρέπει να είναι τουλάχιστον 60%.

Οικονομική ανεξαρτησία

Ο δεύτερος συντελεστής υπολογίζεται από τον τύπο:

Για ναfnl= SC / Α = ρ. 1300 / ρ. 1700,

όπου το SK είναι ίδια κεφάλαια, δηλ.

Και - τα περιουσιακά στοιχεία της εταιρείας, δηλ.

Μπορούμε να μιλήσουμε για τη δυαδικότητα της φύσης αυτού του δείκτη:

- αφενός, η αύξηση αυτού του λόγου οδηγεί σε αύξηση της οικονομικής ανεξαρτησίας της εταιρείας με αύξηση των ιδίων κεφαλαίων.

- από την άλλη πλευρά, η αύξηση του συντελεστή οδηγεί σε μείωση της απόδοσης των ιδίων κεφαλαίων.

Ο δείκτης οικονομικής ανεξαρτησίας μιας επιχείρησης δείχνει το μερίδιο των περιουσιακών στοιχείων της εταιρείας που μπορεί να καλύπτεται από το ίδιο κεφάλαιο της εταιρείας. Το υπόλοιπο μέρος καλύπτεται από δανειακά κεφάλαια. Η δυναμική ανάπτυξης αυτού του δείκτη θεωρείται θετική, πράγμα που σημαίνει αύξηση της πιθανότητας εξόφλησης των χρεών από την εταιρεία με δικά της έξοδα. Αυτή η κατάσταση σημαίνει αυξημένη οικονομική ανεξαρτησία.

Η κανονιστική τιμή αυτού του συντελεστή υπερβαίνει το 0,5. Μια υψηλή αξία δείχνει την παρουσία της κατάστασης της εταιρείας, στην οποία μπορεί να καλύψει όλες τις υποχρεώσεις της με τα απαραίτητα κεφάλαια ανεξάρτητα, δηλαδή χωρίς τους πιστωτές. Η κατάσταση αυτή δείχνει επίσης την ανεξαρτησία της εταιρείας από τους πιστωτές.

Εάν ο συντελεστής είναι κοντά στο 1, τότε αυτό σημαίνει ότι η επιχείρηση αναπτύσσεται με αργό ρυθμό, υπάρχουν μηχανισμοί συγκράτησης. Εάν η εταιρεία προσπαθεί να εγκαταλείψει τα αντληθέντα κεφάλαια, τότε χάνει την πιθανότητα πρόσθετης αύξησης κέρδους και εισοδήματος μέσω της επέκτασης της παραγωγής.

Ο λόγος των μετοχών στη δομή κεφαλαίου

Ο τελευταίος λόγος ιδίων κεφαλαίων προς κεφάλαια δανεισμού είναι ο σημαντικότερος στους υπολογισμούς. Ορίζεται ως εξής:

Για ναμε = Κμε / Ks = ρ. 1300 / (σελ. 1500 + σελ. 1400),

όπου ks - δανειακό κεφάλαιο, δηλ.

Για ναμε - ίδια κεφάλαια, δηλ.

Ο δείκτης αντικατοπτρίζει τη διαθεσιμότητα ιδίων κεφαλαίων σε σύγκριση με τα δανειακά κεφάλαια. Διαφορετικά, μπορεί να ονομαστεί χρηματοοικονομική μόχλευση (μόχλευση). Ο λόγος αυτός είναι πολύ σημαντικός για τους οικονομικούς υπολογισμούς και την αξιολόγηση των χρηματοοικονομικών δραστηριοτήτων της εταιρείας. Η αναλογία δανειακού και μετοχικού κεφαλαίου και ο τύπος υπολογισμού του χαρακτηρίζουν τον βαθμό κινδύνου της εταιρείας, τη σταθερότητα και την αποδοτικότητά της.

Η χρηματοοικονομική μόχλευση εμφανίζεται όταν η εταιρεία αρχίζει να προσελκύει δανειακά κεφάλαια χωρίς τη δική της να ασκεί τις δραστηριότητές της και να επεκτείνει την επιχείρησή της. Ο υπολογισμός αυτού του δείκτη επιτρέπει στην εταιρεία να καθορίσει το σημείο που δεν πρέπει να περάσει κατά τη χρήση των κεφαλαίων των πιστωτών, έτσι ώστε να μην εξαρτάται οικονομικά από αυτούς και να μην χρεοκοπήσει.

Τα δανειακά κεφάλαια δεν είναι πάντοτε αρνητικά, αντίθετα, κάνουν κέρδη στο σωστό ποσό, καθώς καθιστούν δυνατή τη χρηματοδότηση της αύξησης του όγκου της εταιρείας και της επέκτασης των δραστηριοτήτων της, καθώς και τη λήψη πρόσθετου κέρδους με βάση τις αλλαγές. Η χρηματοοικονομική σταθερότητα της εταιρείας εξαρτάται από το μέγεθος των δανειακών κεφαλαίων. Από τότε που σημειώνεται σημαντική υπέρβαση, η εταιρεία πέφτει σε δουλεία ανάλογα με τους πιστωτές, και αυτή είναι η πορεία προς την πτώχευση.

Επιλογές για τη χρήση της αναλογίας των ιδίων κεφαλαίων στο δανειακό κεφάλαιο:

- ένας θετικός συντελεστής με τον οποίο το κέρδος από τα δάνεια είναι υψηλότερο από την πληρωμή για αυτά ·

- έναν ουδέτερο συντελεστή με τον οποίο το κέρδος από τα δάνεια ισούται με την πληρωμή για αυτά ·

- αρνητικό συντελεστή με τον οποίο το τέλος για το περιεχόμενο των δανείων είναι υψηλότερο από το εισόδημα από αυτά.

Η τελευταία επιλογή είναι αρνητική για την επιχείρηση και απαιτεί βελτιστοποίηση της κεφαλαιακής διάρθρωσης.

Θέματα βελτιστοποίησης δομής

Με τη βέλτιστη κεφαλαιακή διάρθρωση της εταιρείας, υπάρχει μια τέτοια αναλογία των τμημάτων της, που είναι δυνατόν να εξασφαλιστεί ένας ορθολογικός συνδυασμός μεταξύ της οικονομικής κερδοφορίας και της χρηματοοικονομικής σταθερότητας της εταιρείας. Σε αυτή την περίπτωση, επιτυγχάνεται η μέγιστη αξία της εταιρείας στην αγορά. Η διαδικασία βελτιστοποίησης εξασφαλίζει την προσαρμογή της εταιρείας σε νέες περιβαλλοντικές συνθήκες με σκοπό την επιβίωσή της.

Είναι μάλλον δύσκολο να δοθούν σαφείς οδηγίες στην εταιρεία σχετικά με τον τρόπο βελτιστοποίησης του κεφαλαίου, καθώς δεν υπάρχει καθολική συνταγή λόγω της επίδρασης ορισμένων παραγόντων στην εταιρεία. Είναι δυνατή η διατύπωση κριτηρίων βελτιστοποίησης υπό μορφή αξιών:

- επαρκές επίπεδο κερδοφορίας και κινδύνου για την εταιρεία ·

- μείωση του WACC (σταθμισμένο μέσο κόστος κεφαλαίου) ·

- αύξηση της αξίας της εταιρείας στην αγορά.

Οι βασικές αρχές βελτιστοποίησης είναι οι εξής:

- η δομή χρηματοδότησης είναι συνεπής με τη συνολική στρατηγική της εταιρείας

- αύξηση της αξίας της επιχείρησης λόγω χρηματοοικονομικής μόχλευσης.

- η αύξηση του χρέους έχει νόημα σε περίπτωση περιορισμών στις επενδύσεις των επιχειρήσεων.

Συμπέρασμα

Ο λόγος του ιδίου και του δανειακού κεφαλαίου είναι πολύ σημαντικός για τους οικονομικούς υπολογισμούς της εταιρείας, καθώς σας επιτρέπει να κατανοήσετε το ποσοστό που συνθέτουν τα ίδια και τα δανειακά κεφάλαια της εταιρείας. Οι γνώσεις του είναι απαραίτητες για τους επενδυτές, τους τραπεζίτες, τους δανειστές και τους ιδιοκτήτες επιχειρήσεων.