Τι είναι η υπερανάληψη - χρεωστικό υπόλοιπο για λογαριασμό πελάτη (ιδιώτη, νομική οντότητα) που προκύπτει ως αποτέλεσμα του δανεισμού υπερανάληψης.

Είναι το απλούστερο ακάλυπτο βραχυπρόθεσμο δάνειο. Η ουσία της υπερανάληψης: χρησιμοποιείται για την εκτέλεση εγγράφων πληρωμής εάν ο λογαριασμός είναι προσωρινά μη διαθέσιμος ή ανεπαρκής.

Όροι χρήσης

Ο πελάτης, κατά κανόνα, μπορεί να χρησιμοποιήσει την υπερανάληψη για μια πράξη για ολόκληρο το ποσό μέσα στο καθορισμένο όριο ή σε μερίδια (σε δόσεις). Τι είναι υπερανάληψη; Ουσιαστικά ένα δάνειο, μικρό βραχυπρόθεσμο δάνειο. Πρέπει να επιστραφεί. Η ημερομηνία αποπληρωμής κάθε μέρους (δόσης) που παρέχεται βάσει του ορίου υπερανάληψης είναι η ημερομηνία αποπληρωμής του χρέους στο ποσό του παρεχόμενου μέρους (δόση).

Η αύξηση του ορίου υπερανάληψης γίνεται συνήθως μετά την υποβολή της αίτησης από τον πελάτη, ελλείψει καθυστερημένων οφειλών προς την τράπεζα. Το όριο υπερανάληψης μπορεί να μειωθεί από την τράπεζα σύμφωνα με τις απαιτήσεις που ορίζει ο νόμος και οι κανόνες της ίδιας της τράπεζας.

Η τράπεζα συγκεντρώνει τους τόκους υπερανάληψης κατά το τελευταίο τραπεζική ημέρα μήνες, ανάλογα με το χρέος. Αφού ο πελάτης έχει πληρώσει το χρέος και τους δεδουλευμένους τόκους κατά τη διάρκεια της υπηρεσίας, η τράπεζα δικαιούται να παράσχει υπερανάληψη στον πελάτη υπό τους όρους που καθορίζονται στη σύμβαση. Το ποσό της υπερανάληψης μπορεί να χρησιμοποιηθεί από τον πελάτη για την εκτέλεση οποιωνδήποτε νόμιμων πράξεων.

Η διαδικασία παροχής υπερανάληψης μισθών

Η υπερανάληψη επί κάρτας μισθοδοσίας παρέχεται στην κύρια κάρτα μόνο εάν έχει συντάξει μια αντίστοιχη σύμβαση μισθοδοσίας χρησιμοποιώντας μια τραπεζική πιστωτική κάρτα μεταξύ του οργανισμού που προσέλαβε τον πελάτη και της ίδιας της τράπεζας.

Η έναρξη της προθεσμίας για τη χορήγηση θεωρείται η στιγμή του σχηματισμού του χρέους μετά από κάθε συναλλαγή έναντι της παρεχόμενης υπερανάληψης. Η περίοδος πρόβλεψης υπολογίζεται από τη στιγμή που δημιουργείται το χρέος. Τελειώνει με την πίστωση χρημάτων για λογαριασμό σας για τη λογιστική του χρέους.

Εάν η κάρτα παραληφθεί υπό τους όρους μισθού ενώ ο πελάτης εργάζεται στον οργανισμό, η κάρτα του εξυπηρετείται σύμφωνα με τα τιμολόγια που έχουν αναπτυχθεί για την εταιρεία που απασχολεί. Τα τιμολόγια μπορούν να διευκρινιστούν στην εταιρεία σας. Συχνά, οι εργοδότες πληρώνουν από τα κεφάλαιά τους την ετήσια συντήρηση των καρτών που εκδίδονται στους υπαλλήλους.

Μετά την απόλυση από την εταιρεία και την παραλαβή από την τράπεζα εξυπηρέτησης της αντίστοιχης ειδοποίησης, η πλαστική κάρτα καταβάλλεται και στη συνέχεια εξυπηρετείται σύμφωνα με τα ισχύοντα τιμολόγια για χρεωστικές κάρτες. Για την ετήσια υπηρεσία, βέβαια, χρεώνεται μια προμήθεια.

Σε περίπτωση απόλυσης, η κάρτα δεν κλείνει αυτόματα. Εάν ο πελάτης επιθυμεί να αρνηθεί την επακόλουθη χρήση της κάρτας, πρέπει να παραδοθεί στους υπαλλήλους της τράπεζας συμπληρώνοντας μια αίτηση. Σημαντικό: αν η κάρτα διανέμεται στην εταιρεία, δεν κλείνει αυτόματα. Είναι απαραίτητο να συντάξετε μια κατάλληλη εφαρμογή από μόνος σας.

Πιστωτική υπερανάληψη

Πρόκειται για την παροχή συγκεκριμένου δανείου σε ποσό που υπερβαίνει το υπόλοιπο μετρητών στο λογαριασμό βάσει ειδικής συμφωνίας (συμφωνίας). Λαμβάνεται με τραπεζικό έμβασμα ή με τη χρήση χρημάτων σύμφωνα με τις οδηγίες του πελάτη, αν έχει εκδοθεί νωρίτερα πιστωτική κάρτα με υπερανάληψη.

Η άμεση λήψη αποφάσεων σχετικά με το θέμα του δανεισμού διαδραματίζει σημαντικό ρόλο στις σύγχρονες συνθήκες. Μειώνοντας το χρονοδιάγραμμα λήψης αποφάσεων σχετικά με τη χορήγηση δανείων, η τράπεζα θα προσελκύσει περισσότερους πελάτες, θα αυξήσει τα έσοδα, θα αυξήσει τον κύκλο εργασιών της.

Πώς να συνδέσετε την υπερανάληψη; Η εγγραφή θα απαιτεί την παροχή συμφωνημένης δέσμης εγγράφων. Κάθε τράπεζα έχει προσωπικές απαιτήσεις, προϋποθέσεις, υποχρεώσεις των μερών. Ωστόσο, υπόκεινται στον νόμο. Η σύνδεση μπορεί να γίνει σε δηλωτική βάση, εάν ο πελάτης επιθυμεί να προσθέσει αυτήν την υπηρεσία. Ορισμένα ιδρύματα ξεκινούν ανεξάρτητα τη σύνδεση της υπηρεσίας χωρίς δήλωση του χρήστη.

Εάν λάβατε δωρεάν κάρτα κατά την υποβολή αίτησης για δάνειο, θυμηθείτε ότι η υπηρεσία είναι δωρεάν μόνο μέχρι να επιστραφεί το δάνειο (επίσης νωρίς). Κατά την αποπληρωμή ενός δανείου, η υπηρεσία καρτών καταβάλλεται, επιβαρύνεται με προμήθεια. Για να αρνηθεί την μεταγενέστερη χρήση της κάρτας, είναι απαραίτητο να την παραδώσει στους υπαλλήλους της τράπεζας συμπληρώνοντας μια αίτηση κλεισίματος.

Πώς γίνεται ο υπολογισμός;

Ο υπολογισμός υπερανάληψης είναι ένας πολύπλοκος μηχανισμός. Εξαρτάται από την πολιτική της τράπεζας, τους όρους παροχής, τη φερεγγυότητα, τη φήμη του πελάτη. Πρώτον, καθορίζεται πιστωτικό όριο. Για το σκοπό αυτό, οι υπάλληλοι των τραπεζών χρησιμοποιούν έναν μηχανισμό αξιολόγησης των πιθανών κινδύνων στους υπολογισμούς τους.

Ο ευκολότερος τρόπος υπολογισμού του ορίου για τις κάρτες μισθοδοσίας. Επομένως, η υπερανάληψη συνδέεται εύκολα από τις τράπεζες με κάρτες μισθοδοσίας. Με βάση τα αποσπάσματα λογαριασμών μισθοδοσίας, οι διαχειριστές παρακολουθούν τη συχνότητα των εισπράξεων και των ποσών που έχουν συγκεντρωθεί στον υπάλληλο της επιχείρησης. Με βάση τα δεδομένα, καθορίζεται ένα όριο. Προσαρμόζεται μηνιαίως ανάλογα με το μέσο μηνιαίο συνολικό κύκλο εργασιών των λογαριασμών διακανονισμού που ανοίγει στην τράπεζα.

Οι μεγάλες τράπεζες δημοσιεύουν χρήσιμες πληροφορίες στους ιστοτόπους τους. Ένας πελάτης που έχει εκτελέσει την υπηρεσία και χρησιμοποίησε την υπερανάληψη μπορεί να βρει το απαιτούμενο ποσό έκπτωσης στον επίσημο ιστότοπο της τράπεζας με τη χρήση πιστωτικής αριθμομηχανής.

Ανακούφιση του χρέους

Τα χρήματα που πιστώνονται στο λογαριασμό αρχικά συμμετέχουν στην εξόφληση της τεχνικής υπερανάληψης (εάν υπάρχει), τότε ο τόκος, η κύρια οφειλή με τον τρόπο που καθορίζεται από τη συμφωνία υπερανάληψης. Μπορείτε να εξοφλήσετε όλα τα είδη του χρέους σε μετρητά. Η επιστροφή της υπερανάληψης στο λογαριασμό μετά από απόλυση του πελάτη από τον οργανισμό που αναφέρεται στη σύμβαση γίνεται:

- καταργώντας το πλήρες ποσό του χρέους με μια εντολή πληρωμής από όλους τους λογαριασμούς πελατών που ανοίχτηκαν στην τράπεζα σε συνδυασμό με άλλες κάρτες.

- σε μετρητά.

- πιστώνοντας τα χρήματα στο λογαριασμό με την επόμενη χρέωση τους από την τράπεζα για να εξοφλήσει το υπόλοιπο χρέος.

Σε περίπτωση καταγγελίας (λήξη της σύμβασης υπερανάληψης), ο πελάτης υποχρεούται να εξοφλήσει όλα τα χρέη του λογαριασμού το αργότερο την ημέρα της καταγγελίας (λήξη της σύμβασης υπερανάληψης), εκτός εάν η συμφωνία προβλέπει διαφορετικά.

Υπερανάληψη για επιχειρήσεις

Τι είναι μια υπερανάληψη για μια επιχείρηση; Η δράση της δεν διαφέρει θεμελιωδώς από την υπερανάληψη για τα άτομα. Ο ίδιος μηχανισμός για την παροχή σχετικά μικρών ποσών βραχυπρόθεσμα. Δεδομένου ότι είναι σημαντικό να έχετε μια επιλογή στην επιχείρηση, η υπερανάληψη για νομικά πρόσωπα μπορεί να είναι διαφορετικών τύπων. Οι συνθήκες εξαρτώνται από τη συγκεκριμένη τράπεζα και τις ανάγκες της εταιρείας. Γενικά, υπάρχουν 4 κύριοι τύποι:

- Όταν μια επιχείρηση πρέπει να κλείσει τις βραχυπρόθεσμες ταμειακές της ανάγκες για μία έως δύο εβδομάδες. Έχει μέγιστη περίοδο χρήσης της δόσης των 15 ημερών (μέση τιμή).

- Επιπρόσθετα κεφάλαια απαιτούνται έως και 1 μήνα (35 ημέρες).

- Τραπεζική υπερανάληψη υπό ειδικούς όρους στο επιτόκιο αναχρηματοδότησης για νομικά πρόσωπα με μεγάλα μέσα μηνιαία υπόλοιπα λογαριασμών.

- Για τις εταιρείες που δεν μπορούν να καθορίσουν εκ των προτέρων πόσο καιρό θα χρειαστούν τα χρήματα. Έχει ορισμένη προθεσμία για δόσεις και το κόστος της δεν εξαρτάται από την περίοδο χρήσης των χρημάτων.

Το συμφέρον του χρηματοπιστωτικού ιδρύματος να συνεργαστεί με αξιόπιστο δανειολήπτη είναι σαφές. Οι αναλυτές εκτιμούν και αναλύουν ποσοτικούς και ποιοτικούς δείκτες της οικονομικής και οικονομικής δραστηριότητας της επιχείρησης, υπολογίζουν πιστοληπτικής ικανότητας.

Νομοθεσία

Όλα τα θέματα που σχετίζονται με την παροχή υπερανάληψης αποφασίζονται από τον αποδέκτη και την τράπεζα (το πρόσθετο γραφείο, το υποκατάστημά της) με βάση ξεχωριστή συμφωνία ή πρόσθετη συμφωνία για τη συμφωνία. Η υπερανάληψη υπόκειται στους κανόνες δανεισμού και δανείου που ορίζει η Ch. 42 του Αστικού Κώδικα της Ρωσικής Ομοσπονδίας, οι οποίες καθορίζουν:

- σύμβαση υπερανάληψης (αντικείμενο συμφωνίας) ·

- όριο υπερανάληψης.

- διαδικασία έκδοσης υπερανάληψης, επιστροφή της

- διάρκεια χρήσης ·

- τις συνθήκες, το επιτόκιο, τη συχνότητα των αλλαγών του,

- τις αμοιβαίες υποχρεώσεις, την ευθύνη του ιδρύματος και του πελάτη για την πλημμελή εκπλήρωση των απαιτούμενων όρων της συμφωνίας.

Κατά την έκδοση ενός δανείου υπερανάληψης, πολλές τράπεζες δεν απαιτούν από τον οργανισμό να υποθηκεύσει περιουσία, να παρέχει εγγυήσεις, άλλες εγγυήσεις τρίτων. Η επαρκής εγγύηση είναι ο κύκλος εργασιών των κεφαλαίων στον τρεχούμενο λογαριασμό. Αυτός ο δείκτης επηρεάζει άμεσα το όριο των κεφαλαίων που παρέχει η τράπεζα.

Αναχρηματοδότηση δικτύου

Η έννοια της υπερανάληψης "δικτύου" είναι ο αυξανόμενος αριθμός προσέλκυσης πελατών. Με αυτό το σύστημα, οι τράπεζες συνήθως εφαρμόζουν το ελάχιστο ενδιαφέρον. Όσο περισσότερο ένας πελάτης μιας τράπεζας που έχει συνάψει συμφωνία (συμφωνία) για υπηρεσίες υπερανάληψης προσελκύει συνεργαζόμενες επιχειρήσεις ή θυγατρικές (εκμεταλλεύσεις) να λάβουν υπερανάληψη, τόσο χαμηλότερο είναι το επιτόκιο του δανείου.

Για παράδειγμα, εάν συμμετέχουν 1 έως 5 εταίροι, τότε το ποσοστό είναι 17%. Από 6 έως 10 εταίρους - ποσοστό 15,5%. Από 10 και περισσότερο - 13% (η έκπτωση εξαρτάται από τις συνθήκες του χρηματοπιστωτικού ιδρύματος). Για να επωφεληθεί από τα εν λόγω προνομιακά δάνεια, η εταιρεία που προσέλκυσε εταίρους πρέπει να υποβάλει αίτηση στην τράπεζα εξυπηρέτησης σχετικά με τη δυνατότητα χρησιμοποίησης υπερανάληψης "δικτύου".

Μη εξουσιοδοτημένη υπερανάληψη

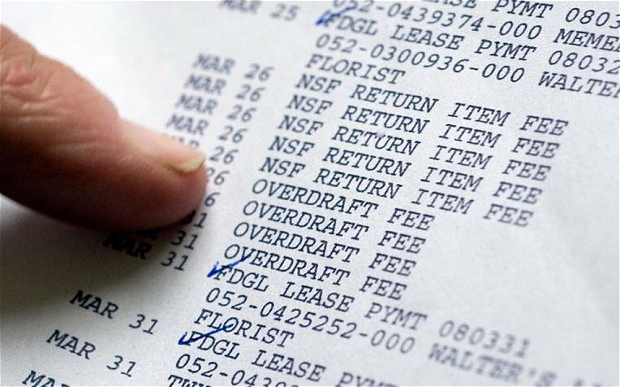

Τεχνική υπερανάληψη - ένα υπόλοιπο χρεωστικού λογαριασμού που δεν προβλέφθηκε με τον καθορισμό ορίου υπερανάληψης. Σε απλή γλώσσα - αυτό είναι μια υπερβολική εξόφληση των κεφαλαίων του πελάτη, χωρίς άδεια από την τράπεζα. Κατά κανόνα, δεν πρόκειται για σκόπιμη ενέργεια του χρήστη ή του χρηματοπιστωτικού ιδρύματος.

Σε περίπτωση μη εξουσιοδοτημένης υπερανάληψης - για παράδειγμα, η τράπεζα δεν παρέχει υπερανάληψη στην κάρτα, αλλά είναι αποδεκτή από τον πελάτη ή το χρέος του πελάτη υπερβαίνει το ποσό του προηγούμενου ορίου υπερανάληψης - ο πελάτης πρέπει να το επιστρέψει. Όριο υπερανάληψης - το μέγιστο ποσό χρέους υπερανάληψης για κάθε ημέρα (ημερολόγιο). Συχνά αντιπροσωπεύει το 40-70% του ποσού του μηνιαίου εισοδήματος.

Οι όροι αποπληρωμής των τραπεζών συμφωνούνται εκ των προτέρων. Κατά κανόνα, πρόκειται για 3 εργάσιμες ημέρες από την ημερομηνία κοινοποίησης της εμφάνισής του. Εάν καταβληθεί έγκαιρα, οι προμήθειες συνήθως δεν λαμβάνονται.

Αιτίες τεχνικής υπερανάληψης

- Μεταβολή των συναλλαγματικών ισοτιμιών στους υπολογισμούς. Εάν πληρώνετε με κάρτα στο εξωτερικό ή στο Διαδίκτυο σε ξένους ιστότοπους, από την ημέρα ολοκλήρωσης της συναλλαγής μέχρι την ημέρα που οι πληροφορίες σχετικά με αυτό φτάνουν στην τράπεζα, το επιτόκιο μπορεί να αλλάξει και ως εκ τούτου μπορεί να μην υπάρχουν αρκετά χρήματα.

- Όταν πραγματοποιείτε πληρωμές μέσω συσκευής εκτύπωσης, μια συσκευή που δεν διαθέτει ηλεκτρονική επικοινωνία με την τράπεζα. Η κάρτα μεταφέρεται μέσω αυτής της συσκευής και τα δεδομένα παραμένουν σε ειδικό έλεγχο. Κατά κανόνα, τέτοιες συσκευές δεν είναι κοινές και, κυρίως, στο εξωτερικό.

- Κατά την ανανέωση μιας κάρτας μέσω ΑΤΜ με τη λειτουργία της αποδοχής μετρητών και στη συνέχεια την ανάληψη αυτού του ποσού, εάν οι πληροφορίες σχετικά με τη διαδικασία ανάληψης λήφθηκαν από την τράπεζα νωρίτερα από τις πληροφορίες σχετικά με τη λειτουργία αναπλήρωσης.

- Μόλις ληφθεί η πληροφορία σχετικά με μια ολοκληρωμένη συναλλαγή στην κάρτα αφού ξεκλειδωθεί το ποσό που έχει προηγουμένως αποκλειστεί για την πληρωμή αυτής της ενέργειας.Το ποσό, κατά κανόνα, έχει αποκλειστεί για 30 ημέρες, τότε, εάν οι πληροφορίες σχετικά με τη συναλλαγή δεν έχουν ληφθεί από την τράπεζα, θα γίνει και πάλι διαθέσιμο στον πελάτη.

- Κατά την εκτέλεση εργασιών με κάρτες Visa χωρίς εξουσιοδότηση. Στην περίπτωση αυτή, δεν αποστέλλεται στην τράπεζα αίτημα για τη δυνατότητα διεξαγωγής της επιχείρησης. Τέτοιες λειτουργίες είναι δυνατές μόνο σε μικρές ποσότητες. Διαφέρουν ανάλογα με τον τύπο της πρίζας, τη χώρα και τον τύπο της κάρτας (Visa Classic, Gold ή Platinum).

- Άλλοι λόγοι που οφείλονται σε τεχνική δυσλειτουργία, μη εξουσιοδοτημένες πράξεις, διαγραφή παλαιών εσφαλμένων πιστώσεων ή προηγούμενα εσφαλμένα εκδοθέντα κεφάλαια και άλλοι λόγοι που συνεπάγονται συναλλαγές μέσω καρτών για ποσά που υπερβαίνουν το υπόλοιπο χρήματος στο λογαριασμό της κάρτας ή το ποσό του χορηγούμενου δανείου υπερανάληψης .

Μέθοδοι ειδοποίησης

Η ειδοποίηση μπορεί να γίνει προφορικά προφορικά από τους αριθμούς τηλεφώνου που υποδεικνύει ο πελάτης όταν συμπληρώνει έγγραφα για το άνοιγμα ενός λογαριασμού κάρτας και την έκδοση κάρτας. Σε περίπτωση μη εξόφλησης της τεχνικής υπερανάληψης για ορισμένη χρονική περίοδο από την ημερομηνία της προφορικής κοινοποίησης ή της αδυναμίας ενημέρωσης του πελάτη, η τράπεζα προβαίνει προφορικά σε γραπτή ειδοποίηση στη διεύθυνση που υποδεικνύει ο πελάτης στη σύμβαση.

Εάν δεν πληρούνται οι προϋποθέσεις αυτές, επιβάλλεται πρόστιμο στην υπερανάληψη. Για την ύπαρξη ανεξέλεγκτης υπερανάληψης μετά την εκπνοή προθεσμίας που ορίζεται από τη σύμβαση από την ημερομηνία της προφορικής ενημέρωσης του πελάτη ή από την ημερομηνία που η τράπεζα αποστέλλει την έγγραφη ειδοποίηση, μπορεί να επιβληθεί πρόστιμο στο ποσό που εγκρίθηκε με απόφαση του συμβουλίου της τράπεζας. Το ποσό του προστίμου χρεώνεται ανεξάρτητα από το υπόλοιπο των κεφαλαίων του πελάτη από την τράπεζα.

Αλλαγή επιτοκίου

Εάν το επιτόκιο για τη χρήση της υπερανάληψης έχει αλλάξει, είναι απαραίτητο να ανανεωθεί η πρόσθετη συμφωνία με τη σύμβαση. Ο πελάτης δικαιούται να διαφωνήσει με τους νέους όρους του δανείου. Σε αυτή την περίπτωση γίνεται η πρόωρη αποπληρωμή των συσσωρευμένων χρεών υπερανάληψης και των δεδουλευμένων τόκων για τη χρήση του.

Εάν η σύμβαση προβλέπει την καταβολή, τα τέλη που οφείλονται στην τράπεζα εντός της συμφωνηθείσας περιόδου από την ημερομηνία αλλαγής του επιτοκίου, θα πρέπει επίσης να εξοφληθούν. Ταυτοχρόνως, τα καθυστερημένα ποσά υπερανάληψης υπολογίζονται σε προγενέστερα ισχύοντα τιμολόγια (έως ότου μεταβληθούν τα επιτόκια).

Στην περίπτωση αυτή, η άρνηση του πελάτη να συνάψει πρόσθετη συμφωνία θεωρείται ότι έχει παραληφθεί από την τράπεζα εντός της προθεσμίας που καθορίστηκε για τη σύναψη της πρόσθετης σύμβασης, γραπτό μήνυμα σχετικά με τη διαφωνία με το νέο επιτόκιο ή την τράπεζα που δεν έλαβε την απάντηση του πελάτη εντός αυτής της περιόδου.

Κυρώσεις

Οι κυρώσεις χρεώνονται για την άκαιρη επιστροφή στην τράπεζα του ποσού των χρημάτων που εισπράχθηκαν από την προηγούμενη παροχή υπερανάληψης και την άκαιρη καταβολή τόκων για τη χρήση της υπερανάληψης εντός των προθεσμιών που καθορίζονται στη σύμβαση, σύμφωνα με τη νομοθεσία και τους όρους του χρηματοπιστωτικού ιδρύματος.

Εάν η υπερανάληψη δεν επιστραφεί σύμφωνα με τους όρους που καθορίζονται στη σύμβαση, οι πελάτες της τράπεζας καταβάλλουν κατά κανόνα αυξημένους τόκους. Χρεώνονται επί του ποσού του ληξιπρόθεσμου χρέους επί του δανείου κύριας πίστωσης στο ποσό του επιτοκίου που καθορίστηκε για τη χρήση της υπερανάληψης και προσδιορίζονται στη συμφωνία υπερανάληψης και αυξήθηκαν κατά 1,3-2 φορές.

Αμοιβαία επωφελή συνεργασία

Το σύστημα υπερανάληψης είναι επωφελές τόσο για τα χρηματοπιστωτικά ιδρύματα όσο και για τους πολίτες. Επί του παρόντος, κατά τη διάρκεια της αυξανόμενης κρίσης του τραπεζικού τομέα, σχεδόν όλες οι τράπεζες της χώρας πρέπει να αναζητήσουν τρόπους για να συνεχίσουν να υπάρχουν.

Η προσέλκυση περισσότερων πελατών σε ένα χρηματοπιστωτικό ίδρυμα θα αυξήσει τα έσοδά του, μεταξύ άλλων μέσω βραχυπρόθεσμων δανείων (δανείων). Ως εκ τούτου, η παροχή υπερανάληψης για τους καταναλωτές είναι μια εντελώς κερδοφόρα επιχείρηση.Οι τόκοι που εισπράττονται από τα δάνεια και άλλα τοποθετημένα κεφάλαια αποτελούν το κύριο στοιχείο του εισοδήματος της τράπεζας και ως εκ τούτου ένας από τους τρόπους σταθεροποίησης της οικονομικής κατάστασης.

Τι είναι η υπερανάληψη για τους πολίτες; Στην πραγματικότητα - ένα microloan. Σας επιτρέπει να δανειστείτε το απαραίτητο χρηματικό ποσό που απαιτείται αυτή τη στιγμή. Οι τόκοι καταβάλλονται μόνο για τα πραγματικά χρήματα. Όταν η υπερανάληψη, όλα τα ποσά που πιστώνονται στο λογαριασμό, αρχικά συμμετέχουν στην εξόφληση των χρεών, ως εκ τούτου, το ποσό των μικροπιστώσεων αλλάζει με την παραλαβή των κεφαλαίων.

Ποιος πήρε την υπερανάληψη, οι κριτικές είναι συχνά θετικές. Το σύστημα λειτουργεί με βάση την αμοιβή. Αυτό είναι πιο βολικό και ταχύτερο από το δανεισμό χρημάτων από άλλους ανθρώπους. Πλέον κερδοφόρα από την τοποθέτηση αξιών σε ένα ενεχυροδανειστήριο. Το ενδιαφέρον είναι μικρό, με έγκαιρη αποπληρωμή, η ποινή δεν μπορεί να χρεωθεί καθόλου (εξαρτάται από τη σύμβαση). Πλεονεκτήματα της παροχής της υπηρεσίας:

- ευκολία παραλαβής ·

- γρήγορη πρόσβαση σε πιστωτικούς πόρους.

- την έλλειψη υποχρεωτικής απαίτησης για παροχή στήριξης σε ακίνητα.

Η υπερανάληψη είναι ένα αμοιβαία επωφελές χρηματοπιστωτικό μέσο. Είναι σημαντικό να το διαθέσει με σύνεση, να μην συσσωρεύσει χρέη, να συμμορφωθεί με τους όρους της σύμβασης.