Από τη φύση της δραστηριότητάς μας ή ως αποτέλεσμα απροσδόκητων συνθηκών ζωής, ο καθένας μας έχει τουλάχιστον μια φορά συναντήσει μια τέτοια έννοια ως πίστωση. Ωστόσο, λίγοι άνθρωποι σκέφτηκαν την ίδια την έννοια του δανείου. Τι είναι αυτός; Και ποιες είναι οι αρχές του δανεισμού;

Ένα μικρό σκίτσο για το δάνειο

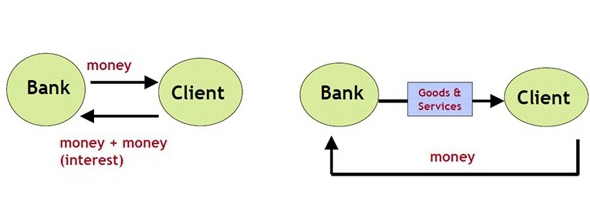

Εξετάστε την έννοια της πίστωσης με περισσότερες λεπτομέρειες. Έτσι, ερμηνεύεται ως ένα ειδικό σύστημα σχέσεων, που προβλέπει τη μεταφορά χρηματοδότησης, τίτλων και πραγμάτων, αντικειμένων που απεικονίζονται σε άυλη, νομισματική και βασική μορφή, από το ένα άτομο στο άλλο. Ταυτόχρονα, η μεταφορά τιμαλφών, αντικειμένων και χρημάτων πραγματοποιείται στο πλαίσιο της ισχύουσας νομοθεσίας, έχει τους δικούς της όρους και περιλαμβάνει την επιστροφή και την πληρωμή ενός συγκεκριμένου ποσού για χρήση.

Η αλληλεπίδραση που εμφανίζεται μεταξύ των δύο παραπάνω ατόμων ονομάζεται πιστωτική σχέση. Με τη σειρά του, ένας φορέας που συμμετέχει σε πιστωτικές σχέσεις και παρέχει αντικείμενα σε νομισματική, εμπορική ή άυλη μορφή ονομάζεται πιστωτής. Ως εκ τούτου, το πρόσωπο που έλαβε το δάνειο ονομάζεται ο δανειολήπτης. Μια συμφωνία για την αμοιβαία επωφελής συνεργασία μεταξύ του δανειστή και του δανειολήπτη μεταφέρεται σε χαρτί και έχει τη μορφή συμφωνίας μεταξύ των μερών. Σχετικά με τις αρχές του δανεισμού που υπάρχουν σήμερα, θα περιγράψουμε περαιτέρω.

Τι είναι μια συμφωνία δανείου;

Μια σύμβαση δανείου είναι ένα έγγραφο που αναφέρεται στα δικαιώματα και τις υποχρεώσεις των μερών. Αναφέρεται επίσης στην ημερομηνία και στον λόγο της σύναψης της σύμβασης (στην περίπτωση αυτή, λαμβάνεται το n-επίπεδο από το ένα άτομο στο άλλο), το μεταφερόμενο ποσό, η ποσότητα των αγαθών κλπ.

Η σύμβαση δηλώνει τους όρους για τη μηνιαία πληρωμή του δανείου, το ποσό αποπληρωμής και παρέχει επίσης ένα χρονοδιάγραμμα βάσει του οποίου ο οφειλέτης είναι υποχρεωμένος να εκπληρώσει τις υποχρεώσεις του. Για παράδειγμα, ο δανειστής πρέπει να επιστρέψει το δάνειο στις 10 κάθε μήνα. Ποιους είναι οι όροι του δανείου, λέμε περαιτέρω.

Η σύμβαση αναφέρει επίσης την προμήθεια για τις υπηρεσίες που χρεώνονται στον οφειλέτη κατά τη διάρκεια της διεκπεραίωσης του δανείου καθώς και κατά τις μηνιαίες πληρωμές μέσω σημείων υποδοχής, ταμειακών τραπεζών, τερματικών κλπ.

Με ποιους όρους μπορώ να πάρω δάνειο;

Αν μιλάμε για τις προϋποθέσεις για τη λήψη δανείων, τότε εξαρτώνται περισσότερο από τις πολιτικές του δανειστή. Με απλά λόγια, κάθε χρηματοπιστωτικό ίδρυμα διαθέτει τα δικά του πιστωτικά προϊόντα (προγράμματα). Καθορίζουν επίσης τους όρους πίστωσης. Δηλαδή, ορίζονται τα ακόλουθα σημεία:

- ελάχιστα και ανώτατα όρια δανείων.

- Όροι δανείου (από και προς)

- αρχικό και τελικό (ή μόνο ένα από αυτά) επιτόκιο ·

- τον κατάλογο των εγγράφων για την καταχώριση ·

- απαιτήσεις για τους δυνητικούς δανειολήπτες (ηλικία, διάρκεια υπηρεσίας, μέγεθος μισθού) ·

- η παρουσία ή απουσία ασφάλειας, προκαταβολή ·

- αν χρειάζονται εγγυητές.

- τη δυνατότητα πρόωρης εξόφλησης κ.λπ.

Για παράδειγμα, η Dil-Bank προσφέρει σε όλους όσους θέλουν να λάβουν ένα καταναλωτικό δάνειο για απολύτως οποιοδήποτε σκοπό μέχρι 500.000 ρούβλια για περίοδο έως 2 ετών. Αυτό το πρόγραμμα δανεισμού δεν απαιτεί εξασφαλίσεις από τον οφειλέτη, δεν παρέχει πρόσθετα τέλη. Ωστόσο, κατά την υποβολή αίτησης για αυτό το δάνειο θα χρειαστεί να ετοιμάσετε μια κατάσταση λογαριασμού αποτελεσμάτων. Το επιτόκιο για ένα τέτοιο δάνειο είναι 20%. Χρόνος αναθεώρησης εφαρμογής - έως 3 ημέρες.

Ποιος μπορεί να δώσει δάνειο;

Σύμφωνα με το νόμο, οι τράπεζες, τα ΝΧΙ, τα ενεχυροδανειστήρια, οι ιδιώτες, καθώς και άλλοι πιστωτικοί και μη τραπεζικοί οργανισμοί μπορούν να παρέχουν δάνεια. Στην περίπτωση αυτή, η πιο κοινή επιλογή είναι ένα δάνειο στην τράπεζα.

Ποιο είναι το πιστωτικό σύστημα;

Το πιστωτικό σύστημα είναι ένα ορισμένο σύνολο διαφορετικών πιστωτικών και χρηματοπιστωτικών ιδρυμάτων των οποίων οι δραστηριότητες αποσκοπούν στην κινητοποίηση και τη συγκέντρωση κεφαλαίων. Για παράδειγμα, σχεδόν σε όλες τις χώρες που βρίσκονται στο επίκεντρο του συστήματος είναι η Κεντρική Τράπεζα, η οποία ενεργεί ως ρυθμιστής. Είναι αυτός που ελέγχει τις δραστηριότητες όλων των χρηματοπιστωτικών ιδρυμάτων, εκδίδει και ανακαλεί άδειες, ελέγχει τη νομιμότητα των πράξεών τους κ.λπ.

Στη συνέχεια, υπάρχουν μεγάλες κρατικές και εμπορικές τράπεζες, ΝΧΙ και άλλοι οργανισμοί.

Η χρηματοοικονομική επικοινωνία μεταξύ των συμμετεχόντων στο σύστημα πραγματοποιείται στο πλαίσιο διατραπεζικών σχέσεων, εταιρικών σχέσεων και αλληλογραφίας. Ποιες είναι οι αρχές δανεισμού, διαβάστε το άρθρο μας.

Ποιες μορφές και τύποι δανείων υπάρχουν;

Τα δάνεια είναι διαφορετικά. Συνολικά, μπορούν να χωριστούν υπό όρους σε οκτώ τύπους:

- υποθήκη?

- καταναλωτή ·

- φτωχός?

- τραπεζική;

- εμπορική?

- διεθνείς ·

- κράτος ·

- ενεχυροδανειστήριο.

Με τη σειρά τους, αυτά τα είδη δανείων χωρίζονται στις ακόλουθες μορφές:

- forfaiting;

- μίσθωση

- factoring.

Ένα καταχρηστικό είδος δανείου προβλέπει ιδιωτικό δάνειο με εγγύηση και σε μεγάλο ποσοστό 100-500%. Τα εμπορικά δάνεια έχουν, κατά κανόνα, μορφή εμπορεύματος και περιλαμβάνουν την παροχή προϊόντων από ένα μέρος στη συναλλαγή σε άλλη με κάποια καθυστέρηση πληρωμής.

Φυσικά, μια τέτοια παροχή αγαθών καθώς και ένα δάνειο μετρητών εκδίδονται με τόκους. Καταναλωτικά δάνεια - δάνεια που εκδίδονται για συγκεκριμένους σκοπούς ή χωρίς αυτά. Με τη βοήθειά τους, μπορείτε να πάρετε πιστωτικές οικιακές συσκευές, έπιπλα, ρούχα και άλλα τιμαλφή.

Τα τραπεζικά δάνεια χορηγούνται στους δανειολήπτες με βάση συμφωνίες δανείου που έχουν συναφθεί. Αυτοί οι τύποι δανεισμού περιλαμβάνουν την παροχή ενός συγκεκριμένου ποσού με τόκους και μερικές φορές με εγγύηση. Τα τραπεζικά δάνεια μπορούν να χορηγούνται σε ιδιώτες και νομικά πρόσωπα, ιδιώτες επενδυτές, πιστωτικούς οργανισμούς, εταιρικούς πελάτες κ.λπ.

Τα ενυπόθηκα δάνεια είναι δάνεια που εκδίδονται για την αγορά τελικών ή υπό κατασκευή κατοικιών. Μπορούν να είναι και οι δύο με προκαταβολή και υπόσχεση (στην περίπτωση αυτή, τα ακίνητα με πίστωση ενεργούν ως υπόσχεση) και χωρίς αυτά.

Κρατικά δάνεια - δάνεια που διοργανώνονται για την αντιστάθμιση του ελλείμματος του κρατικού προϋπολογισμού. Διεθνή δάνεια - δάνεια που λαμβάνονται από δανειολήπτες μιας χώρας από δανειστές άλλου. Παρά τα κοινά χαρακτηριστικά αυτών των τύπων δανείων, οι όροι δανεισμού ποικίλλουν.

Είδη δανείων για σκοπούς

Ανάλογα με το σκοπό του διορισμού, τα δάνεια μπορούν να στοχεύουν και να μην στοχεύουν. Ο πρώτος οφειλέτης συντάσσεται για συγκεκριμένο σκοπό, για παράδειγμα, να πληρώσει για δίδακτρα σε πανεπιστήμιο ή γάμο. Οι δεύτερες καταρτίζονται για προσωπικές ανάγκες χωρίς να προσδιορίζονται συγκεκριμένοι σκοποί.

Εξειδικευμένα δάνεια

Ανάλογα με τον τύπο της δραστηριότητας που ασκεί ο δανειολήπτης, τα δάνεια μπορούν να είναι:

- γεωργικά ·

- βιομηχανική?

- να ανοίξει και να αναπτύξει μια επιχείρηση.

- το εμπόριο και άλλα.

Επίσης για την αγορά οχημάτων υπάρχουν ειδικά προγράμματα για δάνεια αυτοκινήτων.

Πώς διαφοροποιούνται τα δάνεια ανά ληκτότητα;

Αν μιλάμε για τους όρους δανεισμού, τότε τα δάνεια είναι:

- βραχυπρόθεσμα (ελάχιστο 1, μέγιστο 360 ημέρες).

- μεσοπρόθεσμα (ελάχιστο 360 και μέγιστο 1800 ημέρες) ·

- μακροπρόθεσμα (περισσότερο από 1800 ημέρες).

Βασικές αρχές δανεισμού

Μεταξύ των αρχών του δανεισμού, μπορούμε να διακρίνουμε όπως το επείγον, την πληρωμή και την αποπληρωμή. Τι εννοείς;

- Στην περίπτωση αυτή, ο επείγων χαρακτήρας συνεπάγεται την επιστροφή από τον οφειλέτη του ποσού που εξέδωσε ο πιστωτής σε αυστηρά συμφωνημένο χρόνο.

- Αμειβόμενος σημαίνει ότι η έκδοση δανείου από έναν δανειστή είναι για μια συγκεκριμένη νομισματική ανταμοιβή. Επιπλέον, συχνά πριν από την έκδοση ενός δανείου που είναι απαραίτητο για έναν πελάτη, ο δανειστής χρεώνει ένα ορισμένο ποσό, το οποίο ονομάζεται πρώτη δόση.

- Η εξόφληση, αντίστοιχα, δείχνει ότι ο δανειολήπτης πρέπει να επιστρέψει εγκαίρως το ποσό που έλαβε προηγουμένως από τον δανειστή.Αυτές είναι οι κατά προσέγγιση αρχές του τραπεζικού δανεισμού.

Μια πρόσθετη αρχή του δανεισμού στοχεύει. Είναι αυτή που καθιστά σαφές για ποιους σκοπούς ο δανειολήπτης σχεδιάζει να δαπανήσει δανειακά κεφάλαια. Στην περίπτωση αυτή, τα δάνεια που εκδίδονται σε ορισμένα γεγονότα με πραγματικό κέρδος θεωρούνται τα πιο αξιόπιστα.

Με άλλα λόγια, οι αρχές δανεισμού επιτρέπουν και στα δύο μέρη της σύμβασης δανείου να αξιολογούν ένα ή άλλο βαθμό της ευθύνης τους.

Τι είναι το επιτόκιο δανείου;

Προκειμένου ο δανειολήπτης να χρησιμοποιήσει πιστωτικά κεφάλαια ή αντικείμενα, μια συγκεκριμένη χρέωση χρεώνεται με τη μορφή τόκων. Κατά κανόνα, καθορίζουν το επιτόκιο αναχρηματοδότησης που έχει θέσει η Κεντρική Τράπεζα και ένα μικρό περιθώριο δανειοληψίας, ανάλογα με τις πολιτικές και τους κινδύνους του οργανισμού. Μπορείτε να υπολογίσετε τον εαυτό σας το ποσό του τόκου, χρησιμοποιώντας έναν υπάλληλο της τράπεζας ή έναν ηλεκτρονικό υπολογιστή.

Τι είναι οι κίνδυνοι δανεισμού;

Κάθε δανειστής που παρέχει δάνειο σε έναν δανειολήπτη αντιμετωπίζει ορισμένους κινδύνους δανεισμού. Δηλαδή, κατά τη διάρκεια ολόκληρης της πιστωτικής περιόδου, ο πληρωτής μπορεί να αρνηθεί την αποπληρωμή του δανείου, να καθυστερήσει την πληρωμή, να χαθεί (για παράδειγμα, αφού έφυγε για μόνιμη διαμονή σε άλλη χώρα και δεν κατέβαλε το δάνειο), να χάσει τη δουλειά του και ως εκ τούτου να καταστεί αφερέγγυος, να χάσει την υγεία και τα άκρα του σε περίπτωση ατυχήματος την παραγωγή, να πεθάνουν στα χέρια ενός εισβολέα κλπ.

Με μια λέξη, δεν έχει σημασία τι οι λόγοι για τη μη καταβολή του δανείου ο δανειολήπτης μπορεί να έχει, ο δανειστής δεν είναι καθόλου ευκολότερη. Ως εκ τούτου, κανείς δεν θα επιστρέψει το χρέος. Και αν ο δανειστής δεν έχει ένα, αλλά δεκάδες ή και εκατοντάδες τέτοιων πελατών; Στην περίπτωση αυτή, οι κίνδυνοι επιβάλλονται στο επιτόκιο. Επίσης, οι οφειλέτες καλούνται να παράσχουν ασφάλεια, εγγυητές ή να πληρώσουν πρόσθετη ασφάλιση.

Ποια θα πρέπει να είναι η ασφάλεια για ένα δάνειο;

Η εξασφάλιση για ένα δάνειο μπορεί να είναι οποιοδήποτε πολύτιμο ακίνητο που ανήκει στον δανειολήπτη. Για παράδειγμα, όταν λαμβάνετε ένα καταναλωτικό δάνειο για την αγορά ενός κινητού τηλεφώνου, αυτό το συγκεκριμένο προϊόν θα παίξει το ρόλο της εξασφάλισης μπροστά από την τράπεζα. Κατά συνέπεια, μια παρόμοια κατάσταση παρατηρείται τόσο με υποθήκη (όπου η στέγαση με πίστωση χρησιμοποιείται ως εξασφάλιση) όσο και με δάνεια αυτοκινήτων (το αυτοκίνητο πηγαίνει με εγγύηση).

Επιπλέον, μπορούν να εξασφαλιστούν τίτλοι, τιμαλφή, κινητήρας και γεωργικός εξοπλισμός, εξοπλισμός παραγωγής και ψύξης, εξοπλισμός και άλλα αντικείμενα αξίας στον δανειστή.

Εάν ο οφειλέτης δεν καταβάλει τους λογαριασμούς, το ενεχυριασμένο στοιχείο, σύμφωνα με τους κανονισμούς τράπεζας, πωλείται κάτω από το σφυρί. Και τα έσοδα πάνε να πληρώσουν το χρέος. Παρατηρώντας όλες αυτές τις αρχές του τραπεζικού δανεισμού, μπορείτε να γίνετε καλόπιστος δανειολήπτης με καλή φήμη!