Con la creciente globalización financiera, los mercados de valores de deuda son cada vez más importantes. ¿Qué negocian en dichos mercados y qué tipo de valores se consideran títulos de deuda?

¿Qué es una garantía de deuda?

Los títulos de deuda reflejan la relación monetaria entre el emisor y el prestatario. Muchas empresas necesitan atraer capital externo, pero no todos están dispuestos a pedir un préstamo para estos fines. Por otro lado, también hay inversores potenciales dispuestos a invertir efectivo gratis en una empresa exitosa. Si se necesita una licencia especial para proporcionar servicios de préstamo, entonces no se requieren permisos para asignar fondos sobre la base de cierto documento que confirma el préstamo.

Los títulos de deuda solo confirman el derecho de su titular a devolver el importe indicado en ellos, teniendo en cuenta la recepción de una determinada ganancia financiera. En este caso, el inversor que invierte sus fondos actúa como acreedor, y el emisor, al emitir una garantía, se reconoce a sí mismo como prestatario.

La ventaja de este tipo de valores es que pueden considerarse un medio confiable de invertir capital. Incluso si la compañía se agota, sus activos irán a la quiebra y los ingresos se utilizarán principalmente para pagar deudas, incluidas las confirmadas por los valores.

Sin embargo, los títulos de deuda tienen un inconveniente: un rendimiento bastante bajo. El interés ganado sobre ellos no se compara con los ingresos de los préstamos bancarios. Es beneficioso para el emisor emitir dichos valores; después de todo, la mayoría de las veces son mucho más baratos que los préstamos bancarios. Además, los tenedores de títulos de deuda no pueden interferir en la política de la empresa, influir en su gestión; esto es muy beneficioso para el emisor, pero no siempre es bueno para el inversor.

La contabilidad analítica de los títulos de deuda se lleva a cabo teniendo en cuenta su tipo, vencimiento y otros parámetros.

Tipos y características generales.

La lista de títulos de deuda es bastante diversa: algunos se usan con más frecuencia, otros con menos frecuencia. En este artículo consideraremos los más utilizados. Entonces, los tipos de títulos de deuda:

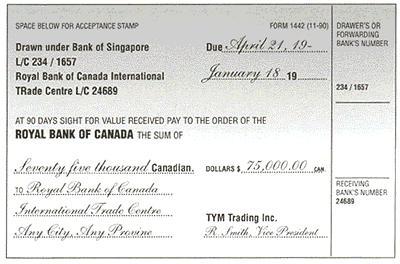

- Letra de cambio - se emite de acuerdo con un formulario específico. La esencia de este documento es una obligación certificada por escrito del librador (deudor) de pagarle a la persona que recibió la factura, una cierta cantidad al final del documento.

- Bond - una garantía que expresa la obligación de la deuda del emisor de canjearla después de un cierto período de tiempo al valor declarado, y durante el período de validez, otorgando el derecho a recibir dividendos predeterminados.

- Bono del Tesoro - de hecho, el mismo bono, solo su apoyo financiero se realiza a expensas de los fondos presupuestarios, y el emisor es el estado.

- Certificado de ahorro - puede ser emitido por varias organizaciones de crédito, así como un bono, da derecho a recibir dividendos durante su período de validez con la devolución de los fondos invertidos al final del contrato.

Letra de cambio - breve descripción

Como ya se mencionó, este es uno de los títulos de deuda más comunes. Este es un documento bastante específico con características claras:

- Formulario aprobado: debe contener puntos y detalles estrictamente definidos. Las más pequeñas desviaciones de las reglas pueden convertirse en la base para el reconocimiento de la factura nula y sin efecto.

- Circulación: una factura se puede transferir de una mano a otra un número ilimitado de veces, esto la convierte en una herramienta independiente para liquidaciones.La compensación por la factura será recibida por el que será el último propietario legítimo.

- Estricción: las deudas de este tipo de valores se recuperan mucho más rápido.

- Incondicional: esto significa que al final del plazo, el dinero debe ser devuelto al titular sin condiciones adicionales.

- Resumen: dicha garantía se emite sin referencia al evento (operación), que sirvió de base para su provisión.

Tipos de facturas

Echemos un vistazo más de cerca a estos títulos de deuda: sus tipos y características.

En primer lugar, las facturas se pueden dividir en dos grupos principales: simples y transferibles. Los primeros son una obligación directa del cajón de pagar una cierta cantidad en la fecha especificada. El segundo es un poco más complicado. Letra de cambio caracterizado por una característica muy importante: el destinatario de los bienes (la persona que emite la factura) declara a un tercero como pagador de su deuda, es él quien posteriormente se considera el deudor. Para asegurarse de que se pagará la factura, se hace una aceptación: garantía. Esto significa que un tercero debe confirmar por escrito su consentimiento para pagar la deuda. Cuando dicha seguridad pasa de una persona a otra, se hace un respaldo especial en su parte posterior.

Según la probabilidad de reembolso, se pueden distinguir varios tipos de facturas:

- mercancía: confirma la obligación de pagar el producto recibido en fechas específicas, puede utilizarse para liquidaciones de diversos bienes o servicios;

- financiero: es una consecuencia de un acuerdo de préstamo, es decir, el "producto" recibido en virtud del mismo es dinero; por lo general, las empresas utilizan fácilmente las facturas financieras para aumentar su capital de trabajo;

- amigable: escrito si todos los participantes en la transacción son organizaciones / personas reales, pero en realidad no se realiza ninguna transacción; dichos documentos se ejecutan cuando el inversor brinda asistencia financiera amigable a una empresa necesitada y, en principio, no espera recibir un reembolso;

- Bronce: un documento que no tiene soporte real en efectivo se utiliza para llevar a cabo esquemas fraudulentos, mientras que uno o más participantes en la transacción son personajes ficticios.

¿Qué es un bono?

Ahora veamos otros títulos de deuda: bonos. Esta es la obligación de pago del emisor para reembolsar al titular por el valor de la garantía en sí, así como para pagar los intereses estipulados. Los reembolsos se realizan dentro de un período estrictamente acordado, llamado fecha de vencimiento. Dependiendo de esto, los enlaces pueden ser:

- a corto plazo - vencimiento inferior a 5 años;

- mediano plazo - de 5 a 15 años;

- A largo plazo: vencimiento superior a 15 años.

En una situación económica favorable, la colocación a largo plazo de fondos en bonos está más justificada.

Beneficios de bonos

Dichos títulos de deuda tienen una serie de ventajas innegables:

- ahorros en el servicio de préstamos: por regla general, los intereses de los préstamos recibidos para el mismo período son mucho mayores;

- atraer fondos de terceros durante más tiempo: en las realidades actuales, obtener préstamos durante un largo período de tiempo para muchas empresas es problemático;

- la oportunidad de atraer grandes inversores;

- preservación del capital: a diferencia de los prestamistas, los tenedores de bonos no son propietarios de parte de los activos.

Tipos de bonos

Cómo se pueden dividir los bonos de valores de deuda por tipo de pago. Dependiendo de este parámetro, son cupones y no cupones (en este caso, el cupón se entiende como la tasa de porcentaje).

Los bonos de cupón, dependiendo de la tasa de interés, también se pueden dividir en varios tipos:

- cupón permanente: todos los pagos están estrictamente regulados, se realizan en un determinado período de tiempo y a una tasa de interés fija;

- cupón variable: a pesar de que los términos de pago están estrictamente acordados, la tasa de interés puede variar en una dirección u otra;

- indexable: la tasa de interés se ajusta en relación con el nivel de inflación, los pagos son periódicos.

Un bono de cupón cero significa que el pago se realizará solo al vencimiento del Banco Central y la tasa de interés es cero.

Por lo general, los pagos de los bonos están claramente regulados y se realizan al final de su período de validez, pero puede haber otras opciones. Dependiendo de esto, los enlaces pueden ser:

- reembolsable: el titular tiene derecho a "entregar" el bono antes de la fecha de vencimiento;

- revocable: el derecho a canjear una garantía antes de lo previsto pertenece al emisor.

Otros títulos de deuda

La clasificación de títulos de deuda no es posible sin mencionar certificados de depósito y letras del tesoro.

El primero es un certificado escrito emitido por un banco u otra institución de crédito que confirma el depósito de fondos. Dicho documento fija el derecho del depositante a devolver el depósito con el pago de los intereses adeudados al final del contrato.

Los segundos confirman que sus propietarios han contribuido dinero al presupuesto estatal y tienen derecho a recibir ciertos ingresos en forma de pagos anuales de intereses adeudados.

Conclusión

En conclusión, me gustaría señalar que los títulos de deuda no solo son una forma efectiva de recibir inversiones adicionales, sino también una buena inversión. Grandes empresas con rotación estable y alta calificación crediticia por lo tanto, tales inversiones son bastante confiables.