El trabajo de cualquier empresa, institución u organización está asociado con la implementación de actividades financieras en el mercado moderno. Los instrumentos financieros del mercado financiero son diversos. tipos de documentos teniendo valor en términos monetarios, con la ayuda de los cuales la empresa realiza operaciones en el mercado. Los instrumentos financieros se clasifican por características similares, las más significativas para cada tipo.

Los instrumentos financieros incluyen una variedad de pasivos en efectivo a largo y corto plazo que pueden representarse como bienes en los mercados. Los documentos financieros se presentan como formas de inversión, se utilizan para el comercio. Los fondos de la empresa, presentados en la documentación de informes y que sirven para mejorar la condición financiera, se clasifican como documentos financieros. Otorgan al propietario el derecho de atraer nuevas inversiones, incluidos instrumentos de deuda, acciones, opciones, préstamos y garantías.

División de instrumentos según el tipo de mercado financiero.

Cada actividad requiere instrumentos financieros separados:

- liquidación de valores y dinero forman la base del mercado crediticio;

- los valores, según la aprobación de los actos legales y reglamentarios, son un instrumento del mercado de valores;

- en el mercado de divisas, se utilizan dinero extranjero, valores de liquidación de divisas y algunas variedades de valores;

- mercado de seguros sirve productos de seguros en forma de diversos servicios, algunos tipos de valores y valores de liquidación;

- el mercado de valores utiliza documentos de liquidación y valores, esto le permite utilizar oro, platino, plata acumulada para crear reservas como instrumentos financieros.

Los instrumentos financieros se dividen según el método de circulación:

- los más comunes para atender operaciones monetarias son los instrumentos financieros a corto plazo, cuya validez es de hasta un año;

- El período de circulación de los documentos a largo plazo está determinado por el tiempo de más de un año, incluyen valores sin determinar la fecha de vencimiento en el mercado de capitales, que se denominan ilimitados.

División de documentos financieros por tipo de ingreso

Independientemente del cambio en el porcentaje del préstamo y la cantidad de ganancias del capital, se asigna un tipo de valores que garantizan una cierta cantidad de ingresos. Tras el reembolso, el propietario recibe una cantidad fija de recursos materiales.

Los instrumentos de ingresos indefinidos se denominan "instrumentos financieros a largo plazo". El nivel de distribución del ingreso de estos valores depende de los cambios en las condiciones del mercado y de la tasa de interés flotante incorporada en ellos. El tamaño del beneficio se ve afectado por los indicadores de la tasa de cambio, tasa de descuento y la posición financiera del emisor, expresada en forma de documento (certificado de inversión, acciones comunes).

Propósito de los documentos financieros dependiendo de la naturaleza de las obligaciones.

Para llevar a cabo transacciones directas entre el comprador y el vendedor, el propietario, el contratista y el subcontratista, los instrumentos se utilizan sin obligaciones financieras posteriores. Una vez que se completa la transacción o se realizan los servicios, las partes no tienen obligaciones materiales adicionales para proporcionar recursos financieros.

Los instrumentos financieros de crédito sirven como herramientas para organizar las relaciones de préstamo.Los cheques, bonos, letras de cambio muestran la naturaleza de la transacción y requieren el pago del valor nominal del documento en un momento específico. Los documentos prevén el pago de una remuneración adicional (en términos porcentuales), si este monto no se incluye en el valor inicial del valor nominal.

Los certificados de inversión, las acciones se clasifican como instrumentos de patrimonio que definen las operaciones en el mercado financiero, confirmando los derechos de su tenedor a una acción específica o participación en el capital autorizado de su emisor. Según los documentos, el propietario recibe ingresos en términos porcentuales o en forma de dividendos.

Diferencia de herramientas por categoría de significación

Los documentos financieros primarios pertenecen a la categoría de instrumentos financieros de primer orden y combinan valores (cheques, bonos, letras, otros). Ellos, como regla, son emitidos directamente por el emisor de primera línea, los documentos confirman los derechos del titular a una acción u orden de relaciones crediticias.

Los instrumentos financieros de un mercado financiero de importancia secundaria son solo valores en los que los derechos u obligaciones de su titular se determinan para la venta o compra de documentos monetarios primarios, bienes, activos tangibles e intangibles y moneda. Estas operaciones están previstas para períodos futuros en condiciones predeterminadas. En algunos casos, los instrumentos secundarios se utilizan para asegurar el riesgo de cambios en los precios. Las opciones, los contratos a plazo, los contratos de futuros, los swaps, según el tipo de activos que sirvieron para emitirlos, se dividen en documentos de materias primas, divisas, seguros y acciones.

Tipos de instrumentos de riesgo en el mercado.

Los instrumentos financieros libres de riesgo incluyen valores y valores a corto plazo, certificados para depósitos de bancos prósperos, divisas y metales valiosos. Todas las adquisiciones y ventas se llevan a cabo por un período corto y condicionalmente no tienen un grado de riesgo. Dicha definición condicional se basa solo en el grado de comparación del riesgo con las transacciones en virtud de otros documentos, ya que cualquier transacción financiera conlleva una proporción mínima de riesgo.

Los instrumentos financieros de bajo riesgo comprenden títulos de deuda a corto plazo en el mercado monetario, cuyo riesgo mínimo está garantizado por la posición financiera confiable del prestatario.

Los documentos financieros de riesgo moderado caracterizan el tipo de valores, que son instrumentos de mercado promedio comunes entre vendedores y compradores. Los instrumentos financieros a corto y largo plazo son objeto de venta y compra en el mercado de servicios, producción y seguros. Los instrumentos de transacción financiera que exceden el grado de riesgo del orden de mercado promedio se clasifican como valores de alto riesgo.

Los documentos con un alto nivel de riesgo incluyen instrumentos financieros del mercado crediticio y de naturaleza especulativa. Los acuerdos que representan suelen ser un tipo de empresa de capital de riesgo con ingresos de alto interés, un bono altamente rentable. A menudo, los contratos de futuros y opciones se celebran con una empresa u organización que está al borde de la quiebra o en una crisis financiera.

Tipos de instrumentos financieros.

Dependiendo de las actividades operativas que respalden los instrumentos, la composición y la naturaleza de los documentos y documentos financieros cambian:

- efectivo y activos tangibles representando la base para las relaciones crediticias de dos o más partes participantes;

- cheques en la forma prescrita que expresan la orden del titular de la cuenta para realizar los pagos a la presentación; distinguir entre un cheque al portador, registrado y documentos de pedido;

- cartas de crédito y obligaciones monetarias simples y transferibles del banco, permitiendo por orden del cliente realizar liquidaciones con el beneficio para el comprador u otro banco por el monto del monto acordado;

- letras de cambio que representan la obligación del deudor (emitir la factura) de pagar la cantidad indicada en el documento al titular de la garantía;

- Los valores colaterales son una obligación de la deuda de pagar un préstamo comercial recibido en forma de prenda, el deudor hipotecario puede vender la propiedad como garantía en el pago de la deuda vencida.

Operaciones con acciones de instrumentos financieros

Los instrumentos del mercado de valores se dividen en los siguientes tipos:

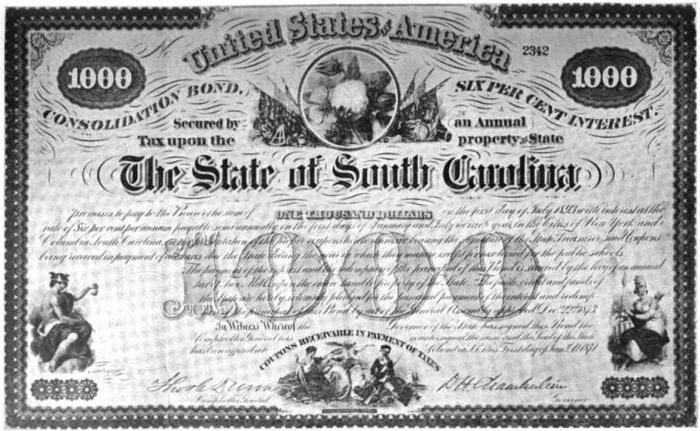

- Un bono es un documento valioso de transferencia, que concluye el derecho del titular del documento a recibir del emisor inicial en el momento acordado el valor del bono o propiedad indicado en él, a veces se garantiza un porcentaje de su valor nominal, que el titular del documento está garantizado para recibir.

- Una acción es una garantía que determina los derechos del titular para recibir una parte de las ganancias de la sociedad anónima y para participar en el equipo de gestión. Después de la liquidación de la sociedad anónima, el propietario del bloque de acciones recibe parte de la propiedad restante.

- Las letras del tesoro son valores emitidos por el estado a una entidad con la cual tiene deudas tangibles.

- Los pagarés representan valores. Este es un documento que obliga a pagar una deuda a otra persona, mientras espera recibir una factura como garantía.

- Un certificado de inversión es un documento que indica la propiedad de la propiedad o que contiene la confirmación de la contribución de la propiedad al capital autorizado o a una cuenta bancaria.

- Para la venta o adquisición de un activo inicial por las partes durante una transacción de intercambio, se utiliza una herramienta llamada contrato de futuros que contiene obligaciones relacionadas.

- Las opciones, como contrato, confirman los derechos, pero no las obligaciones de su titular, de intercambiar una cantidad predeterminada del activo inicial y regular el precio y los términos.

- El contrato a plazo determina la próxima transacción para el suministro de activos iniciales en el período futuro al precio designado y a tiempo.

- Un warrant es un valor emitido y emitido por un emisor de primera línea para transacciones financieras para la adquisición de sus acciones ordinarias en un determinado período de tiempo a un precio fijo.

Herramientas de mercado de divisas

Los principales documentos que han progresado en el mercado de divisas son:

- activos valiosos en moneda extranjera como objeto de operaciones básicas en el mercado financiero de divisas;

- valores bajo la carta de crédito utilizados en acuerdos con empresas de comercio exterior sobre la base de la provisión de los documentos requeridos para la certificación de calidad, notas de entrega y pólizas de seguro a los departamentos bancarios;

- un cheque bancario en moneda extranjera como una orden de un banco extranjero en el extranjero a su sucursal - corresponsal - para transferir el monto asignado de la cuenta al propietario del cheque;

- Cuenta de moneda bancaria como documento de liquidación presentado por el banco principal a su corresponsal en el extranjero;

- letra de cambio en moneda es un documento de liquidación emitido por el importador de los bienes al acreedor o exportador del primer pedido;

- contratos de futuros como instrumentos del mercado de divisas para transacciones en el cambio de divisas;

- un contrato de moneda opcional que actúa en el mercado de divisas como un derecho de rechazo a comprar y vender activos en moneda extranjera a un precio establecido anteriormente;

- intercambio de divisas, proporcionando al propietario operaciones prioritarias de cambio de divisas.

Instrumentos en el mercado asegurador

Los principales instrumentos financieros del mercado financiero en el campo de los seguros se dividen en los siguientes tipos:

- contratos de seguro y contratos para ciertos tipos de servicios prestados;

- acuerdos y acuerdos de reaseguro utilizados para implementar relaciones materiales entre las oficinas de seguros que operan en el mercado;

- suscripción de emergencia o la obligación del destinatario de los bienes de pagar la parte acordada de la pérdida en caso de daños a los bienes por el transporte.

Según la duración de los documentos del seguro se dividen en a corto plazo, a largo plazo e ilimitados. Los contratos y los contratos para ciertos tipos de seguros son las principales operaciones inmobiliarias en el negocio de seguros. Se emiten con un certificado especial (póliza) emitido por la compañía al asegurado.

Instrumentos específicos en el mercado del oro.

Los principales tipos de instrumentos financieros en operaciones con oro y metales preciosos se dividen de la siguiente manera:

- oro y metales preciosos (son el principal objeto de compra y venta);

- sistema de ciertos valores, documentos, contratos y acuerdos de licitación.

Todos los instrumentos considerados del mercado financiero están experimentando cambios dinámicos, dependiendo de la reestructuración de las normas legislativas de la regulación federal de varios tipos de mercados. Su aplicación está justificada por el estudio de los métodos de otros países desarrollados en las relaciones de mercado.

Control financiero estatal

La regulación sobre la implementación de la supervisión estatal de la legalidad y la viabilidad económica de las acciones de distribución y gasto de fondos federales es una medida efectiva del desarrollo social y material del país y sus regiones constituyentes. Los medios de control se están convirtiendo en las medidas más importantes para garantizar la operación exitosa de las unidades de negocios.

Los principales objetivos de la aplicación del control en el estado.

Los empleados federales verifican las obligaciones de propiedad de compañías e individuos con el gobierno estatal y local. El control financiero se ejerce sobre el gasto correcto y la acumulación de recursos materiales por parte de empresas municipales y estatales subordinadas a su economía o estructuras de gestión operativa.

La supervisión estatal está sujeta a todas las operaciones monetarias, liquidaciones, el procedimiento para celebrar contratos, contratos, almacenamiento de activos y recursos materiales. Para aumentar la eficiencia del trabajo, los empleados de las organizaciones reguladoras identifican oportunidades para la aparición de reservas internas ocultas de la organización. Si se encuentra una violación de la disciplina financiera, se toman medidas para eliminarla, se emite una advertencia sobre nuevas violaciones para fortalecer el orden de conducción de los instrumentos financieros.

La línea de control del estado sirve como base para los cambios económicos y sociales; durante la auditoría, se revela el grado de cumplimiento del estado de derecho de las transacciones financieras por parte de los organismos estatales y públicos, los servicios municipales y federales. El control sobre las actividades financieras ayuda a restaurar la conformidad del comercio y otras transacciones con los intereses del estado, lo apropiado de la política financiera.

Valores

Para expresar los derechos de propiedad y realizarlos mediante la transferencia a otra persona u organización, existe el concepto de valores. Al preparar documentos, el emisor de valores expresa relaciones con el préstamo del propietario de los valores y se compromete a pagar la deuda derivada de las condiciones para la preparación y emisión del documento. El inversor es una persona jurídica o ciudadano, titular de valores recibidos del emisor. Dichos documentos se emiten impresos según el modelo establecido o se aceptan para la producción en forma de documentos escritos a mano y notas en las cuentas.

Los instrumentos financieros del mercado financiero en forma de valores tienen sus propias características:

- el texto del documento contiene la esencia de cierto derecho a la propiedad;

- los derechos de propiedad del propietario surgen en relación con la propiedad de un valor;

- cada seguridad contiene los detalles de dos partes;

- Si el propietario posee una garantía, entonces desempeña el papel de un poder notarial y no requiere documentos de respaldo adicionales.

En conclusión, debe tenerse en cuenta que la política financiera del estado ruso se desarrolla en la dirección del cumplimiento de las transacciones materiales con los intereses del país. Para llevarlo a cabo, se crean intercambios de acciones, materias primas y divisas, registradores especializados y mercados extrabursátiles, centros de información y liquidación y depósito. En el marco de la ley, se llevan a cabo actividades intermediarias y comerciales, existen depósitos y fondos de inversión, y se desarrolla una forma fiduciaria de relaciones financieras.