Tevékenységünk jellege vagy váratlan életviszonyok eredményeként mindannyian legalább egyszer találkoztak olyan hitelfogalommal, mint a hitel. Kevés ember gondolta azonban a kölcsön lényegét. Milyen ő? És mi a hitelezés alapelve?

Egy kis vázlat a kölcsönről

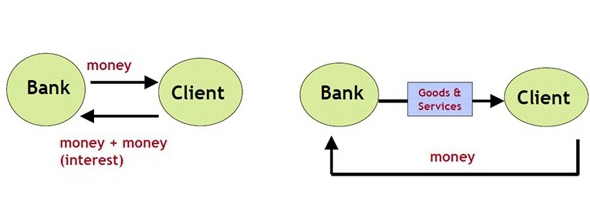

Tekintse meg részletesebben a hitel fogalmát. Tehát úgy értelmezik, mint egy speciális kapcsolatok rendszerét, amely biztosítja a pénz, értékpapírok és tárgyak, immateriális, monetáris és árucikk formájában ábrázolt tárgyak átadását az egyik személyről a másikra. Ugyanakkor az értéktárgyak, tárgyak és pénzátutalás a jelenlegi jogszabályok keretein belül történik, megvannak a saját feltételei, és magában foglalja egy bizonyos összeg felhasználásának visszafizetését és kifizetését is.

Az a kölcsönhatás, amely a fenti két személy között zajlik, hitelviszonyt nevez. A hitelezőnek viszont olyan egységet hívnak, amely részt vesz a hitelkapcsolatokban és tárgyakat biztosít pénzben, árucikkben vagy immateriális formában. Ennek megfelelően a hitelt megkapó személyt hitelfelvevőnek hívják. A hitelező és a hitelfelvevő közötti kölcsönösen előnyös együttműködésről szóló megállapodást papírra továbbítják, és a felek közötti megállapodás formájában jönnek létre. A hitelnyújtás jelenleg érvényes alapelveiről részletesebben írunk le.

Mi a kölcsönszerződés?

A kölcsönszerződés olyan dokumentum, amely utal a felek jogaira és kötelezettségeire. Ez utal a megállapodás megkötésének dátumára és okára is (ebben az esetben az n. Összeg átvétele az egyik személytől a másikra), az átutalt összegre, az áruk mennyiségére stb.

A szerződés meghatározza a kölcsön havi fizetésének feltételeit, a törlesztés összegét, és tartalmaz egy ütemtervet is, amely alapján a hitelfelvevő köteles teljesíteni kötelezettségeit. Például a kölcsönbe vett személynek a kölcsönt minden hónap 10. napján kell visszafizetnie. Melyek a kölcsön feltételei, mondjuk tovább.

A szerződés megemlíti a hitelfelvevő által a hitel igénylésekor, valamint a havi befizetéskor a befogadási pontokon, pénztáraknál, terminálokon stb. Fizetett szolgáltatási díjat is.

Milyen feltételekkel kaphatok kölcsönt?

Ha a kölcsönszerzés feltételeiről beszélünk, akkor ezek leggyakrabban a hitelező politikájától függenek. Egyszerűen fogalmazva: minden pénzügyi intézménynek megvannak a saját hiteltermékei (programjai). Ezenkívül előírják a hitel feltételeit. Vagyis a következő pontokra van szükség:

- minimális és maximális hitelkeret;

- kölcsönfeltételek (oda-vissza);

- kezdeti és végleges (vagy csak egy közülük) kamatláb;

- a regisztrációhoz szükséges dokumentumok listája;

- a potenciális hitelfelvevőkre vonatkozó követelmények (életkor, szolgálati idő, fizetés nagysága);

- biztosíték megléte vagy hiánya, előleg;

- szükség van kezesekre;

- az előtörlesztés lehetősége stb.

Például a Dil-Bank mindenkinek, aki bármilyen célból igényel fogyasztói kölcsönt, legfeljebb 500 000 rubelt, legfeljebb 2 évre. Ez a hitelprogram nem igényel biztosítékot a hitelfelvevőtől, nem nyújt további díjakat. A kölcsön igénylésekor azonban el kell készítenie a jövedelem-kimutatást. Egy ilyen kölcsön kamatlába 20%. Az alkalmazás felülvizsgálatának ideje - legfeljebb 3 nap.

Ki nyújthat kölcsönt?

A törvény értelmében bankok, MPI-k, zálogházak, magánszemélyek, valamint egyéb hitel- és nem banki szervezetek nyújthatnak kölcsönöket. Ebben az esetben a leggyakoribb lehetőség a banknál nyújtott kölcsön.

Mi a kreditrendszer?

A hitelrendszer a változatos hitelintézetek és pénzügyi intézmények egy bizonyos csoportja, amelyek tevékenysége pénzeszközök mozgósítására és felhalmozására irányul. Például szinte minden országban a rendszer élén a Központi Bank működik, amely szabályozóként működik. Ő az, aki ellenőrzi az összes pénzügyi intézmény tevékenységét, kiadja és visszavonja az engedélyeket, ellenőrzi tevékenységük jogszerűségét stb.

A következők a nagy állami és kereskedelmi bankok, MPI-k és más szervezetek.

A rendszer résztvevői közötti pénzügyi kommunikáció bankközi, partnerségi, levelező kapcsolatok keretében zajlik. Milyen hitelnyújtási alapelvek léteznek, olvassa el a cikkünket.

Milyen típusú és típusú kölcsönök vannak?

A kölcsönök eltérőek. Összességében ezek feltételesen nyolc típusra oszthatók:

- jelzálog;

- fogyasztót;

- uzsorás;

- banki szolgáltatások;

- kereskedelmi;

- nemzetközi;

- kormány;

- Lombard.

Az ilyen típusú hiteleket viszont a következő formákra osztják:

- elveszítve;

- lízing;

- faktoring.

A hamis típusú hitel magánkölcsönt nyújt, amelyet óvadékként nyújtanak, és nagy arányban, 100–500% -ban. A kereskedelmi hitelek általában áru formájúak, és magában foglalja az ügylet egyik félének a termékeknek a fizetés bizonyos késéssel történő biztosítását.

Természetesen az ilyen árukészlet és készpénz kölcsön kamatot ad ki. Fogyasztási hitelek - meghatározott célra vagy anélkül kibocsátott hitelek. Segítségükkel háztartási készülékeket, bútorokat, ruhákat és egyéb értéktárgyakat kölcsönözhetnek.

A banki kölcsönöket a hitelfelvevőknek kötött kölcsönszerződések alapján bocsátják ki. Az ilyen típusú hitelezés magában foglalja egy bizonyos összeg kamat és néha óvadék nyújtását. Banki kölcsönöket adhatnak ki magánszemélyek és jogi személyek, magánbefektetők, hitelintézetek, vállalati ügyfelek stb.

A jelzálogkölcsönök kész vagy építés alatt álló ház megvásárlásához nyújtott kölcsönök. Lehetséges előlegekkel és zálogjogokkal is (ebben az esetben a hitel-ingatlan zálogként működik), és ezek nélkül is.

Állami kölcsönök - kölcsönök, amelyeket az állami költségvetés hiányának kiegyenlítésére szerveznek. Nemzetközi kölcsönök - kölcsönök, amelyeket egy ország hitelfelvevői vesznek fel egy másik ország hitelezőitől. Az ilyen típusú kölcsönök közös jellemzői ellenére a kölcsön feltételei változnak.

Hitelek típusai

A kinevezés céljától függően a hitelek lehetnek célzott és nem célzott. Az első hitelfelvevő egy meghatározott célt szolgál fel, például egyetemi oktatás vagy esküvő fizetésére. A második személyes igényekhez készül, konkrét cél meghatározása nélkül.

Specializált kölcsönök

A hitelfelvevő által végzett tevékenység típusától függően a kölcsönök lehetnek:

- mezőgazdasági;

- ipari;

- vállalkozás megnyitása és fejlesztése;

- kereskedelem és mások.

Járművek vásárlásához speciális programok vannak autós kölcsönökhöz.

Hogyan különböztetjük meg a hiteleket a lejárat alapján?

Ha a hitelezés feltételeiről beszélünk, akkor a kölcsönök:

- rövid távú (minimum 1, legfeljebb 360 nap);

- középtávú (minimum 360 és legfeljebb 1800 nap);

- hosszú távú (több mint 1800 nap).

A hitelezés alapelvei

A hitelezés alapelvei között megkülönböztethetjük a sürgősséget, a fizetést és a visszafizetést. Hogy érted?

- Ebben az esetben a sürgősség azt jelenti, hogy a hitelfelvevő szigorúan egyeztetett időben visszatéríti a hitelező által kibocsátott összeget.

- A fizetett azt jelenti, hogy a hitelfelvevő bizonyos pénzbeli jutalom ellenében ad ki kölcsönt. Ezenkívül, gyakran az ügyfelek számára szükséges kölcsön kiadása előtt a hitelező egy bizonyos összeget számít fel, az első részletnek hívják.

- A visszafizetés azt jelzi, hogy a hitelfelvevőnek vissza kell térítenie azt az összeget, amelyet korábban a hitelezőtől kapott.Ezek a bankkölcsönök hozzávetőleges alapelvei.

Célkitűzés a hitelezés további elve. Ő az, aki világossá teszi, hogy a hitelfelvevő milyen célokra tervezi költeni a kölcsönbe vett pénzeszközöket. Ebben az esetben a megbízhatóbbnak tekintik bizonyos eseményeknek valós nyereséggel bocsátott kölcsönöket.

Más szavakkal: a hitelezés alapelvei teszik lehetővé, hogy a kölcsönszerződés mindkét fele felméri a felelősség mértékét.

Mi a hitelkamat?

Annak érdekében, hogy a hitelfelvevő hitelpénzes pénzeszközöket vagy tárgyakat használjon, bizonyos díjat számítanak fel kamat formájában. Ezekben rendszerint meghatározzák a Központi Bank által meghatározott refinanszírozási kamatlábat és a hitelező alacsony kifizetését, amely a szervezet politikájától és kockázataitól függ. A kölcsön kamatának összegét maguk kiszámíthatják, banki alkalmazott vagy online számológép segítségével.

Mik a hitelkockázatok?

Minden hitelfelvevőnek hitelt nyújtó hitelező bizonyos hitelkockázatokkal él. Vagyis a fizető a hitel teljes időtartama alatt megtagadhatja a hitel visszafizetését, késleltetheti a kifizetést, eltévedhet (például ha egy másik országba tartózkodik állandó tartózkodási helyre, és nem fizette meg a kölcsönt), elveszíti munkahelyét, és ennek eredményeként fizetésképtelenné válik, egészségét és végtagjait veszti baleset esetén. termelés, meghal egy támadó kezében stb.

Egyszóval, függetlenül attól, hogy mi indokolja a hitelfelvevő hiteltörlesztését, a hitelező nem könnyebb. Ezért senki sem fogja visszafizetni az adósságot. És ha a hitelezőnek nem egy, hanem több tíz, vagy akár több száz ilyen ügyfele van? Ebben az esetben a kockázatokat a kamatlábak fedik le. Ugyancsak felkérjük a hitelfelvevőket, hogy biztosítsanak biztosítékot, kezeset vagy további biztosításokat.

Mekkora legyen a kölcsön biztosítéka?

A kölcsön biztosítéka bármilyen értékes ingatlan lehet a hitelfelvevő tulajdonában. Például, ha fogyasztói kölcsönt kap egy mobiltelefon megvásárlásához, ez a termék fedezetként fog játszani a bank előtt. Ennek megfelelően hasonló helyzet figyelhető meg mind a jelzálogkölcsönökkel (amikor hitelintézetet biztosítékként használnak), mind az autókölcsönökkel (egy autó biztosított).

Ezen felül biztosítók, értéktárgyak, motor- és mezőgazdasági felszerelések, gyártási és hűtési berendezések, felszerelések és a hitelező számára értékes egyéb dolgok biztosíthatók.

Ha a hitelfelvevő nem fizeti ki a számlákat, akkor a zálogjog alatt a zálogjog alatt eladják a zálogkötelezettséget. És a bevétel az adósság megfizetésére kerül. A banki hitelezés ezen alapelveinek betartásával jó hírnévvel válhat jóhiszemű hitelfelvevővé!