ביחסים מסחריים עם מפעלים ואזרחים רוסים ניתן להשתמש בשטרות חליפין. מכשירים פיננסיים אלה נחשבים כדרך איחוד מסורתית. חובות חוב - טיבם המשפטי מעוגן בברית המועצות. בפרט, שטרי חוב הם נפוצים, ומציאת ביקוש הן בעסקים והן בעניינים אזרחיים. באילו זנים עיקריים אחרים ניתן להנפיק שטרות? מה המבנה של מכשירים פיננסיים קשורים?

מהו שטר חילופי דברים?

לפני שנלמד מהו שטר חוב, וכן מהם הזנים האחרים שלו, נלמד את מהותו של המסמך המקביל. פירוש המונח "שטר חילופי" פירושו נייר ערך המונפק על מנת לאשר את חובו של גורם עסקי אחד ביחס לאחר, אך יחד עם זאת, הזכויות לתביעת חוב עשויות להיות מועברות על ידי הצד השני לעסקה לצדדים שלישיים. אין צורך לקבל את הסכמת החייב.

על פי כמה חוקרים, השטרות הם מהסוגים המוקדמים ביותר של ניירות ערך. קדמה למראה הרגיל שלהם תקבולי חוב. כלומר, החזקתם מבטיחה קבלת כסף על ידי הנושה; אין צורך באישור משפטי אחר להעדפה הרלוונטית. ניתן לציין כי הצעות חוק יכולות להיות מונפקות על ידי יחידים וארגונים כאחד. מבחינה טכנית ניתן לבצע את אמצעי התשלום המתאים בכל תבנית נייר - על נייר מכתבים או על גיליון ריק רגיל.

הפרש שטרות מניירות ערך אחרים

כדאי לקחת בחשבון כיצד הצעת החוק נבדלת מאג"ח הדומה באופיה המשפטי, הנחשבת, ככלל, כחוב חוב שאינו מותאם אישית.

קריטריון המפתח להבחנה בין שני המכשירים הפיננסיים שצוינו הוא נושא החוב. במקרה של שטר חליפין, מדובר במזומן, פחות שכיח, סחורה. נושא החוב במסגרת אג"ח הוא חלק בהון המניות של החברה. אך ישנם הבדלים אחרים בין המכשירים הפיננסיים שצוינו:

- אג"ח בדרך כלל כפופות לרישום על ידי המדינה. שטרות הם מכשיר פיננסי המשוחרר מהפורמליות, אם כי, כמובן, ניתן להסדיר אותו על ידי מעשים משפטיים שונים, כמו חוק שטר שטר או שטר חילופי;

- בעזרת שטרות במקרים מסוימים ניתן לבצע חישובים במקום אלה שבוצעו במזומן, אגרות חוב אינן מיועדות למטרות אלה;

- המנגנון המשפטי העיקרי להיווצרות אגרות חוב הוא כריתת חוזה מכירה, שטרות חילופי - העברה בהוראת הבעלים הנוכחי.

מכשיר התשלום המדובר עשוי להיות חלק מהתיעוד הארגוני. כך שאם החברה קיבלה שטר חוב, החשבונאות עבור המקור הרלוונטי צריכה להיות בהתאם לדרישות החקיקה החשבונאית. למעשה, יהיה כדאי לשקול את הוראות החוק העיקריות המסדירות את מחזור המכשירים הפיננסיים המדוברים.

חקיקה רגולטורית

המקור העיקרי לחוק המאבטח את התפוצה החוקית של שטרות ברוסיה הוא החוק הפדרלי מס '48, שאומץ ב- 02.21.1997. חוק זה אומר בפרט, כי מחזור מכשירי התשלום המדובר בפדרציה הרוסית תואם את הוראות האמנה מיום 06/07/1930, הקובעת חוק אחיד על שטרות.כמו כן בחוק הפדרלי מס '48 יש סעיף עליו יש להחיל את הגזירה של מועצת הקומיסרים העממיים של ברית המועצות על שטח הפדרציה הרוסית. חדש לחלוטין בכלכלה הרוסית. זה שימש גם בברית המועצות.

סעיף 2 לחוק הפדרלי מספר 48 אומר כי ניתן לבצע רישום ותשלום שטר חוב או שטר חילופי רק בהשתתפות אזרחים וגופים משפטיים הרשומים בפדרציה הרוסית. פעילויות מקבילות בהשתתפות הרשויות ברמה הפדרלית, האזורית או העירונית ניתנות לביצוע רק במקרים שנקבעו בחקיקה הפדרלית. חריג הוא מערכת יחסים משפטית בה נערכו שטרי חוב לפני כניסת החוק הפדרלי מספר 48 לתוקף.

סעיף 3 לחוק הפדרלי מס '48 קובע כי יש לצבור ריבית על שטר על סמך שער ההיוון של הבנק המרכזי של הפדרציה הרוסית. ניואנס ראוי לציון נוסף ביחס להפצת מכשירי התשלום הנחשבים, המכיל את החוק הפדרלי מס '48, הוא שיש למלא את החשבון (פשוט או ניתן להעברה) רק על הנייר. ניתן לאתר זאת הבדל נוסף בין שטרות לאגרות חוב, שיכולות להיות גם אלקטרוניות.

הבה נבחן כעת ביתר פירוט באילו זנים ניתן לייצג את המכשיר הפיננסי המדובר.

סיווג שטרות

ישנם שני סוגים עיקריים של שטרות, כפי שציינו לעיל, בהתחשב במסגרת החקיקה להסדרת מחזור ניירות הערך הללו - פשוט וניתן להעברה. אנו לומדים את הפרטים האישיים שלהם.

שטר חוב מניח כי החייב, או המגירה, ממלאים את חובת התשלום שלו לנושה במועד הפירעון. שטר חילופי כולל אופציה לפיה ניתן לבצע הסדרים עם המחזיק הזכאי בבטחה הרלוונטית עם בגרות קבועה של המגירה, באופן חלקי. חובות להעברת סכום החוב הנותר יכולות להיות מוקצות לצדדים נגדי המגירה שיש להם חייבים. אולם התוכנית השנייה אינה פופולרית במיוחד, מכיוון שמחזיק שטר החליפין חייב להסכים שיהיו, למעשה, שניים או יותר, חייבים. חברות רבות רואות שמנגנון הסדר כזה אינו אמין. לפיכך, שטרי התחייבות נחשבים בדרך כלל למכשיר פיננסי מועדף. ברוסיה היא נחשבת לשכיחה יותר משמעותית מהעברה. אנו חוקרים את הפרטים שלה בפירוט רב יותר.

הפרטים של שטר חוב

שטרי החובה מחייבים את התחייבותה ללא תנאי של המגירה ביחס לנושה, המתכתבת עם התנאים הכלולים במסמך. מכשיר התשלום המקביל מלווה בדרך כלל בעסקאות סחורות. העיצוב שלה יכול להיות בגלל היעדר הקונה בזמן קבלת המוצרים הכספיים הרלוונטיים בסכום הנכון. במקרה זה נושא היחסים המשפטיים כותב שטר חליפין, לפיו הוא מחויב לשלם לספק בעתיד. ברגע שבוצעו החישובים, המסמך המקביל מוחזר על ידי הנושה למגירה.

דרישות להנפקת שטר חוב

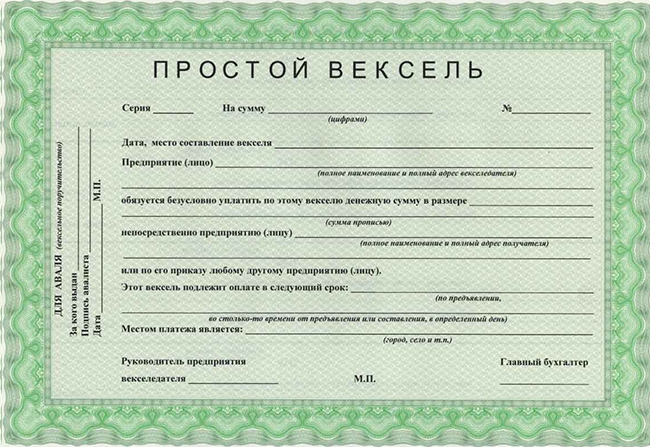

יהיה מועיל לשקול כיצד יש לערוך נכון שטר שטר. קריטריון המפתח כאן הוא ציון הפרטים הנחוצים על טופס המסמך. שטר חוב הוא טופס עם מעט מאוד אלמנטים. אז, קודם כל, יש צורך לציין כי המקור לתיקון חובות החוב הוא בדיוק שטר החליפין. יש לכלול מונח זה בטקסט של המסמך. כמו כן, על מבנה המקור להכיל ניסוחים המבטיחים את התשלום על ידי המגירה בסכום ספציפי.על המסמך לציין את התאריך ומקום הכנתו, את הקואורדינטות של מושא החישובים, את תזמון חובות התשלום. על השטר להכיל את פרטי מקבל התשלום וכן את חתימת המגירה. השימוש בפקסימילים במקום אינו רצוי ביותר. במקרה זה, החייב עשוי לסרב רשמית להחזיר את שטר החוב, בהתייחס לעובדה שלא הנפיק אותה. אך גם אלמנטים אחרים של המסמך חשובים. אם אינך כולל אותם במבנה מכשיר התשלום המדובר, ניתן לבטל אותו גם. איך נראית שטר חוב? מבנה לדוגמא של המסמך המקביל מוצג בתמונה למטה.

שימו לב כי בחקיקה אין דרישות למילוי שטר באופן ידני או במחשב. העיקר עבור הנושה והחייב הוא להסכים על תנאי ההתנחלויות ולתקן אותם במסמך. שטר חוב, דוגמה למבנהו המובא לעיל, מותאם לשימוש ביחסים משפטיים מסחריים. באשר להסדרים בנקאיים או קשרי חוב בהם מעורבים יחידים, מבנה המסמך הרלוונטי עשוי להיות מעט שונה. אבל העיקר לכלול בתוכו את הנקודות עליהן דיברנו לעיל.

הצעת חוק ואישור

אמצעי התשלום המדובר משמש לרוב בהתנחלויות בין מפעלים מסחריים. אז, הצעת החוק שקיבלה החברה מבן זוג יכולה להיות מוגשת לפדיון או להשתמש בה ככלי לתשלום עבור משלוחי סחורות, שירותים או עבודה שבוצעה. ההליך השני כולל שימוש באישור - צו להעביר את הזכות לתביעת חוב. המחזיק המקורי בשטר החליפין - אישור, רשאי לציין בשטר את שמו של המחזיק בנייר הערך החדש, לאשר זאת בחתימתו, לאחר מכן יוכל השותף להשתמש במכשיר הפיננסי המדובר לצרכיו.

חשוב כי האישור, המחזיק בשטר פשוט או ריבית שטר, יכתב על גב המסמך "שלם לטובת זה", כך שהמגירה מודעת למי הופך למחזיק החוב החדש. אישורים מגיעים עם זאת במספר סוגים. ישנו אישי, שמציע כי מבנה מסמך התשלומים המדובר יכלול: שמו של האישור, חתימתו וחותמתו.

ישנה אישור ריק בו לא אמור לציין את שמו של האישור. שטר כל כך פשוט נושא ריבית (או שטר) נחשב לנשא. במקרה זה, לנותנת האישור הזכות להזין את המסמך החדש של מכשיר התשלום הרלוונטי למסמך, ובמקרה זה האישור רשום. ניתן לסווג את הנוהל הנדון כגביה, כאשר נותן האישור נותן לבנק את הזכות להציג שטר לתשלום. יש אישור למשכנתא, כאשר מכשיר התשלום הרלוונטי יכול להוות אמצעי לבטחונות להלוואה.

ריבית על שטרות

ההפרשה שאומצה בברית המועצות - על שטר החוב, על שטר חליפין - מאפשרת לגורמים משפטיים להסכים על החזרת הכספים תוך התחשבות בריבית שנצברה בסכום הקרן של החוב. כל מה שצריך זה לציין את התנאים המתאימים בטקסט של שטר החליפין. ככלל, נצברים ריביות מיום הכנת מסמך התשלום המדובר. אבל זה עשוי להעיד גם על תאריכים אחרים.

הפרטים של חישוב ריבית על שטרות עשויים להשתנות בהתאם לפרטי הפעילות של ישויות משפטיות. כך, למשל, בנקים לרוב רושמים פשוט שיעור היוון שטרות שנצברו באותו עיקרון כמו כל אשראי אחר.

התנחלויות על שטרות

הבה נבחן כיצד בפועל ניתן לבצע תשלומים במכשירי התשלום הנחשבים.התנאי החשוב ביותר המאפיין שטר חוב הוא בגרות. בהתאם להוראות הצו של מועצת השרים של ברית המועצות, ניתן להוציא את מסמך התשלום המקביל לתקופה:

- מוקצה לתאריך ספציפי;

- מתאם לרגע הצגת הצעת החוק;

- במתאם לרגע הכנת מסמך התשלום;

- כרוך בתשלום חוב לאחר הצגת שטר חילופי.

מסמכים לא חוקיים הם אלה שבהם התנאים מצוינים באופן שונה מאשר בפסקאות שצוינו, או כרוכים בהסדרה רציפה.

בהתאם להוראות הצו של מועצת השרים של ברית המועצות, יש להעביר למגירה את החשבונות שיש לשלם בעת הצגתם תוך שנה מיום הכנת המסמך. יחד עם זאת, יש לחייב את הזכות לסגור חשבונות עם הנושה מוקדם יותר או לקבוע תקופה ארוכה יותר. כמו כן, ניתן להתאים את תקופת הפשרה של שטרות תוך התחשבות בעמדת הנתמך.

החייב רשאי לקבוע כי לא ניתן להעביר על ידי הנושה את חובת התשלום המשתלמת עם הצגתו לפדיון מוקדם יותר מאשר תקופה מסוימת. אם, למשל, מונפק שטר למשך חודש או כמה חודשים, אזי יש לבצע בו הסדרים ביום המקביל לחודש להחזר החוב. אם בחודש מסוים אין יום 31, התואם את עריכת הצעת החוק, אזי החישובים נעשים ב -30.

יכול מאוד להיות שמסמך התשלומים הרלוונטי יונפק במשך חודש וחצי. במקרה זה, עליך תחילה לספור, כדלקמן מהוראות הצו של מועצת השרים של ברית המועצות, חודשים שלמים. יתכן שהשטר ימונה בתחילת החודש, באמצעו או בסוףו. במקרה זה, מועדי הפשרה יירדו בהתאמה ביום הראשון, ה -15 או האחרון בחודש. בטקסט של הצעת החוק אתה יכול לציין מספר ספציפי של ימים שבאמצעותם יהיה צורך לפרוע את החוב - למשל "שמונה ימים" או "עשרים יום". עם זאת, מותר לכתוב "חצי חודש" - במקרה זה, הצעת חוק נחשבת ל -15 יום.

אם יש לשלם שטר חוב (או שטר חליפין) ביום מסוים ובמקום בו משתמשים בעקרונות אחרים של חישוב מועדים, אז יש להשתמש במונח התשלום על בסיס הקריטריונים הרלוונטיים - על בסיס לוח השנה של המקום בו מתבצע התשלום. בטקסט של הצעת החוק ניתן לקבוע תנאים אחרים לקביעת מועדים במקרה של אי התאמה בין תקני לוח השנה.

ביצוע תשלומים על חשבון

ההיבט החשוב הבא שעליך לקחת בחשבון הוא נוהל חישוב שטרות החליפין. בהתאם להוראות הצו של מועצת השרים של ברית המועצות, מחזיק מסמך התשלום הרלוונטי שייגאל ביום מסוים חייב להציגו למגירה בתאריך קבוע או יומיים לאחר מכן אם הם עובדים. לשלם הזכות לדרוש מהנושה קבלה על כך שהתשלום התקבל. כפייה של בעל שטר החליפין אסור לקבל כספים לפני המועד האחרון להתנחלויות. בהליך פירעון ההתחייבויות על שטר חילופי, על הצדדים לוודא את נכונות הנתונים על האישור, אם ישים.

אם המחזיק בשטר החליפין לא יציג את מסמך התשלומים הרלוונטי להחזרו במועד, אז חייביו יהיו רשאים להפקיד את סכום החוב לטובת הרשות המוסמכת.

שטרות במטבע חוץ

ניתן להנפיק שטר חוב, כמו גם שטר מטבע, במטבע שאינו משמש במקום היישוב. במקרה זה, יש לשלם את סכום החוב על ידי המגירה בשיעור ביום תשלום החוב. אם החייב עכב, יש לזכות בעל השטר לדרוש ממנו כי יש לשלם את הסכום המקביל בשיעור הנוח ביותר - המחושב ביום התשלום שנקבע או במועד ההתנחלויות בפועל.האינדיקטור המקביל מוגדר על פי הכללים החלים במקום התשלום.

במקביל, יש למגירה הזכות להציע לנושה לציין את שער החליפין בטקסט של השטר. מותר לערוך את חובות התשלום הרלוונטיות בכפוף להתנחלויות במטבע ספציפי. עלויות המגירה במקרה זה יהיו תלויות באופן הרווחי שהוא קונה מטבע חוץ.

אימות חשבונות

ציינו לעיל כי משמש כמדיום שעליו רשום שטר חוב, טופס יכול להיות בעל המבנה היסודי ביותר. זה לא חייב להיות ממותג או להיות בדרגת הגנה כלשהי. כיצד אושרה האותנטיות של שטר בהתחשב במבנה הפשוט מאוד והביטחון המוגבל כנגד זיופים אפשריים?

כך, קיימת שיטה נפוצה שבאמצעותה מאומתת את האותנטיות של המכשירים הפיננסיים המדוברים באמצעות הטלפון. אם זה, למשל, חשבון בנק פשוט, מקבל הערך הזה יכול להתקשר למוסד הפיננסי ולברר אם הוא באמת הונפק על ידי המוסד. תוכנית דומה נהוגה על ידי ארגונים רבים. במקרים מסוימים, ארגונים רשאים להנפיק תעודות רשמיות על פי דרישה, המאשרות את עובדת הוצאת השטר.