שטר חליפין הוא מסמך חוב בעל צורה סטטוטורית המעניק את הזכות הבלתי מעורערת לדרוש תשלום הסכום לאחר תקופה מסוימת. לרוב משתמשים בו על ידי ארגונים, המספקים זה לזה הלוואה מסחרית. קרא עוד אודות המהווה שטר פשוט וניתן להעברה, המשך לקרוא.

תכונות

שימוש בשטרות כ- הלוואה מסחרית יש לו מספר יתרונות על פני הסכם הלוואה רגיל. שטר חליפין הוא נייר ערך שניתן למכור אותו, למשכן אותו לבנק או להשתמש בו להסדרים הדדיים. גיורו נשלט על ידי שלטון החוק. שלא כמו התחייבויות חוב אחרות:

- ניתן להעביר שטר חילופי ללא אישור;

- כל המשתתפים נושאים אחריות משותפת;

- זה לא מובטח בביטחונות.

סוגי שטרות

לשם הבהרות, הצגנו את הזנים של מסמך ההלוואות הזה בצורה של טבלה.

| טופס | השתמש |

| מסחרי | הלוואת סחורות |

| פיננסי | הלוואה במזומן |

| בנקאות | תעודת הפיקדון |

| ריק | הקונה חותם על טופס ריק ומעביר אותו למוכר למילוי |

| בטחונות | זה כתוב כביטחון להלוואה של לווה לא אמין. |

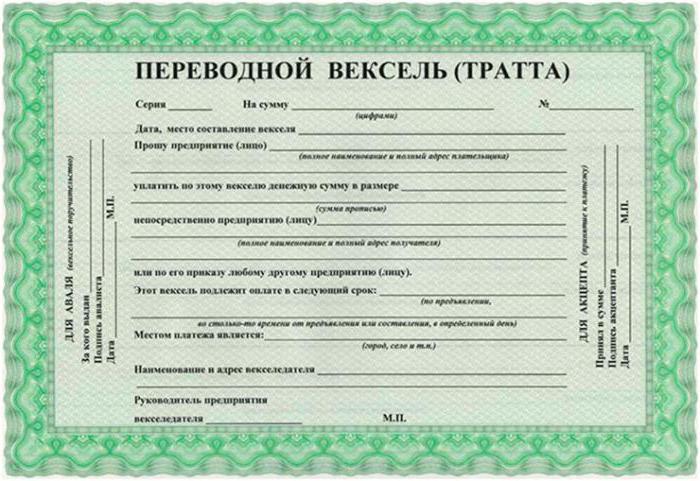

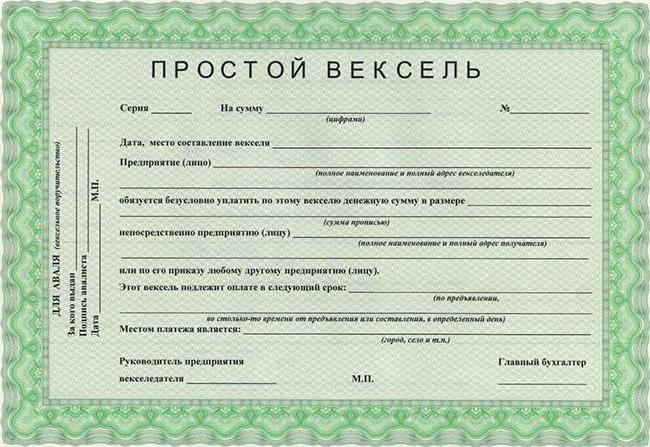

לצורך חישובים, נעשה שימוש לרוב בשטר חילוף פשוט וניתן להעברה. הראשון (סולו) מונפק על ידי החייב לנושה. יש בו חובה לשלם את הסכום במועד. הלווה הונפק על ידי הלווה. הוא מכיל צו לחייב לשלם את הסכום שצוין (במועד) לצד ג '. מסמך כזה נקרא טיוטה. מכיוון שאין בכוחו אמצעי תשלום, בפועל נדרש כי החייב ייתן את הסכמתו לתשלום. הקבלה מתבצעת בצורה של כתובת בצד הקדמי. החייב יכול לאשר את התשלום של רק חלק מהחוב.

שטרות סחורות משמשים להתנחלויות באספקת מוצרים או שירותים. הלוואות כספיות מונפקות לחברה. הם גם מגייסים חייבים באיחור. שטרות בנק מאשרים הפקדה של סכום מסוים. לאחר פקיעתו, המשקיע יקבל הכנסה. כערבות לתשלום עבור מסירות עתידיות של סחורות שערכן טרם נקבע, הקונה יכול לקבל טופס ריק ולהעביר אותו למוכר למילוי. ניתן להנפיק שטר חילופי כבטוחה להלוואה מצד לווה שאינו אמין. זה יישמר בחשבון שהופקד. לאחר התשלום, החשבון משולם. במקרה של הפרת התנאים, מוצגת בפני החייב תביעה.

הניואנסים של החוק

הנפקת וניירות הערך כאמור מוסדרים על ידי מס '48-FZ "על שטר החליפין ושטר החיוב" והחלטה מס' 33/14. הניואנסים של המיסוי מכוסים בחוק המס של הפדרציה הרוסית. במעשים משפטיים אלה, בפרט, מצוין כי הצעת החוק אינה כפופה לרישום חובה בפנקס. אפשר לכתוב את זה אפילו על דף נייר לבן. הנהנה רשאי להשתמש בכל הזכויות הנובעות מהביטחון בעצמו או להעביר אותן לצד ג '.

החקיקה קובעת חלוקת שטרות חילוף לסחורות ופיננסיות. מבחינה כלכלית ניירות הערך מסווגים גם להנחות וריבית. במקרה השני, העמלה לשימוש בכספים מחויבת בסכום הנקוב למחרת לאחר השלמת המסמך. התקנה "על שטר חוב ושטר חוב" קובעת כי תקופה זו תקפה רק אם לא צוין בפרט תאריך אחר.לרוב ארגונים מתחילים לצבור ריבית מיום הכנת המסמך. כדי להימנע מסיכוני מיסים עדיף לדלג על היום הראשון.

אישור

החוק הפדרלי "על שטר הועבר והמחאה" מכיל רשימה של הפרטים הנדרשים של המסמך:

- שם;

- הצעה פשוטה לשלם הלוואה;

- כתובת החייב;

- טווח תשלום;

- מקום ההתיישבות;

- שם המקבל;

- תאריך ומקום איסוף המסמך;

- חתימת המגירה.

אם לפחות אחד מהפרטים חסר במסמך, הוא ייחשב לא חוקי.

סכום שטר

זה מצוין בבירור במסמך במספרים ובמילים. אסור לכל הפניה למכשירי חוב אחרים. אם הם נוכחים, שטר החליפין מאבד כוח. אם ישנם הבדלים, הסכום המצוין במילים נחשב נכון. אם מציינים מספרים מסוימים, נלקח בחשבון הקטן ביותר. בנוסף, גובה הריבית על שם הדראפט בשיעור המצוין במסמך. בעת העברת מסמך בין מספר אנשים, אסור לפצל את סכום החוב. בצד שמאל למטה מצוין כתובת המשלם (אדם חוקי או טבעי).

תנאי תשלום

התקנה "על שטר חוב ושטר חילופי" קובעת מספר אפשרויות חישוב:

- "שלם במצגת." המסמך עשוי להכיל תנאים מקסימליים ומינימליים, למשל: "לא יאוחר מ- 25 ביולי 2015." אם אין כתובת כזו, ניתן להחזיר את החוב תוך שנה מרגע עריכת הנייר. אם התוקף של המסמך פג, אין בידי בעל השטר הזכות להציג תביעות.

- "שלם (מספר הימים) לאחר המצגת." הספירה לאחור מתחילה מרגע הקבלה. אלא אם כן צוין אחרת, יש לבצע תשלום תוך שנה.

- זמן מה לאחר הידור. הספירה לאחור מתחילה יום לאחר חתימת העיתון. מועד התשלום הוא התאריך המצוין במסמך. אם זה מוקצה לתחילת החודש, לאמצעו או לסופו, פירושו 1, 15 והיום האחרון.

- ביום מסוים: "אני מתחייב לשלם ב -10 בספטמבר 2015." אם תקופת התשלום נופלת בסוף שבוע או בחג, יש להעביר את הכסף ביום העסקים הבא.

החוק על שטר חליפין מטיל כמה מגבלות. ראשית, ציון מועדי תשלום רצופים אסור. יש להחזיר את הסכום כולו בכל פעם. שנית, לא ניתן לקבוע את המונח על ידי התנאים למילוי חובות אחרות.

שם וכתובת התשלום

זוהי תכונה חשובה בטיוטה. בדרך כלל הכתובת תואמת את המיקום של המשלם. ניתן לכתוב את הכתובת של הבנק בו יבוצע התשלום. ציון מספר מקומות אינו חוקי את המסמך. בעמודה "שם" כתוב בדרך כלל: "שלם את שמך, LLC ...". אם הנהנה הוא בעל שטר, אזי הוא מצוין: "שלם בהזמנה שלנו".

שטר חילופי נחשב לא חוקי אם הוא לא מציין את מקום ההילוך. יש לכתוב את הכתובת במלואה. יש צורך בסימן זמן לפתרון סכסוכים. פרטים אלה קובעים את פירעון החוב במסמכים עם תקופות תשלום כאלה: "לאחר ... חודשים מההכנה", "עם הצגתו", "אחרי ... ימים מיום הצגתם".

חתימת המגירה

החוק הפדרלי "על שטר חליפין" קובע ציון השם המלא לפני חתימת המגירה. נתונים אלה מוזנים באמצעות בול. ללא חתימה, המסמך נחשב לא חוקי. אם נייר ערך מונפק על ידי מפעל, הוא חתום על ידי שני אנשים האחראים להסדרים פיננסיים. התלמיד רשאי לוותר על האחריות לקבלה המסומנת "ללא התחייבות". אסור למנות צד ג 'כמשלם. הבנק מחזיר את החוב אם יש סכום מספיק בחשבון הלקוח.

תכנית יישום

בעסקאות עם טיוטות מעורבים מגירה (נושה), חייב (חייב) וכונס נכסים (משדר).לרוב, המסמך משמש ליישובים, כאשר החברה והספק הראשון לוקחים הלוואה לפעילות הייצור שלהם ומחזירים את החוב בתשלומים מצד הקונים. שובר השעבוד משולם על ידי המגירה, והחייב על ידי ערבות. כך שהבנק יכול לשלוט על השימוש הממוקד בכספים. לאחר ההשלמה, על החייב חובה למעביר. המלווה מסכים לשלם את החוב אם הלווה לא אישר או שילם את החשבון. כללים אלה חלים רק אם הצעת החוק מוצגת במועד התשלום.

שטר החוב

נייר ערך זה מונפק על ידי החייב, ומתחייב להשיב במועד מסוים סכום מסוים לנושה. עליו להכיל את אותם פרטים כמו בטיוטה. אין צורך לקבל עוד יותר את הצעת החוק. אותם כללים חלים על המסמך לגבי סדר ותנאי התשלומים, הגישור, תביעות, עותקים, כמו גם לגבי הטיוטה.

אישור

החוק הפדרלי "על שטר חוב ושטר חילופי" קובע את העברת הזכות לקבל כספים לאדם אחר. ארגון שמסרב לקבל תשלום נקרא אישור תומך, הנהנה החדש נקרא אישור, והמבצע עצמו מאושר. ניתן לבצע עסקה לטובת כל אדם, אפילו המגירה. אסור להעביר חלק מהזכויות. אישור חייב להיחתם על ידי מלווה חדש.

סוגי המלצות:

- ריק. האישור אינו מכיל שם ברור של האדם אשר לטובתו יש לבצע את התשלום. שטר חילופי נחשב כמוביל.

- נומינלי (מלא). האישור יציין את שם מקבל הכספים.

- הוראות. הכיתוב במסמך "לגבייה", "מטבע לקבל", "אני סומך לקבל" פירושו כי המחזיק העביר לבנק את הזכות לגבות כספים מהלווה.

- התקנה "על שטר חליפין" קובעת כי ניתן לשעבד נייר ערך. ואז בטקסט מצוין הביטוי: "מטבע בבטחונות". למחזיק מסמך כזה יש זכויות הנובעות מהטיוטה.

אישור הפעלת VS

שטר העברה עשוי להיות קיים גם בשטר חוב. זה נקרא הפגישה. בעזרתו, הבנקים מעבירים פיקדון ו- תעודות חיסכון. שני הפרטים הללו שונים זה מזה.

- אלא אם כן מצוין אחרת במסמך, נותן האישור אחראי לכל בעלי החשבונות הבאים. במקרה של דיון, אדם המקצה את זכויותיו מאשר את תקפותן, אך לא את מימושן.

- אישור, שלא כמו מושב, מעניק העברת זכויות מלאה.

- החוק "על שטר חוב ושטר חילופי" מאפשר אישור ריק. מושב יכול להיות סמלי באופן בלעדי.

- אישור מתבצע על דף נוסף והמשימה היא הסכם נפרד.

טיוטת קבלה

החייב מחויב לאשר את תשלום השטר. הקבלה מבוצעת בצד שמאל של המסמך במילים: "מקובל", "לשלם". הבא צריך להיות חתימתו של המשלם. אתה יכול להציג הצעת חוק לקבלה בכל עת במהלך התקופה ולאחר תוקפה. החייב אינו יכול לשמור את המסמך לתמורה. הוא מקבל הודעה על קבלתו הקרובה באמצעות מכתב רשום, המפרט את פרטי גיליון השטר. אולם בעל יכול להגביל את מגבלת הזמן להצגת מסמך.

החוק על שטר חוב ושטר חילופי קובע קבלה חלקית. החייב עשוי גם לסרב לאשר את הטיוטה. אך במקרה זה, הקונה לא יקבל מסמכים עבור הטובין מהבנק עד שהוא יקבל את המסמך. מוסד אשראי רשאי גם לבצע פעולה. קבלת בנק משמשת לניהול חשבונות מוקדם. זה חובה רק אם ההתנחלויות מתבצעות באמצעות מכתב אשראי.

Aval

ערבות לתשלום מסמכים היא אישורם על ידי בנקים. Aval - זו ערבות ביצוע תשלום על ידי מוסד פיננסי, ובלבד שלחייב יש מספיק כספים בחשבון.תמצית הפעולה היא שבעל הצעת החוק מוכר את נייר הערך לבנק באמצעות אישור לפני תאריך היעד. לשם כך הוא מקבל את סכום החשבון בניכוי עמלת מוסד האשראי. הפעולה ממוסה על ידי הבנק המרכזי בשיעור של 0.3% מהסכום.

ניתן כל ערך האחראי לתשלום. על המסמך לציין למי ניתן הערבות. אם נתונים אלה אינם זמינים, זה נחשב כי aval נעשה על ידי הנושה. אם כי למעשה משלם שטר החליפין הוא לווה. לאחר פירעון נייר ערך, הבנק רשאי להגיש תביעת רגרסיה לחייב.

עותקים

בפועל, לא רק המסמך המקורי, אלא גם כמה עותקים זהים ממנו נמצאים לעתים קרובות במחזור. כולם חייבים להיות ממוספרים ומסומנים בטקסט של הצעת החוק. העותק הראשון מיועד כפרימה, השנייה - השנייה וכו '. חתימות מקוריות צריכות להיות רק במקור. כל העותקים מהווים שטר אחד. כל עותק יכול להיות במחזור.

עותק אחד נשלח לקבלה, השני מועבר למחזור. המשלם מאשר רק את המקור. ואז הוא מעביר אותו למחזיק העותק השני. באישור, עותקים מציינים את מיקום הטפסים האחרים. המקור מוצג לתשלום, שאר העותקים מוחזרים להם. לפעמים תנאי אבטחה מרמזים על אישור כל ניירות הערך. ואז משתמשים בסעיף: "שלם כנגד העותק השני". עותק של המסמך צריך לשחזר את המקור עם כל הסימנים. מופע כזה עשוי להיות מושפע: עליו בהכרח לציין את מיקום המופע הראשון.

הליך תשלום

האמנה "על שטר חוב ושטר חוב" קובעת כי הספירה לאחור של מועד הבגרות של המסמך מתחילה ביום שלאחר עריכתו. הערך מוצג לתשלום במיקום הלווה. יש לשלם כספים באופן מיידי במזומן או שלא במזומן. יש להחזיר את המשלם עם קבלה המאשרת את קבלת התשלום. אם החייב שילם רק חלק מההתחייבויות, אז נרשמת הערה במסמך ומוגשת מחאה.

הצגת שטר לפני מועד אחרון אינה מחייבת את החייב להחזיר אותה. בתורו, לבעל המסמך הזכות לסרב לקבל תשלום מקדמה. אסור להאריך את הצעת החוק. אם הצדדים לא מצאו דרך אחרת, יש צורך לערוך מסמך חדש באותם תנאים, אך עם התאריכים המוסכמים.

שטר החליפין של סחר חוץ מונפק במטבע אחד. אם תנאי החוזה קובעים התנחלויות ביחידות כספיות שונות, יש להכין מסמכים נפרדים לכל אחד מהם. בדרך כלל מונפק נייר ערך במטבע המדינה של הלווה. אם התשלום מתבצע במטבע אחר, שיעור ההמרה מצוין במסמך. אם נתונים אלה אינם זמינים, הנתונים הרשמיים של הבנק המרכזי במדינת הלווה ייחשבו כנכונים.

סירוב לתשלום

אסור לקבל אישור של חילופי דברים לקבלה אם:

- כתובת משלם לא חוקית

- החייב נפטר (יחיד) או הוכרז כפושט רגל;

- המסמך מכיל את הביטוי "לא מקובל";

- רשומת הקבלה נחוצה.

מאתגר

טענות בנושאי תשלום שטרות נחשבות על ידי בית המשפט רק לאחר מחאה שנערכה נכון. כלומר, לאחר שהוגשה בקשה לתשלום החוב המקובל, אך הכספים לא התקבלו לחשבון הנושה. כדי למחות, על בעל החשבון להגיש את המסמך למשרד הנוטריון. העיתוי מוסדר בבירור. במקרה של סירוב לתשלום, יהיו לרשות בעל החשבון 12 שעות מיום העסקים הבא. אם המסמך לא אושר, ניתן למחות על שטר החליפין במהלך תקופת הצגת האישור. המשרד הנוטריוני מכניס רשומה ברישום ועל המסמך עצמו. חובה מדינה של 5% מהסכום שלא שולמו מחויבת בגין הגשת מחאה.

אם המוכרץ מוכרז כפושט רגל, אתה יכול מיד לפנות לבית משפט. על המגירה להודיע ללווה על הגשת המחאה תוך 4 ימים לאחר ועדתה. כל תומך נדרש להודיע ביומו הקרוב על קודמו והרופא המטפל.

ניתן להגיש תביעה עוד לפני מועד הפירעון, אם הייתה סירוב לקבלה, הוכרז המשלם כפרע פירעון, ניסיונות קודמים לגביית חובות מהנכס לא צלחו.

אם המחאה מוגשת במועד, אז:

- רשויות בית המשפט רשאיות לקבל תיקים להתייחסות;

- הזכות לשלם את החשבון בסדר רגרסיבי מגיעה, כלומר, הדרישות מוצגות בפני הרופאים הראשונים, תומכים;

- המחזיק בשטר רשאי להגדיל את הסכום שישולם ב -6% לשנה, שנצבר מרגע הבגרות לפירעון חוב, קנסות, עלויות הקשורות להפגנה.

אם מופרים מועדי ההפגנה על הטיוטה, בעל המסמך מאבד את כל הזכויות הנובעות ממנו. הוראה זו אינה חלה על שטר חוב, שכן היא אחראית לה, כמו גם מקבלת התחייבויותיה.

אם טקסט המסמך מכיל את הביטוי: "מחזור ללא עלויות", רשאי בעל הצעת החוק לפנות מייד לבית המשפט מבלי למחות על הצעת החוק. אולם הסתייגות זו אינה פוטרת אותו מהצגת המסמך בזמן, משלוח הודעה. במקרה של תביעה מוקדמת, אחוז ההנחה מנוכה מסכום החשבון.

צדדים שלישיים

בין המחזיק בשטר החליפין ללווה יתכנו מתווכים המאשרים את תשלום הערך עבור חייב אחר. מצב כזה מתרחש במקרה של סירוב חלקי או מלא לקבלה על ידי החייב, חדלות פירעון של המשלם. אבל אז יש להביא את התביעה תחילה למתווך, ואחר כך ללווה הראשי. באותו רצף, יש לבצע תשלום. טענות למתווך ניתנות להגיש רק לאחר סירוב לשלם על ידי הלווה הראשי. יש לפרוע את החוב במלואו. לאחר מכן המשלם מציב על המסמך את הסימן המתאים, את תאריך העסקה ולוקח את החשבון. לאחר מכן יש למתווך דרישת רגרסיה עבור החייב הראשי. המועד האחרון לתשלום המסמך הוא יום לפני המחאה.