Conformément à la législation en vigueur, toute société doit établir une déclaration de TVA au plus tard le 25 du mois suivant la période d’imposition précédente. Les instructions de remplissage doivent être connues de toutes les personnes autorisées à effectuer cette action, mais certaines ne peuvent pas comprendre les caractéristiques individuelles et toute erreur ici est assez désagréable.

C'est quoi

Une déclaration de revenus est un relevé spécial de contribuable:

- sur les dépenses engagées et le profit;

- objets divers soumis à taxation;

- assiette et avantages fiscaux;

- principales sources de revenus;

- montant de la taxe calculé;

- autres informations pouvant servir de base au calcul et au paiement des impôts.

Chaque société doit, à son lieu d’enregistrement auprès du Service fédéral des impôts et conformément aux formats établis, être fournie sous forme électronique avec une déclaration de TVA. Les instructions pour remplir incluent toutes les exigences de base pour les informations affichées dans ces documents. Il suffit de tout faire correctement et d’exclure toute erreur. Il convient également de noter le fait que tous les documents pertinents doivent être joints à la déclaration, dont la liste est également déterminée par le code des impôts en vigueur.

Important à savoir

Tout le monde ne sait pas que depuis 2014, une nouvelle édition entre en vigueur, selon laquelle chaque contribuable ou agent des impôts sans faute, doit fournir au Service fédéral des impôts, sur son lieu d'enregistrement, une déclaration spécialisée sous forme électronique, au format spécifié, par le biais de canaux de communication spécialisés utilisant l'opérateur EDI. Cependant, il n'y a aucune différence dans le nombre d'employés travaillant dans l'entreprise - dans tous les cas, une déclaration de TVA doit être établie. L'instruction de remplir jusqu'au 31 décembre 2013 stipulait la nécessité de se conformer au paragraphe 3 de l'article 80 de l'actuel Code des impôts, qui permettait de déclarer sur papier si le nombre moyen d'employés était inférieur à 100 personnes. De plus, toute forme de documentation peut être fournie sous forme électronique, laquelle doit être présentée avec la déclaration conformément au code des impôts.

Qui peut prendre du papier?

Si, au cours des trois derniers mois, différentes organisations et entrepreneurs individuels n’avaient pas généré plus de deux millions de roubles dans la vente de tous produits hors TVA, ils ne devraient alors pas établir la déclaration de TVA correspondante. L'instruction de remplissage prévoit également l'exemption totale de ces personnes de toute obligation du contribuable.

Mais, dans le même temps, n’oubliez pas que si un tel contribuable décidait d’émettre au consommateur une facture dans laquelle il affectait le montant de la taxe, elle devait alors être présentée au budget de l’État. En conséquence, à cet égard, les instructions étape par étape pour remplir une déclaration de TVA devraient déjà être observées et les particularités de la compilation de ce document doivent être prises en compte.

Les contribuables qui décident de passer à UTII, à l'impôt social unifié, aux USN ou au PSN ne peuvent pas être reconnus comme contributeurs à la TVA, mais les entreprises ou les entrepreneurs qui utilisent des «imputés» -NVD ou des «simplifiés» -USN devront toujours payer des taxes à l'importation. sur le territoire de la Russie de toutes les marchandises.Entre autres choses, dans le cas de l'utilisation d'UTII, de l'impôt social unifié, de l'USN ou du PSN, des instructions étape par étape sont également fournies pour remplir une déclaration de TVA si diverses opérations sont réalisées dans le cadre d'accords de partenariat simple ou d'investissement, ainsi que de la gestion fiduciaire de tout bien ou accord de concession.

Si une entreprise émet une facture avec TVA dans laquelle la TVA est attribuée, elle doit également acquitter cette taxe avec la présentation d'une déclaration correspondante. En d’autres termes, l’organisation qui utilise le système fiscal simplifié avec l’objet «revenu» impose une facture à ses clients avec répartition de la TVA, ce qui l’oblige automatiquement à payer intégralement cette taxe au budget de l’État et à soumettre à l’autorité compétente tous les documents nécessaires. Ceci est requis par les instructions pour remplir une déclaration de TVA. Parallèlement, lors du calcul de la taxe unique, le montant de la TVA ne doit pas être inclus dans le bénéfice total.

Soumission d'une seule déclaration simplifiée

Si un contribuable n’est impliqué dans aucune opération au cours de laquelle des fonds sont transférés par l’intermédiaire de ses comptes bancaires et ne dispose pas non plus d’objets de taxation à la TVA, les instructions pour remplir une déclaration de TVA prévoient la possibilité de les fournir. déclaration simplifiée. Le Service fédéral des impôts dit que, pour ces payeurs, il n’est pas nécessaire de soumettre tous les documents exclusivement au format électronique.

Que se passera-t-il si vous ne l'imaginez pas?

Toute entreprise doit soumettre une déclaration de TVA dans les meilleurs délais. Instructions pour remplir, spécificités de la législation en vigueur et des normes légales - tout cela indique clairement que les documents doivent être soumis à temps, sinon la société sera condamnée à une amende de 5% du montant de la taxe. Cette pénalité devra être payée pour chaque mois incomplet ou complet de retard à compter du dernier jour fixé pour le dépôt de cette déclaration, le montant total de l'amende ne pouvant excéder 30% du montant total de l'impôt ou être inférieur à 1000 roubles.

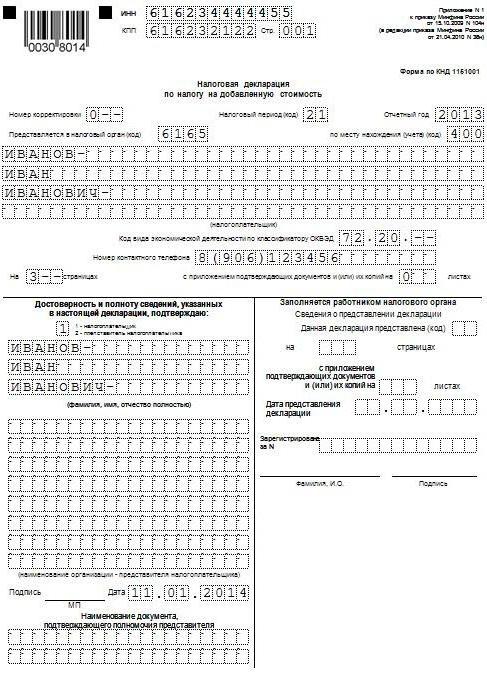

Exemple de remplissage

Ensuite, nous présenterons un exemple type de la façon dont la déclaration de TVA est remplie (instructions pour remplir). Les conditions de soumission de ce document varient en fonction du domaine d'activité de l'entreprise et de la taille de l'entreprise. Nous utilisons les données de comptabilité fiscale fournies par Gazprom pour le premier trimestre de 2015. Toutes les opérations liées à la vente de produits sont taxées au taux de 18%, et toutes les opérations qui doivent être prises en compte dans le processus de préparation de la déclaration sont indiquées ci-dessous:

- Octobre 2014 La TVA a été versée au budget, qui est retenu du paiement du loyer de divers biens municipaux en octobre, novembre et décembre 2014. La location d'un bien immobilier est réalisée conformément à un accord conclu avec un comité chargé de la gestion immobilière de la ville de Mytishchi dans la région de Moscou. Le prix total de la location est de 600 000 roubles (TVA comprise: 91 525 roubles). Le 2 octobre 2014, la facture n ° 502 était émise pour le montant de la TVA, qui était retenu sur le loyer pour le quatrième trimestre de 2014, et qui était enregistré dans le carnet d'achat - 600 000 roubles. (y compris la TVA d'un montant de 91 525 roubles).

- Janvier 2015 Une avance a été reçue de Gamma LLC pour la livraison future de produits finis conformément à l'accord n ° 1. Le 14 janvier 2015, une facture a été établie pour le paiement anticipé à Hermes, qui a été enregistrée dans le livre des ventes - 2 360 000 roubles. (y compris la TVA d'un montant de 360 000 roubles).

- Janvier 2015 Selon le contrat n ° 2, OOO Master, des produits finis ont été expédiés. Le 19 janvier 2015, le «maître» a reçu une facture n ° 2, qui a été enregistrée dans le livre des ventes - 590 000 roubles. (y compris la TVA d'un montant de 90 000 roubles).

- Janvier 2015 La TVA a été versée au budget, qui est retenu du paiement du loyer des propriétés municipales en janvier, février et mars 2015. La location de la propriété est effectuée conformément à un accord conclu avec un comité impliqué dans la gestion de la propriété municipale de la ville de Mytishchi, région de Moscou. Le prix total de la location est de 600 000 roubles (TVA comprise: 91 525 roubles). Le montant de la TVA retenue sur le loyer pour le quatrième trimestre 2014 a été émis par la facture n ° 3 du 20 janvier 2015, qui a été enregistrée dans le livre des ventes - 600 000 roubles. (y compris la TVA d'un montant de 91 525 roubles).

- Février 2015 Un paiement anticipé est transféré au fournisseur de matériaux, Modus LLC, conformément à l'accord n ° 3. Le 3 février 2015, Modus a établi et soumis la facture n ° 45, indiquant le montant de TVA enregistré dans le livre d'achat pour un total de 236 000. roubles (y compris la TVA d'un montant de 36 000 roubles).

- Février 2015 Les matériaux nécessaires à la fabrication des produits conformément à la convention n ° 4 ont été achetés et acceptés auprès de Modus LLC.Tous les matériaux du quatrième trimestre de 2014 ont été payés à l'avance et leur déduction de la TVA a été acceptée au quatrième trimestre de 2014. Le 5 février 2015, la facture n ° 150 a été reçue de Modus, qui a été enregistrée dans le livre d'achat. Le 22 octobre 2014, une facture pour le paiement anticipé n ° 1230 a été émise, qui a été enregistrée dans le livre des ventes pour un total de 1 770 000 roubles (y compris une TVA d'un montant de 270 000 roubles).

- Mars 2015 Conformément à l’accord n ° 5 conclu avec RAO EU LLC, des produits finis ont été expédiés. Le 16 mars 2015, RAO EU LLC a émis la facture n ° 4, qui a été enregistrée dans le livre des ventes pour un total de 1 062 000 roubles (y compris une TVA de 162 000 roubles).

Conformément au paragraphe 3 de la procédure actuelle, le rapport ne comprend pas les sections 4, 5, 6, 7, 10, 11, 12, ni les annexes séparées des sections 3, 8 et 9, c’est-à-dire qu’elles ne devraient pas inclure: Déclaration de TVA. L'instruction de remplissage (conditions de classement) prévoit une tonne d'autres subtilités qu'il faut également prendre en compte.

Caractéristiques principales

Les dixième et onzième sections ne doivent être remplies que si les factures ont été reçues ou émises dans le cadre de l'activité dans l'intérêt d'autres personnes, sur la base:

- sur des accords de commission ou des accords d'agence;

- contrats de transport, si, selon eux, seuls les revenus perçus à titre de rémunération sont pris en compte dans le calcul des revenus pour lesquels la déclaration de TVA doit être transmise, instructions à remplir (règles de base);

- effectuer diverses fonctions du développeur.

Il convient de noter que dans ce cas, tout le monde ne devrait pas soumettre une déclaration de TVA. Les instructions d’achèvement (règles) prévoient le respect de ces obligations dans le cas où l’entrepreneur (organisation) avec lequel ce document est rempli remplit l’une des conditions suivantes:

- est un contribuable;

- exonérés des obligations du contribuable liées à l'établissement et au paiement de la TVA ou, en principe, non payeurs de cet impôt, mais agissant en même temps en tant qu'agent fiscal.

Cette liste n'inclut pas les personnes qui ne paient pas cette taxe (si elles ne sont pas des agents des contributions) et qui, par conséquent, ne devraient pas établir de déclaration de TVA. Les instructions pour l'achèvement, les délais et autres nuances de la part de ces personnes ne doivent pas être prises en compte, mais si elles émettent des factures lors de la réalisation d'activités intermédiaires pour leur propre compte, il sera nécessaire de soumettre à l'administration fiscale un journal détaillé de la comptabilité des factures émises et reçues sous forme électronique. forme utilisant des canaux de télécommunication. Cela doit être fait au plus tard le vingtième jour du mois suivant le trimestre expirant.

Remplissage sans erreur

Instructions pour remplir la déclaration de Remboursement de la TVA Pour de nombreuses personnes, cela peut sembler assez compliqué. Par conséquent, pour éviter les erreurs, le service des impôts a mis au point et affiché sur le site officiel tous les ratios de contrôle nécessaires. Il convient de noter qu’elle permet non seulement un contrôle arithmétique de divers indicateurs de rapport, mais également une logique. Dans la très grande majorité des cas, de tels ratios sont intégrés dans leurs produits par les développeurs de programmes de comptabilité spécialisés, à l'aide desquels la déclaration de TVA est plus facilement remplie. Les instructions pour remplir (voir l'exemple de déclaration ci-dessus) sur le site officiel permettent de comprendre de manière approximative la manière dont les inspecteurs peuvent réagir en cas de divergence dans la déclaration de TVA de 2016.

Il convient également de noter que sur le site Web du Service fédéral des impôts de la Fédération de Russie, vous pouvez trouver des ratios de contrôle pour plusieurs autres taxes.

Manuel d'instruction

Le service fédéral des impôts de la Fédération de Russie a élaboré ses propres directives sur la manière de remplir une déclaration de TVA (instructions à remplir). Les instructions détaillées comprennent une liste d'actions recommandées que les contribuables doivent suivre après avoir soumis une exigence particulière. Il convient de noter que cette exigence est envoyée si l’administration fiscale identifie des incohérences ou des contradictions tout en contenant une liste complète des transactions pour lesquelles des divergences ont été détectées.

La procédure

La commande elle-même est la suivante:

- Un reçu est remis aux autorités fiscales indiquant que les exigences relatives au système de caméras de télévision ont été acceptées électroniquement dans un délai de six jours à compter du moment où la demande leur a été envoyée.

- Pour tous les enregistrements indiqués dans la demande reçue, une vérification détaillée de l'exactitude de la complétion de la déclaration est effectuée et l'enregistrement qui y est reflété est comparé à la facture établie. Une attention particulière est accordée à la correction des divers détails des enregistrements pour lesquels des divergences ont été constatées. Il peut s'agir de chiffres, de dates, de l'exactitude du calcul du montant de la taxe, d'indicateurs de somme. Si la déduction de la facture a été effectuée en plusieurs fois (c'est-à-dire plusieurs fois), une vérification supplémentaire du montant total de la TVA est alors effectuée. Cette dernière a été acceptée pour la déduction de tous les enregistrements de ce compte, y compris la comptabilisation des périodes précédentes.

- Il semble déclaration clarifiée qui indique les informations correctes dans le cas où des erreurs sont identifiées dans la déclaration, entraînant une diminution du montant total de la taxe due.

- Si l'erreur indiquée dans la déclaration n'a pas affecté le montant de la TVA, des explications détaillées sont alors fournies avec les informations correctes. Les déclarations mises à jour sont également recommandées. Les explications peuvent être présentées sous forme libre sur papier ou sous forme formalisée par l'intermédiaire de l'opérateur EDI. Pour envoyer des explications sous une forme formalisée, vous devez tout d'abord vous assurer que l'opérateur EDI ou le développeur du système de comptabilité que vous utilisez a une telle opportunité.

- Si, après vérification de l'exactitude du remplissage, il n'a pas été possible de détecter des erreurs, une notification à ce sujet sera envoyée à l'autorité fiscale appropriée via la présentation d'explications.

Il convient également de noter que lors de l’exportation vers les pays de l’Union douanière, les instructions pour remplir la déclaration de TVA (Biélorussie et Kazakhstan) doivent également être suivies et que cela doit également être pris en compte lors du remplissage de documents au cours de ce transport.

Toutes ces caractéristiques doivent être prises en compte lors de la rédaction de tels documents. Une grande attention est accordée à la préparation de la déclaration de revenus, ainsi qu’à l’exactitude et à la disponibilité de petits détails; vous devez donc vous assurer qu’ils sont tous présents et que votre entreprise n’a finalement pas été condamnée à une amende en raison de défauts mineurs.En plus des pénalités, le remplissage et la double vérification de toute la documentation est une perte de temps supplémentaire dont personne n'a besoin.