Si des erreurs sont identifiées dans les rapports fournis aux autorités de réglementation, le dépôt d'une déclaration mise à jour est nécessaire. Dans le code des impôts, il y a l'art. 81, réglementant la procédure pour sa fourniture. Voyons plus en détail comment se fait la complétion de la déclaration de clarification.

Questions générales

Dans certains cas, après avoir communiqué avec le Service fédéral des impôts, le payeur découvre que la documentation ne reflète pas certaines informations ou qu'il existe des erreurs dans les modifications apportées à la base d'imposition. En conséquence, cela affectera le montant du paiement obligatoire. Conformément à l'article 81 du code des impôts, l'entité doit soumettre une déclaration mise à jour. Tout d’abord, le payeur doit établir si les erreurs de compte rendu entraînent une sous-estimation du montant du paiement. Conformément à cela, il aura le droit ou l’obligation d’apporter des modifications au document.

Règles générales

Conformément aux articles 81 et 54 du code des impôts, si des erreurs sont détectées dans la période en cours lors du calcul de la base relative aux périodes précédentes, le recalcul des obligations est effectué dans la période de détection des inexactitudes. Ainsi, le payeur fournit une déclaration de revenus mise à jour pour la période au cours de laquelle la distorsion a été effectuée. En plus de cela, dans certains cas, l'inspection nécessite un certificat de calcul. Il reflète les raisons pour lesquelles des ajustements ont été apportés aux déclarations soumises précédemment. En pratique, certaines difficultés se posent souvent lors de la préparation d'un document. Lors du remplissage de la déclaration, un certain nombre de points spécifiques doivent être pris en compte.

Nuances

La déclaration révisée doit contenir les montants de paiement correctement calculés et non la différence entre sa valeur correcte et le transfert déjà effectué. Les résultats des inspections effectuées par l'inspection pour la période au cours de laquelle les erreurs sont identifiées, il n'est pas nécessaire de prendre en compte le rapport modifié. La date limite de soumission d'un document correctif au code des impôts n'est pas définie. À cet égard, une déclaration mise à jour peut être envoyée à tout moment après la détection d'une erreur. Le défaut ne sera reconnu comme corrigé que si l'entité fournit une déclaration mise à jour. Si l'organisme de contrôle commence ou envoie un avis de la nomination de l'audit, la compilation d'un document correctif n'a alors aucun sens.

Exemple

L’organisation au 2ème trimestre 2007 a constaté une distorsion au 1er trimestre. En conséquence, les déclarations comptables et fiscales ont été soumises avec des erreurs. L'entreprise doit fournir un document correctif. Il est donc nécessaire de clarifier la déclaration de bénéfices et autres retenues pour le 1er trimestre. En comptabilité, la correction des erreurs est effectuée conformément aux règles du paragraphe 11 des Directives sur la procédure de traitement et de déclaration. Elles ont été approuvées par arrêté du Ministère des finances n ° 67n du 22 juillet 2003. Selon les Lignes directrices, si des erreurs sont détectées au cours de l'année considérée, aucune correction des déclarations soumises précédemment n'est nécessaire. Les ajustements sont pris en compte dans le mois au cours duquel la distorsion a été détectée. Il convient de garder à l'esprit que si le montant de la taxe diminue lors de la clarification, l'organisme de contrôle peut réexaminer la période pour laquelle des modifications sont introduites. Toutefois, cela est autorisé si c'est dans les trois années précédant l'année au cours de laquelle la distorsion est détectée.

Les spécificités du délai

Comme indiqué ci-dessus, le Code des impôts n'établit pas de période claire au cours de laquelle une déclaration mise à jour de l'impôt sur le revenu ou d'autres paiements est fournie.Il s'ensuit que, sur présentation d'un document correctif de l'année en cours pour les périodes pour lesquelles le délai de prescription a expiré, l'autorité de contrôle ne peut refuser de l'accepter. Cependant, une inspection sur site peut ne couvrir que 3 années antérieures à celle au cours de laquelle la décision correspondante a été prise. Il s'ensuit que si l'entreprise a détecté une erreur dans la période pendant laquelle l'inspection ne s'applique pas, il n'y a pas de sens à la corriger. Tout d’abord, cela est dû au fait que le Service fédéral des impôts ne sera pas en mesure de contrôler cette période, même s’il ya un arriéré dans le payeur. De plus, le sujet ne pourra pas rembourser ni créditer le trop-payé si le montant des déductions diminue pendant la correction. La révision des obligations du payeur au-delà de la période de trois ans n’est donc pas possible.

Situation controversée

Selon l'art. 78 du Code, un montant excessivement payé devrait être déduit des paiements futurs de cette taxe ou d'autres taxes, des arriérés d'autres retenues ou de la restitution. La demande correspondante peut être envoyée dans un délai de trois ans à compter de la date de paiement. Dans une telle situation, un problème peut survenir. Le payeur fournit une déclaration mise à jour avec un montant réduit de déductions et une déclaration de compensation. À la date d'envoi des documents, la période pendant laquelle l'autorité de contrôle est habilitée à vérifier le reporting est arrivée à expiration. En conséquence, l'inspection n'a aucune raison de mener des activités complètes en matière de documentation.

Dans ce cas, le FTS recommande à l’unité territoriale d’accepter une déclaration corrective. Une demande de compensation ou de remboursement est considérée en tenant compte des pièces justificatives fournies par le payeur et de la publication ultérieure d'une décision appropriée. La charge de la preuve incombe donc au sujet. Si une déclaration de TVA mise à jour est transmise et que le montant de la déduction y est réduit, la demande de compensation / remboursement correspondante ne sera pas satisfaite. Pour ce paiement, un moment différent a été établi à partir duquel le calcul du délai de prescription commence. C'est la date du calendrier de la fin de la période concernée. Si une déclaration de TVA mise à jour est soumise trois ans après la date d'achèvement du délai dans lequel une différence positive est révélée, elle ne sera pas remboursée.

Exemple de déclaration révisée

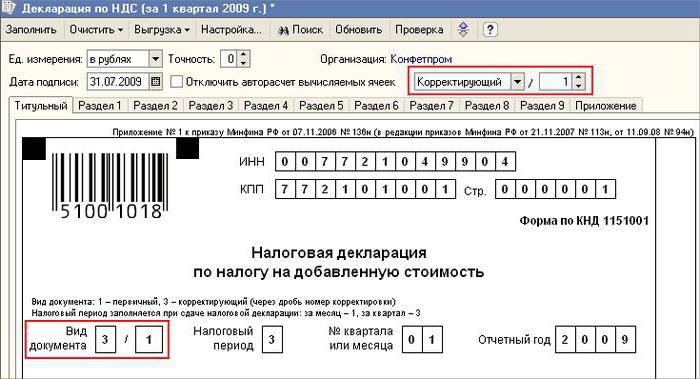

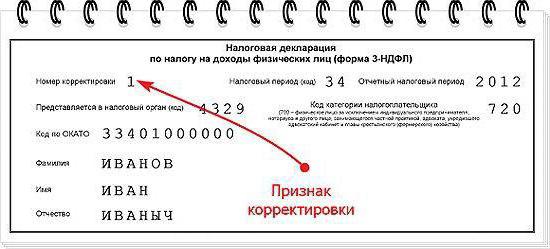

L'enregistrement s'effectue sur le même formulaire que celui utilisé pour la première information. La déclaration mise à jour sur le système d'imposition simplifié ou un autre système d'imposition inclut les mêmes feuilles que celles présentes dans les états d'origine, en remplaçant les informations incorrectes par des informations correctes, ainsi qu'en ajoutant des données non spécifiées auparavant. Les sections 8 à 12 contiennent un champ spécial. Il est rempli uniquement après clarification de la déclaration - 001 «Pertinence des données fournies précédemment». Les sections 8 à 9 sont exécutées par le payeur, 10 à 11 - par les agents. En Sec. 12, les informations sont entrées par des personnes qui ne paient pas de TVA, mais qui ont soumis des factures à des clients. La colonne 001 peut avoir l'une des valeurs suivantes:

- 0 - Si nécessaire, corrigez les données reflétées dans cette section. Dans les autres champs avec le signe 0, entrez les informations correctes.

- 1 - si vous n'avez pas besoin de faire de changements, puisque les données fournies précédemment sont correctes. Les autres champs sont marqués par des tirets.

La page de couverture comporte également un champ obligatoire - le numéro de correction. Un numéro y est entré, qui correspond au numéro de série de l’indication des modifications apportées aux relevés. Dans le cas du dépôt initial de la déclaration, la valeur est définie sur 001. À chaque modification ultérieure, le numéro change par ordre croissant - 002, 003, etc.

Caractéristiques de la succession

La remise d’un document correctif à une entreprise qui a cessé d’exister pose certaines difficultés, mais ses droits et devoirs ont été transférés à une autre société. Cette situation est caractéristique de la réorganisation réalisée sous la forme d'une adhésion.Ici devrait se référer à l'art. 50 Code des impôts. Au paragraphe 5, il est dit que dans le cas de la jonction d’une entité juridique à une autre, l’entreprise liée agit en qualité de cessionnaire en ce qui concerne l’obligation de déduire les paiements obligatoires. Si le successeur identifié dans les rapports fournis par la société avant la réorganisation, les distorsions ayant entraîné une sous-estimation du montant dû, il doit alors établir un document de correction et le présenter en son nom. La déclaration mise à jour est envoyée au lieu d’enregistrement de l’organisation affiliée.

Point important

Ne pas oublier que la certitude avec le lieu de fourniture du document correctif n’empêche pas le successeur de fixer le budget, qui devrait recevoir le montant. Si c'est le niveau fédéral, alors il n'y aura pas de difficulté. Des problèmes peuvent survenir si la taxe devait être créditée au budget régional. Supposons, lors d'une réorganisation sous la forme d'une adhésion, qu'une entité juridique située sur le territoire de l'un des sujets du pays cesse d'exister. Au cours de son travail, des erreurs ont été révélées dans les rapports soumis précédemment. Le cessionnaire est situé dans une autre région. Il soumet un document correctif à l'adresse de son compte et rembourse le montant des arriérés au budget de l'entité à laquelle il devait être déduit par l'affilié.

En option

Si des informations fausses et des distorsions sont trouvées dans les déclarations n'entraînant pas une réduction du montant de la taxe, la fourniture d'un document correctif constitue le droit et non l'obligation du payeur. Dans l'édition précédente de l'art. 81 NK, ce libellé n'existait pas. De ce fait, le droit du sujet n'était pas toujours corrélé à l'obligation de l'inspection d'accepter le compte rendu modifié. À l'heure actuelle, l'illégalité du refus du FTS devient évidente. La structure de contrôle est obligée d'accepter la déclaration mise à jour et de l'enregistrer au plus tard le jour (jour ouvrable) suivant le numéro de calendrier des documents.

Disclaimer

La déclaration révisée peut être utilisée comme un mécanisme qui évite au payeur d’imposer des pénalités. Cette situation est autorisée sous certaines conditions. Si le rapport correctif est soumis à l'inspection après l'achèvement date limite pour le dépôt d'une déclaration et la période de déduction du paiement, le sujet est exonéré de responsabilité si:

- Les documents ont été envoyés jusqu'à ce que la personne ait appris que l'organisme de contrôle avait révélé le fait qu'il y avait eu une réduction du montant à payer ou la désignation d'une inspection sur place. Dans ce cas, avant la fourniture d’un reporting correctif, l’entité a déduit le paiement et les intérêts manquants.

- Une déclaration mise à jour a été soumise après un audit sur place pour la période concernée, à la suite de laquelle aucune erreur ni aucune trace d'informations menant à une sous-estimation des montants à payer n'a été révélée.

L'exonération de responsabilité implique l'exclusion des sanctions. Dans ce cas, l'obligation de payer des intérêts demeure. Cela est dû au fait qu'elles ne s'appliquent pas aux mesures de responsabilité fiscale. En outre, le décret no 5 du 28 février 2001 de la Cour suprême d'arbitrage de la Fédération de Russie a établi que l'exonération de responsabilité définie aux articles 120 et 122 du code des impôts était visée.

Conclusion

La question de la compensation des montants de taxe en fonction de la déclaration corrective est tranchée par l'organisme de contrôle après l'enregistrement du rapport modifié. L'inspection peut refuser le sujet. Dans ce cas, la déclaration mise à jour sera uniquement enregistrée et prise en compte. En cas de décision positive, un employé du Service fédéral des impôts doit prendre un certain nombre de mesures. Tout d'abord, il est obligé d'annuler l'enregistrement de la déclaration modifiée soumise. Il applique ensuite une procédure spéciale pour corriger le document de correction. Si une erreur entraînant une modification du montant de la taxe est révélée après une période de trois ans, l'entité peut ne pas soumettre de déclaration mise à jour.Dans ce cas, la fourniture d'un document correctif n'est pas une obligation, mais le droit du payeur.