Als er fouten worden vastgesteld in de rapportage aan de regelgevende instanties, is het indienen van een bijgewerkte aangifte noodzakelijk. In het belastingwetboek staat art. 81, die de procedure voor de bepaling ervan regelt. Laten we verder bekijken hoe de verduidelijkende verklaring wordt ingevuld.

Algemene vragen

In sommige gevallen ontdekt de betaler na melding aan de Federale Belastingdienst dat de documentatie bepaalde informatie niet weergeeft of dat er fouten zijn in verband waarmee de belastbare grondslag verandert. Dienovereenkomstig heeft dit invloed op het bedrag van de verplichte betaling. Overeenkomstig artikel 81 van de belastingwet moet de entiteit een bijgewerkte aangifte indienen. Allereerst moet de betaler vaststellen of rapportagefouten leiden tot een onderschatting van het te betalen bedrag. In overeenstemming hiermee heeft hij het recht of de plicht om aanpassingen aan het document aan te brengen.

Algemene regels

In overeenstemming met de artikelen 81 en 54 van de Belastingwetgeving, in het geval dat fouten worden ontdekt in de huidige periode bij de berekening van de basis met betrekking tot eerdere tijdsperioden, wordt de herberekening van verplichtingen uitgevoerd in de periode van onnauwkeurigheidsdetectie. De betaler levert dus een bijgewerkte belastingaangifte op voor de periode waarin de verstoring plaatsvond. Daarnaast vereist de inspectie in sommige gevallen een rekeningscertificaat. Het weerspiegelt de redenen om de eerder ingediende verklaringen aan te passen. In de praktijk doen zich bij het opstellen van een document vaak bepaalde moeilijkheden voor. Bij het invullen van de aangifte moet rekening worden gehouden met een aantal specifieke punten.

nuances

De herziene aangifte moet correct berekende betalingsbedragen bevatten en niet het verschil tussen de juiste waarde en de reeds uitgevoerde overschrijving. De resultaten van inspecties die door de inspectie zijn uitgevoerd voor de periode waarin fouten worden vastgesteld, hoeven geen rekening te houden met de gewijzigde rapportage. De deadline voor het indienen van een correctiedocument bij de belastingwetgeving is niet vastgelegd. In dit verband kan een bijgewerkte aangifte op elk moment worden verzonden nadat een fout is ontdekt. Het defect wordt alleen als gecorrigeerd erkend als de entiteit een bijgewerkte verklaring verstrekt. Als het controleorgaan begint of een kennisgeving van de benoeming van de audit verzendt, heeft het geen zin om een correctiedocument samen te stellen.

voorbeeld

De organisatie ondervond in het 2e kwartaal van 2007 een verstoring in het 1e kwartaal. Dienovereenkomstig werden de boekhoudkundige en belastingaangiften met fouten ingediend. Het bedrijf moet een correctiedocument verstrekken. Het is dus noodzakelijk om de winstaangifte en andere inhoudingen voor het 1e kwartaal te verduidelijken. In de boekhouding wordt foutencorrectie uitgevoerd volgens de regels van paragraaf 11 van de richtsnoeren voor de procedure voor verwerking en rapportage. Ze werden goedgekeurd bij besluit van het ministerie van Financiën nr. 67n van 22 juli 2003. Volgens de Richtlijnen zijn, als fouten binnen het rapportagejaar worden ontdekt, geen correcties op de eerder ingediende verklaringen nodig. Aanpassingen worden in aanmerking genomen in de maand waarin de vervorming werd gedetecteerd. Er moet aan worden herinnerd dat als het belastingbedrag tijdens de verduidelijking daalt, het controleorgaan de periode opnieuw kan herzien waarvoor wijzigingen worden aangebracht. Dit is echter toegestaan als dit binnen de drie jaar voorafgaand aan het jaar is waarin de vervorming wordt gedetecteerd.

De details van de deadline

Zoals hierboven aangegeven, legt de belastingwetgeving geen duidelijke periode vast waarin een bijgewerkte aangifte van inkomstenbelasting of andere betalingen wordt verstrekt.Hieruit volgt dat de controleautoriteit bij het indienen van een correctiedocument in het lopende jaar voor die perioden waarvoor het statuut van beperkingen is verstreken, niet kan weigeren dit te aanvaarden. Een inspectie ter plaatse kan echter slechts betrekking hebben op 3 voorgaande jaren vóór die waarin de desbetreffende beslissing is genomen. Hieruit volgt dat als de onderneming een fout heeft ontdekt in de periode waarvoor de inspectie niet van toepassing is, het geen zin heeft deze te corrigeren. In de eerste plaats is dit te wijten aan het feit dat de federale belastingdienst deze periode niet zal kunnen controleren, zelfs als er een betalingsachterstand is. Bovendien kan de persoon het teveel betaalde bedrag niet retourneren of crediteren als het bedrag van de aftrek daalt tijdens de correctie. Herziening van de verplichtingen van de betaler is daarom niet mogelijk na de periode van drie jaar.

Controversiële situatie

Volgens art. 78 van de Code moet een te hoog bedrag worden verrekend met toekomstige betalingen van deze of andere belastingen, achterstallige betalingen of terugbetalingen. De bijbehorende aanvraag kan binnen drie jaar na de datum van betaling worden verzonden. In een dergelijke situatie kan een probleem optreden. De betaler levert een bijgewerkte aangifte met een verminderd aantal inhoudingen en een afrekening. Op de datum van verzending van de documenten is de periode waarin de toezichthoudende autoriteit gerechtigd is de melding te verifiëren verstreken. Dienovereenkomstig heeft de inspectie geen reden om volwaardige activiteiten met betrekking tot documentatie uit te voeren.

In dit geval beveelt de FTS aan dat de territoriale eenheid een correctieverklaring accepteert. Een aanvraag voor verrekening of terugbetaling wordt in overweging genomen, rekening houdend met de bewijsstukken die de betaler heeft verstrekt bij de daaropvolgende afgifte van een passend besluit. De bewijslast ligt dus bij het onderwerp. Als een bijgewerkte btw-aangifte wordt ingediend en het bedrag van de aftrek wordt verlaagd, wordt niet voldaan aan de overeenkomstige aanvraag voor verrekening / terugbetaling. Voor deze betaling is een ander moment vastgesteld vanaf waar de berekening van het statuut van beperkingen begint. Het is de kalenderdatum van het einde van de relevante periode. Als een bijgewerkte btw-aangifte wordt ingediend na 3 jaar vanaf de datum van voltooiing van de periode waarin een positief verschil wordt onthuld, wordt deze niet terugbetaald.

Voorbeeld herziene verklaring

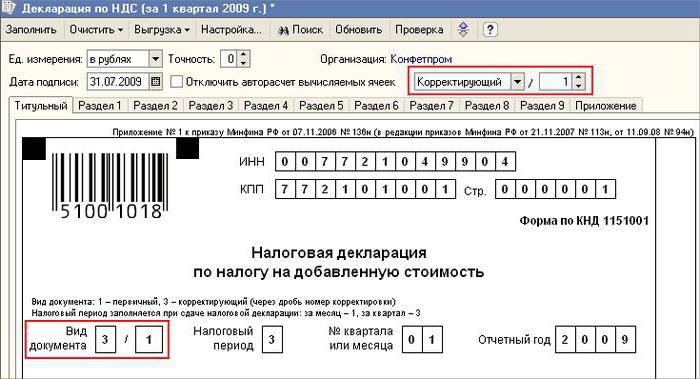

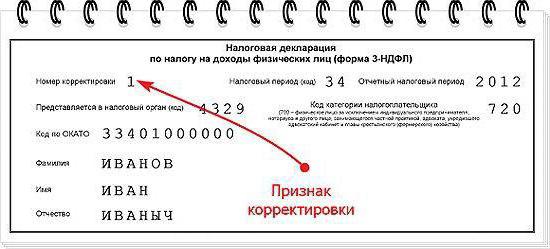

Registratie gebeurt op hetzelfde formulier dat werd gebruikt om de eerste informatie te maken. De bijgewerkte verklaring over het vereenvoudigde belastingstelsel of ander belastingstelsel bevat dezelfde bladen die aanwezig waren in de oorspronkelijke overzichten, met de vervanging van onjuiste informatie door correcte informatie, evenals de toevoeging van gegevens die niet eerder waren gespecificeerd. Secties 8-12 bevatten een speciaal veld. Het wordt alleen ingevuld na verduidelijking van de verklaring - 001 "Relevantie van eerder verstrekte gegevens". Secties 8-9 worden uitgevoerd door de betaler, 10-11 - door agenten. In sec. 12, informatie wordt ingevoerd door personen die geen btw betalen, maar die facturen hebben ingediend bij klanten. Kolom 001 kan een van de volgende waarden hebben:

- 0 - corrigeer indien nodig de gereflecteerde gegevens in deze sectie. Voer in andere velden met het teken 0 de juiste informatie in.

- 1 - als u geen wijzigingen hoeft aan te brengen, omdat de eerder verstrekte gegevens correct zijn. Andere velden zijn gemarkeerd met streepjes.

Het voorblad heeft ook een verplicht veld - het correctienummer. Hierin wordt een nummer ingevoerd dat overeenkomt met het serienummer van de indicatie van wijzigingen in de overzichten. In het geval van de eerste indiening van de aangifte wordt 001 ingesteld Bij elke volgende aanpassing verandert het aantal in oplopende volgorde - 002, 003, enzovoort.

Opvolgingsfuncties

Sommige moeilijkheden doen zich voor bij het verstrekken van een correctiedocument met betrekking tot een onderneming die ophoudt te bestaan, maar haar plichten en rechten zijn overgedragen aan een andere onderneming. Deze situatie is kenmerkend voor de reorganisatie in de vorm van toetreding.Hier moet worden verwezen naar art. 50 Belastingcode. In paragraaf 5 wordt gezegd dat in geval van toetreding tot een andere juridische entiteit, de gelieerde onderneming optreedt als de cessionaris met betrekking tot de verplichting om verplichte betalingen in aftrek te brengen. Als de opvolger in de rapporten die de onderneming vóór de reorganisatie heeft verstrekt, distorsies heeft vastgesteld die hebben geleid tot een onderschatting van het te betalen bedrag, moet hij een correctiedocument opstellen en namens hem presenteren. De bijgewerkte verklaring wordt verzonden naar de plaats van registratie van de aangesloten organisatie.

Belangrijk punt

Vergeet niet dat de zekerheid met de plaats van verstrekking van het correctiedocument de opvolger niet vrijstelt van het vaststellen van het budget, dat het bedrag zou moeten ontvangen. Als dit het federale niveau is, zullen er geen problemen zijn. Er kunnen problemen ontstaan als de belasting wordt bijgeschreven op de regionale begroting. Stel dat tijdens een reorganisatie in de vorm van een toetreding een rechtspersoon op het grondgebied van een van de onderdanen van het land ophoudt te bestaan. Tijdens zijn werk werden fouten aan het licht gebracht in de eerder ingediende rapporten. De toegewezen persoon bevindt zich in een andere regio. Hij dient een correctiedocument in op het adres van zijn rekening en betaalt het bedrag van de achterstallige bedragen terug aan de begroting van de entiteit waaraan het door de aangeslotene zou worden afgetrokken.

bovendien

In het geval dat in de overzichten valse informatie en verstoringen worden gevonden die niet leiden tot een vermindering van het belastingbedrag, is het verstrekken van een correctiedocument het recht en niet de plicht van de betaler. In de vorige editie van Art. 81 NK er was geen dergelijke formulering. Als gevolg hiervan was het recht van de persoon niet altijd gecorreleerd met de verplichting van de inspectie om de gewijzigde rapportage te accepteren. Momenteel wordt de onwettigheid van de FTS-weigering duidelijk. De controlestructuur is verplicht om de bijgewerkte aangifte te accepteren en te registreren uiterlijk op de dag (werkdag) die volgt op het kalenderaantal documenten.

Vrijstelling van aansprakelijkheid

De herziene aangifte kan worden gebruikt als een mechanisme dat de betaler ervan weerhoudt boetes op te leggen. Deze situatie is onder bepaalde voorwaarden toegestaan. Als na voltooiing corrigerende rapportage aan de inspectie wordt voorgelegd uiterste datum voor het indienen van een aangifte en de periode van aftrek van betaling, is de persoon vrijgesteld van aansprakelijkheid als:

- Documenten werden verstuurd totdat de persoon ontdekte dat de controle-instantie het feit aantoonde van een vermindering van het te betalen bedrag of de aanstelling van een inspectie ter plaatse. In dit geval heeft de entiteit vóór het verstrekken van corrigerende rapportage de ontbrekende betaling en rente afgetrokken.

- Een bijgewerkte verklaring werd ingediend na een audit ter plaatse voor de relevante periode, waardoor geen fouten of niet-weerspiegeling van informatie die tot een onderschatting van de verschuldigde bedragen leidde, werden onthuld.

Vrijstelling van aansprakelijkheid houdt de uitsluiting van boetes in. In dit geval blijft de verplichting om rente te betalen bestaan. Dit komt omdat ze niet van toepassing zijn op belastingplichtige maatregelen. Bovendien werd in het decreet van het Hooggerechtshof van de Russische Federatie nr. 5 van 02.28.2001 vastgesteld dat in deze gevallen de vrijstelling van aansprakelijkheid in de zin van de artikelen 120 en 122 van de Belastingwetgeving wordt bedoeld.

conclusie

De kwestie met betrekking tot de verrekening van belastingbedragen volgens de correctieverklaring wordt door de controle-instantie beslist na registratie van de gewijzigde rapportage. Inspectie kan het onderwerp weigeren. In dit geval wordt de bijgewerkte aangifte alleen geregistreerd en in aanmerking genomen. Als de beslissing positief is, moet de werknemer van de Federale Belastingdienst een aantal acties ondernemen. Allereerst is hij verplicht de registratie van de ingediende gewijzigde aangifte te annuleren. Daarna past hij een speciale procedure toe voor het vaststellen van het correctiedocument. Als na een periode van drie jaar een fout wordt ontdekt die leidt tot een wijziging van het belastingbedrag, kan de entiteit geen bijgewerkte aangifte indienen.In dit geval is het verstrekken van een correctiedocument geen verplichting, maar het recht van de betaler.