Днес ще се заинтересуваме какво трябва да направи IP с фиксирано плащане към съкровищницата на държавата. Освен това си струва да знаем какви по принцип вноските се облагат с данъци от предприемачеството. Винаги е важно да знаем и разбираме какво ни очаква в бъдеще. Индивидуалните предприемачи по правило поемат доста задължения. Те са задължени да извършват определени плащания. Понякога можете да се „избегнете“ от плащането на фиксирани такси по една или друга причина. Важно е да знаете за всичко това.

Какво е това?

И така, първото нещо, което трябва да направите, е да разберете какво представлява фиксирано плащане. Индивидуалните предприемачи трябва да го плащат ежегодно. Само в редки случаи човек може да го избяга, и то не постоянно.

Фиксирани плащания - това е определена сума пари, установена от държавата, която се изплаща на Пенсионния фонд на Русия, както и на FFOMS. Защо трябва да правите плащания? За вашата собствена застраховка. Частен предприемач, както и всеки бизнесмен, трябва да извърши тези плащания.

До 2014 г. те наистина бяха поправени. Но сега в Руската федерация има нови закони, които всъщност правят плащанията индивидуални. Не можете да кажете точно колко трябва да платите за даден период.

Как да не плащам

Всъщност понякога частен предприемач може да избегне такива вноски в държавната хазна. Това не е твърде често. В крайна сметка причините всъщност са рядкост. Често IP-ите изобщо не ги срещат.

Кои периоди не подлежат на плащания към пенсионните фондове, както и към FFOMS? Първо, военна служба. Докато предприемачът „защитава родината“, той има право да не депозира средства в държавната хазна. На второ място, докато се грижат за бебе до една година и половина, както и за хора с увреждания от 1-ва група или за възрастни хора, навършили 80 години.

Вярно е, че има една малка функция. Ако сте извършвали предприемаческа дейност през посочените периоди, тогава ще трябва да правите фиксирани вноски. Така че, няма как да се отървете от тях като такива. Освен ако по принцип не откажете да управлявате собствен бизнес.

ОСНО

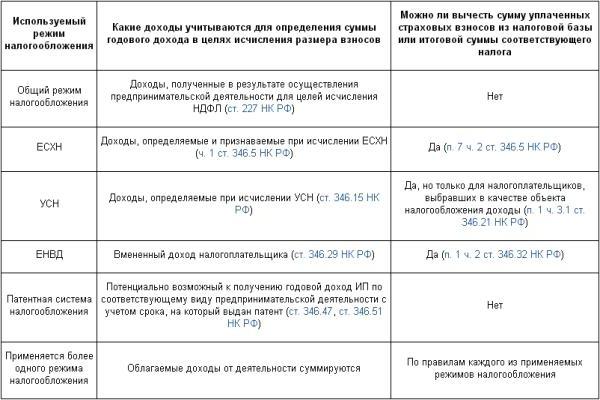

Сега си струва да обърнете внимание на факта, че фиксираното плащане в PF ще зависи от вашата данъчна система. Първият вариант, който се осъществява само, е използването на OSNO. Доста често срещан вид данъчно облагане, който е „по подразбиране“ достъпен за всички видове дейности.

Тук размерът на нашето плащане днес ще зависи от доходите. Както и във всички останали случаи. В този случай се взема предвид само вашата печалба. Така че разходите не играят роля. Следователно често тези плащания могат просто да бъдат огромни.

По принцип това са всички характеристики, които трябва да знаете. Но само при задължителните вноски за плащанията по PFR и FFOMS не свършват дотук. Индивидуалните предприемачи също трябва да плащат данъци. Кои от тях?

Данъци за OSNO

Общата данъчна система е една от най-цялостните по отношение на данъчните вноски в държавната хазна. Така че, трябва да се подготвите за факта, че ще трябва да платите много. Във всеки случай, в проценти.

Първото нещо е данъкът върху дохода. За IE размерът е 13%. Но LLC няма късмет. И юридически лица също. Те ще трябва да дадат 20% от печалбата. Плюс към всичко? всички подлежат на облагане с данък върху собствеността в установените размери (ако има такива). Последното плащане е с ДДС. Тя представлява 18% от продадените от вас стоки. Тук приключват всички плащания.

UTII

Също така ще трябва да дадете определена сума пари и в UTII. Или, както се нарича още, „приписана“. С всичко това фиксирано плащане на IP ще зависи от вашите доходи. Това правило важи за всички данъчни системи.

Само ще бъдат взети под внимание присвоен доход. Той е посочен в ред 100 на раздел 2 в съответната декларация. Ако има няколко такива раздела, ще трябва да ги обобщите, за да разберете колко да преведете във FFOMS и в Пенсионния фонд на Русия.

патенти

Колкото и странно да звучи, задължителните плащания се извършват дори при патентната система. Не е тайна, че гражданите, избрали този тип данъци, са освободени от плащането на данъци. Те просто купуват патент за определен период. И това се счита за плащане за извършване на дейност.

Само сега никой не отменя задължителните плащания към PFR и FFOMS. Как да ги броим? Тук е необходимо да се вземе предвид прогнозната печалба на предприемача. По-точно потенциален доход. С други думи, размерът на вашите вноски ще зависи пряко от стойността на патента, който сте придобили. Така че в различни региони за тази или онази дейност можете да плащате неравностойни такси. Не бива да се учудвате на това, съвсем нормално е.

"Опростен данъчно облагане"

На практика SP USN все по-често се избира. Приходите и разходите в тази данъчна система играят важна роля. По-точно, първата точка е по-значима за нас. От него ще зависи колко ще са плащанията в пенсионния фонд на Руската федерация за дадена година.

С опростена система за данъчно облагане ще трябва да дадете до 5 до 15% от печалбата си (по схемата „приходи-разходи“) или 6% (когато няма разходи, само печалба) като данъчни плащания. Размерът на фиксираните плащания от IP ще варира в зависимост от това. Колкото по-голяма е печалбата, толкова по-високи са премиите в един момент.

фиксиране

Има някои ограничения и правила, които ще ни помогнат да внесем специфичност в настоящия ни брой. Работата е там, че минималното и максимално фиксирано плащане (вноските за ОФ плащат без провал) има. Така че, трябва да разберете за тях.

Да започнем с минимум. Ще платите определена сума пари, както на Пенсионния фонд, така и на застрахователната компания (за медицинска застраховка). При всичко това плащанията тук са различни. Значително, много. Само от година на година се преразказват.

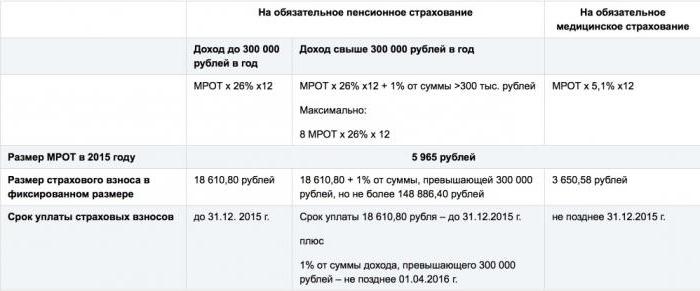

Така например фиксираното плащане на FE 2016 в PFR ще бъде 19 356 рубли и 48 копейки. Точно толкова трябва да се превежда ежегодно в Пенсионния фонд. И това правило важи за всички отделни предприемачи. Но минималната застраховка е 3 796 рубли 85 копейки. Това плаща средностатистическият бизнесмен.

Високи доходи

Наред с други неща, заслужава да се обърне внимание на някои функции, които има фиксирано плащане в PF. В Русия има правила за тяхното изчисляване. Поне ние вече знаем. Но не винаги е точната сума, която се изплаща на пенсионния фонд. Но FFOMS получава едно и също парично обезщетение постоянно.

Освен това ще трябва да добавите към вноските от 1% от печалбата си, когато размерът на дохода годишно е повече от 300 000 рубли. Поради това приспадане, не е трудно да се предположи, ще се увеличи. Но и лимитът има място тук. В противен случай при определени обстоятелства предприемачът ще трябва да плати огромни суми пари. Понякога неизгодно. И в този случай се губи всякакъв смисъл за водене на собствен бизнес. Особено ако работите „за себе си“ и без служители на трети страни.

макс.

Лимитът на фиксирано плащане, както установихме, е вярно. Освен това се налагат ограничения само върху вноските в пенсионния фонд на Русия. В същото време си струва да обърнете внимание на факта, че FFOMS постоянно получава само една и съща сума пари.

Както вече споменахме, размерът на удръжките ще се увеличи с 1%, при условие че годишната печалба на отделен предприемач надвишава „бара“ от 300 000 рубли. Тогава ще трябва да давате допълнителни пари в държавната хазна. Но колко при такива обстоятелства ще бъдат максималните?

Според съвременното законодателство можете да разчитате на максималното плащане от 135 495 рубли и 36 копейки. Тоест, над тези удръжки от един индивидуален предприемач плащането не може да бъде възстановено.

изчисления

Така можете да изчислите колко можете да плащате годишно в държавната хазна под прикритието на задължителните плащания. И това е само без данъци. Ако вземете предвид само пари, преведени в Пенсионния фонд, както и медицинска застраховка.

Първоначално 19 356 рубли 48 копейки (във FIU) и 3 796 рубли 95 копейки (FFOMS). И освен това, ако печалбата ви е повече от 300 000 годишно (рубли, разбира се), тогава 1% се прехвърля към "пенсията". Максимумът, който се осъществява само, ни е известен. Така че можем да кажем със сигурност кое плащане ще бъде най-голямото. На практика, за да бъда честен, това е рядкост.

Обобщете 19 356,48 и 135 495,36. Това ще доведе до сума, равна на 154 851,84. Толкова ще бъде максималното фиксирано плащане на FE 2016 към Пенсионния фонд на Русия. Плюс сега можете да добавите тук допълнителни удръжки за здравно осигуряване. Както вече споменахме, това е 3 796,95. В крайна сметка получаваме, че максимумът на фиксираните плащания, които могат да бъдат поставени само върху раменете на отделен предприемач, е 158 648,79.

За какво друго да плащам

Задължителните плащания за индивидуални предприемачи не свършват дотук. Както вече разбрахме, сега ще трябва да се плащат определени данъци. Те зависят от вашата данъчна система. В случая на OSNO и STS всичко е ясно. Но какво да кажем за други сценарии?

Всичко тук също е доста просто. Във всеки случай със патент със сигурност. Наистина при тези обстоятелства няма да е необходимо да плащате нищо. Тоест, купувате патент за определен период от време и след това просто правите фиксирани вноски за FIU и FFOMS. И нищо повече.

UTII означава плащането на фиксиран данък. И един. Но точното количество зависи от огромен брой фактори и компоненти. За всеки вид дейност те са различни. Например, големината на стаята, количеството транспорт, използвано за извършване на дейността, както и регионът на вашето пребиваване. Трябва да разберете точните данни от данъчните власти във вашия район за конкретна година и район на дейност.

Някои формули

Между другото, понякога можете да използвате специални формули, които ще ви помогнат да знаете колко точно ще бъдат задължителните плащания (без данъци) в конкретен случай. Спомнянето им е доста лесно. Въпреки че по правило държавата нарича „минимумите“ в конкретни количества, гражданите не се нуждаят от допълнителни изчисления.

На какво основание ще се определят вноските за FIU и FFOMS? Всичко зависи от това какъв вид плащане става въпрос. Така че, например, в пенсионния фонд ще трябва да извършите изчисленията по формулата: минимална заплата * n * 26% + (1% от сумата над 300 хиляди рубли годишно). Тук n е броят месеци, за които се извършва плащането. Най-често индикаторът е 12 (т.е. календарна година).

Но за здравно осигуряване ще трябва да дадете сумата, която ще бъде получена след използване на формулата: минимална заплата * n * 5,1%. Индикаторът "bg" е подобен на предишния вариант. Тоест, това е броят месеци, за които се извършва плащането. Нищо трудно или специално. Само често много малко хора използват такива формули. Правителството предпочита първоначално да предоставя конкретни данни относно фиксираните вноски. Така че, опитайте се да вземете това предвид.Както можете да видите, винаги можете самостоятелно да изчислите колко дължите на държавата за извършване на нейните дейности. Основният компонент тук е вашата печалба. Колкото по-висок е, толкова повече плащания ще бъдат извършени в определен момент. Всъщност да разберете всичко това не е твърде трудно. По-голямата част от предприемачите плащат вноски, без да вземат предвид особености. Само 23 153 рубли 43 копейки.