Днес ще разберем дали индивидуален предприемач може да работи с ДДС. Както и да е, трябва да се запознаете с най-различни данъчни системи в Русия, които се използват специално за индивидуални предприемачи. Всъщност този въпрос е изключително важен. Всъщност, в зависимост от вашето решение, размерът на данъците ще се промени, както и тяхната сума. Затова си струва да разберете за всички възможни сценарии. Може би няма да ви е изгодно да работите върху тази или онази система.

Плащат ли ДДС

Първо трябва да разберете кой плаща ДДС. В крайна сметка някои смятат, че така нареченият данък върху добавената стойност не се плаща от отделни предприемачи. Всъщност това не е напълно вярно.

Както вече споменахме, много зависи от вашата данъчна система. В някои случаи ОФ трябва да плащат ДДС. И без да се проваля. Също така това плащане се извършва от организации, които се занимават с продажби. Все пак по същия начин като предприемачите. По този начин, ако обмисляте дали индивидуален предприемач може да работи с ДДС, отговорът ще бъде „да“. Въпросът е различен - при какви обстоятелства и доколко е полезен.

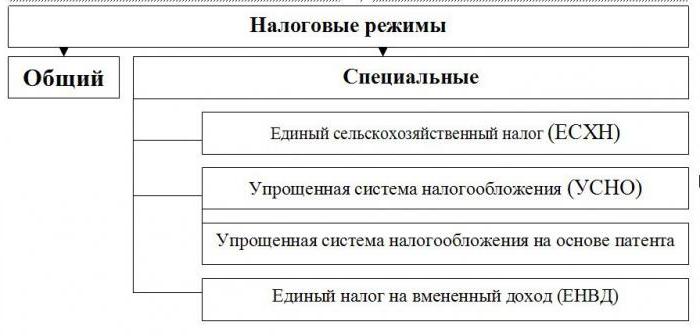

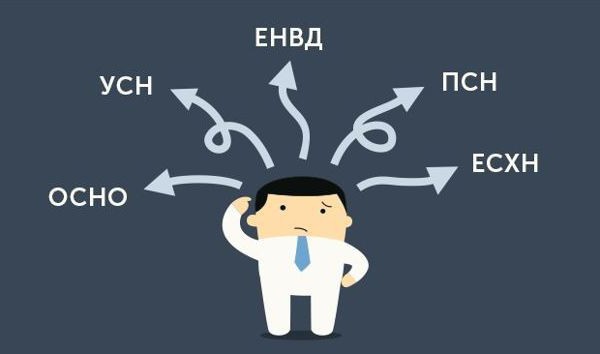

Обща система

За да разберете всичко това, ще трябва да се запознаете с различни данъчни системи. И първата опция, която се осъществява само, е IP на OSNO. Тази опция е често срещана в Русия, но не винаги е печеливша.

Общата система за данъчно облагане е опцията, която се избира от всички предприемачи по подразбиране. Ще работите върху него, ако по време на регистрацията специален режим не е посочен като IP.

Може би тази система е най-пълната във връзка с плащането на данъци. Тук проблемите с тях ще бъдат повече от достатъчни. Перфектен за тези, които ще се занимават с търговия, основно на едро. В противен случай ОС на OSNO не е много печеливша опция. По-специално, ако планирате да работите независимо и само "за себе си", ще трябва да погледнете специалното (специални) данъчни режими. Сред тях със сигурност сте избрали нещо подходящо.

DOS и данъци

И така, разбрахме дали ПР може да работи с ДДС. Но в какви случаи се осъществява тази опция? Ако изберете OSNO, тогава данъкът върху добавената стойност ще трябва да се плати без провал. По принцип именно поради това е изгодно да се избере тази система при провеждане на продажби на едро.

Което ще трябва плащат данъци на индивидуален предприемач, ако предпочита да работи, използвайки общата данъчна система? Тук списъкът не е твърде голям, но удръжките са сериозни.

Първото плащане, което ще трябва да се плати в държавната хазна, е нашето ДДС. В момента тя е 18% от получената сума за продадените от вас стоки. Точните числа ще трябва да се изчисляват всеки път сами. Както може би се досещате, това е нефиксирано плащане. Въпреки това, като повечето данъци в Русия.

Какво плаща отделен предприемач, когато работи върху OCO, в допълнение към ДДС? Данъци върху собствеността. Те се изчисляват по общи принципи за всички организации. Ако не притежавате собственост, това плащане се анулира. И можете да го избегнете.

Не на последно място е данъкът върху дохода. Индивидуалните предприемачи ще плащат 13%, когато работят върху OSNA. Но организациите бяха по-малко щастливи - очакват теглене на 20% от печалбата.

UTII

В зависимост от това как работи индивидуалният предприемач, трябва да се избере една или друга система за данъчно облагане.Както вече разбрахме, има основно. Тази опция е от полза, ако планирате да се занимавате с търговия на едро. В крайна сметка, именно тук се появява ДДС, което е в състояние да ви зарадва.

Но има и така наречените специални режими. Данъчното облагане с IP предполага свобода на избор. Вярно е, че можете да работите само в една система наведнъж. Например, най-често срещаният вариант е UTII. Или, както се нарича още, „импутация“.

Тази опция не се използва от всички. В края на краищата има специален списък от дейности, при които е възможно да се използва UTII. Ако вашият бизнес не отговаря на напредналите изисквания, ще трябва или да преминете към OSNO, или да изберете друг специален режим. UTII помага да намалите вашите премии. Така че понякога тази опция е наистина полезна. Обикновено той се избира, когато това е възможно по принцип. И няма значение дали работите със служители или само "за себе си."

Фиксирано плащане

Може ли индивидуален предприемач да работи с ДДС? Вече разбрахме, че като цяло такава възможност се осъществява. Но само с основно. Какво да направите, ако изберете „импутиране“? Тук можете само да се радвате. Защо?

Работата е там, че UTII означава плащането на фиксиран данък. Вярно е, че изчислението ще се извърши, като се използват установените коефициенти за определен данъчен отчетен период. Размерът на плащането ще зависи от множество фактори: големината на помещенията, използвани във вашия бизнес, броя на служителите или превозните средства и т.н. Всеки вид дейност се характеризира със собствени критерии, които влияят върху размера на платения данък. Вземете предвид този фактор при избора на данъчна система.

Отличителна черта на UTII е, че в този случай данъците на отделните предприемачи не зависят от доходите ви. Следователно понякога този сценарий наистина може да се окаже полезен. Например, когато имате високи печалби, а размерът на данъка, като се вземат предвид всички фактори, се оказва малък.

патенти

Какво следва? Данъчното облагане с IP е много труден въпрос. Всяка година руското законодателство претърпява промени, които доста често имат положителен ефект върху предприемачеството. Например наскоро беше въведен нов специален данъчен режим. Нарича се патент.

Какво се разбира под него? Ще трябва да закупите специален документ, потвърждаващ правото ви да извършвате тази или онази дейност - патент. Това е единственото плащане, което се изисква от вас. След като няма данъци и други вноски, не плащате в държавната хазна. Можем да кажем, че всичко се плаща предварително.

Патентният режим не е наличен за всички видове дейности. Но той е идеален за гражданите, които искат да се опитат като индивидуален предприемач. В крайна сметка минималният срок на патент е 1 месец, а максималният - година. След това отново ще трябва да закупите това разрешение за извършване на тази или онази дейност.

Колко ще струва патент? Всичко зависи от няколко фактора. Първо, от вашите занимания. Второ, от региона на пребиваване (регистрация като предприемач). Трето, от периода, за който е придобит документът. Както вече споменахме, IP не трябва да плаща данъци при работа по тази схема.

USN

Вярно, разговорът не свършва дотук. Всъщност индивидуалните предприемачи имат избор на данъчна система и то не толкова малко. Друг вариант е USN. За IP адреси често тази опция е от полза и е подходяща и за минимална загуба на пари. Хората го наричат „опростен“.

Основното предимство на тази система е, че тя не изисква никакви допълнителни документи и огромно количество отчети. Например, във всички предишни случаи ще трябва да регистрирате касов апарат, да водите специална книга за приходите и разходите, както и чекова книга.И когато работите върху опростената данъчна система за IP, тези форми за отчитане не са налични. Достатъчно е да подавате данъчна декларация веднъж годишно.

Какво плащаме за USN

Какво плаща индивидуален предприемач, ако реши да работи по „опростена сметка“? Има няколко варианта. Първото е, когато имате и приходи, и разходи. В този случай ще трябва да заплатите данък в размер от 5 до 15%, който се взема от получената сума след приспадане от печалбата на всичките ви разходи за извършване на бизнес. Точната данъчна ставка зависи от вашия бизнес и регион на пребиваване. Ще трябва да разберете тези данни в данъчната служба на вашия град.

Ако нямате разходи, тогава е по-препоръчително да платите на държавата според втората схема. Тя включва плащане на 6% от печалбата ви годишно. И нищо повече. Само удръжки в пенсионния фонд и в задължителната здравноосигурителна каса. Тези плащания се фиксират ежегодно във фиксирана сума. Вярно е, че ако печалбата ви е повече от 300 000 рубли годишно, тогава ще трябва да прехвърлите допълнително 1% от печалбата си.

Може ли индивидуален предприемач да работи с ДДС при избора на опростена данъчна система? Не, това не е изключено. Всичко, което индивидуалният предприемач може да направи в този случай, е да избере конкретна схема за изчисляване на данъка. „Доход - разходи“ е перфектен, когато имате огромни разходи в бизнеса. В противен случай е препоръчително да изберете опцията с изплащането на 6% от печалбата.

Единен земеделски данък

Последното подравняване, което само се извършва, е UCN. Индивидуалният предприемач трябва да използва това данъчно облагане, ако работи със селскостопански продукти или ги преработва. И сами.

В действителност такъв вариант е изключително рядък в Русия. В крайна сметка той означава доста сериозен данъчна тежест. Така че предприемачите, които се занимават със селскостопански дейности, предпочитат да работят върху OSNO или патенти. По-рядко срещан е USC. Сега е ясно кой плаща ДДС и коя данъчна система да избере.