Данъчният кодекс установява определени изисквания за субектите, получаващи доход. По-специално законодателството урежда задължението да се плащат задължителни вноски в бюджета от доходи, подлежащи на облагане. За да осигурят контрол върху плащанията на данъци, упълномощените органи изискват от предприятията да предоставят официални документи. Те съдържат информация не само за получения доход, но и за сумите на начислената, удържана и платена такса. Нормативните актове одобряват унифицирани форми на такива документи.

Законодателите периодично преразглеждат действащите разпоредби. От 2016 г. е въведен документ 6-NDFL - ново отчитане за всички работодатели. Тя се предоставя не само от предприятия, които имат служители, но и предприятия, които изплащат доходи на лица, които не са техни служители. Правенето на записи в този документ в момента е придружено от редица трудности. На първо място, те са свързани с недостатъчно пълни обяснения, дадени в регулаторните актове на Федералната данъчна служба. Въпреки това, всички предприятия трябва да се справят с новия ред. Помислете допълнително какво представлява документ 6-данък върху доходите на физическите лица.

Ново отчитане за всички работодатели

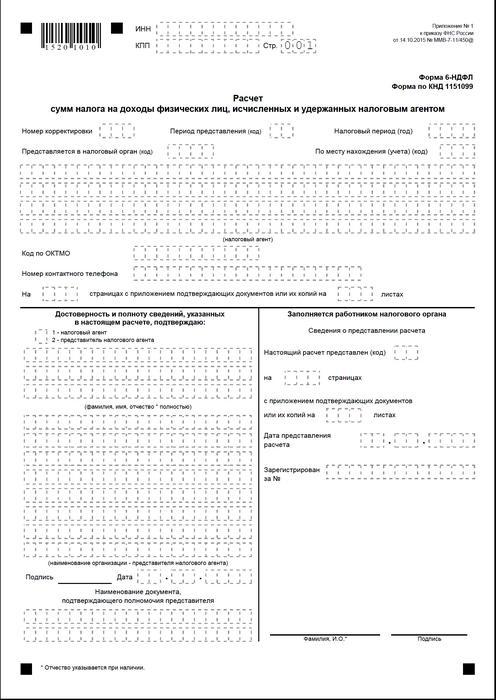

Редът за изпълнение, описанието на необходимия формат за представяне на документа в електронен вид е обяснен в Заповед от 14.10.15 г. № MMV-7-11 / 450. Този регулаторен акт обаче не дава отговор на всички въпроси, възникнали при платените. Документ 6-NDFL, чиято форма е представена в статията, се съставя в цялата компания или предприятието като цяло. Много организации използват онлайн услуги или специални програми, за да опростят процеса.

Къде е предоставен документът?

Изпраща се до същия контролен орган, където се превежда самият данък. 6-личен данък върху доходите се предоставя:

- Руски организации с отделни подразделения към инспектората по местонахождението на тези структурни подразделения.

- От индивидуални предприемачи, регистрирани на адреса на дейността и прилагащи патентната система или UTII, до службата за контрол на мястото на регистрация.

- Големи платци - до проверката на мястото на регистрация или регистрация на съответния клон.

Под каква форма е представен документът?

Тези, които преминат 6-доходния данък, могат да го изпратят с препоръчано писмо или да го представят лично на проверката на хартия. Такива опции са подходящи за онези стопански субекти, в които средният брой на заетите, които са получили доход през съответния период, е по-малък от 25 души. Други, по-големи предприятия трябва да бъдат осигурени с изчисляването на 6-доходния данък върху доходите в електронен вид.

Кога трябва да изпратя документ?

На първо място, заслужава да се каже, че законодателството предвижда отговорност за късното предоставяне на 6-данък върху доходите. Сроковете за изпращане на документа са следните:

- За 2016 г. - 1 април 2017 г.

- В продължение на 9 месеца 2016 - 31 октомври 2016 г.

- За полугодието - 1 август 2016 г.

- За 1-во тримесечие - 3 май 2016 г.

Санкцията за нарушение на установените периоди е 1 хиляда рубли. за всеки месец. Освен това службата за контрол има право да замрази разплащателната сметка на предприятието, ако забавянето при подаването на документа е повече от 10 дни. Ако формуляр 6-NDFL съдържа невярна информация, глобата ще бъде 500 рубли. за всяка хартия. Трябва също така да се има предвид, че ако датата, на която се изисква документацията, е същата като празник или уикенд, тогава крайният срок се прехвърля на следващия работен ден.

6-ДДС: форма

Споменатата по-горе заповед изяснява основните моменти по отношение на подготовката на документа. Съществуват редица изисквания към платеца при кандидатстване за 6-данъчен данък. Пробата се съставя:

- В съответствие с данните, присъстващи в счетоводните регистри. Те включват, по-специално, начисления и изплатен доход, предоставените удръжки, изчислени и удържани данъци.

- Прогресивно общо. Това означава, че в началото информацията се обобщава за първото тримесечие, след това - за полугодието, след това - за 9 месеца. и за цялата календарна година.

Не цялата информация, която трябва да бъде въведена, винаги се поставя на една страница. В този случай се съставят толкова листа, колкото е необходимо. Общите показатели се отразяват в такива случаи на последната страница. Освен това всички листове, започвайки от заглавната страница, трябва да съдържат номерирането ("001", "002" и т.н.).

Важен момент

Тези, които преминат 6-личен данък върху доходите, трябва да са запознати с забраните по отношение на обработката на документа. По-специално, не е разрешено:

- Коригиране на грешки с помощта на коригиращи инструменти.

- Отпечатайте от двете страни на същия лист.

- Подвързване на страници, което води до повреда на документа.

Попълването на 6-NDFL се извършва с мастило от виолетов, черен или син цвят. Ако документът е съставен на компютър, се използва шрифта Courier New, размерът на буквите е 16-18 pt.

Включва показатели за запис

Установяват се следните правила:

- Всеки параметър съответства на едно конкретно поле. Състои се от фиксиран брой познанства.

- Въведете само 1 индикатор във всяко поле. Изключение от това правило са параметри, чиято стойност е посочена като десетичен дроб или дата. За записване на последното се използват 3 полета по ред: ден (две познати), месец (2 клетки), година (четири клетки). Те са разделени с точка. Десятъкът е посочен в две полета. Те също са разделени с точка. Цялото поле се вписва в първото поле, дробната част се вписва във второто.

- Формуляр 6-NDFL трябва да съдържа показатели и подробности за сумата. Ако няма стойности, първата е нула ("0").

- Цифровите и текстовите графики трябва да бъдат попълнени отляво надясно от крайната клетка или от ръба на полето, предназначени да показват стойността на индикатора. Ако за някой параметър не е необходимо да се използват всички познати, в празните секции се поставя празно. Подобно правило важи за десетичните дроби (например, 123 ------. 60).

- Изчисляването и посочването на данъка върху доходите на физическите лица се извършва в пълни рубли. В този случай се прилагат правилата за закръгляне (по-малко от 50 копейки. Изхвърля се, а 50 и повече копейки - трябва да се закръглят до пълната рубла нагоре).

- Декларацията за 6-доходен данък се съставя за всеки ОКТМО.

- На всеки лист в определено поле трябва да се постави номерът на компилация и подпис.

Титулна страница

Формуляр 6-NDFL съдържа следните полета:

- "INN". Индивидуалните предприемачи трябва да посочат информацията в съответствие с удостоверението си за регистрация в инспекцията. За организациите TIN се състои от десет цифри. В тази връзка тиретата се поставят в последните две клетки на полето: 1234567890--.

- "PPC". Индивидуалните предприемачи не попълват това поле. Юридическите лица посочват контролната точка, получена в IFTS. 6-NDFL за отделни подразделения съдържа счетоводния код при проверката на тяхното местоположение.

- „Номер за корекция.“ Ако тримесечната форма на 6-данъчен данък върху доходите се подаде за първи път, поставете "000", ако първата корекция - "001", втората - "002" и така нататък.

- „Период на подаване“. Това е кодът за периода, за който се предоставя 6-доходно отчитане на данъка върху доходите.

- „Предоставено на органа.“ В това поле кодът на услугата, до която се изпраща документът.

- „Данъчен период.“ Този ред съдържа годината, за която е предоставена информацията (например 2016 г.).

- „По местоположение / счетоводство.“ Подходящият код трябва да бъде посочен в тази колона.

- "Данъчен агент." Организациите трябва да въведат пълното си име според учредителната документация.Индивидуалните предприемачи ред по ред посочват фамилното име, името и отчето.

- OKTMO код. Организациите трябва да въвеждат информация на мястото или местоположението на отделна структурна единица. Индивидуалните предприемачи трябва да посочат кода OKTMO на адреса на пребиваване. Индивидуални предприемачи, които използват патентната система или UTII, въвеждат информация в съответствие с общината, в която са регистрирани като платци на тези вноски.

- „Телефон за връзка“. В това поле трябва да посочите номера, чрез който службата за контрол може да се свърже с платеца.

- „На страниците.“ Броят на листовете, съставляващи формата на 6-NDFL (например „003“), е посочен тук.

- „С прикачена придружаваща документация и копия.“ Тази колона показва броя на листовете, които са приложени към 6-данък върху доходите на личните лица.

Примерният документ съдържа също блок, потвърждаващ пълнотата и надеждността на данните. Нека го разгледаме по-подробно.

Блок за потвърждение

В първото поле IP трябва да бъде зададено на "1", а организацията - "2". Останалите колони на блока за потвърждение показват:

- Ред по ред насочете се в съответните полета, ако документът е предоставен от организацията. След това директорът на юридическото лице поставя датата и подписа.

- Ред по ред представител на предприятието, ако документът е представен от физическо лице. След това субектът поставя своя подпис и дата на съставяне. Освен това той посочва името на документа, което потвърждава неговия авторитет.

- Подпис и дата на съставяне, ако формуляр 6-NDFL е предоставен от индивидуален предприемач.

- Ред по ред упълномощено физическо лице на организация, действаща като представител на юридическо лице, по отношение на което е съставен документ. Освен това се посочва името на компанията, чийто служител е това образувание, както и документ, потвърждаващ неговия авторитет.

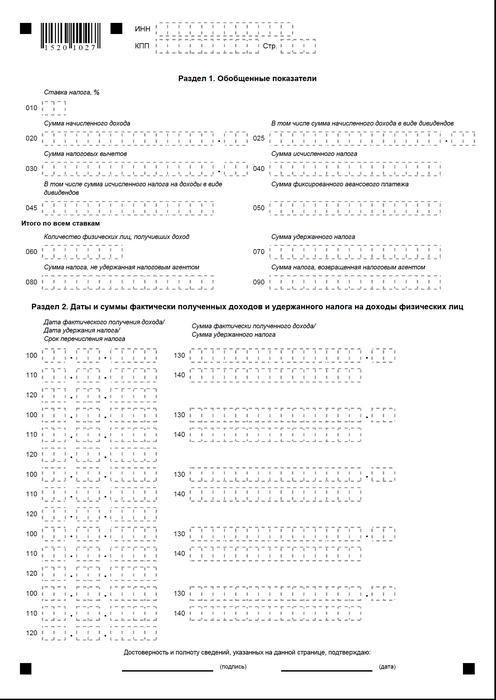

Раздел 1

6-личен данък върху доходите на STS се съставя за всички служители натрупано от началото на периода с подходяща ставка. В случай че доходът е изплатен с различни ставки, тогава Разделът трябва да бъде съставен отделно за всеки от тях. Изключение правят линии 060-090. Ако всички необходими индикатори не могат да бъдат поставени на един лист, се съставят толкова страници, колкото е необходимо. Общата ставка за залози (стр. 060-090) пасва на първата страница. Помощ 6-PIT съдържа редовете:

- 010. Посочва ставка на данъка върху доходите на физическите лица.

- 020. Той дава размера на начисленото възнаграждение за всички служители на база натрупване от началото на периода.

- 030. Тук е посочена обобщената сума на предоставените удръжки, което намалява облагаемия доход. Тя се дава кумулативно от началото на периода.

- 040. Този ред трябва да съдържа обобщената сума на данъка, изчислена за всички служители. Стойността се посочва чрез кумулативната сума от началото на периода.

- 045. Този ред съдържа обобщената сума на начисления данък под формата на дивиденти. Сумата се дава на база начисление от началото на периода.

- 050. Този ред указва размера на фиксираните аванси за всички служители. Взема се за намаляване на стойността на начисления данък върху доходите на физическите лица от началото на периода.

- 060. Този ред трябва да посочва общия брой на заетите лица, които са получили облагаем доход през отчетния период. При уволнение и наемане за един период от време на един и същ служител броят на служителите не се коригира.

- 070. Този ред показва общата сума на удържания данък. Той се записва на база начисление от самото начало на периода.

- 080. В този ред трябва да се посочва общата сума на данъка, която не е удържана от агента.

- 090. Тук се записва сумата на данъка, която агентът връща на платеците по чл. 231 Данъчен кодекс.

Раздел 2

Той трябва да посочва номерата, по които служителят действително е получавал доходи и от тях са били удържани задължителни удръжки в бюджета.Раздел 2 също трябва да включва условията на прехвърлянето, както и обобщена информация за всички служители за изплатеното им възнаграждение и удържани суми. В този блок имам следните редове:

- 100. Тя трябва да посочва датата, на която действително са получени приходите, отразени в стр. 130.

- 110. Тук се посочва номерът, на който е извършено приспадането на задължителното плащане към бюджета от действително получения доход, отразено в стр. 130.

- 120. В този ред се посочва датата не по-късно от която сумата на данъка трябва да бъде преведена.

- 130. Тук те дават сумата на получения доход действително към датата, посочена в стр. 100. Освен това приспаданият данък не се приспада от него.

140. На този ред се изписва обобщената сума на удържаното задължително плащане към датата, посочена на страница 110. Ако са определени различни периоди на плащане за доходи от различни видове, но с един и същ брой на действително получаване, линиите 100-140 трябва да се съставят отделно за всяка дата на прехвърляне , Ако доходите не са изплатени на служителите и не е направено приспадане от тях, документът все още трябва да бъде представен на надзорния орган. В този случай индикаторите ще бъдат нулеви.

пример

През първото тримесечие на 2016 г. LLC натрупа приходи на 19 служители. В съответствие с трудовите договори възнаграждението се изплаща ежемесечно на 10-ия ден. Данъчната ставка, която се прилага за дохода, е 13%. Датата на действителното получаване на печалбата е последният ден от месеца, за който се начислява. Тази разпоредба е дадена в чл. 223, ал. 2, ал. 2 Данъчен кодекс. Данъкът за удържане от дохода на платеца е необходим към момента на тяхното действително изплащане - 10-то число. Това изискване е установено в чл. 226, ал. 4 от Данъчния кодекс. Прехвърлянето на данък в бюджета трябва да се извърши не по-късно от деня, следващ деня на издаване на заплатата, тоест не по-късно от 11-ия. 6-личен данък върху доходите се съставя за първото тримесечие:

За януари:

- Размерът на заплатата, начислена на служителите - 1450 300 рубли.

- Данък върху доходите на физическите лица - 188 539 п.

- Датата, на която реално са получени доходите, е 31 януари.

- Датата на удържане на данъка е 10 февруари.

- Последната дата за прехвърляне на данък върху доходите на физическите лица в бюджета е 02/11/2016.

За февруари:

- Размерът на приходите, натрупани на служителите, е 1450 300 рубли.

- Размерът на данъка - 188 539 п.

- Броят на действителните доходи е 29 февруари.

- Датата, на която е удържан данъкът, е 10 февруари.

- Последната дата, в която плащането е внесено в бюджета, е 11. 03. 2016 г.

За март:

- Начислени за служители - 1450 300 п.

- Данъкът възлиза на 188 539 рубли.

- Броят на действително изплатените обезщетения на служителите е 31 март.

- Датата, на която е удържан данъкът, е 8 април (тъй като 10.04 съвпада с почивния ден, счетоводителят преведе дохода на 8-ми и извърши приспадането на същата дата).

- Последният ден на задължителното бюджетно плащане е 11.04. 2016 г. (броят е отложен за 9 април - събота до най-близкия работен ден).

Освен това един от служителите, данъчен резидент RF, 8 февруари получи дивиденти. Общата им сума е 20 хиляди рубли. Датата, на която е удържан данъкът, е 8 февруари, последният ден от превеждането му е 9 февруари 2016 г. Ставката е 13%.

данни

Заповедта на Данъчния инспекторат дава само обща представа за правилата за изготвяне на документ 6-NDFL. На практика счетоводителите имат различни въпроси, които трябва да решат сами или да търсят допълнителни разяснения от надзорния орган по мястото на регистрация на предприятието. Независимо от това, експертите не изключват, че в бъдеще инструкциите за подготовка на нови доклади ще бъдат допълнени или че официалните структури ще дават изчерпателни обяснения по всички въпроси.

Вече е ясно обаче, че формирането на документа е процес, който изисква специално внимание. Много счетоводители го намират за доста трудоемък. Независимо от това, те трябва да разберат ситуацията, тъй като за непредставяне или ненавременно подаване на доклади се налага глоба.

Освен това контролните органи могат да блокират парични транзакции в сметката на платеца. Установени са и санкции за неточни данни в документа. Трябва също така да се има предвид, че отчитането на данъка върху доходите с 2 доходи не е отменено. Това означава, че той също трябва да бъде изпратен на надзорния орган. В момента Министерството на правосъдието регистрира Заповед от 10.30.15 г. № MMV-7-11 / 485. Трябва да му бъде одобрена нова форма на данък 2 доходи. Той ще бъде използван от платците при подготовката на документация за 2015 г.

заключение

Според много експерти ще бъде доста трудно за компаниите, които планират да предоставят доклади за доходите на личните доходи на хартия, които да обобщават информация за всички служители и в същото време отделно да показват данни за ставките, датите на изплащане на заплатите, удържането и приспадането на задължителните плащания в бюджета. В тази връзка експертите сега препоръчват генерирането и подаването на документация в електронен вид. С помощта на специални програми можете да направите този процес автоматизиран.

В този случай участието на счетоводителя, както и броят на вероятните грешки и неточности ще бъдат минимални. Информацията за всички служители ще бъде обобщена в документацията от програмата, след което подготвеният доклад може да бъде проверен и изпратен до данъчния орган чрез комуникационни канали. Ако фирмата няма възможност или нужда от инсталиране на специални услуги, счетоводителят може да попълни документацията ръчно.

В този случай е необходимо ясно да се следват наличните инструкции, да не се допускат грешки, неточности. Особено внимание трябва да се обърне на показателите за доходи, удръжки, дати на плащане. Имайте предвид прехвърлянето на дати от почивните дни и празниците в следващите работни дни. Този момент за някои предприемачи може да стане решаващ. Струва си да се каже, че предприятията с повече от 25 служители не получават избор. Те не могат да представят доклади на хартия. За тях е установена само една поръчка - изпращане на документи по комуникационни канали.  Навременната и правилно подготвена и изпратена отчетност е отговорност на платеца. Изпълнявайки го, стопанският субект спазва изискванията на закона, елиминира вероятността да го привлече под съд. В този случай удръжките трябва да се правят не само на хартия, но и наистина да се насочват към бюджета. За забавено плащане или укриване на задълженията на платеца лицето също носи отговорност. На свой ред регулаторните органи получават възможност да извършват навременна проверка и обобщават получената информация.

Навременната и правилно подготвена и изпратена отчетност е отговорност на платеца. Изпълнявайки го, стопанският субект спазва изискванията на закона, елиминира вероятността да го привлече под съд. В този случай удръжките трябва да се правят не само на хартия, но и наистина да се насочват към бюджета. За забавено плащане или укриване на задълженията на платеца лицето също носи отговорност. На свой ред регулаторните органи получават възможност да извършват навременна проверка и обобщават получената информация.

Форма 6-NDFL