Qué es el sobregiro: saldo deudor en la cuenta de un cliente (persona física o jurídica) que surge como resultado de los préstamos por sobregiro.

Es el instrumento de préstamo a corto plazo sin garantía más simple. La esencia del sobregiro: se utiliza para ejecutar documentos de pago si la cuenta no está disponible temporalmente o es insuficiente.

Términos de uso

El cliente, como regla, puede usar el sobregiro para una operación por el monto total dentro del límite establecido, o en partes (en tramos). Que es sobregiro? Esencialmente un préstamo, pequeño préstamo a corto plazo. Debe ser devuelto. La fecha de reembolso de cada parte (tramo) proporcionada bajo el límite de sobregiro es la fecha de reembolso de la deuda por el monto de la parte provista (tramo).

Un aumento en el límite de sobregiro generalmente se realiza después de la solicitud del cliente (solicitud) en ausencia de deudas vencidas con el banco. El límite de sobregiro puede ser reducido por el banco de conformidad con los requisitos establecidos por la ley y las normas del propio banco.

El banco acumula intereses por sobregiro en el último dia bancario meses, dependiendo de la deuda. Después de que el cliente haya pagado la deuda y los intereses acumulados durante el plazo del servicio, el banco tiene derecho a proporcionar un sobregiro al cliente en las condiciones establecidas por el contrato. El cliente puede usar el monto del sobregiro para llevar a cabo cualquier operación legal.

El procedimiento para proporcionar sobregiro salarial

El sobregiro para una tarjeta salarial se proporciona en la tarjeta principal solo si se ha elaborado un acuerdo de servicio salarial correspondiente utilizando una tarjeta bancaria entre la organización que contrató al cliente y el banco mismo.

El comienzo del plazo para la concesión se considera el momento de la formación de la deuda después de cada transacción contra el sobregiro proporcionado. El período de provisión se cuenta desde el momento en que se genera la deuda. Termina con acreditar dinero en su propia cuenta para la contabilidad de la deuda.

Si la tarjeta se recibe bajo las condiciones proyecto salarial Mientras el cliente trabaja en la organización, su tarjeta se atiende de acuerdo con las tarifas desarrolladas para la empresa empleadora. Las tarifas pueden aclararse en su empresa. A menudo, los empleadores pagan con sus fondos el mantenimiento anual de las tarjetas emitidas a los empleados.

Después del despido de la empresa y la recepción por parte del banco de servicio de la notificación correspondiente, la tarjeta de plástico se paga y luego se atiende de acuerdo con las tarifas actuales para tarjetas de débito. Para el servicio anual, por supuesto, se cobra una comisión.

En caso de despido, la tarjeta no se cierra automáticamente. Si el cliente desea rechazar el uso posterior de la tarjeta, debe entregarla a los empleados del banco completando una solicitud. Importante: si la tarjeta se reparte a la empresa, no se cierra automáticamente. Es necesario elaborar la aplicación adecuada usted mismo.

Sobregiro de crédito

Esta es la provisión de un préstamo específico por un monto que excede el efectivo restante en la cuenta sobre la base de un acuerdo especial (acuerdo). Se realiza mediante transferencia bancaria o mediante el uso de dinero de acuerdo con las instrucciones del cliente, si se ha emitido una tarjeta de crédito con sobregiro antes.

La pronta toma de decisiones sobre el tema de los préstamos juega un papel importante en las condiciones modernas. Al reducir el tiempo de toma de decisiones sobre préstamos, el banco atraerá más clientes, aumentará los ingresos y aumentará su facturación.

¿Cómo conectar el sobregiro? El registro requerirá la provisión de un paquete de documentos acordado. Cada banco tiene requisitos personales, condiciones, obligaciones de las partes. Sin embargo, están sujetos a la ley. La conexión se puede hacer de forma declarativa si el cliente desea agregar este servicio. Algunas instituciones inician de forma independiente la conexión del servicio, sin una declaración del usuario.

Si recibió una tarjeta gratis cuando solicitó un préstamo, recuerde que su servicio es gratuito solo hasta que el préstamo se pague (también antes de tiempo). Al pagar un préstamo, el servicio de la tarjeta se paga, se le cobra una comisión. Para rechazar el uso posterior de la tarjeta, es necesario entregarla a los empleados del banco completando una solicitud de cierre.

¿Cómo se hace el cálculo?

El cálculo del sobregiro es un mecanismo complejo. Depende de la política del banco, términos de provisión, solvencia, reputación del cliente. Primero, determine el límite de crédito. Para esto, los empleados del banco utilizan un mecanismo para evaluar los riesgos potenciales en sus cálculos.

La forma más fácil de calcular el límite para las tarjetas de salario. Por lo tanto, el sobregiro es fácilmente vinculado por los bancos a las tarjetas de salario. Sobre la base de extractos de las cuentas salariales, los gerentes rastrean la frecuencia de los recibos y las cantidades acumuladas para el empleado de la empresa. Según los datos, se determina un límite. Se ajusta mensualmente según el volumen de negocios total mensual promedio de las cuentas de liquidación abiertas por él en el banco.

Los grandes bancos publican información útil en sus sitios web. Un cliente que haya ejecutado el servicio y haya utilizado el sobregiro puede averiguar la cantidad requerida de deducciones en el sitio web oficial del banco utilizando una calculadora de crédito.

Alivio de la deuda

El dinero acreditado a la cuenta primero participa en el reembolso del sobregiro técnico (si corresponde), luego el interés, la deuda principal en la forma prescrita por el acuerdo de sobregiro. Puede pagar todos los tipos de deuda en efectivo. El reembolso del sobregiro en la cuenta al despido del cliente de la organización que figura en el contrato se realiza:

- cancelar el monto total de la deuda con una orden de pago de todas las cuentas de clientes abiertas con el banco asociado con otras tarjetas;

- en efectivo

- acreditar dinero a la cuenta con su posterior débito por parte del banco para pagar la deuda restante.

En caso de rescisión (rescisión del acuerdo de sobregiro), el cliente está obligado a pagar todas las deudas de la cuenta a más tardar el día de la rescisión (rescisión del acuerdo de sobregiro), a menos que el acuerdo disponga lo contrario.

Sobregiro para empresas

¿Qué es un sobregiro para una empresa? Su acción no es fundamentalmente diferente del sobregiro para individuos. El mismo mecanismo para proporcionar cantidades relativamente pequeñas a corto plazo. Dado que es importante tener una opción en los negocios, el sobregiro para personas jurídicas puede ser de diferentes tipos. Las condiciones dependen del banco particular y las necesidades de la empresa. En general, hay 4 tipos principales:

- Cuando una empresa necesita cerrar sus necesidades de efectivo a corto plazo durante una o dos semanas. Tiene un período máximo de uso del tramo de 15 días (valor promedio).

- Se requieren fondos adicionales por hasta 1 mes (35 días).

- Sobregiro bancario en condiciones especiales a la tasa de refinanciación para personas jurídicas con grandes saldos mensuales promedio de cuenta.

- Para aquellas empresas que no pueden determinar de antemano cuánto tiempo necesitarán el dinero. Tiene un cierto plazo para tramos, y su costo no depende del período de uso del dinero.

El interés de la institución financiera para cooperar con un prestatario confiable es claro. Los analistas evalúan y analizan indicadores cuantitativos y cualitativos de la actividad financiera y económica de la empresa, calculan calificación crediticia

Legislación

Todos los asuntos relacionados con la provisión de un sobregiro son decididos por el destinatario y el banco (su oficina adicional, sucursal) sobre la base de un acuerdo por separado o un acuerdo adicional al acuerdo. El sobregiro está sujeto a las normas de préstamo y préstamo establecidas por el cap. 42 del Código Civil de la Federación de Rusia, que determina:

- acuerdo de sobregiro (sujeto del acuerdo);

- límite de sobregiro;

- procedimiento para emitir un sobregiro, su reembolso;

- plazo de uso;

- condiciones, tasa de interés, frecuencia de sus cambios;

- obligaciones mutuas, la responsabilidad de la institución y el cliente por el cumplimiento indebido de las condiciones requeridas del acuerdo.

Al emitir un préstamo de sobregiro, muchos bancos no requieren que la organización hipoteque propiedades, brinde garantías y otras garantías de terceros. La garantía adecuada es la rotación de fondos en la cuenta corriente. Este indicador afecta directamente el límite de fondos provistos por el banco.

Sobregiro de red

El significado del sobregiro de la "red" es el creciente número de clientes atraídos. Con este esquema, los bancos generalmente aplican el interés mínimo. Cuanto más un cliente de un banco que ha celebrado un acuerdo (acuerdo) para servicios de sobregiro atrae a empresas asociadas o filiales (participaciones) para recibir un sobregiro, menor será la tasa de interés del préstamo.

Por ejemplo, si están involucrados de 1 a 5 socios, entonces la tasa es del 17%. De 6 a 10 socios: la tasa del 15,5%. De 10 y más - 13% (el descuento depende de las condiciones de la institución financiera). Para aprovechar estos préstamos preferenciales, la empresa que atrajo a los socios debe presentar una solicitud al banco de servicios sobre la posibilidad de utilizar un sobregiro de "red".

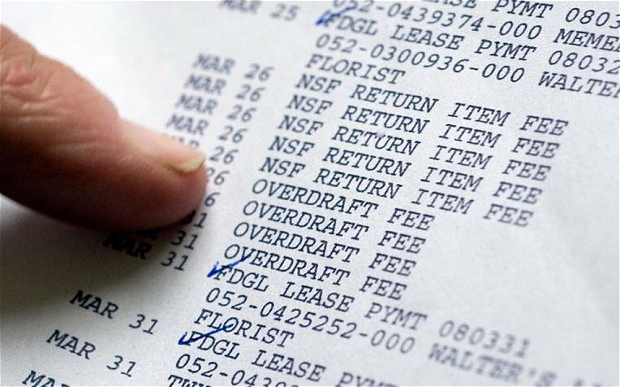

Sobregiro no autorizado

Sobregiro técnico: un saldo de cuenta de débito que no se estableció al establecer un límite de sobregiro. En lenguaje sencillo: se trata de un gasto excesivo de fondos del cliente, no autorizado por el banco. Como regla general, no es una acción deliberada del usuario o la institución financiera.

Si se produce un sobregiro no autorizado, por ejemplo, el banco no proporciona un sobregiro en la tarjeta, pero el cliente lo acepta o la deuda del cliente excede el monto del límite de sobregiro proporcionado anteriormente, el cliente debe pagarlo. Límite de sobregiro: el monto máximo de la deuda del préstamo por sobregiro por cada día (calendario). Más a menudo representa el 40-70% de la cantidad de ingresos mensuales.

Los términos de reembolso bancarios se acuerdan por adelantado. Como regla, esto es 3 días hábiles desde la fecha de notificación de su ocurrencia. Si se paga a tiempo, generalmente no se toman comisiones.

Causas del sobregiro técnico

- Cambio en las tasas de cambio en los cálculos. Si paga con una tarjeta en el extranjero o en Internet en sitios extranjeros, desde el día en que se completa la transacción hasta el día en que la información llega al banco, la tasa puede cambiar y, como resultado, puede no haber suficiente dinero.

- Al realizar pagos a través de imprinter, un dispositivo que no tiene comunicación electrónica con el banco. La tarjeta se pasa por este dispositivo y los datos permanecen en un control especial. Como regla, tales dispositivos no son comunes y, principalmente, en el extranjero.

- Al reabastecer una tarjeta a través de un cajero automático con la función de aceptar efectivo y posteriormente retirar esta cantidad, si la información sobre la operación de retiro fue recibida por el banco antes que la información sobre la operación de reabastecimiento.

- Al recibir información sobre una transacción completada en la tarjeta después de que se desbloquee el monto previamente bloqueado para el pago de esta operación.El monto, por regla general, se bloquea durante 30 días, luego, si la información sobre la transacción no ha sido recibida por el banco, nuevamente estará disponible para el cliente.

- Al realizar operaciones con tarjetas Visa sin autorización. En este caso, no se envía una solicitud al banco por la posibilidad de realizar la operación. Tales operaciones son posibles solo en pequeñas cantidades. Difieren según el tipo de establecimiento, país y tipo de tarjeta (Visa Classic, Gold o Platinum).

- Otras razones causadas por un mal funcionamiento técnico, operaciones no autorizadas, cancelación de fondos previamente acreditados erróneamente o fondos emitidos previamente erróneamente y otras razones que implicaron transacciones con tarjeta por montos que exceden el saldo de dinero en la cuenta de la tarjeta o el monto del préstamo de sobregiro otorgado .

Métodos de notificación

La notificación se puede realizar de forma oral por los números de teléfono indicados por el cliente al completar documentos para abrir una cuenta de tarjeta y emitir una tarjeta. En caso de impago del sobregiro técnico por un período determinado a partir de la fecha de notificación oral o la imposibilidad de notificar al cliente, el banco envía verbalmente la notificación escrita correspondiente a la dirección indicada por el cliente en el contrato.

Si no se cumplen estas condiciones, el sobregiro será multado. Por la presencia de un sobregiro no autorizado pendiente después de que haya transcurrido un período prescrito por el contrato desde la fecha de información verbal al cliente o desde la fecha en que el banco envía la notificación por escrito, se puede imponer una multa por el monto aprobado por la decisión del directorio del banco. El monto de la multa se debita del saldo de los fondos del cliente por el banco de forma independiente.

Cambio de tasa de interés

Si la tasa de interés para usar el sobregiro ha cambiado, es necesario renovar el acuerdo adicional al contrato. El cliente tiene derecho a estar en desacuerdo con las nuevas condiciones del préstamo. En este caso, se realiza el reembolso anticipado de las deudas por sobregiros acumulados y los intereses acumulados por su uso.

Si el contrato prevé una pérdida, los honorarios adeudados al banco dentro del período acordado desde la fecha en que la tasa de interés cambia, también deberán pagarse. Al mismo tiempo, los atrasos por sobregiro se calculan a las tarifas aplicables anteriormente (hasta que cambie la tasa de interés).

En este caso, la negativa del cliente a concluir un acuerdo adicional se considerará recibida por el banco dentro del período de tiempo establecido para concluir el acuerdo adicional, un mensaje escrito sobre el desacuerdo con la nueva tasa de interés o el banco que no recibe la respuesta del cliente dentro de este período.

Sanciones

Se imponen multas por la devolución prematura al banco de la cantidad de dinero recibida del sobregiro proporcionado anteriormente y el pago de intereses prematuro por usar el sobregiro dentro del tiempo especificado en el contrato, de acuerdo con la legislación y las condiciones de la institución financiera.

Si el sobregiro no se paga dentro de los términos establecidos por el contrato, los clientes del banco, como regla, pagan un interés mayor. Se les cobra el monto de la deuda vencida sobre la deuda del préstamo principal en la cantidad de la tasa de interés establecida para usar el sobregiro y especificada en el acuerdo de sobregiro y aumentada en 1.3-2 veces.

Cooperación mutuamente beneficiosa

El sistema de sobregiro es beneficioso tanto para las instituciones financieras como para los ciudadanos. Actualmente, durante la creciente crisis del sector bancario, casi todos los bancos del país necesitan buscar formas de seguir existiendo.

Atraer más clientes a una institución financiera aumentará sus ingresos, incluso a través de préstamos a corto plazo (préstamos). Por lo tanto, proporcionar sobregiro para los consumidores es una empresa completamente rentable.Los intereses recibidos sobre préstamos y otros fondos colocados son el elemento principal de los ingresos del banco y, por lo tanto, una de las formas de estabilizar la situación financiera.

¿Qué es el sobregiro para los ciudadanos? De hecho, un microcrédito. Le permite pedir prestada la cantidad de dinero necesaria en este momento. Los intereses se pagan solo por los fondos realmente gastados. Cuando el sobregiro, todos los montos acreditados a la cuenta, primero participan en el pago de las deudas, por lo tanto, el monto del microcrédito cambia con la recepción de los fondos.

Quien tomó el sobregiro, las revisiones a menudo son positivas. El sistema funciona de pago a pago. Esto es más conveniente y más rápido que pedir dinero prestado a otras personas. Más rentable que poner valores en una casa de empeño. El interés es pequeño, con un reembolso oportuno, es posible que no se cobre la multa (depende del contrato). Ventajas de proporcionar el servicio:

- facilidad de recepción;

- acceso rápido a recursos de crédito;

- falta de un requisito obligatorio para la provisión de apoyo a la propiedad.

El sobregiro es un instrumento financiero de beneficio mutuo. Es importante deshacerse de él sabiamente, no acumular deudas, para cumplir con los términos del contrato.