La curva de Laffer es un concepto teórico que muestra la relación entre la tasa de ingresos fiscales y los ingresos del presupuesto estatal a través de parte de los impuestos. El sistema fue desarrollado en 1974 por el economista estadounidense Arthur Laffer. A veces, los indicadores de curva se usan como argumento para recortes de impuestos.

Concepto

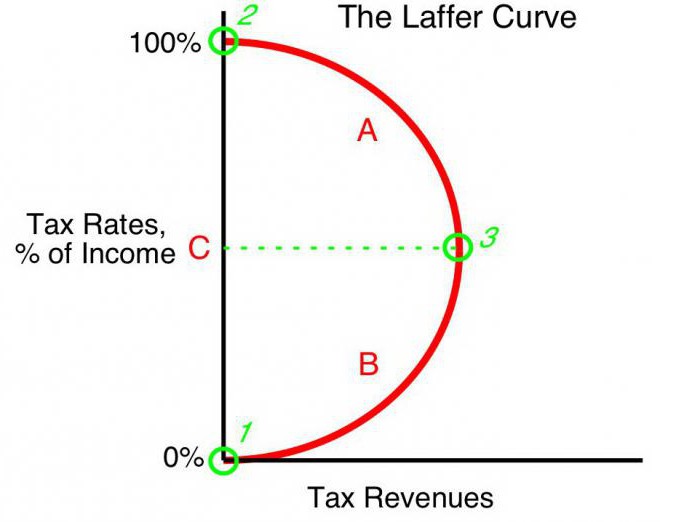

El valor de los ingresos presupuestarios a una tasa igual al impuesto sobre la renta tiende a cero (t0 = 0%). Según la teoría de Laffer, un aumento gradual en las tasas impositivas dará como resultado un aumento menor en los ingresos tributarios en un punto donde un aumento adicional en las tasas impositivas reduce los ingresos tributarios generales. En los indicadores cuando la tasa del impuesto sobre la renta es del 100% (tmax = 100%), los ingresos caen a cero.

El punto en la curva de Laffer correspondiente a la tasa máxima de ingresos fiscales se llama punto de saturación (Tmax) En la forma, la curva de Laffer muestra que el gobierno puede lograr un nivel igual de ingresos tributarios para dos tasas impositivas diferentes (T1) - en el primer trimestre (t1) y el tercer trimestre de la curva (t3).

Teoría

La curva de Laffer se basa en los siguientes supuestos:

- Al tipo impositivo t0= 0% de contribuyentes no pagan impuestos, respectivamente, el presupuesto estatal no registra impuestos.

- Un aumento en la tasa impositiva causa dos efectos opuestos: un aumento en la participación de los ingresos estatales del presupuesto de los comerciantes y una disminución en el ingreso imponible declarado de las entidades económicas.

El segundo efecto de aumentar la tasa impositiva de Laffer se explica por:

- Reducción de incentivos al trabajo y la actividad económica. Es decir, la limitación de los beneficios que los operadores tenían en un área determinada los alienta a reducir la actividad económica y limitar sus actividades en esta área.

- Un aumento en los ingresos ocultos debido a la partida de los comerciantes en las sombras. A una tasa impositiva más alta, es beneficioso para las entidades comerciales (a pesar de los riesgos) no pagar impuestos por completo. La curva de Laffer lo muestra claramente.

- Las tendencias crecientes en el movimiento de la actividad económica, especialmente las grandes empresas, en el extranjero.

Con un cierto nivel máximo de impuestos tmax = 100% todos los incentivos para trabajar desaparecen y el punto es llevar a cabo un negocio imponible. Al no tener motivación para trabajar, las organizaciones dejan de operar. Por lo tanto, dejan de existir como objetos impositivos, respectivamente, el ingreso es cero.

Practica

La curva de Laffer describe la relación entre los impuestos del gobierno y los ingresos del tesoro, lo que nos permite encontrar un punto de saturación mutuamente beneficioso para el gobierno y los ejecutivos de negocios (Tmax) El concepto de Laffer es el modelo más famoso de la economía, cuyos autores pidieron reducir las tasas impositivas para estimular la inversión y reducir el papel del estado en la economía en aras de la competitividad.

Premisa básica para el estado política fiscal formulado sobre la base de la curva de Laffer, existe la oportunidad (bajo ciertas condiciones) de aumentar la población del presupuesto mientras se reducen las tasas.

Teoría de los Estados Unidos

El efecto verdaderamente impresionante de aplicar las lecciones del economista estadounidense en la práctica empresarial se ha logrado en algunos países. Curiosamente, además de aumentar los ingresos presupuestarios y aumentar el ritmo de la economía, hubo una redistribución significativa de los ingresos dentro de la sociedad.

En 1925, Estados Unidos redujo el alto nivel del impuesto sobre la renta personal del 73% al 25%. El presupuesto para los ingresos de este impuesto aumentó de $ 719 millones (1921) a $ 1 mil millones (1929).Además, los ingresos de los ricos (ganancias anuales superiores a $ 100,000) en el volumen total de impuestos del 28% (1921) aumentaron al 51% (1926). Por el contrario, los contribuyentes con los ingresos más bajos (menos de 10,000) pagaron el 23% en 1921, y en 1926 solo el 5% del monto de todos los ingresos tributarios.

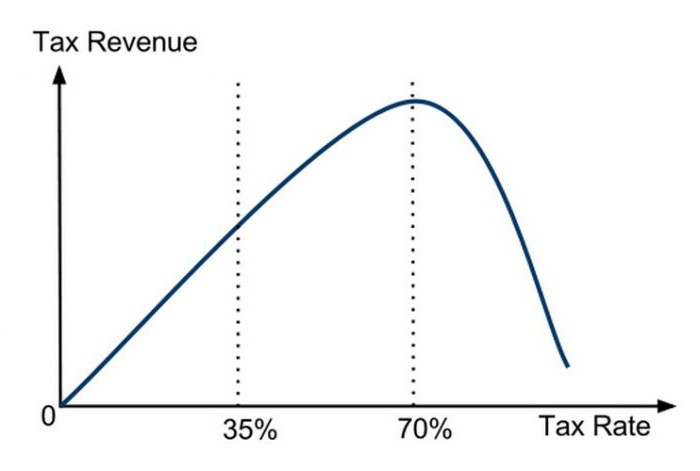

La primera aplicación directa del concepto de Laffer en la política económica está asociada con una reducción significativa en la tasa de ganancia en los Estados Unidos en 1981. La administración del presidente R. Reagan redujo la tasa impositiva máxima primero del 70% al 50%, y luego, en 1986, al 28%, y logró un efecto positivo. Luego, prácticamente se confirmó que la tasa impositiva y la curva de Laffer están interconectadas, que la teoría básica funciona.

Aplicación en Polonia

En Polonia, la experiencia con la curva de Laffer está relacionada con los impuestos especiales sobre el alcohol. El aumento de los impuestos especiales sobre el alcohol en 1999-2001 contribuyó a una disminución de los ingresos (contrario a las expectativas) del presupuesto estatal. La disminución de los impuestos especiales en 2002, por el contrario, aumentó los ingresos. Es decir, la curva de Laffer refleja la relación con la rentabilidad de cualquier tipo de impuestos, y no de ninguno específico.

Otro ejemplo polaco: un aumento en las tasas de impuestos especiales sobre los productos de tabaco provocó una disminución en los ingresos, debido a un aumento simultáneo en el uso de cigarrillos de contrabando. El aumento de los impuestos especiales en Polonia estuvo acompañado por una disminución en la producción nacional y una disminución en las ventas legales de productos de tabaco, mientras que el número de fumadores no cambió. Al mismo tiempo, las estadísticas mostraron un aumento paralelo en la economía sumergida y el contrabando. bienes sujetos a impuestos especiales. La posterior disminución de los impuestos especiales del 27% al 19% causó un aumento significativo en los ingresos presupuestarios de este impuesto.

Argumentos y contraargumentos

Aunque la curva de Laffer muestra una relación positiva entre la rentabilidad y los impuestos más bajos, el concepto tiene oponentes. Señalan que los recortes de impuestos en los años 80 en los Estados Unidos fueron acompañados por aumentos déficit presupuestario Este es un argumento fuerte en manos de los críticos, pero los partidarios responden que se produjo un aumento en los ingresos y que un déficit presupuestario cada vez mayor condujo a un aumento en el gasto presupuestario.

Sin embargo, independientemente del impacto de los importantes recortes de impuestos sobre el nivel y la estructura de los ingresos fiscales, la curva de Laffer tuvo un efecto positivo definitivo sobre el crecimiento económico de los Estados Unidos en la década de 1980.

Formas curvas

Según los economistas progresistas, la curva de Laffer describe la posibilidad de reducir la tasa impositiva para llenar el presupuesto. A menudo, los defensores del liberalismo económico utilizan el concepto para justificar los recortes de impuestos. Debe enfatizarse que, aunque el concepto de la curva de Laffer en algunas condiciones económicas justifica recortes de impuestos para aumentar los ingresos presupuestarios, no hay evidencia clara de esta conexión.

El único método verdadero de análisis estadístico es un estudio empírico de la reacción de la cantidad de ingresos fiscales a los cambios en la tasa impositiva. Algunos estudios muestran que la curva de Laffer real es significativamente diferente de la "canónica" y tiene una forma asimétrica. Establecer la tasa de maximización de los ingresos fiscales estatales es un proceso extremadamente complejo e implica numerosas dificultades.

Volatilidad

Cabe señalar que la curva de Laffer describe la relación de la "relación ideal" de impuestos e ingresos, sin tener en cuenta las tendencias de la época. Por ejemplo, en condiciones de amenaza militar, los ciudadanos están listos para soportar una pesada carga por el bien del estado. Un aumento adicional en los impuestos para fines militares conduce a un aumento en los ingresos de esta fuente. Por lo tanto, el punto de saturación en la curva de Laffer se desplazará significativamente hacia la derecha. Después de la guerra, los países suelen bajar los impuestosSu reducción puede aumentar nuevamente los ingresos presupuestarios, como resultado, la tasa impositiva (aunque en tiempos de guerra a menudo se establece por debajo del nivel de saturación) será mayor que con la tasa de saturación de la posguerra. Con el cese de las amenazas, la forma de la curva también cambia; la tasa de saturación disminuye significativamente.

Impacto de ubicación

La curva de Laffer también describe la relación entre la región y los ingresos fiscales, es decir, la forma de la curva depende de la ubicación. Las condiciones no fiscales para hacer negocios en diferentes lugares de un país pueden variar. Por ejemplo, en las regiones fronterizas, es más fácil reemplazar el alcohol doméstico gravado por impuestos especiales altos con importaciones baratas. Los consumidores se verán tentados a comprar productos menos sujetos a impuestos especiales y adquirir bienes de contrabando. La base impositiva disminuirá en consecuencia. El punto de saturación en el gráfico se desplazará significativamente hacia la izquierda en comparación con las regiones centrales, donde la entrega de productos clandestinos es complicada y menos rentable para los contrabandistas.

Corto plazo

Uno de los problemas que enfrentan los conductores de la política económica del estado es la restricción en el uso del sistema Laffer, que se asocia con la diferencia en el rendimiento de la curva a corto y largo plazo. A corto plazo, los operadores no pueden responder rápidamente a los cambios en la tasa impositiva, incluso si se está moviendo rápidamente hacia la imposición máxima.

Teóricamente, se puede argumentar que en el período ultracorto a la tasa máxima tmax = 100%, la rentabilidad del presupuesto no caerá (contrario a la teoría) a cero. Esto se debe a la reacción tardía de los comerciantes a la fuerza mayor. Los operadores reducirán gradualmente la actividad económica con la esperanza de la prudencia del gobierno, o por la inercia de la producción. Esto significa que hasta el cese completo de la actividad económica por algún tiempo pagarán impuestos por el monto del 100% de los ingresos. Además, algunas (tal vez la mayoría) de las organizaciones entrarán en el negocio oculto, pagando "diligentemente" el 100% de la tasa de los ingresos oficiales para mantener la apariencia de actividad legítima.

Largo plazo

Cuando el gobierno desarrolla una perspectiva fiscal a largo plazo, la curva de Laffer funciona con mayor precisión, lo que permite una planificación comercial más eficiente para todas las entidades económicas. Sin embargo, la optimización de la tasa impositiva basada en la curva de Laffer no es fácil para las autoridades y requiere una decisión política. El corto ciclo electoral en los países desarrollados a menudo obliga a los gobiernos a trabajar a corto plazo, limitando seriamente la aplicabilidad de las ideas de Laffer en la práctica empresarial.