L'uso di costanti iniezioni di liquidità nelle attività e nel funzionamento della società sotto forma di investimenti di capitale è un elemento obbligatorio per garantire qualsiasi attività finanziaria sul mercato. Al fine di introdurre nuove soluzioni tecnologiche, rivedere le tecnologie esistenti e conquistare nuove nicchie nel mercato, per un'azienda è sempre un elemento necessario di finanza e capitale, investimenti.

Il concetto di capitale

Nell'ambito del concetto di capitale le società comprendono l'ammontare delle sue risorse finanziarie, attraverso le quali è possibile svolgere attività imprenditoriali, di investimento e finanziarie della società.

Nella pratica dell'impresa, il capitale si riflette nel saldo passivo sotto forma di patrimonio netto e passività della società verso gli appaltatori.

Il capitale è classificato in diversi tipi:

- capitale monetario;

- capitale reale.

Il capitale monetario tiene conto della somma di tutti i fondi nel fatturato dell'azienda e nella partecipazione al processo di produzione. È diviso in se stesso e preso in prestito.

Sotto il capitale reale della società comprendere il capitale tangibile, che rappresenta una forma di proprietà, espressa in unità fisiche. Ciò include capitale fisso e circolante.

Puoi elencare una serie di fattori che hanno un certo impatto sulla scelta delle fonti di finanziamento per l'azienda:

- il mercato in cui l'azienda opera;

- le dimensioni dell'azienda e le sue linee di business;

- tecnologie applicate nel processo di produzione;

- sistema fiscale applicabile;

- esposizione del governo;

- lavorare con le banche;

- immagine aziendale.

Struttura del capitale

La formazione della struttura del capitale della società si basa sulle caratteristiche del suo funzionamento sul mercato. La performance finale dell'azienda dipende molto dalla razionalità della struttura del capitale. È anche in grado di influenzare la redditività e l'efficienza dei fondi, la liquidità dell'azienda e la sua solvibilità, il livello di rischio.

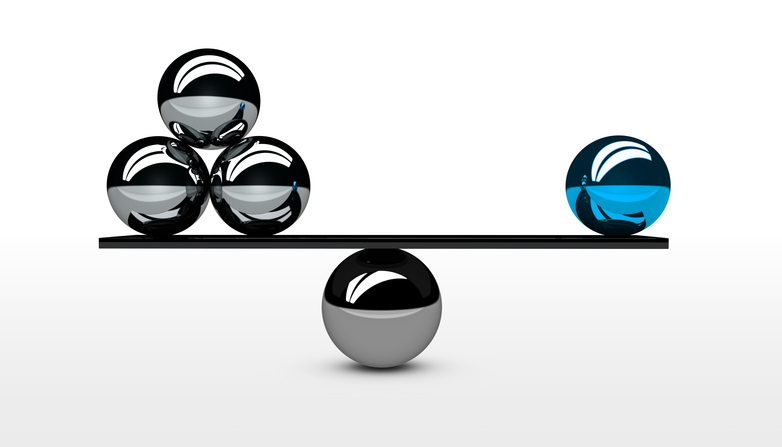

La struttura del capitale implica il rapporto tra tutte le fonti disponibili di capitale proprio e il capitale preso in prestito. In poche parole, questo è il rapporto tra il capitale proprio e quello preso in prestito.

equità

Per l'equità includere tutti i beni che la società ha in termini di un indicatore monetario, ad esempio in rubli. Questa è una valutazione totale del potenziale produttivo dell'azienda al prezzo di mercato al momento della sua acquisizione, tenendo conto dell'ammortamento. Come patrimonio netto, possiamo comprendere la differenza tra le attività dell'azienda in termini di denaro e passività esistenti.

La composizione del capitale è formata sulla base di determinate fonti. Questi includono: capitale di noleggio, contributi individuali dei fondatori, profitti dalle attività dell'impresa. Il principale tra questi è il capitale autorizzato.

Il capitale può essere classificato in utili investiti e accumulati. Il primo è l'ammontare totale dei fondi ottenuti facendo investimenti nello sviluppo e nella formazione della società. Ciò include capitale autorizzato e aggiuntivo, nonché riserve.

In base al profitto accumulato, comprendere l'intero importo del profitto ottenuto dalla società per i periodi (passato e corrente). È necessario detrarre tasse e dividendi dall'ammontare del profitto.

Capitale di prestito

Il capitale preso in prestito dall'impresa è costituito da alcuni fondi raccolti dall'impresa, che erano diretti al funzionamento dell'azienda o ai suoi obiettivi specifici.Questi fondi possono essere prelevati per un determinato periodo e a determinate condizioni. Questi fondi comprendono prestiti e prestiti, assistenza finanziaria fornita da altre società o dallo stato, l'ammontare delle garanzie e altre fonti di fondi fornite sulla base di qualsiasi garanzia di rendimento.

Il capitale preso in prestito è classificato in lungo e in breve. Le passività a lungo termine della società sono associate a un periodo superiore a 1 anno. A breve termine - fino a 1 anno.

Confronto tra capitale proprio e capitale preso in prestito

Confrontando i due tipi di capitale, possiamo trarre conclusioni sulle principali differenze:

- l'equità dà il diritto di partecipare alle attività della società, e preso in prestito esclude tale diritto;

- una variazione della quota di uno dei tipi di capitale nella struttura complessiva influisce sulla stabilità finanziaria della società. Pertanto, un aumento della quota di prestiti comporta un aumento del debito della società e ne riduce la stabilità. Questo rapporto si manifesta calcolando il coefficiente della relazione strutturale tra capitale preso in prestito e capitale proprio secondo la formula, che sarà discussa più avanti;

- in caso di fallimento, il capitale preso in prestito ha il diritto primario di ricevere fondi;

- il reddito del proprietario nella situazione del capitale preso in prestito non dipende dalla dinamica del profitto dell'impresa e, al contrario, dipende il reddito del proprietario da capitale proprio.

Il capitale preso in prestito è riconosciuto come una fonte di finanziamento "più economica", motivo per cui è ampiamente utilizzato nella pratica delle società. Tuttavia, un'alta percentuale di tale capitale nella struttura riduce la stabilità finanziaria della società, il che può portare al fallimento. È necessario un equilibrio ottimale tra prestiti ed equità.

La struttura del capitale proprio e del capitale preso in prestito può essere stimata attraverso il calcolo dei rapporti. Questi indicatori includono:

- rapporto di concentrazione azionaria;

- coefficiente di indipendenza finanziaria;

- il rapporto tra capitale proprio e capitale preso in prestito mostra il rapporto tra azioni strutturali.

Concentrazione azionaria

Il primo coefficiente viene calcolato dalla formula:

KKCK = Kcon / K * 100%,

dove kcon - equità, t.

A: il capitale totale dell'azienda, ad es.

Nel quadro di questo indicatore, viene determinata la quota di patrimonio netto nella struttura. Il rapporto di questo rapporto è del 60%, il che significa che la quota di capitale proprio dovrebbe essere almeno del 60%.

Indipendenza finanziaria

Il secondo coefficiente è calcolato dalla formula:

Klb= SC / A = p. 1300 / p. 1700

dove SK è equità, ad es.

E - le attività dell'azienda, ad es.

Possiamo parlare della dualità della natura di questo indicatore:

- da un lato, un aumento di questo rapporto porta ad un aumento dell'indipendenza finanziaria della società con un aumento del patrimonio netto;

- d'altra parte, un aumento del coefficiente porta ad una diminuzione del rendimento del capitale proprio.

Il rapporto di indipendenza finanziaria di un'impresa mostra la quota di attività della società che può essere coperta dal capitale proprio della società. La quota rimanente è coperta da fondi presi in prestito. La dinamica di crescita di questo indicatore è considerata positiva, il che significa un aumento della probabilità di estinguere i debiti da parte dell'azienda a proprie spese. Questa situazione implica una maggiore indipendenza finanziaria.

Il valore normativo di questo coefficiente supera 0,5. Un valore elevato indica la presenza dello stato dell'azienda, in cui può coprire tutti i suoi obblighi con i fondi necessari in modo indipendente, cioè senza creditori. Questa situazione indica anche l'indipendenza della società dai creditori.

Se il coefficiente è vicino a 1, ciò significa che l'impresa si sta sviluppando a un ritmo lento, ci sono meccanismi di contenimento. Se la società sta cercando di abbandonare i fondi raccolti, allora perde la possibilità di una crescita aggiuntiva dei profitti e del reddito attraverso l'espansione della produzione.

Il rapporto tra le azioni nella struttura del capitale

L'ultimo rapporto tra capitale proprio e capitale preso in prestito è il più significativo nei calcoli. È definito come segue:

Kcon = Kcon / Ks = p. 1300 / (p. 1500 + p. 1400),

dove ks - capitale preso in prestito, ad es.

Kcon - equità, ovvero

L'indicatore riflette la disponibilità di capitale rispetto ai fondi presi in prestito. Altrimenti, si può chiamare leva finanziaria (leva). Questo rapporto è molto importante nei calcoli finanziari e nella valutazione delle attività finanziarie dell'azienda. Il rapporto tra capitale preso in prestito e capitale proprio e la formula per il suo calcolo caratterizzano il grado di rischio dell'azienda, la sua stabilità e redditività.

La leva finanziaria appare quando la società inizia ad attrarre fondi presi in prestito in assenza della propria per condurre affari ed espandere gli affari. Il calcolo di questo indicatore consente alla società di determinare il punto da non superare quando si utilizzano i fondi dei creditori, in modo da non diventare finanziariamente dipendenti da essi e non fallire.

I fondi presi in prestito non sono sempre negativi, al contrario, generano un profitto nella giusta quantità, poiché consentono di finanziare l'aumento dei volumi della società e l'espansione delle sue attività, nonché la ricezione di utili aggiuntivi sulla base delle modifiche. La stabilità finanziaria della società dipende dalla dimensione dei fondi presi in prestito. Da quando viene notevolmente superato, la società cade in schiavitù a seconda dei creditori, e questo è il percorso verso il fallimento.

Opzioni per l'utilizzo del rapporto tra capitale proprio e capitale preso in prestito:

- un coefficiente positivo in cui il profitto derivante da prestiti è superiore al pagamento per essi;

- un coefficiente neutro in base al quale il profitto derivante dai prestiti è pari al pagamento per essi

- coefficiente negativo a cui la commissione per il contenuto dei prestiti è superiore al reddito da essi derivante.

Quest'ultima opzione è negativa per l'impresa e richiede l'ottimizzazione della struttura del capitale.

Problemi di ottimizzazione della struttura

Con la struttura del capitale ottimale della società, si osserva un tale rapporto tra le sue parti che è possibile garantire una combinazione razionale tra il coefficiente di redditività finanziaria e la stabilità finanziaria della società. In questa situazione, viene raggiunto il massimo valore dell'azienda sul mercato. Il processo di ottimizzazione garantisce l'adattamento dell'azienda a nuove condizioni ambientali in vista della sua sopravvivenza.

È piuttosto difficile fornire istruzioni chiare all'azienda su come ottimizzare il capitale, poiché non esiste una ricetta universale a causa dell'impatto di una serie di fattori sull'azienda. È possibile formulare criteri di ottimizzazione sotto forma di postulati:

- un livello sufficiente di redditività e rischio dell'azienda;

- diminuzione del WACC (costo medio ponderato del capitale);

- crescita del valore dell'azienda nel mercato.

I principi di base dell'ottimizzazione sono i seguenti:

- la struttura finanziaria è coerente con la strategia complessiva dell'azienda;

- aumento del valore dell'azienda grazie alla leva finanziaria;

- la crescita del debito ha senso in caso di restrizioni agli investimenti delle imprese.

conclusione

Il rapporto tra capitale proprio e in prestito è molto significativo nei calcoli finanziari dell'azienda, poiché consente di comprendere la proporzione che costituisce i fondi propri e presi in prestito. Le sue conoscenze sono necessarie per investitori, banchieri, istituti di credito e imprenditori.