לאחר שהמדינות עברו את המשבר הפיננסי העולמי, התרחש מספר גדול למדי של שינויים שונים בתחום הפיננסי. במשבר הנוכחי, בעיות כמו מערכת לניהול סיכונים הפכו לאחת החשובות ביותר. בפרט, הדבר חל על פעילויות כלכליות של מוסדות פיננסיים, כמו גם על גורמי הנגד השונים שלהם, שהפכו רלוונטיים במיוחד כיום.

מדוע זה חשוב?

אחת הסיבות העיקריות לכך שמוסדות פיננסיים עברו משבר, אומרים כלכלנים מתקדמים כי מרבית החברות לא העריכו את חשיבות מערכת ניהול הסיכונים הקשורה לשימוש במכשירים פיננסיים חדשים. לפיכך, ניתן לומר כי ניהול סיכונים מוקדם יותר לא היה רלוונטי כפי שהוא כיום. ברוסיה, המשבר השפיע בעיקר על כל אותם בנקים שבהם מערכת ניהול הסיכונים התפתחה בצורה גרועה, מכיוון שלא הייתה שום הזדמנות להשפיע על קבלת החלטות טקטיות או אסטרטגיות כלשהן, בעוד שמומחים העובדים ביחידות עסקיות לא עשו יכול היה להבין את השלמות הסיכונים של ההחלטות שהם מקבלים. תפקידן של המחלקות שהיו מעורבות בהערכת סיכונים היה להעריך את ההחלטות שכבר התקבלו ולהפיק לאחר מכן דוח.

המשבר השפיע לפחות על כל הבנקים שבנו מערכת לניהול סיכונים מוסמכת ואשר מזה למעלה מעשור אוספים, מעבדים, מנתחים מידע ואז מעריכים סיכונים. בנקים כאלה רואים בניהול סיכונים את העיקרון האסטרטגי העיקרי, כמו גם מקור ליתרון התחרותי שלהם הרבה לפני נקודת המפנה. לפיכך, בתנאים הנוכחיים, העדיפות בבנקים המסחריים ניתנת לרוב לניהול סיכונים.

מה כלול כאן?

במסגרת המשבר הפיננסי המתפתח, מערכת ניהול הסיכונים הארגוניים הופכת להיות יותר ויותר רלוונטית, המאפשרת הערכה תפעולית של מצב החברות שנמצאות בתיק ההלוואות. יחד עם זאת, גישה אובייקטיבית חשובה גם על מנת לבחון את התנאים האופטימליים ביותר לעסקה ולקבלת החלטות מושכלת בנושא או הלוואה. הפיתרון לבעיה זו פשוט בלתי אפשרי אם לא נעשה שימוש במערכת ניהול סיכונים בעלת יכולות מיומנות.

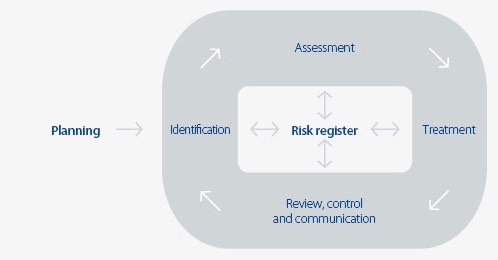

איך היא נראית?

כיום מערכות כאלה קיימות בצורה שונה כמעט בכל מוסד פיננסי או אפילו לא פיננסי, אך ברוב המוחלט של המקרים הן רק פורמליות, וכתוצאה מהן הן לא יעילות לחלוטין. כאשר אין לחברה מערכת ניהול סיכונים בנויה כראוי בענייני מכס ועניינים עסקיים אחרים, בסופו של דבר זה הופך להיות הסיבה לעבודה הלא יעילה ולפשיטת הרגל בהמשך.

ההסתברות הגבוהה למדי לשינויים בשוק הפיננסי הנוכחי של רוסיה מחייבת הקמה של מערכת ניהול סיכונים אפקטיבית באמת, שצריכה להיות תמיכה אנליטית, ארגונית, תפעולית וכמובן, תמיכה במחשבים.

לדוגמה, בבנקים מקומיים לעתים קרובות הערכת התפקיד שמילאה מערכת ניהול מוסמכת. סיכונים (ניהול סיכונים). המשימה לארגן מערכת מוכשרת באמת רחוקה מהראשונה מבין תחומי הפיתוח הקיימים, וזה נובע מהעובדה שלעתים קרובות מומחים מקומיים פשוט אינם בעלי ניסיון מעשי ומתודולוגי בתחום זה, מכיוון שנושאים כאלה החלו לטפל רק בראשית שנות ה -90 של המאה הקודמת. .

כיצד לבנות מערכת מוסמכת?

השימוש בשיטות וסטנדרטים בינלאומיים מאפשר פיתוח משמעותי של ניהול סיכונים, והופך אותו לכלי אפקטיבי באמת המספק הזדמנות להעריך באמת את כל הסיכונים שיש לחברה ולנטל עליה.

מערכת ניהול סיכונים ב מכס או כל בעיה אחרת צריכה לפתור מספר בעיות בסיסיות:

- קבע את הדירוג של החברה, אשר נלקחת או אשר תוענק לה אשראי, והאם תהיה סבירות לפירעון בעת קבלת החלטות מסוימות.

- לביסוס ההחלטות שהתקבלו.

- שפר את איכות תיק ההלוואות.

- לגבש אפשרות לספק שליטה רציפה על מצב תיק ההלוואות.

- צמצם את שיעור הפתרונות הבעייתיים.

- להגדיל את היעילות של ארגון העבודה, כמו גם למזער את עלויות הזמן עקב אוטומציה וסטנדרטיזציה.

- ליצור הזדמנויות על מנת לעקוב ללא הפסקה ובמידת הצורך, להגיב בזמן לבעיות שעלולות להתעורר אצל הלקוחות.

מערכת ניהול סיכוני אשראי

אם אנחנו מדברים על המגזר הבנקאי, אז במקרה זה ישנם מספר בלוקים עיקריים הכוללים מערכת לניהול סיכונים (ניהול סיכונים).

הערכת תיק הלוואות

על גופי הניהול של הבנק, כמו גם כל מבנה פיננסי אחר, לבצע הערכה של תיק ההלוואות ולעשות זאת ללא הרף. כך, ניתן יהיה לשפר את מערכת ניהול הסיכונים הקיימת, שתתאים לסקאלה הנוכחית של פעילות החברה, כמו גם לתוכניות אסטרטגיות.

הערכת מערכת ניהול הסיכונים של תיק ההלוואות של הבנק מבוססת על סיכון האשראי של כל קטגוריית לווים נפרדת, וכן חלוקת ההלוואות לכל הקטגוריות הללו. הבסיס לקיבוץ תיק ההלוואות בהתאם למידת הסיכון כיום הוא הדרישות הבסיסיות שקובעות בתקנה מס '254-P של הבנק המרכזי. בהתאם, תיק ההלוואות עשוי להכיל הלוואות של חמש קבוצות סיכון:

- ספק.

- במצוקה.

- חסר סיכוי.

- סטנדרט.

- לא סטנדרטית.

בהתבסס על תוצאות ההערכה, כמו גם ניתוח תיק ההלוואות, הבנק כבר מפתח את מדיניות האשראי החדשה. במידת הצורך ניתן לבצע התאמות למערכת קיימת.

חיזוי סיכוני אשראי

בנקים מודרניים המבצעים פעילויות הלוואות במהלך עבודתם, צריכים לא רק להבטיח יישום מערכת לניהול סיכונים, אלא גם לחזות אותם. כיום, מנקודת מבט זו, הבעיה החשובה ביותר היא שלבנקים מודרניים אין כלים אפקטיביים לחיזוי רמת הסיכון של תיק ההלוואות. בעיה זו חריפה במיוחד בתנאים כלכליים קשים, כאשר הביקורת מתבצעת בהתאם לתקני דיווח כספי בינלאומיים, ומנהלים מנסים להפחית את רמת הסיכון הכללי לממוצע העולמי. הפיתרון האופטימלי ביותר לבעיה זו יהיה שימוש בגישות חדשות באופן איכותי לחיזוי - ציוד מחשוב אלקטרוני, כמו גם שיטות כלכליות ומתמטיות.

לפיכך, יעדי מערכת ניהול הסיכונים יכללו את היכולת לתכנן את מבנה תיק ההלוואות, וזה חשוב ביותר בכל הנוגע לנזילות של מוסד בנקאי.

קביעת רמת הסיכון האשראי המרבית האפשרית

ראשית יש לרשום את רמת הסיכון האשראי המרבית עבור בנק במדיניות האשראי של מוסד זה. במקרה זה, ערכו יהיה תלוי ישירות באיזה סוג אסטרטגיה עוקב הבנק בתחום ניהול הסיכונים. בתהליך העבודה ניתן יהיה לשנות את מדד זה בהתאם למצב הכלכלי הנוכחי של הבנק, למצב הכלכלי הנוכחי במדינה, כמו גם למצב הכלכלי החיצוני.

בניית מבנה תיק הלוואות אופטימלי

המבנה האופטימלי יהיה תלוי ישירות באיזו רמת סיכון מקסימאלית נבחר. מבנה זה יוקם על בסיס מודל אופטימיזציה של סיכוני אשראי.

הערכת סיכוני אובדן ישיר

מערכת ניהול הסיכונים הכלכליים מוערכת על ידי ההסתברות הכמותית והאיכותית להתרחשות אירועים העלולים להוביל את החברה להפסדים, תוך חיזוי הפסדים פוטנציאליים מראש. זה גם די פשוט להעריך את הישירים, כלומר את ההפסדים שנמדדו, אשר מכמתים. סיכונים כאלה מאופיינים על ידי הדברים הבאים:

- הפחתה או אובדן מוחלט של שווי הנכסים עקב גניבה, הונאה, הפסדים כלשהם, כמו גם כשלים וכל מיני טעויות תפעוליות.

- הפסדים שהם תוצאה של טעויות בפרטי התשלום, כמו גם מחיקות או ביחס לצדדים נגדים שגויים, שבסופו של דבר לא הצליחו להחזירם.

- הפסדים בפיצויים ללקוחות מתשלומיהם.

- הפסדים עקב נסיבות משפטיות שונות הקשורות ישירות להתדיינות משפטית או כל מיני טעויות משפטיות במסמכים חתומים.

- אובדן נכסים מוחשיים עקב נסיבות מסוימות, העשויים להיות שריפה, גניבה ועוד ועוד.

- עונשים שנקבעו על ידי רשויות פיקוח ובקרה כתוצאה מהפרה של מעשי רגולציה מסוימים.

- עונשים בהנחיות רשויות המס והפסדים אחרים הנובעים מהתאמה לא תקינה של תשלומי המס העצמי, וכן הפרות של כללי הנהלת חשבונות מס שנקבעו בגלל טעויות תפעוליות שונות.

הערכת סיכונים

מערכת ניהול הסיכונים בארגון גם היא מכמתת, כלומר כאשר חוזים את עתידה האפשרי של החברה. החישוב מסתמך במקרה זה על שיטות סטטיסטיות שונות, והערך תלוי ישירות באיזו רמה הסתברות הביטחון המקובלת היא. כהערכה כמותית של מערכת ניהול הסיכונים ישנם כמה פרמטרים סטטיסטיים בסיסיים:

- הערכה של ההסתברות לאירוע שלילי המתרחש באובייקט סיכון מסוים עקב היותה של מקור ספציפי.

- הערכה סטטיסטית של תוצאת אירוע שלילי, כהערכה סטטיסטית של גודל ההפסדים האפשריים, בהתאם לסוגם, העשוי להופיע במושא סיכון נתון.

- הערכה סטטיסטית של התרחשות סטיות אפשריות ברמת הסתברות מסוימת של ביטחון מהערכת ההפסדים האפשריים.

טכנולוגיות הסתברותיות-סטטיסטיות משמשות לקביעת מקורות הסיכון התפעולי שהם באופי אלמנטים בתור.בין אלה ניתן להבחין: התרחשות של כשלים טכנולוגיים או כישלון בציוד אלקטרוני, טעויות מצד המפעילים בתהליך שירות למספר רב של יישומים מלקוחות, ועוד ועוד.

קושי או חוסר יכולת לכמת

סיכונים תפעוליים לא יכולים תמיד להעריך הערכה כמותית מוגדרת בבירור. לדוגמא, בשל טכנולוגיה לא מושלמת להעברת תיעוד או כישורים לא טובים מדי, עובד הבנק יצטרך להקדיש זמן רב יותר על מנת לספק שירות למבצע מצד הלקוח. העובדה שהבנק בסופו של דבר ייגרש הפסדים מהשימוש הלא יעיל מאוד במשאבים שלו היא ברורה לכולם, אך למעשה, הפסדים אלה לא כל כך קלים לבטא במונחים ערכיים.

במצב כזה הבנק יצטרך לבצע הערכה עקיפה, כלומר לחשב את ההפסדים שלא נקראו. מערכת ניהול סיכונים כזו בארגון לא נמצאת לעתים קרובות כל כך בצורה שהיא צריכה להיות, אך למעשה היא נחוצה בחברות רבות. מערכת הפסדים כזו מחושבת ממקורות או מחפצים של סיכון תפעולי, במקרה שלא ניתן לקבוע באופן חד משמעי מספר מסוים שיכול לאפיין את רמת ההפסדים הסבירה.

בפרט, הפסדים מסוג זה עשויים להתרחש עקב:

- הפחתת איכות השירותים או השירותים הניתנים, מה שמוביל בהכרח להפחתת בסיס הלקוחות.

- מחסור בהכנסות.

- אובדן איכות התהליכים הבנקאיים השוטפים, מה שמעורר את הצורך בהקצאת כספים נוספים.

- אובדן מוניטין, מה שמוביל בסופו של דבר גם לאובדן בסיס הלקוחות.

- הפסקת החברה עקב אירועי לוואי שונים. לדוגמא, תקלה טכנולוגית של ציוד חשוב כלשהו יכולה לעבור אירוע זה.

כיצד מתבצעת ההערכה במקרה זה?

הערכה איכותית במקרה זה נעשית במומחיות. על מנת להבטיח יישום יעיל של מערכת ניהול הסיכונים, במקרה זה, יהיה צורך לקבוע את הקריטריונים וגורמי הסיכון שיהיו רלוונטיים לציין בטבלה מיוחדת, המכילה סולם דירוג.

זה די שימושי להשתמש בהערכות איכותיות על מנת לזהות אזורים בעלי סיכון מוגבר, כמו גם כדי להבין עד כמה הנהלים לביצוע פעולות מסוימות תואמים את הנוהג הקבוע.

שיפור מערכת ניהול הסיכונים הוביל לכך שוועדת באזל גם הציעה להעריך את ההפסדים המותנים, כלומר הפסדים שהחברה הייתה יכולה להיגרם במהלך עבודתה, אך היא יכולה להימנע עקב הופעתם של נסיבות חיוביות מסוימות.

מה יכול להיות האובדן?

הפסדים מסיכונים תפעוליים במקרה זה מחולקים לשתי קטגוריות עיקריות:

- קטנות המופיעות לעיתים קרובות למדי וצפויים או ממוצעים.

- גדולים, המופיעים בתדירות נמוכה יותר, כתוצאה מהם ברוב המכריע של המקרים בלתי צפויים.

לעיתים קרובות ניתן לחזות הפסדים ממוצעים על סמך הניסיון האישי של החברה, כך שפיתוח מערכת לניהול סיכונים כרוך בהכרח בהשלמתה מחדש בתחזיות כאלה. לצורך קביעת הפסדים כאלה, יש צורך לנהל תחילה חשבונאות אנליטית מעמיקה של הוצאות שנגרמו כתוצאה מסיכונים תפעוליים בקטגוריות מסוימות.

לא ניתן לאמוד הפסדים בלתי צפויים על סמך הסטטיסטיקה הממוצעת הסטנדרטית של החברה שלך.

על מנת לבצע הערכת סיכונים מלאה, הבנק עשוי להשתמש בטכנולוגיות שפיתח באופן עצמאי, בהתבסס על הפגיעות לסיכונים תפעוליים פוטנציאליים.תהליך כזה הוא בעיקר פנימי, ולעתים קרובות הוא מכיל רשימות וסדנאות שונות המזהות חולשות וחוזקות של תחום הסיכון התפעולי.

עם זאת, ברובם המכריע של החברות כיום, טכנולוגיות למדידת סיכונים תפעוליים נמצאות רק בשלב מוקדם של פיתוח אפילו באלמנטים הבסיסיים של עסק, שלא לדבר על איך נראית מערכת ניהול סיכוני המכס או סוגיות מעודנות יותר. מרבית הבנקים הזרים משתמשים בטכנולוגיית מדידה פורמלית מיוחדת ואילו השאר בדרך רק לכיוון זה. כדאי להבין שהשיטות הנהוגות כיום פשוטות יחסית ומייצגות בעיקר מבנים ניסיוניים, אם כי לרוב נמצא מערכת לניהול סיכונים מפותחת, למשל, רשויות מכס בהם נבדק ונחקר בקפידה במהלך האינטראקציה לעתים קרובות מערכות כאלה מגובות בתוכנה מתאימה.

RAROC

טכנולוגיית RAROC, המשמשת כיום באופן פעיל על ידי הבנקים המתקדמים ביותר הפועלים בשוק הבינלאומי, הפכה לנפוצה למדי. מערכת כזו משמשת בחישוב רמת ההחזר על ההשקעה, והיא מאפשרת לקחת בחשבון את גובה הסיכון על ידי שינוי הרווחיות עצמה, ולא את סכום ההשקעה ההונית שהחברה מספקת בתהליך עבודתה.

ראוי לציין כי בבנקים מקומיים משתמשים באופן פעיל במערכת ARIS, בעזרתם לא מתוארים רק תהליכים עסקיים קיימים, אך בנוסף לכל אלה ניתן להשתמש גם בסווגים של סיכונים תפעוליים שונים, תוך חישוב נוסף של הפסדים לכל קטגוריית סיכון פרטנית.