Une lettre de change est un document de dette de forme statutaire qui donne le droit incontestable d'exiger le paiement du montant après une certaine période. Le plus souvent, il est utilisé par les entreprises qui s'accordent un emprunt commercial. En savoir plus sur ce qui constitue une facture simple et transférable, lisez la suite.

Caractéristiques

Utiliser les factures comme prêt commercial Il présente un certain nombre d'avantages par rapport à un contrat de prêt standard. Une lettre de change est un titre qui peut être vendu, hypothéqué à une banque ou utilisé pour des règlements mutuels. Sa conversion est contrôlée par la règle de droit. Contrairement aux autres dettes,

- une lettre de change peut être transférée sans endossement;

- tous les participants portent responsabilité conjointe;

- il n'est pas sécurisé par une garantie.

Types de factures

Par souci de clarté, nous avons présenté les variétés de ce document de prêt sous forme de tableau.

| Formulaire | Utiliser |

| Commercial | Prêt de marchandise |

| Financière | Prêt d'argent |

| Bancaire | Certificat de dépôt |

| Blank | L'acheteur signe un formulaire vierge et le remet au vendeur pour qu'il le remplisse |

| Garantie | Il est écrit en garantie d'un emprunt auprès d'un emprunteur peu fiable. |

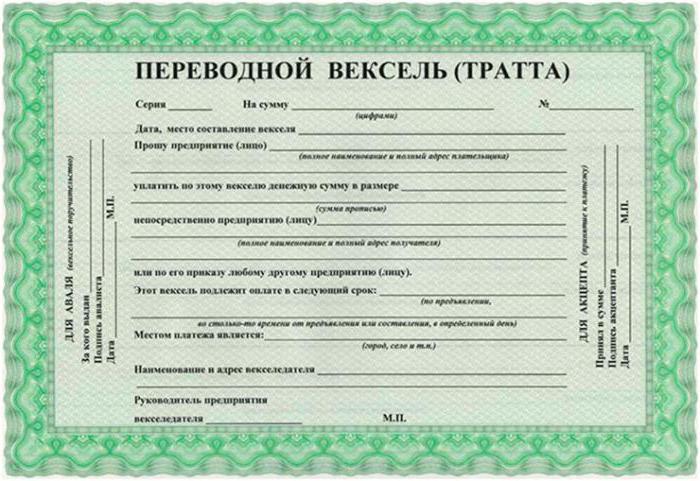

Pour les calculs, on utilise le plus souvent une lettre de change simple et transférable. Le premier (solo) est émis par le débiteur au créancier. Il contient une obligation de payer le montant à temps. Une facture transférable est émise par l'emprunteur. Il contient une commande au débiteur de payer le montant spécifié (à temps) à un tiers. Un tel document s'appelle un brouillon. N'ayant pas le pouvoir d'un moyen de paiement, il est en pratique nécessaire que le débiteur donne son consentement au paiement. L’acceptation est réalisée sous la forme d’une inscription au recto. Le débiteur ne peut confirmer le paiement que d’une partie de la dette.

Les factures de produits de base sont utilisées pour les règlements concernant la fourniture de produits ou de services. Des prêts financiers sont accordés à l'entreprise. Ils établissent également les comptes en souffrance. Les billets de banque certifient le dépôt d'un certain montant. Après son expiration, l'investisseur recevra un revenu. En tant que garantie de paiement pour les livraisons futures de marchandises dont la valeur n’a pas encore été déterminée, l’acheteur peut accepter un formulaire vide et le transférer au vendeur. Une lettre de change peut également être émise en garantie d'un emprunt auprès d'un emprunteur peu fiable. Il sera conservé sur le compte déposé. Après paiement, la facture est payée. En cas de violation des conditions, le débiteur se voit présenter une réclamation.

Les nuances de la loi

L'émission et la circulation de ces titres sont régies par le numéro 48-FZ «Sur la lettre de change et le billet à ordre» et par la résolution no 33/14. Les nuances de taxation sont couvertes par le Code des impôts de la Fédération de Russie. Dans ces actes juridiques, en particulier, il est indiqué que le projet de loi n'est pas soumis à une inscription obligatoire au registre. Il peut être écrit même sur une feuille de papier blanche. Le bénéficiaire peut utiliser lui-même tous les droits découlant du titre ou les transférer à un tiers.

La législation prévoit la division des lettres de change en marchandises et en produits financiers. D'un point de vue économique, les titres sont également classés en escompte et intérêts. Dans le second cas, la commission d’utilisation des fonds est prélevée sur le montant nominal à partir du lendemain de la paperasse. Le règlement «Sur un billet à ordre et un billet à ordre» prévoit que cette période n'est valable que si une date différente n'est pas indiquée dans les détails.Le plus souvent, les organisations commencent à générer de l'intérêt dès le jour de la préparation du document. Pour éviter les risques fiscaux, il est préférable de sauter le premier jour.

Liquidation

La loi fédérale sur les billets transférables et à ordre contient une liste des détails requis du document:

- nom

- simple offre de payer un emprunt;

- adresse du débiteur;

- délai de paiement;

- lieu d'établissement;

- nom du destinataire;

- date et lieu de compilation du document;

- signature du tiroir.

Si au moins un des détails manque dans le document, il sera considéré comme invalide.

Montant de la facture

Il est clairement indiqué dans le document en chiffres et en mots. Toute référence à d'autres titres de créance est interdite. S'ils sont présents, la lettre de change perd sa force. S'il y a des différences, le montant indiqué en mots est considéré comme vrai. Si plusieurs numéros sont indiqués, alors le plus petit est pris en compte. Les intérêts sur la valeur nominale du projet sont en outre facturés au taux indiqué dans le document. Lors du transfert d'un document entre plusieurs personnes, le fractionnement du montant de la dette n'est pas autorisé. L'adresse du payeur (personne physique ou morale) est indiquée en bas à gauche.

Conditions de paiement

Le règlement «Sur un billet à ordre et une lettre de change» prévoit plusieurs options de calcul:

- "Payer sur présentation." Le document peut contenir des termes maximum et minimum, par exemple: «au plus tard le 25 juillet 2015». En l'absence d'une telle inscription, la dette peut être recouvrée dans un délai d'un an à compter du jour où le document a été rédigé. Si le document est expiré, le titulaire de la facture n'a pas le droit de présenter des réclamations.

- “Payez en (nombre de jours) après la présentation.” Le compte à rebours commence à partir du moment de l'acceptation. Sauf indication contraire, le paiement doit être effectué dans un délai d'un an.

- À un moment après la compilation. Le compte à rebours commence le lendemain de la signature du document. La date limite de paiement est la date indiquée dans le document. S'il est affecté au début, au milieu ou à la fin du mois, cela signifie 1, 15 et le dernier jour.

- Un certain jour: «Je m'engage à payer le 10 septembre 2015.» Si le délai de paiement tombe un week-end ou un jour férié, l'argent doit être transféré le jour ouvrable suivant.

La loi sur les lettres de change impose certaines restrictions. Premièrement, il est interdit de spécifier des délais de paiement consécutifs. Le montant total doit être remboursé à la fois. Deuxièmement, le terme ne peut être déterminé par les conditions requises pour remplir d'autres obligations.

Nom et adresse de paiement

C'est un attribut important dans le brouillon. Habituellement, l'adresse correspond à l'emplacement du payeur. L'adresse de la banque dans laquelle le paiement sera effectué peut également être écrite. La spécification de plusieurs emplacements invalide le document. Dans la colonne "Nom", il est généralement écrit: "Pay your name, LLC ...". Si le bénéficiaire est titulaire d'une facture, il est indiqué: «Payer à la commande».

Une lettre de change est considérée comme invalide si elle n’indique pas le lieu de compilation. L'adresse doit être écrite en entier. L'indication du temps est nécessaire pour résoudre les différends. Ces détails déterminent l’échéance de la dette dans des documents avec de tels délais de paiement: “après… mois à compter de la préparation”, “sur présentation”, “après… jours à compter de la présentation“.

Signature du tireur

La loi fédérale "Sur une lettre de change" prévoit l'indication du nom complet avant de signer le tireur. Ces données sont saisies à l’aide d’un tampon. Sans signature, le document est considéré comme invalide. Si un titre est émis par une entreprise, il est signé par deux personnes responsables des règlements financiers. L'étudiant peut renoncer à toute responsabilité d'acceptation marquée «Aucune obligation». La désignation d'un tiers payeur n'est pas autorisée. La banque rembourse la dette s’il existe un montant suffisant sur le compte du client.

Schéma de mise en œuvre

Dans les transactions avec des traites, un tireur (créancier), un tiré (débiteur) et un destinataire (expéditeur) sont impliqués.Le plus souvent, le document est utilisé pour les règlements, lorsque la société et le premier fournisseur contractent un emprunt pour leurs activités de production et remboursent la dette au moyen de paiements effectués par des acheteurs. Le tiré du tiré est payé par le tireur et le débiteur par la caution. La banque peut donc contrôler l'utilisation ciblée des fonds. Après acceptation, le débiteur a une obligation envers l'expéditeur. Le prêteur accepte de payer la dette si l'emprunteur n'a pas confirmé ou payé la facture. Ces règles ne s'appliquent que si la facture est présentée à temps pour le paiement.

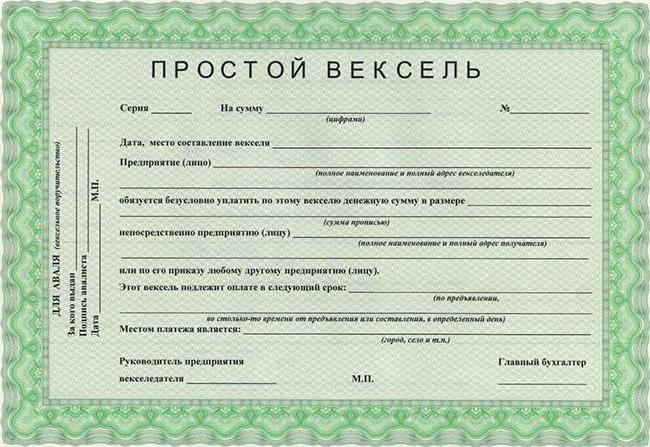

Billet à ordre

Le débiteur émet ce cautionnement en s’engageant à lui remettre un certain montant à temps. Il doit contenir les mêmes détails que dans le brouillon. Le projet de loi n'a pas besoin d'être accepté plus loin. Les mêmes règles s'appliquent au document concernant l'ordre et les conditions de paiement, la médiation, les poursuites, les copies, ainsi que le brouillon.

Endossement

La loi fédérale "Sur un billet à ordre et une lettre de change" prévoit le transfert du droit de recevoir des fonds à une autre personne. Une organisation qui refuse de recevoir un paiement s'appelle un endosseur, le nouveau bénéficiaire s'appelle un endosseur et l'opération elle-même est endossée. Une transaction peut être faite en faveur de toute personne, même du tireur. Le transfert d'une partie des droits n'est pas autorisé. Un endossement doit être signé par un nouveau prêteur.

Types de mentions:

- Blank. L'avenant ne contient pas de nom clair de la personne en faveur de laquelle le paiement doit être effectué. Une lettre de change est considérée comme porteur.

- Nominal (complet). La mention doit indiquer le nom du destinataire des fonds.

- Instructive. L'inscription dans les documents «Pour encaissement», «Devise à recevoir», «Je compte recevoir» signifie que le titulaire a transféré à la banque le droit de percevoir des fonds auprès de l'emprunteur.

- Le règlement «Sur une lettre de change» prévoit qu'une garantie peut être nantie. Ensuite, dans le texte, la phrase est indiquée: «Devise en nantissement». Le titulaire d'un tel document a des droits découlant du projet.

Approbation VS cession

Une facture de transfert peut également être présente sur un billet à ordre. Cela s'appelle cession. Avec son aide, les banques transfèrent des dépôts et certificats d'épargne. Ces deux détails sont différents l'un de l'autre.

- Sauf indication contraire dans le document, l'endosseur est responsable envers tous les porteurs de factures ultérieurs. En cas de cession, la personne cédant ses droits en confirme la validité, mais non leur exercice.

- Un avenant, contrairement à une cession, prévoit le transfert complet des droits.

- La loi sur les billets à ordre et les lettres de change autorise un endossement en blanc. La cession peut être exclusivement nominale.

- Un endossement est établi sur une feuille supplémentaire et la mission est un contrat séparé.

Projet d'acceptation

Le débiteur est obligé de confirmer le paiement de la facture. L'acceptation est exécutée à gauche du document avec les mots: «Accepté», «Payer». Suivant devrait être la signature du payeur. Vous pouvez présenter une facture pour acceptation à tout moment de la période et après sa validité. Le débiteur ne peut pas conserver le document pour examen. Il est informé de la prochaine acceptation par courrier recommandé, qui détaille les détails de l’émission de la facture. Mais un tiré peut limiter le délai de présentation d'un document.

La loi sur les billets à ordre et les lettres de change prévoit une acceptation partielle. Le débiteur peut également refuser de confirmer le projet. Mais dans ce cas, l'acheteur ne recevra pas de documents bancaires de la marchandise tant qu'il n'aura pas accepté le document. Un établissement de crédit peut également émettre une opération. L’acceptation bancaire est utilisée pour la comptabilisation anticipée. Ce n'est obligatoire que si les règlements sont effectués par lettre de crédit.

Aval

Une garantie de paiement des documents est leur confirmation par les banques. Aval - c'est une garantie effectuer un paiement par une institution financière, à condition que le débiteur dispose de fonds suffisants dans le compte.L’essence de l’opération est que le détenteur de la facture vende le titre à la banque par endossement avant la date prévue. Pour cela, il reçoit le montant de la facture moins la commission de l'établissement de crédit. L'opération est taxée par la Banque centrale au taux de 0,3% du montant.

Aval est donné à toute personne responsable du paiement. Le document doit indiquer pour qui la garantie est donnée. Si ces données ne sont pas disponibles, on considère que l'aval est fait par le créancier. Bien qu'en réalité le payeur d'une lettre de change soit un emprunteur. Après avoir remboursé un titre, la banque peut soumettre une réclamation de régression au débiteur.

Des copies

En pratique, on trouve souvent en circulation non seulement le document original, mais également plusieurs copies identiques. Tous doivent être numérotés et indiqués dans le texte de la facture. La première copie est désignée par prima, la deuxième seconde, etc. Les signatures originales doivent être uniquement à l'original. Toutes les copies constituent une facture. Chaque copie peut être en circulation.

Un exemplaire est envoyé pour acceptation, le second est mis en circulation. Le payeur confirme uniquement l'original. Ensuite, il le passe au détenteur du deuxième exemplaire. Lors de l’approbation, des copies indiquent l’emplacement des autres formulaires. L'original est présenté contre paiement, les exemplaires restants leur sont remboursés. Parfois, les termes d'un titre impliquent la confirmation de tous les titres. Ensuite, la clause est utilisée: "Payer contre le deuxième exemplaire". Une copie du document doit reproduire l'original avec toutes les marques. Un tel cas peut être avéré, il doit nécessairement indiquer l'emplacement du premier cas.

Procédure de paiement

La Convention «Sur les billets à ordre et les billets à ordre» prévoit que le compte à rebours de la date d’échéance d’un document commence le lendemain de sa préparation. Le titre est présenté pour paiement à l’emplacement de l’emprunteur. Les fonds doivent être payés immédiatement en espèces ou non. Le payeur doit être renvoyé avec un reçu confirmant la réception du paiement. Si le débiteur n’a payé qu’une partie des obligations, une note est inscrite sur le document et une réclamation est déposée.

La présentation d'une facture avant la date limite n'oblige pas le débiteur à la rembourser. À son tour, le détenteur du document a le droit de refuser d’accepter un paiement anticipé. La prolongation de la facture n'est pas autorisée. Si les parties n’ont pas trouvé de solution différente, il est nécessaire de rédiger un nouveau document dans les mêmes termes, mais avec les dates convenues.

La lettre de change du commerce extérieur est émise dans une seule devise. Si les termes du contrat prévoient des règlements en unités monétaires différentes, des documents distincts doivent être préparés pour chacune d’elles. Généralement, un titre est émis dans la devise du pays de l'emprunteur. Si le paiement est effectué dans une autre devise, le taux de conversion est indiqué dans le document. Si ces données ne sont pas disponibles, les données officielles de la Banque centrale du pays de l'emprunteur seront considérées comme correctes.

Déni de paiement

Une lettre de change peut ne pas être acceptée pour acceptation si:

- Adresse du payeur invalide

- le débiteur est décédé (particulier) ou est déclaré en faillite;

- le document contient la phrase «non accepté»;

- la fiche d'acceptation est barrée.

Difficile

Les réclamations relatives à des problèmes de paiement de factures ne sont examinées par le tribunal qu'après une réclamation correctement établie. C’est-à-dire qu’après la demande de remboursement de la dette acceptée, les fonds n’ont pas été reçus sur le compte du créancier. Pour protester, le titulaire de la facture doit soumettre le document au bureau du notaire. Le timing est clairement réglementé. En cas de refus de paiement, le titulaire de la facture disposera de 12 heures le jour ouvrable suivant. Si le document n'est pas confirmé, la lettre de change peut être contestée pendant la période de présentation de l'acceptation. L'office de notaire fait une entrée dans le registre et sur le document lui-même. Un droit de 5% du montant impayé est exigé de l’État pour le dépôt d’une réclamation.

Si le payeur est déclaré en faillite, vous pouvez immédiatement vous adresser au tribunal. Le tireur doit notifier à l’emprunteur le dépôt d’une réclamation dans les 4 jours suivant sa commission. Chaque endosseur est tenu d'avertir son prédécesseur et l'avaliste dans les deux prochains jours.

Une réclamation peut être déposée même avant la date d'échéance du paiement. En cas de refus d'acceptation, si le payeur est déclaré insolvable, les tentatives précédentes de recouvrement de créances sur le bien ont été infructueuses.

Si la réclamation est déposée à temps, alors:

- les autorités judiciaires peuvent accepter les cas pour examen;

- le droit de payer la facture par ordre régressif vient, c'est-à-dire que les exigences sont présentées aux premiers avalistes, endosseurs;

- le titulaire de la facture peut augmenter le montant dû de 6% par an, ce qui correspond à compter du moment de l’échéance jusqu’au remboursement de la dette, des pénalités et des coûts liés au protêt.

Si les délais de réclamation contre le projet sont violés, le détenteur du document perd tous les droits qui en découlent. Cette disposition ne s’applique pas à un billet à ordre, car il en est responsable, ainsi qu’à un accepteur de ses obligations.

Si le texte du document contient la phrase suivante: «Chiffre d'affaires sans frais», le détenteur de la facture peut immédiatement saisir un tribunal sans contester la facture. Mais cette réserve ne l'exempte pas de la présentation en temps voulu du document, en envoyant une notification. En cas de réclamation prématurée, le pourcentage de réduction est déduit du montant de la facture.

Tiers

Entre le titulaire de la lettre de change et l'emprunteur, il peut y avoir des intermédiaires qui confirment le paiement de la garantie pour un autre débiteur. Une telle situation se présente en cas de refus partiel ou total d'acceptation par le débiteur, d'insolvabilité du payeur. Mais le procès doit d'abord être porté à l'intermédiaire, puis à l'emprunteur principal. Dans le même ordre, le paiement doit être effectué. Les créances auprès de l’intermédiaire ne peuvent être déposées qu’après le refus de paiement de l’emprunteur principal. La dette doit être remboursée en totalité. Après cela, le payeur inscrit sur le document la marque appropriée, la date de la transaction et prend la facture. Après cela, l’intermédiaire impose une régression au débiteur principal. Le délai de paiement du document est un jour avant la réclamation.