In Rusland worden alle inkomsten die burgers legaal ontvangen, aangegeven. Dit wordt gedaan voor verdere belastingheffing op het ontvangen bedrag aan inkomsten. Het belastingbedrag varieert van 13-35%. Alle personen die hun eigen eigendom hebben verkocht en winst hebben gemaakt, zaken hebben gedaan en eenmalige diensten hebben verleend, zijn aansprakelijk.

De essentie van de winst- en verliesrekening

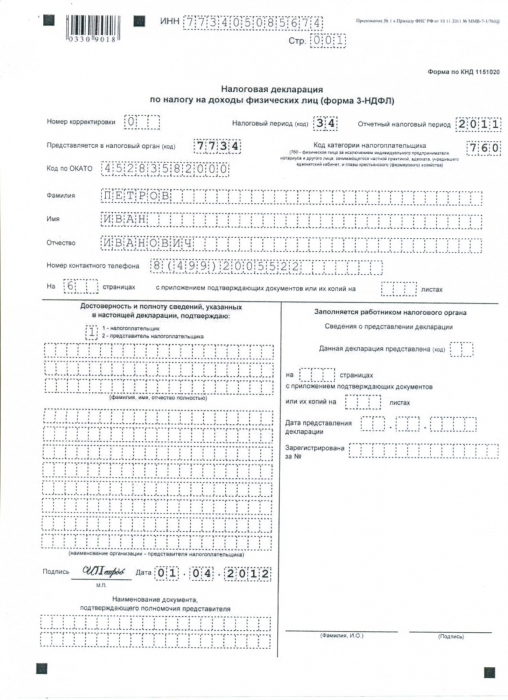

Het document waarmee personen die in de Russische Federatie wonen, aan de belastingdienst rapporteren over de inkomsten die zij voor het jaar hebben ontvangen, wordt een verklaring genoemd. Voor particulieren, in het bijzonder individuele ondernemers, heeft de resultatenrekening de vorm 3-NDFL. Volgens informatie van de Federale Belastingdienst wordt individuele inkomstenbelasting geheven.

Alle inkomsten die in de aangifte worden vermeld, moeten worden bevestigd door documenten. Voor werknemers van organisaties, inclusief ambtenaren, - referentie 2-NDFL. Voor ondernemers wordt het inkomen bevestigd door contante documenten van ontvangst en uitgaven en andere geloofsbrieven. Inkomens die worden ontvangen door individuen door het uitvoeren van eenmalige werkzaamheden, diensten en royalty's worden in aanmerking genomen. De winst- en verliesrekening van personen bevat informatie over alle winsten die niet zijn aangegeven belastingagent.

Wie dient de aangifte in?

Als een burger officieel werkt, rapporteert hij niet zelfstandig belastingen: de belastingagent - de werkgever - doet het voor hem. Maar in sommige gevallen zal het nodig zijn om aan het individu zelf te rapporteren. De volgende categorieën burgers dienen een verklaring in:

- personen die individuele economische activiteiten uitoefenen (ondernemerschap) die niet zijn geregistreerd als rechtspersoon;

- verhuurders (particulieren) die onroerend goed, auto's, gebouwen enzovoort huren;

- notarissen, prive-detectives en andere burgers die zich bezighouden met particuliere praktijken;

- Russische staatsburgers die permanent op hun grondgebied verblijven, maar inkomsten uit het buitenland ontvangen;

- andere categorieën van personen wier inkomen belastbaar is.

Sommige burgers zijn vrijgesteld van het indienen van een aangifte bij de belastingstructuur:

- individu, als de belastinggrondslag (inkomsten) die gedurende het jaar werd ontvangen niet meer dan 30 duizend roebel bedraagt;

- werkende burgers;

- niet-ingezetenen - personen die meestal in het buitenland verblijven - meer dan 183 dagen per jaar.

Wat wordt erkend als belastbaar inkomen?

De aangifte van 3-NDFL geeft inkomsten voor het afgelopen jaar aan. Het omvat winsten gemaakt in Rusland en in het buitenland. Het invullen van de winst-en-verliesrekening zorgt voor het invoeren van winstinformatie uit alle mogelijke bronnen. Russisch inkomen, inclusief een verklaring van persoonlijk inkomen, kan zijn:

- Rente op bankdeposito's, dividenden. Bovendien kunnen zowel een binnenlandse onderneming als een buitenlandse vestiging in Rusland als bron van dividenden fungeren.

- Verkoop van aandelen, onroerend goed of ander onroerend goed geregistreerd in de Russische Federatie.

- Huur, als een persoon, op grond van de rechten van de eigenaar, lease of huurt onroerend goed.

- Honorarium, vergoeding, inclusief ontvangen in het kader van civiele arbeidscontracten.

Bovendien worden inkomsten uit de verkoop van onroerend goed, een percentage van de waarde van onroerend goed ontvangen als een geschenk, erfenis, loterijwinst belast.

Inkomsten buiten het land kunnen worden overwogen:

- Dividenden en rente op de activiteiten van buitenlandse bedrijven.

- Huur voor onroerend goed dat zich geografisch in een ander land bevindt.

- Verkoop van onroerend goed (roerend of onroerend), effecten, aandelen in het buitenland.

- Winst voor verleende diensten, werkzaamheden in het buitenland.

De samenstelling van de aangifte

Het document - aangifte inkomstenbelasting - bestaat uit twee hoofdbladen en bijlagen:

- Op het eerste blad vult de belastingbetaler informatie over zichzelf in.

- Het tweede blad bevat informatie over de hoeveelheid winst en belasting. Hier maakt de aangever belastingberekeningen.

- Bijlage A geeft een overzicht van inkomsten die aan 13 procent belasting zijn onderworpen. Dit is winst afkomstig van bronnen in het buitenland, belastingagenten of in Rusland.

- Bijlage B dient ter verantwoording van winsten in vreemde valuta.

- In bijlage B wordt het inkomen alleen aangegeven door individuele ondernemers, die ook particulieren zijn.

- Bijlage D moet worden ingevuld als er belastingaftrek is of als sommige winstbedragen fiscaal aftrekbaar zijn.

- Bijlage D. is geschikt voor het invullen van de inkomsten uit hoofde van auteursrechten of civielrechtelijke contracten.

- Standaard sociale aftrekposten worden weergegeven in bijlage E.

- In Bijlage G wordt de berekening gemaakt per maand, plus elk bedrag - cumulatief.

- Bijlage 3 toont de aftrek voor de bouw of aankoop van woningen.

- Bijlage I wordt ingevuld door die personen wier inkomen wordt belast tegen 35 procent belasting.

- Bijlage K wordt gebruikt om ontvangen dividenden aan te duiden.

Hoe een aangifte invullen?

U kunt gegevens met de hand naar een document schrijven of tekst op een computer typen en vervolgens naar een printer afdrukken. Goede hulp voor aangevers zijn speciale computerprogramma's, die eenvoudig informatie over inkomsten invoeren en de berekening wordt automatisch uitgevoerd. Dit minimaliseert het risico op fouten bij het invullen aanzienlijk. Wanneer de winst-en-verliesrekening wordt ingevuld, wordt het formulier gebruiksklaar of zelf afgedrukt op de printer.

De winst-en-verliesrekening wordt niet aan beide zijden van het vel afgedrukt, u kunt geen doorhalen of correcties aanbrengen, de vellen vastmaken met een nietmachine. De kleur van inkt of pen moet zwart of blauw worden gekozen. Op elk van de bovenstaande bladen moet de achternaam, naam en patroniem van de burger, zijn FIN, worden vermeld. Onderaan elk blad moet u een handtekening plaatsen. Alleen die velden zijn nodig die in een bepaald geval nodig zijn. Onnodige cellen blijven leeg.

Belastingdienst zij hebben niet het recht om de aangever te vragen aanvullende gegevens aan te geven. Het is raadzaam om de inkomensverklaring te gebruiken, waarvan een steekproef is uitgegeven door de Federale Belastingdienst en voldoet aan de normen. Inkomsten zijn gedocumenteerd. Als een persoon officieel in dienst is, moet u een salariscertificaat bijvoegen - 2-NDFL.

Fiscale aftrek

Sommige inkomsten, bijvoorbeeld uit de verkoop van een appartement, zijn belast, maar particulieren hebben er recht op belastingaftrek. Dit is een terugbetaling van een bepaald bedrag aan een persoon. In bepaalde situaties wordt dit recht verleend:

- indien het onroerend goed uit de verkoop waarvan de inkomsten werden ontvangen, langer dan drie jaar eigendom was van de aangever;

- als de transactie een totale waarde heeft van minder dan 1 miljoen roebel.

Bij het gebruik van een belastingaftrek wordt niet de hoogte van de betaling zelf verkleind, maar de grondslag waarop de betaling wordt berekend. De sociale aftrek kan worden gebruikt door mensen die in het verslagjaar geld aan onderwijs hebben uitgegeven. Eigendom aftrek gebruikt als het eigendom van de eigenaar niet meer dan drie jaar oud is of het contract is opgesteld voor minder dan een miljoen. Investeringsaftrek wordt gebruikt door burgers die effecten verkopen.

Waar en hoe laat om aangifte te doen?

Om een aangifte in te dienen, moet u het belastingkantoor selecteren dat zich op de plaats van registratie (registratie) van een persoon bevindt. Bovendien zijn er verschillende manieren om informatie in te dienen:

- onafhankelijk;

- bij volmacht, meestal via speciale kantoren;

- per mail

- als u een elektronische handtekening via internet hebt.

De verklaring wordt afgeleverd binnen de op wetgevingsniveau vastgestelde termijn - tot 30 april van het jaar volgend op de verslagperiode.Als de aangever recht heeft op aftrek en hiervan gebruik wil maken, moet de aangifte vóór het einde van het verslagjaar worden ingediend.

Een aangifte indienen door een ambtenaar of een ondernemer

Als onderdeel van het anticorruptieprogramma moeten ambtenaren het afgelopen jaar inkomstenrekeningen indienen. Om het inkomen te bevestigen, moet u nemen getuigschrift van tewerkstelling (2-PIT) voor 12 maanden, certificaten van inkomsten uit andere werkplaatsen, niet-kernwinst - dividenden, rente, inkomsten op aandelen. Bovendien biedt de federale belastingdienst informatie over persoonlijke eigendommen, transport, bankrekeningen en onroerendgoedverplichtingen. De aangifte van inkomsten van ambtenaren moet worden ingediend bij de Federale Belastingdienst op de plaats van registratie.

Individuele ondernemers, zijnde individuen, rapporteren ook over inkomsten met behulp van 3-persoons inkomstenbelasting. Tegelijkertijd kan een ondernemer een hoofdwerkplaats hebben, dit is niet bij wet verboden. In dit geval presenteert hij een looncertificaat van zijn hoofdbaan, een document dat inkomsten uit ondernemersactiviteiten bevestigt. Als de ondernemer werknemers heeft, wordt een extra aangifte inkomstenbelasting 4 personen ingediend. De procedure en deadlines voor rapportage aan ambtenaren en individuele ondernemers zijn dezelfde als voor andere personen. De inkomstenverklaring van ambtenaren moet vóór eind april worden ingediend.

Verantwoordelijkheid voor late indiening van een aangifte

Het niet indienen van rapporten bij de Federale Belastingdienst is een strafbaar feit waarvoor aansprakelijkheid kan volgen. In 2013 zijn wetswijzigingen aangenomen die vandaag geldig zijn. Volgens de nieuwe regels kunnen ze niet alleen een boete worden opgelegd, maar ook een belasting / niet-belastingagent. Bedrijfsentiteiten dienen ook een inkomensverklaring in, anders krijgen ze een boete. De verantwoordelijkheid komt de volgende dag, de laatste die is toegestaan voor het indienen van aangiften. Zelfs voor een onvolledige maand vertraging kan een boete worden opgelegd.

Artikel 119 van het belastingwetboek bepaalt dat als een persoon de winst- en verliesrekening laat terugkomen, hem een boete wordt opgelegd. Het bedrag is 5% van het verschuldigde belastingbedrag. De maximaal mogelijke boete is 30% van het bedrag, het minimum is duizend roebel. De boete is alleen betaalbaar na een rechterlijke beslissing. Een interessant detail: de geheven 5% wordt niet alleen in rekening gebracht op de belastingschuld op een specifieke aangifte, maar op de volledige belastingschuld van een persoon, zowel fysiek als juridisch.

Elektronische versie van de aangifte

Op de officiële website van de belastingdienst vindt u een formulier voor het invullen van een aangifte. In het gedeelte "Software" volstaat het om precies de rapportageoptie te kiezen die overeenkomt met de status van de persoon. Vul de pagina's zorgvuldig in. De titelpagina wordt zonder uitzondering door alle belastingbetalers ingevuld. Vervolgens worden, afhankelijk van het doel van rapportage, de benodigde items geselecteerd.

Op de titelpagina moeten de details worden aangegeven - TIN, OKATO (voor IP) en andere. Voer het aanpassingsnummer in. In het geval dat deze verklaring de eerste in de rapportageperiode is, wordt "0" gezet. De code van de Federale Belastingdienst staat bovenaan vermeld. U kunt het vinden op dezelfde officiële website of rechtstreeks bij het belastingkantoor op de plaats van registratie.

Resultatenrekening - een verplicht rapportageformulier. Verwaarloos de bezorging niet, om geen ontvangstbewijs met een boete te vinden. Als een persoon niet zelfstandig rapporten kan indienen, is dit toegestaan door een proxy.