În conformitate cu legea aplicabilă, cel târziu în a 25-a zi a lunii următoare perioadei fiscale anterioare, orice companie trebuie să întocmească o declarație de TVA. Instrucțiunile de completare ar trebui să fie cunoscute de orice persoană autorizată pentru această acțiune, dar unii nu pot înțelege caracteristicile individuale, iar erorile de aici sunt destul de neplăcute.

Ce este asta

O declarație fiscală este o declarație specială pentru plătitor de impozite:

- despre cheltuielile efectuate și profitul;

- diverse obiecte supuse impozitării;

- bază fiscală și beneficii;

- principalele surse de venit;

- suma calculată a impozitului;

- alte informații care pot servi drept bază pentru calcularea și efectuarea plăților de impozite.

Fiecare companie la locul său de înregistrare la Serviciul Fiscal Federal în conformitate cu formatele stabilite trebuie să fie furnizată în format electronic, cu o declarație de TVA. Instrucțiunile de completare includ toate cerințele de bază pentru informațiile postate în astfel de documente. Este suficient să faci totul bine și să excludem eventualele erori. De remarcat, de asemenea, faptul că toată documentația relevantă trebuie să fie anexată la declarație, lista căreia este determinată și de actualul Cod fiscal.

Important de știut

Nu toată lumea știe că, începând cu 2014, intră în vigoare o nouă ediție, conform căreia fiecare contribuabil sau agent fiscal fără greș, trebuie să furnizeze Serviciului Fiscal Federal la locul de înregistrare o declarație specializată în format electronic, în formatul specificat, prin canale de comunicare specializate care utilizează operatorul EDI. Cu toate acestea, nu există nicio diferență în numărul de angajați care lucrează în companie - în orice caz, trebuie întocmit un decont de TVA. Instrucțiunile de completare până la 31 decembrie 2013 prevedeau necesitatea de a fi ghidate de articolul 80 alineatul (3) din actualul Cod fiscal, care permite raportarea pe hârtie dacă numărul mediu de angajați era mai mic de 100 de persoane. De asemenea, în formă electronică, se poate furniza orice documentație, care în conformitate cu Codul fiscal trebuie prezentată împreună cu declarația.

Cine poate lua pe hârtie?

Dacă diverse organizații și întreprinzători individuali pentru cele trei luni anterioare au avut venituri totale din vânzarea oricărei mărfuri, fără TVA, nu mai mult de două milioane de ruble, atunci în acest caz nu ar trebui să întocmească declarația TVA corespunzătoare. Instrucțiunea de completare prevede, de asemenea, scutirea completă a acestor persoane de orice obligații ale contribuabilului.

Dar, în același timp, nu uitați că, dacă un astfel de contribuabil a decis să emită o factură consumatorului, în care a alocat suma impozitului, atunci în acest caz trebuie să fie depus la bugetul de stat. În consecință, în acest sens, ar trebui să fie deja respectate instrucțiuni pas cu pas pentru completarea unei declarații de TVA și ar trebui să se țină seama de particularitățile întocmirii acestui document.

Contribuabilii care decid să treacă la UTII, Impozitul social unificat, USN sau PSN nu pot fi recunoscuți ca plătitori de TVA, însă acele companii sau antreprenori care utilizează „imputat” -NVD sau „simplificat” -USN vor trebui să plătească în continuare impozite la import. pe teritoriul Rusiei orice bunuri.Printre altele, în cazul utilizării UTII, Impozitului social unificat, USN sau PSN, sunt furnizate instrucțiuni pas cu pas pentru completarea unei declarații de TVA dacă diverse operațiuni sunt efectuate în baza unor acorduri simple sau de parteneriat de investiții, precum și gestionarea de încredere a oricărei proprietăți sau contract de concesiune.

Dacă o companie emite o factură de TVA în care TVA este alocată, trebuie să plătească și această taxă odată cu depunerea unei declarații corespunzătoare. Cu alte cuvinte, organizația care utilizează sistemul fiscal simplificat cu obiectul „venit” al impozitării emite o factură clienților săi în care este alocat TVA, care obligă automat la plata integrală a acestui impozit la bugetul de stat și prezintă autorității corespunzătoare toate documentele ca Acest lucru este necesar de instrucțiunile pentru completarea declarației de TVA. În același timp, la calcularea impozitului unic, valoarea TVA nu trebuie inclusă în profitul total.

Depunerea unei declarații simplificate

Dacă un plătitor de impozite nu este implicat în nicio operațiune în timpul căreia banii sunt transferați prin conturile sale bancare și, de asemenea, nu aruncă niciun obiect de impozitare a TVA, atunci în acest caz, instrucțiunile de completare a unei declarații de TVA prevăd posibilitatea furnizării acestora declarație simplificată. Serviciul Fiscal Federal spune că pentru acești plătitori nu există nicio obligație de a prezenta toate documentele exclusiv în format electronic.

Ce se va întâmpla dacă nu vă imaginați?

Orice companie trebuie să depună un decont de TVA în timp util. Instrucțiuni de completare, specificul legislației actuale și normele legale - toate acestea indică clar că documentele trebuie depuse la timp, în caz contrar, compania va fi amendată cu 5% din taxa propriu-zisă. Această penalitate va trebui să fie plătită pentru fiecare lună de întârziere incompletă sau completă din ziua stabilită pentru depunerea acestei declarații, în timp ce valoarea totală a amenzii nu poate depăși 30% din impozitul total sau mai mică de 1000 de ruble.

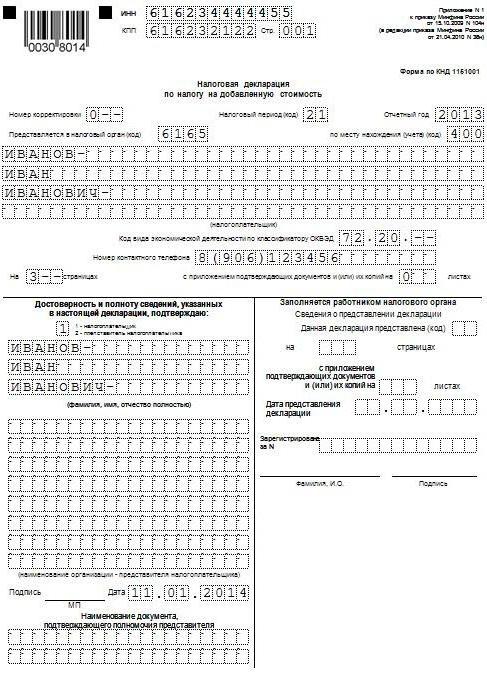

Exemplu de umplere

În continuare, vom prezenta un exemplu standard despre cum se completează decontul de TVA (instrucțiuni de completare). Condițiile de depunere a acestui document variază în funcție de zona în care operează compania și de cât de mare este afacerea. Folosim datele de contabilitate fiscală furnizate de Gazprom pentru primul trimestru din 2015. Toate operațiunile legate de vânzarea produselor sunt impozitate în proporție de 18% și toate operațiunile care trebuie luate în considerare în procesul de pregătire a declarației sunt indicate mai jos:

- Octombrie 2014 TVA a fost plătită la buget, care este reținută din plata chirii pentru diverse proprietăți municipale în octombrie, noiembrie și decembrie 2014. Închirierea proprietăților se realizează în conformitate cu un acord încheiat cu un comitet angajat în gestionarea proprietății orașului Mytishchi din regiunea Moscova. Prețul total de închiriere este de 600.000 de ruble (inclusiv TVA în valoare de 91 525 ruble). Pe 2 octombrie 2014, a fost emisă factura nr. 502 pentru valoarea TVA, care a fost reținută din chirie pentru trimestrul IV 2014, care a fost înregistrată în cartea de achiziție - 600.000 de ruble. (inclusiv TVA în sumă de 91.525 ruble).

- Ianuarie 2015 Un avans a fost primit de la Gamma LLC pentru livrarea viitoare a produselor finite în conformitate cu acordul nr. 1. La 14 ianuarie 2015, a fost emisă o factură pentru plata în avans către Hermes, care a fost înregistrată în cartea de vânzări - 2 360 000 de ruble. (inclusiv TVA în valoare de 360.000 de ruble).

- Ianuarie 2015 Conform contractului nr. 2, OOO Master, produsele finite au fost expediate. La 19 ianuarie 2015, „Master” a emis o factură nr. 2, care a fost înregistrată în cartea de vânzări - 590.000 de ruble. (inclusiv TVA în valoare de 90.000 de ruble).

- Ianuarie 2015 TVA a fost plătită la buget, reținută din plata chirii bunurilor municipale în ianuarie, februarie și martie 2015. Închirierea bunurilor se realizează în conformitate cu un acord încheiat cu un comitet implicat în gestionarea proprietății municipale a orașului Mytishchi, regiunea Moscova. Prețul total de închiriere este de 600.000 de ruble (inclusiv TVA în valoare de 91.525 ruble). În cuantumul TVA reținut din chirie pentru trimestrul IV 2014, a fost emisă factura nr. 3 din 20 ianuarie 2015, care a fost înregistrată în cartea de vânzări - 600.000 de ruble. (inclusiv TVA în sumă de 91.525 ruble).

- Februarie 2015 O plată în avans este transferată furnizorului de materiale, care este Modus LLC, în conformitate cu acordul nr. 3. La 3 februarie 2015, Modus a întocmit și a depus factura nr. 45, subliniind valoarea TVA care a fost înregistrată în cartea de achiziție pentru un total de 236.000 ruble (inclusiv TVA în valoare de 36.000 de ruble).

- Februarie 2015 Materialele necesare pentru fabricarea produselor în conformitate cu Acordul nr. 4 au fost achiziționate și acceptate de la Modus LLC Toate materialele din trimestrul IV 2014 au fost plătite în avans, iar din acest avans a fost acceptată pentru deducerea TVA în trimestrul IV 2014. Pe 5 februarie 2015, factura nr. 150 a fost primită de la Modus, care a fost înregistrată în cartea de cumpărare. În 22 octombrie 2014, a fost emisă o factură pentru plata în avans 1230, care a fost înregistrată în cartea de vânzări pentru un total de 1.770.000 de ruble (inclusiv TVA în valoare de 270.000 de ruble).

- Martie 2015 În conformitate cu acordul nr. 5 încheiat cu RAO EU LLC, produsele finite au fost livrate. La 16 martie 2015, RAO EU LLC a emis factura nr. 4, care a fost înregistrată în cartea de vânzări pentru un total de 1.062.000 de ruble (inclusiv TVA în valoare de 162.000 de ruble).

În conformitate cu alineatul (3) din procedura curentă, raportul nu include secțiunile 4, 5, 6, 7, 10, 11, 12, precum și anexe separate la secțiunile 3, 8 și 9, adică nu ar trebui să includă Decont TVA. Instrucțiunea de completare (condiții de depunere) prevede o mulțime de alte subtilități care trebuie, de asemenea, să fie luate în considerare.

Caracteristici cheie

Completarea secțiunilor a 10-a și a 11-a ar trebui efectuată numai dacă facturile au fost primite sau emise în cadrul activității în interesul altor persoane, pe baza:

- pentru acorduri de comisie sau de agenții;

- Acordurile de expediere a mărfurilor, dacă, în funcție de acestea, se iau în considerare numai veniturile primite cu titlu de remunerație ca parte a venitului pentru care trebuie depusă declarația de TVA, instrucțiuni de completare (reguli de bază);

- îndeplinind diferite funcții ale dezvoltatorului.

Trebuie menționat că, în acest caz, nu toată lumea ar trebui să prezinte o declarație de TVA. Instrucțiunile de completare (regulile) prevăd îndeplinirea acestor obligații în cazul în care antreprenorul (organizația) cu care este completat acest document îndeplinește una dintre următoarele condiții:

- este plătitor de impozite;

- scutite de taxele unui contribuabil legate de stabilirea și plata TVA sau, în principiu, nu este plătitor al acestei taxe, dar în același timp acționează ca agent fiscal.

Această listă nu include persoanele care nu plătesc această taxă (dacă nu sunt agenți fiscali) și care, în consecință, nu ar trebui să întocmească o declarație de TVA. Nu trebuie luate în considerare instrucțiunile de completare, termenele și alte nuanțe ale unor astfel de persoane, dar dacă emit unele facturi în procesul de desfășurare a activităților intermediare în numele lor, va fi necesară prezentarea către organul fiscal a unui jurnal detaliat de contabilitate pentru facturile emise și primite în formă electronică formular utilizând canale de telecomunicații. Acest lucru trebuie făcut cel târziu în a douăzecea zi a lunii următoare trimestrului expir.

Eroare la umplerea gratuită

Instrucțiuni pentru completarea declarației pentru Restituirea TVA pentru mulți oameni poate părea destul de complicat, prin urmare, pentru a evita greșelile, serviciul fiscal dezvoltat și afișat pe site-ul oficial toate raporturile de control necesare. Este demn de remarcat faptul că oferă nu numai controlul aritmetic al diverșilor indicatori de raportare, ci și logic. În majoritatea covârșitoare a cazurilor, astfel de raporturi sunt introduse în produsele lor de către dezvoltatorii de programe de contabilitate specializate, cu ajutorul cărora se completează mai ușor declarația de TVA. Instrucțiunile de completare (a se vedea declarația de eșantion de mai sus) de pe site-ul oficial oferă o înțelegere aproximativă a modului în care inspectorii pot răspunde în cazul unor discrepanțe în declarația de TVA din 2016.

De asemenea, este demn de remarcat faptul că pe site-ul Serviciului Fiscal Federal al Federației Ruse puteți găsi raporturi de control pentru o serie de alte taxe.

Manual de instrucțiuni

Serviciul Fiscal Federal al Federației Ruse și-a elaborat propriile linii directoare privind modul de completare a unei declarații de TVA (instrucțiuni de completare). Instrucțiunile detaliate includ o listă recomandată de acțiuni pentru contribuabilii de urmat după ce au depus o cerință specială. Este de remarcat faptul că această cerință este trimisă dacă autoritatea fiscală identifică neconcordanțe sau contradicții și conține, în același timp, o listă completă de tranzacții pentru care au fost detectate discrepanțe.

Procedura de acțiune

Comanda în sine este următoarea:

- O chitanță este înmânată autorității fiscale în care se precizează că cerințele pentru STS au fost acceptate electronic în termen de șase zile de la momentul în care a fost trimisă cererea;

- În ceea ce privește toate înregistrările indicate în cererea primită, se efectuează o verificare detaliată a corectitudinii completării declarației, iar evidența reflectată în ea este verificată pe factura întocmită. O atenție deosebită se acordă corectitudinii completării diverselor detalii ale înregistrărilor pentru care au fost constatate discrepanțele. Poate fi numere, date, corectitudinea calculării valorii impozitului, indicatori ai sumei. Dacă deducerea facturii a fost efectuată în părți (adică de mai multe ori), atunci în acest caz, se efectuează o verificare suplimentară a valorii totale a TVA, care a fost acceptată pentru deducere pentru toate înregistrările acestui cont, inclusiv contabilizarea perioadelor anterioare.

- Se pare declarație clarificată care indică informațiile corecte în cazul în care sunt identificate erori în declarație care duc la scăderea valorii totale a impozitului plătibil.

- Dacă eroarea indicată în declarație nu a afectat valoarea TVA, atunci în acest caz, sunt furnizate explicații detaliate cu informațiile corecte. Sunt, de asemenea, recomandate declarații actualizate. Explicațiile pot fi prezentate în formă gratuită pe hârtie sau pot avea un formular oficial prin EDI al operatorului. Pentru a trimite explicații într-o formă oficializată, trebuie mai întâi să vă asigurați că operatorul EDI sau dezvoltatorul sistemului de contabilitate pe care îl utilizați are o astfel de oportunitate.

- Dacă după verificarea corectitudinii completării, nu a fost posibil să se constate erori, o notificare cu privire la aceasta va fi trimisă autorității fiscale corespunzătoare prin transmiterea explicațiilor.

De asemenea, este de remarcat faptul că, atunci când exportăm în țările Uniunii Vamale, trebuie respectate și instrucțiunile de completare a declarației de TVA (Belarus și Kazahstan), iar acest lucru ar trebui să fie luat în considerare și la completarea documentelor în timpul unui astfel de transport.

Toate aceste caracteristici trebuie luate în considerare la completarea acestor documente. Se acordă multă atenție pregătirii declarației de impunere, precum și corectitudinii și disponibilității unor mici detalii, deci trebuie să vă asigurați că toate acestea sunt prezente, iar compania dvs. nu a fost amendată în cele din urmă din cauza unor defecte minore.Pe lângă penalități, reumplerea și verificarea dublă a tuturor documentațiilor reprezintă o pierdere suplimentară de timp de care nimeni nu are nevoie.